Навигация

Ипотечные кредиты

2. Ипотечные кредиты

Кредитование физических лиц на приобретение объектов недвижимости, построенных или строящихся с участием кредитных средств Сбербанка России или его филиалов (Ипотечные кредиты)

Общие условия предоставления ипотечного кредита:

Кредиты предоставляются в рублях и иностранной валюте.

Процентные ставки по кредиту:

в рублях - 18 %; а с 14.08.06 16%;

в долларах США - 11 %;

в евро - 11 %

Кредиты предоставляются на срок от 5 до 20 лет.

Выдача кредита осуществляется:

- на приобретение объекта недвижимости – единовременно;

- на строительство (в т.ч. на долевое участие в строительстве), реконструкцию, ремонт (в т.ч. на проведение отделочных работ) объекта недвижимости в зависимости от порядка оплаты - единовременно или частями.

Максимальная сумма кредита для каждого заемщика определяется исходя из оценки платежеспособности заемщика, представленного обеспечения, покупной (сметной/инвестиционной) стоимости объекта недвижимости либо сметной стоимости работ по реконструкции, ремонту (отделке) объекта недвижимости.

Банк вправе принимать в расчет платежеспособности заемщика дополнительно к его доходу по основному месту работы один из следующих видов доходов:

- доходы, полученные им по другому месту работы, если срок трудового договора (гражданско-правового договора) превышает 1 год, при условии подтверждения указанных доходов и произведенных удержаний соответствующей справкой;

- доходы, полученные им от занятий частной практикой, либо иные источники доходов, разрешенные законодательством, подтвержденные налоговой декларацией с отметкой налогового органа;

- доход супруги(а) заемщика по одному месту работы;

- сумму пенсии, досрочно назначенную по старости или за выслугу лет и получаемую заемщиком, не достигшим пенсионного возраста, установленного законодательством (55 лет –для женщин, 60 лет – для мужчин), на период до достижения им пенсионного возраста.

По желанию заемщика может быть предоставлена отсрочка в погашении основного долга на период строительства, реконструкции объекта недвижимости, но не более, чем на 2 года.

Отсрочка по уплате процентов не предоставляется.

Ипотечные кредиты выдаются по месту нахождения объекта недвижимости банком, заключившим договор о сотрудничестве с застройщиком, либо получившим полномочия на их выдачу.

Информацию по данному вопросу можно получить у застройщика или риэлтера, которые в соответствии с договором о сотрудничестве обязаны размещать в своих офисах рекламную информацию об услугах Сбербанка России по кредитованию физических лиц на приобретение объектов недвижимости.

Кредит предоставляется в безналичном порядке путем зачисления суммы кредита на счет заемщика по вкладу, действующему в режиме до востребования, с последующим перечислением денежных средств по распоряжению заемщика на банковский счет застройщика.

Максимальный размер ипотечного кредита не может превышать 90% покупной (инвестиционной) стоимости жилья.

Оставшуюся часть стоимости жилья заемщик оплачивает за счет собственных средств до получения кредита (первой части кредита).

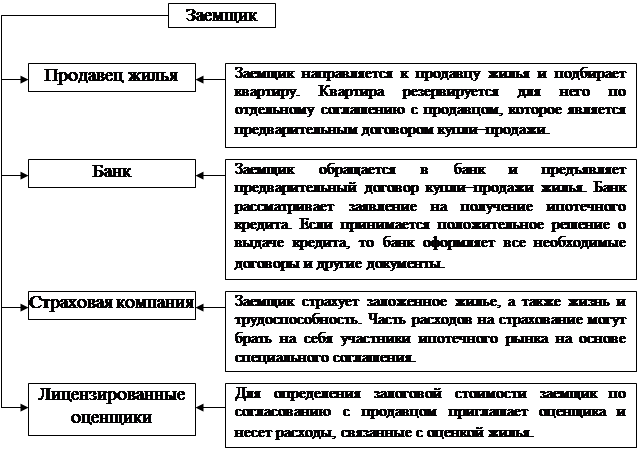

Для получения ипотечного кредита заемщик, помимо стандартного пакета документов, предоставляет в банк подтверждение застройщика (риэлтера) о резервировании заемщику приобретаемого объекта недвижимости с указанием его адреса и стоимости.

В обеспечение исполнения обязательств заемщика по кредиту на приобретение объекта недвижимости банк принимает:

- залог приобретаемого объекта недвижимости;

- поручительство совершеннолетних членов семьи заемщика (супруга/ги, детей, родителей супругов), которых заемщик предполагает зарегистрировать по месту постоянного проживания в приобретаемом объекте недвижимости.

В обеспечение исполнения обязательств заемщика по кредиту на строительство объекта недвижимости банк принимает:

- залог имущественных прав заемщика по договору об инвестировании строительства;

- поручительство застройщика (на случай расторжения договора об инвестировании строительства) – оформляется в качестве дополнительного обеспечения на период строительства;

- залог объекта недвижимости – оформляется после завершения строительства и оформления права собственности на него;

- поручительства совершеннолетних членов семьи заемщика (супруга/ги, детей, родителей супругов), которых заемщик предполагает зарегистрировать по месту постоянного проживания после завершения строительства Объекта недвижимости.

Оценочная стоимость передаваемых в залог объекта недвижимости и имущественных прав заемщика по договору об инвестировании строительства определяется банком исходя из покупной (инвестиционной) стоимости объекта недвижимости.

3. Кредит «Молодая семья» является одной из ипотечных программ Банка.

Молодая семья – это семья, в которой хотя бы один из супругов не достиг 30-ти летнего возраста;

- неполная семья (семья с одним родителем и ребенком/детьми), в которой мать или отец не достигли 30-ти летнего возраста.

Цель предоставления кредита:

- на приобретение/строительство объекта недвижимости.

Объект недвижимости: квартира, комната, жилой дом, земельный участок с построенным/строящимся жилым домом или приобретаемый с целью строительства на нем жилого дома, расположенные на территории Российской Федерации.

Кредит предоставляется:

- по месту регистрации членов молодой семьи или их родителей;

- по месту нахождения приобретаемого/строящегося объекта недвижимости;

- по месту нахождения предприятия – работодателя заемщика, клиента банка, готового предоставить поручительство по кредитному договору своего сотрудника.

Базовый срок кредитования до 20-ти лет.

По желанию молодой семьи банком предоставляются отсрочки в погашении основного долга на общий срок не более 5 лет (с увеличением срока кредитования):

- на период строительства объекта недвижимости (не более чем на два года);

- при рождении ребенка (детей) в период действия кредитного договора (до достижения ребенком (детьми) возраста трех лет).

Отсрочка по уплате процентов не предоставляется.

Кредиты предоставляются в рублях, долларах США и евро.

Ставки процента:

16% годовых по кредитам в рублях

11% годовых по кредитам в долларах США

11% годовых по кредитам в евро

Максимальный размер кредита:

- для молодой семьи с ребенком (детьми) - до 90% покупной (инвестиционной/сметной) стоимости объекта недвижимости;

- для молодой семьи без детей – до 70% покупной (инвестиционной/сметной) стоимости объекта недвижимости.

Оставшуюся часть стоимости объекта недвижимости молодая семья оплачивает за счет собственных средств.

Максимальная сумма кредита определяется исходя из оценки платежеспособности заемщика (или суммарной платежеспособности семьи), с учетом имеющихся обязательств перед банком, а также представленного обеспечения, стоимости объекта недвижимости.

Погашение основного долга и уплата процентов производится ежемесячно начиная с 1-го числа месяца, следующего за месяцем получения кредита или его первой части.

Уплата процентов производится одновременно с погашением кредита.

Возможно установление на период строительства и/или при рождении ребенка (детей) отсрочки погашения основного долга с увеличением срока кредитования (максимально до 20 лет).

Возможно досрочное погашение кредита.

Банком принимаются виды обеспечения, предусмотренные по кредиту на недвижимость.

Вид обеспечения определяется в каждом случае индивидуально по согласованию сторон.

Срок принятия решения о выдаче кредита «Молодая семья» – не более 18 рабочих дней от даты предоставления заемщиком полного пакета документов.

Для получения кредита молодая семья предоставляет в банк свидетельство о браке (это требование не распространяется на неполную семью) и, при наличии ребёнка, свидетельство о рождении ребенка, а также пакет документов, предусмотренный по «Кредиту на недвижимость».

Динамика выданных ипотечных кредитов показывает следующие данные (табл. 2.6):

Таблица 2.6

Анализ и динамика выданных ипотечных кредитов Банка

| Вид кредита | На 1.01.2003, тыс. руб. | На 1.01.2004, тыс. руб. | На 1.01.2005, тыс. руб. | Коэффициент изм. (2005 к 2003), |

| Ипотечные кредиты | 365,9 | 598,3 | 1087,6 | 2,9 |

| Кредиты на приобретение недвижимости | 98,6 | 125,7 | 569,3 | 5,7 |

| Кредит «Молодая семья» | 78,3 | 56,4 | 93,5 | 1,2 |

| Итого | 542,8 | 780,4 | 1750,4 | 3,2 |

Анализируя предоставленные кредиты можно отметить общее увеличение сумм кредитов в 3 раза, чему способствовало возрастание доли ипотечного кредитования в 2,9 раза, также произошло увеличение доли кредитов на приобретение недвижимости в 5,7 раза, а также все больше молодых семей предпочитают воспользоваться услугами Банка для приобретения недвижимости, благодаря льготным условиям.

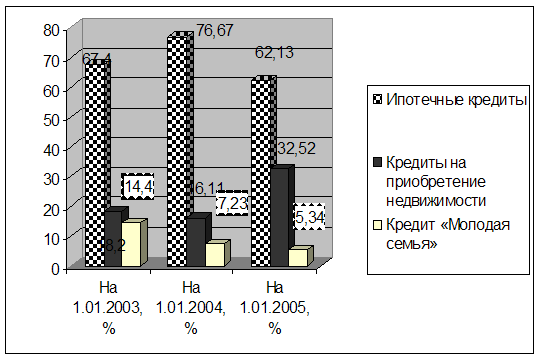

В табл. 2.7 рассчитан удельный вес ипотечных кредитов банка по годам.

Таблица 2.7

Удельный вес ипотечных кредитов Банка (Отделение №2434)

| На 1.01.2003, % | На 1.01.2004, % | На 1.01.2005, % | |

| Ипотечные кредиты | 67,4 | 76,67 | 62,13 |

| Кредиты на приобретение недвижимости | 18,2 | 16,11 | 32,52 |

| Кредит «Молодая семья» | 14,4 | 7,23 | 5,34 |

| Итого | 100 | 100 | 100 |

|

Рис.2.2. Удельный вес ипотечных кредитов Банка

Анализируя удельный вес можно заметить увеличение удельного веса кредитов на приобретение недвижимости и это служит хорошим показателем деятельности банка, т.к. ипотечное кредитование является наименее рискованным и имеет хорошую доходность.

На рис. 2.2. приведен удельный вес всех видов ипотечного кредитования Банка за период с 2003 по 2005 гг.

Таблица 2.8

Максимальная сумма возможного кредита при среднем доходе семьи, состоящей из трех человек сроком на 20 лет, руб.

| Сумма ежемесячного платежа | Ставка процента по ипотечному кредиту, % | |

| 15% | 16% | |

| 4321 | 328148 | 279982 |

| 2811 | 213473 | 182140 |

D= R * 1-(1+i)^-N/ i= R*a,

i – месячная ставка по кредиту;

D – сумма кредита;

N – общее число платежей;

R – месячная сумма взноса.

D15%= 4321*1-(1+0,0125)^-240/0,0125=328146 руб.

D15%= 2811*1-(1+0,0125)^-240/0,0125=213473 руб.

D16%= 4321*1-(1+0,015)^-240/0,015=279982 руб.

D16%=2811*1-(1+0,015)^-240/0,015=182140 руб.

В таблице были рассмотрены процентные ставки по кредитам, выдаваемым Сбербанком и ОАО “Ипотечная корпорация РБ”.

Таким образом, семья из трех человек со средними доходами (12346 руб.) благодаря собственным сбережениям 213516 руб. и с помощью кредита (ежемесячный платеж – 4811 руб., ставка процента – 15% годовых) может приобрести квартиру стоимостью 213516+328146=541662 руб., т.е. это стоимость однокомнатной квартиры.

В соответствии с полученным результатом можно сделать вывод, что сумма ипотечного кредита существенно меньше суммы, необходимой для покупки квартиры и составляет 76%.

Похожие работы

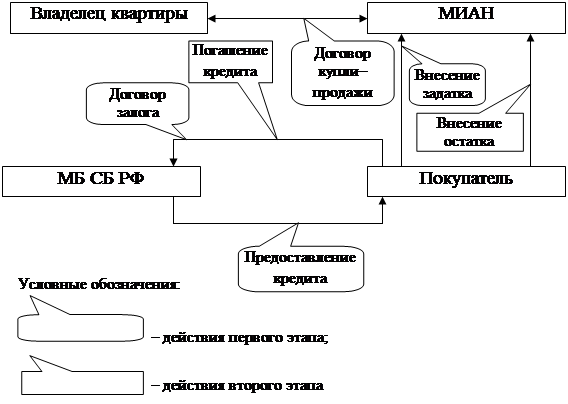

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... отечественных схем, можно заключить, что описанные модели в целом отражают мировую практику ипотечного кредитования, о чем свидетельствует анализ зарубежного опыта. 1.2. Ипотечное кредитование в современной России Отечественные тенденции ипотечного кредитования Прежде чем анализировать отечественный опыт ипотечного кредитования, необходимо отметить, что августовский кризис 1998г. вызвал ...

... ненамного выше ставок по государственным долговым обязательствам и значительно ниже рыночных ставок по кредитам того же уровня риска, что и ипотечные. Система вторичного рынка ипотечного кредитования в США в силу особенностей системы права регулируется не только законами, но и обширнейшей судебной практикой, восполняющей пробелы законодательства. Этого в условиях континентальной правовой системы ...

... сделку навсех этапах еесовершения. —Снижение рисков засчет страхования жизни исобственности. —Более 50партнеров— надежных, проверенных агентств недвижимости. Программы ипотечного кредитования Альфа-Банка на вторичном рынке жилья. Изучение кредитоспособности заемщика. Андеррайтинг заемщика представляет собой оценку вероятности погашения кредита потенциальным заемщиком. Процедура андеррайтинга ...

0 комментариев