Навигация

ФОНДОВЫЕ БИРЖИ В РОССИИ И ЗА РУБЕЖОМ

1 ФОНДОВЫЕ БИРЖИ В РОССИИ И ЗА РУБЕЖОМ

1.1 История возникновения старейших фондовых бирж мира и

появление фондовых бирж в России

В XIII-XV веках возникают вексельные ярмарки или постоянные вексельные рынки (Венеция, Генуя, Флоренция, Шампань, Брюгге, Лондон и т.д.) В Венеции на Реольто, безработицы шуму и споров, как бы одними кивками головы, заключались торговые операции города или вернее всего мира”. В Брюгге вексельные торги проходили на площади, на которой стоял дом старинного семейства, на гербе которого были изображены три кожаных мешка. Собрание купцов на площади получили названия “borsa” (биржа). К середине XVI веке это понятие широко используется. В XVI веке возникли и умерли две фондовые биржи (антверненская и лионская), на которых обращались уже не только векселя, но и государственные займы, устанавливались официальные курсы, развивалась спекуляция. В XVII веке создается старейшая фондовая биржа – Амстердамская. Впервые на фондовой бирже появляются акции, возникли биржевые лоты, начали заключаться сделки со спекулятивными целями. Для фондовой биржи было построено специально здание, существовал временной регламент торговли ( с 12 до 2 часов дня), операции совершались через брокеров. Первоначально в Амстердаме не более 20 человек держали в своих руках всю торговлю акциями, но к концу XVII веке число лиц, участвовавших в ней, сильно возросло. Стали играть на часть акций, даже самые мелкие. В этой игре принимало участие все население, старики, женщины и дети.

Спекуляция и акции создали фондовую биржу. В конце XVII века создается Лондонская фондовая биржа. Спекулятивная горячка 1720-х годов шаг за шагом превращает фондовую биржу в общественный институт. “Улицу, где находилась биржа, называли разбойничьим притоном, где господствует и особый воровской жаргон, для обирания публики путем неверных известий и лживых курсов. Много крупных коммерсантов спекулировало через посредство маклеров на лондонской бирже; последние составляли главный контингент посетителей биржи. Они состояли из бывших писарей, мясников, сапожников, цирюльников и т.п. лиц, не имевших ничего, но все же совершавших крупные обороты”. Но лондонской бирже царствовали срочные, спекулятивные сделки. В 1760 году была нанята специальная кофейня, в которую допускались только проверенные члены биржевого общества, в 1801 году – выстроено здание для фондовой биржи.

Такими были первые шаги старейших фондовых бирж мира. [25,420]

В России же первая биржа появилась в начале XVIII века. В XIX веке биржи в России появлялись одна за другой, и к 1917 году их насчитывалось уже более ста. После событий 1917 года многие биржи закрылись, но в 20-х годах почти все они возродились снова. Их деятельность была прекращена в 1930 году. В конце 80-х годов в Советском Союзе начался своеобразный биржевой бум. В 1992 году только в России насчитывалось несколько сотен бирж. Подавляющее большинство из них в дальнейшем прекратили свое существование.

В настоящее время в России насчитывается более 60 фондовых бирж, что составляет более 40 % их мирового количества (около 150). Также сейчас по 7 фондовых бирж имеют США и Франция, в Германии и Японии их по 8, в Великобритании – 6. А Италии – 10. Выделяется в этом плане лишь Индия – единственная страна в мире, где функционируют 19 фондовых бирж, несмотря на это ее рынок считается рыхлым и разрозненным. [21,91]

1.2 Понятие фондовой биржи и ее задачи

Фондовая биржа – организованный рынок для торговли стандартными финансовыми инструментами, создаваемая профессиональными участниками рынка ценных бумаг для взаимных оптовых операций.

Фондовая биржа – это лучший рынок, создаваемый для лучших ценных бумаг лучшими (крупнейшими, пользующимися доверием и финансовоустойчивыми) посредниками, работающими на фондовом рынке.

Признаки классической фондовой биржи:

- биржа – централизованный рынок, с фиксированным местом торговли (наличные торговые площадки);

- существование процедуры отбора наилучших товаров (ценных бумаг), отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента, массовость ценной бумаги, как однородного и стандартного товара (серийности и равенство прав, предоставляемых разными выпусками), массовость спроса, четко выраженная колеблемость цен, в том числе сезонная, возможность гарантий поставки и т.п.;

- существование процедур отбора лучших операторов рынка в качестве членов биржи;

- наличие временного регламента торговли ценными бумагами и стандартных торговых процедур;

- централизация регистрации сделок и расчетов по ним;

- установление официальных (биржевых) котировок;

- надзор за членами биржи (с позиции их финансовой устойчивости, безопасного ведения бизнеса и соблюдения этики фондового рынка).

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу, то есть “непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами”. По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг, кроме депозитарной и клиринговой. Поэтому ее задачи и функции определяются тем положением, которое фондовая биржа занимает на рынке ценных бумаг как ее участник.

Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занимается исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка ее задачей становится не столько организация торговли, сколько ее обслуживание.

Изначально фондовая биржа создавалась для того, чтобы поощрять и поддерживать торговля ценными бумагами, обеспечивающую соблюдение интересов ее участников. Поэтому биржа рассматривалась как надлежащим образом организованной место для торговли.

Первая задача биржи заключается в том, чтобы предоставить место для рынка, т.е. централизовать место, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа.

При этом принципиальным положением осуществления бирж как организованного оптового рынка ценных бумаг является соблюдение обязательного требования всеми участниками торгов вести себя в соответствии с твердыми правилами. Фондовая биржа представляет собой организацию со своими исторически сложившимися правилами ведения торгов. И несмотря на то, что в настоящее время открытый биржевой торг, требующий физического присутствия его участников, заменяется компьютерным (электронным, экранным), дающим возможность принимать участие в торговле из своего офиса (со своего рабочего места), обязательным остается соблюдение установленных правил и системы регулирования торговли, а также готовность всех участников торгов эти правила соблюдать. Для выполнения первой задачи фондовой бирже недостаточно отработать правила и системы регулирования торговли, необходимо предъявить достаточно жесткие требования к компаниям, поставляющим ценные бумаги для продажи; и членам биржи, которые на профессиональном уровне ведут торговлю и представляют интересы клиентов, не имеющих возможности принимать непосредственное участие в торговле на бирже, а вынужденных прибегнуть к услугам посредников. Биржа также должна располагать обученным высококвалифицированным персоналом, способным не только провести сам биржевой торг, но и обеспечить эффективный надзор за исполнением сделок, заключенных на бирже.

Второй задачей фондовой биржи следует считать выявление равновесной биржевой цены. Выполнение этой задачи возможно в силу того, что биржа собирает большое количество как продавцов, так и покупателей, предоставляя им рыночное место, где они могут встречаться не только для обсуждения и согласования условий торговли, но и для выявления приемлемой стоимости (цены) конкретных ценных бумаг. Кроме того, биржа добивается доверия к достоверности достигнутых цен в процессе биржевого торга. Для реализации указанной задачи биржа обеспечивает открытость информации, характеризующей как эмитента, так и его ценные бумаги, стандартизацию условия установления цен, использование средств массовой информации для распространения информации о котировках цен и сделках. Это позволяет членам биржи и профессиональным участникам знать самые последние цены, по которым можно совершать сделки и знать о самых последних сделках, которые были совершены.

Третья задача – аккумулировать временно свободные денежные средства и способствовать передаче права собственности. Привлекая покупателей ценных бумаг, баржа дает возможность эмитентам взамен своих финансовых обязательств получить нужные им средства для инвестиций, то есть способствует мобилизации новых средств, с одной стороны, а с другой – расширению круга собственников. При этом биржа создает возможность для продажи приобретаемых ценных бумаг, то есть обеспечивает передачу прав собственности, постоянно привлекая на биржу новых инвесторов, имеющих в наличии крупные или мелкие суммы временно свободных денежных средств. Обеспечивая перепродажу ранее купленных ценных бумаг, биржа освобождает покупателя от “вечного” их владения. У него появляется возможность продать ранее купленные ценные бумаги и искать другие возможности использования своих денежных средств или вложить их в другие более привлекательные для него ценные бумаги. Такая смены владельца не затрагивает эмитента, полученные им денежные средства остаются у него в распоряжении, изменился только кредитор или акционер.

Четвертая задача фондовой биржи – обеспечение гласности, открытости биржевых торгов. Нужно иметь в виду, что биржа не гарантирует того, что вложенные в ценные бумаги денежные средства обязательно принесут доход. Как дивиденды, так и курсовая стоимость акций, например, могут расти и падать, но фондовая биржа гарантирует, что участники торгов могут иметь достаточно достоверную информацию и располагать справедливыми для формирования собственных суждений о доходности принадлежащих им ценных бумаг. Биржа обязана каждому заинтересованному сообщить о дате и времени заключения сделок, наименовании ценных бумаг, являющихся предметом сделки, государственном регистрационном номере ценных бумаг, цене одной ценной бумаги и количестве проданных (купленных) ценных бумаг. При этом следует особо обратить внимание на то, что биржа должна обеспечить доступность информации, способной оказать влияние на рыночный курс ценных бумаг для всех участников биржевой торговли в одно и тоже время. Кроме того, все они должны обладать одинаковой информацией, то есть все должны находиться в одинаковом положении. Биржа отвечает за централизованное распространение биржевой информации. Она также должна получать и комментировать любые решения правительства, которые могут повлиять на курсы тех ценных бумаг, которые котируются на ней.

Пятая задача биржи заключается в обеспечении арбитража. При этом под арбитражем следует понимать механизм для беспрепятственного разрешения споров. Он должен определить круг лиц, которые могут выполнять поставленную задачу, а также возможные компенсации пострадавшей стороне. Многие биржи для решения задачи арбитража создают специальные арбитражные комиссии, в состав которых включают независимых лиц, имеющих как опыт в ведении биржевой торговли, так и решении споров, имеющих возможность беспристрастно выслушать обе стороны и принять взвешенное решение. Влиятельность арбитражной комиссии должна быть общепризнанной.

Шестая задача – обеспечение гарантии исполнения сделок, заключенных в биржевом зале. Ее выполнение достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней. Это достигается тем, что к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, то есть соответствуют предъявляемым требованиям.

Кроме того, на бирже имеется возможность подтверждения условия покупки или продажи ценной бумаги.

Как только участники торгов (члены биржи, брокеры – представители продавца и покупателя) согласовали условия сделки, они тут же регистрируются. И участник торгов получает соответствующее подтверждение от биржи. Поэтому не может быть никаких споров о том, какое конкретное соглашение было принято по поводу этой сделки.

Выполняя указанную задачу, биржа берет на себя обязанности служить посредником при осуществлении расчетов. Под этим подразумевается, что биржа принимает на себя ответственность за предоставление гарантий на все подтвержденные сделки и что покупки будут оплачены, а все проданные акции будут доставлены для передачи на имя нового покупателя или по его указанию на другое имя. Это чрезвычайно важная функция биржи, поскольку она дает всем покупателям и продавцам гарантию, что они получат полностью результаты своих операций, так как в противном случае биржа, руководствуясь своими правилами, аккумулирует сделки.

Седьмая задача биржи – разработка этических стандартов, кодекса поведения участников биржевой торговли. Для ее выполнения на бирже принимаются специальные соглашения, которые разрешают использование специфических слов и оговаривают соблюдение их строгой интерпретации: устанавливают место и способ торговли (биржевой зал, терминал, экран, телефон), а также время, в течение которого могут совершаться сделки; предъявляют определенные квалификационные требования к участникам торгов.

Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановления деятельности или имеющихся лицензий в случае их несоблюдения.

В зарубежной практике принято разрабатывать специальный свод деловых правил для биржи. В них излагаются основы обобщения с клиентами: что разрешено, и что не разрешено в рекламе; извещение о подтверждении сделки; телефонные разговоры; качество консультаций; процедура обжалования и многое другое. [9,129]

1.3 Международные и российские требования к фондовым биржам

Международной федерацией фондовых бирж разработаны требования к фондовым биржам, такие как:

1. быть значительными в своей стране (с позиции своего размера, биржевой рынок должен быть также направлен, прямо или косвенно, на развитие акционерного каптала, быть существенным фактором в развитии отечественной экономики);

2. быть регулируемым собственным органом, осуществляющим надзор, в рамках установленного порядка (кроме того, бирже следует регулировать участников рынка);

3. преследовать в своей деятельности цели, соответствующие общественным интересам, таким как:

- доступность для публики;

- наличие в качестве цели поддержания честности и надлежащей защиты публики, участвующей в рынке;

- поддерживать взаимодействие между участниками рынка.

4. Принять на себя в качестве обязательства и быть соответствующим “Повсеместно принятым принципом торговли ценными бумагами”. Имеются ввиду следующие принципы, являющиеся минимальными для отдельных бирж с позиций защиты инвесторов, честность рынков ценных бумаг, уровня профессионализма и т.д. (в рамках этих принципов отдельные биржи самостоятельно устанавливают свои правила).

ЧленствоФондовые биржи обеспечивают необходимые правила и нормы в том, что касается:

- требований наличия минимального капитала;

- необходимого набора инструментов воздействия для поддержания устойчивой позиции и кредитоспособности участников рынка;

- сбалансированной системы дисциплинарных норм и санкций;

- адекватного управления конфликтом интересов.

Фондовые биржи организуют:

- введение листинговых требований, которые создают адекватные условия для инвесторов с позиций раскрытия информации о важнейших компонентах, удовлетворительности распределения акций и их держателей;

- обеспечение инвестирующей публики надлежащей информацией на постоянной основе со стороны компаний, входящих в листинг;

- введение необходимых правил, что касается минимального размера компаний, входящих в листинг, с целью гарантировать организованный и справедливый рынок.

Клиринг и расчеты.

Фондовые биржи должны:

- организовывать надлежащим образом правильный клиринг сделок и расчеты по ним;

- содействовать организации национальных депозитов;

- вносить вклад в стандартизацию информации по ценным бумагам. [25,425]

Деятельность фондовых бирж в России до принятия Федерального закона “О рынке ценных бумаг” регулировалось “Положение о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР”, утвержденным постановлением Правительства Российской Федерации 28 декабря 1991 года № 78. После принятия Федерального закона “О рынке ценных бумаг” в апреле 1996 года деятельность фондовых бирж должна быть приведена в соответствие с положением данного закона. Приведем некоторые выдержки из этого документа.

Фондовой биржей может признаться только организатор торговли на рынке ценных бумаг, не совмещающий длительность по организации торговли с иными видами деятельности, за исключением депозитарной деятельности и деятельности по определению взаимных обязательств.

Фондовая биржа создается в форме некоммерческого партнерства.

Фондовая биржа организует торговлю только между членами биржи. Другие участники рынка ценных бумаг могут совершать операции на бирже исключительно через посредничество членов биржи.

Служащие фондовой биржи не могут быть учредителями и участниками профессиональных участников рынка ценных бумаг – юридических лиц, а также самостоятельно участвовать в качестве предпринимателей в деятельности фондовой биржи.

Членами фондовой биржи могут быть любые профессиональные участники рынка ценных бумаг, которые осуществляют деятельность указанную в главе 2 настоящего Федерального закона. Порядок вступления в члены фондовой биржи, выхода и исключения из членов фондовой биржи определяется фондовой биржей самостоятельно на основании ее внутренних документов.

Фондовая биржа вправе устанавливать количественные ограничения числа ее членов.

Неравноправное положение членов фондовой биржи, временное членство, а также сдача мест в аренду и их передача в залог лицам, не являющимся членами данной фондовой биржи, не допускается.

Фондовая биржа самостоятельно устанавливает размеры и порядок взимания:

отчислений в пользу фондовой биржи от вознаграждения;

получаемого ее членами за участие в биржевых сделках;

взносов, сборов и других платежей, вносимых членами фондовой биржи за услуги, оказываемые фондовой биржей;

штрафов, уплачиваемых за нарушение требований устава биржи, правил биржевой торговли и других внутренних документов фондовой биржи.

Фондовая биржа самостоятельно устанавливает процедуру включения в список ценных бумаг, допущенных к обращению на бирже, процедуру листинга и делистинга.

Фондовая биржа обязана обеспечить гласность и публичность проводимых торгов путем оповещения ее членов о месте и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к обращению на бирже, о результатах торговых сессий, а также предоставить другую информацию, указанную в статье 9 настоящего Федерального закона.

Фондовая биржа не в праве устанавливать размеры вознаграждения, взимаемого ее членами за совершение биржевых сделок.

К обращению на фондовой бирже допускаются:

ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную настоящим Федеральным законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Ценные бумаги, не включенные в список обращаемых на фондовой бирже, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Споры между членами фондовой биржи и их клиентами рассматриваются судом, арбитражным судом и третейским судом. [29,145]

Похожие работы

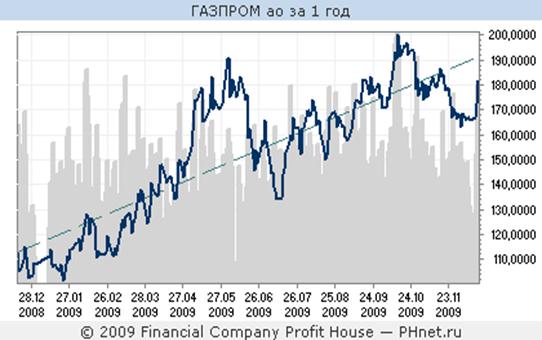

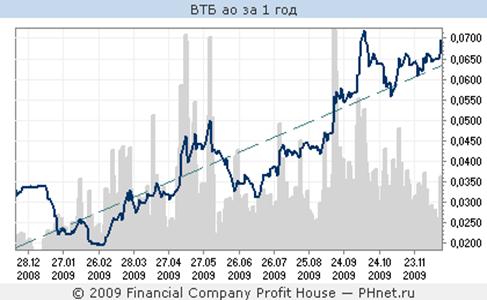

... Таковы основные вопросы, которые, на наш взгляд, определят в ближайшем будущем ценовую динамику на рынке российских акций. 4. ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ЦЕННЫХ БУМАГ РОССИИ 4.1 Ближайшие перспективы развития рынка ценных бумаг России Важнейшим источником нового промышленного подъема, преодоления инвестиционного кризиса должно стать финансирование посредством ...

... , каждая из них устроена по-своему. На каждую наложили отпечаток особенности национального рынка, десятилетия, а то и столетия неповторимого исторического пути страны. В России работают несколько фондовых бирж. Российская торговая система рынка ценных бумаг (РТС) представляет собой интегрированную торгово-расчетную инфраструктуру, организационно представленную НП " Фондовая биржа " Российская ...

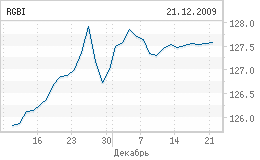

... -2002гг. они разместили 124 облигационных займа.[5,с.181] Резкое снижение доходности по ГКО, ОФЗ создало необходимые условия и для развития вторичного рынка облигаций, который развивается более динамичными темпами, чем первичный. [5,с.181] Современный рынок ценных бумаг России В настоящее время в России, как и других странах, происходит расширение банковских операций с ценными бумагами. Но ...

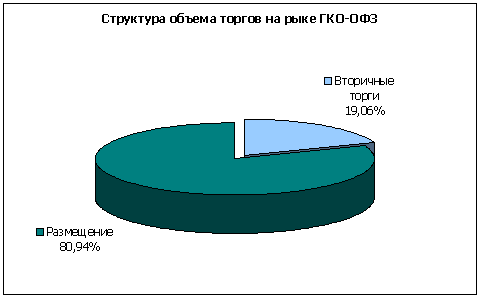

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

0 комментариев