Навигация

Анализ состава, структуры и динамики использования собственных и заемных средств в ООО "Правда"

2.2 Анализ состава, структуры и динамики использования собственных и заемных средств в ООО "Правда"

Основой самостоятельности и независимости деятельности ООО "Правда" является собственный капитал, который инвестируется на долгосрочной основе и подвергается наибольшему риску. Однако собственный капитал ограничен в размерах. Кроме того, финансирование деятельности организации только за счет собственных средств не является целесообразным, т. к. производство в ООО "Правда" носит сезонный характер. То есть в отдельные периоды накапливаются большие средства на счетах в банке, а в другие их недостает. Следует также иметь в виду, что привлекая заемные средства, организация может повысить рентабельность собственного капитала.

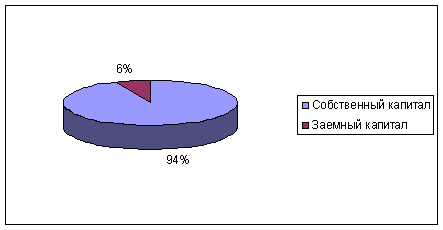

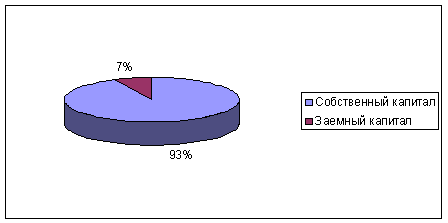

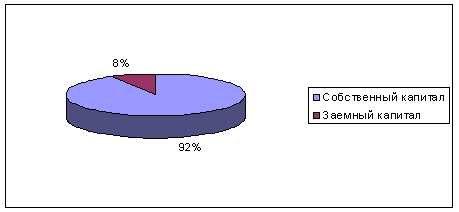

От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение организации. Рассмотрим структуру источников капитала ООО "Правда" на основе таблицы.

Таблица 2. 8 - Анализ структуры источников капитала

| Источник капитала | Наличие средств, тыс. руб. | Структура средств, % | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |

| Собственный капитал | 13801 | - 6104 | 28220 | 34 | - 65 | 27 |

| Заемный капитал | 26737 | 15450 | 78070 | 66 | 165 | 73 |

| Итого | 40538 | 9346 | 106290 | 100 | 100 | 100 |

В 2004 году значение показателя заемный капитал несколько больше по сравнению с показателем наличия собственного капитала, данная ситуация является нежелательной, так как в структуре источников финансирования собственный капитал должен все же занимать большую долю. По данным таблицы видно, что финансовое положение ООО "Правда" в 2005 году нельзя назвать благополучным, так как размер собственного капитала принял отрицательное значение. Это связано с тем, что по результатам работы 2005 года организация имела внушительный по размеру непокрытый убыток. Однако благодаря наличию заемных средств (в первую очередь это краткосрочные заемные средства) итоговый показатель наличия источников капитала положителен. К 2006 году размер собственного капитала приобретает достаточные размеры (ООО "Правда" были выделены некоторые средства из бюджета в рамках целевого финансирования), однако отрицательным является тот момент, что удельный вес заемных средств возрос. Это обстоятельство связано с тем, организация проведя реорганизацию не смогла бы наладить производство и потому прибегла к использованию долгосрочных кредитных ресурсов. В процессе последующего анализа необходимо более детально изучить состав собственного и заемного капитала, выяснить причины изменения отдельных его слагаемых и дать оценку этих изменений за анализируемый период.

Таблица 2. 9 - Динамика и структура собственного капитала

| Источник капитала | Наличие средств, тыс. руб. | Структура средств, в % | Изменение (+/ -) капитала в 2006г. к | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | 2004 | 2005 | |

| Уставный капитал | 22583 | 22583 | 20300 | 163,6 | 370 | 72 | - 2283 | - 2283 |

| Резервный капитал | 60 | 60 | - | 0,4 | 1 | - | - 60 | - 60 |

| Добавочный капитал | 6020 | 5337 | - | 43,6 | 87 | - | - 6020 | - 5337 |

| Целевое финансирование из бюджета | 108 | 124 | 7517 | 0,8 | 2 | 26,6 | 7409 | 7393 |

| Нераспределенная прибыль/ непокрытый убыток | -14970 | -34208 | 403 | -108,4 | 560 | 1,4 | 15373 | 34611 |

| Итого | 13801 | -6104 | 28220 | 100 | 100 | 100 | 14419 | 34324 |

В отношении всего анализируемого периода можно сказать, что наибольший удельный вес, как и должно быть при нормальной структуре собственного капитала, имеет уставный капитал по отношению к итогу. Резервный капитал, добавочный капитал и размер целевого финансирования в 2004 и 2005 году оставались приблизительно на одном уровне, и только размер непокрытого убытка в 2005 году увеличился приблизительно в 2 раза.

Иная ситуация наблюдается в 2006 году. Резервный и добавочные фонды не были созданы, а размер целевого финансирования из бюджета значительно увеличился. Это связано с проводимой государством программой поддержки сельскохозяйственных производителей. Наибольшее количество данных средств – это субсидии на возмещение затрат на уплату процентов по кредитам, полученным в российских организациях (в основном инвестиционным, и менее – по краткосрочным), а также средства на поддержку племенного животноводства (на приобретение племенных животных и развитие селекции и племенного дела в животноводстве). В 2006 году осталась нераспределенная прибыль по результатам годовой деятельности и хотя ее значение невелико, это является положительной тенденцией в развитии организации.

Большое влияние на финансовое состояние организации оказывает состав и структура заемных средств, т.е. соотношение долгосрочных и краткосрочных финансовых обязательств. Привлечение заемных средств в оборот организации — явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения.

Динамику структуры заемных средств рассмотрим на примере таблицы 2. 10.

Таблица 2. 10 - Динамика структуры заемного капитала

| Источник капитала | Сумма, тыс. руб. | Изменение (+/ -) в 2006 к | Структура капитала, % | |||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2004 | 2005 | 2006 | |

| Долгосрочные обязательства | 219 | 219 | 74087 | 73868 | 73868 | 0,91 | 1,4 | 94,9 |

| Краткосрочные займы, кредиты | 13690 | 3744 | - | - 13690 | - 3744 | 57,15 | 24,2 | - |

| Кредиторская задолженность | 10038 | 11487 | 3983 | - 6055 | - 7504 | 41,9 | 74,4 | 5,1 |

| В том числе: | ||||||||

| - поставщикам | 1877 | 683 | 93 | - 1784 | - 590 | 7,8 | 4,42 | 0,12 |

| - персоналу по оплате труда | 365 | 2 | 352 | - 13 | 350 | 1,6 | 0,01 | 0,45 |

| - государственным внебюджетным фондам | 3930 | 4902 | 104 | - 3826 | - 4798 | 16,4 | 31,73 | 0,13 |

| - по налогам и сборам | 3764 | 5858 | 70 | - 3694 | - 5788 | 15,7 | 37,93 | 0,09 |

| - прочим кредиторам | 102 | 42 | 3364 | 3262 | 3322 | 0,4 | 0,31 | 4,31 |

| Задолженность перед участниками по выплате доходов | 10 | - | - | - 10 | - | 0,04 | - | - |

| Итого | 23957 | 15450 | 78070 | 54113 | 62620 | 100 | 100 | 100 |

По данным таблицы очевидно, что по сравнению с 2004 и 2005 годом структура заемного капитала в 2006 году значительно изменилась. В 2004 году наибольший удельный вес (приблизительно по 50 %) принадлежит краткосрочным займам и кредитам, а также кредиторской задолженности. Причем в структуре кредиторской задолженности большая часть – это задолженность перед бюджетом и внебюджетными фондами. В 2005 году снизился уровень привлеченных краткосрочных кредитов, а состояние кредиторской задолженности осталось практически на том же уровне, как и в 2004 году. Так же можно сказать, что не поменялась и сама структура кредиторской задолженности.

К 2006 году организация полностью поменяла соотношение различных элементов заемных источников финансирования. Преимущественно это долгосрочные обязательства (94,9 %). Уменьшилась кредиторская задолженность, что является положительным фактом.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому необходимо сравнить сумму дебиторской и кредиторской задолженности (таблица 2. 11).

Таблица 2.11 - Сравнительный анализ кредиторской и дебиторской задолженности

| Показатель | Годы | Изменение в 2006 году к | |||

| 2004 | 2005 | 2006 | 2004 | 2005 | |

| Сумма дебиторской задолженности, тыс. руб. | 9231 | 9238 | 12232 | 3001 | 2994 |

| Сумма кредиторской задолженности, тыс. руб. | 10038 | 11487 | 3983 | - 6055 | - 7504 |

| Приходится дебиторской задолженности на рубль кредиторской задолженности, руб. | 0,92 | 0,80 | 3,07 | 2,15 | 2,27 |

В организации сумма кредиторской задолженности в 2004 и 2005 году превышает сумму по счетам дебиторов, что говорит о несбалансированности денежных потоков. В 2006 году ситуация меняется. Сумма кредиторской задолженности снижается и это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность. При верном соотношении сроков погашения дебиторской и кредиторской задолженности это обеспечивает хорошую платежеспособность организации. Однако велик риск неплатежей при данном соотношении. В таком случае необходим оперативный контроль за соблюдением сроков погашения и иных условий договоров, как с кредиторами, так и с дебиторами.

Таким образом, анализ структуры собственных и заемных средств позволил оценить рациональность формирования источников финансирования деятельности ООО "Правда" и его устойчивость. Этот момент очень важен, во-первых, для внешних потребителей информации (например, банков и других поставщиков ресурсов) при изучении степени финансового риска и, во-вторых, для самой организации при определении перспективного варианта организации финансов и выработке финансовой стратегии.

Похожие работы

... , а кредит – в правой. Если у предприятия суммы доходов превысили суммы расходов, то разница между ними дает прибыль, поэтому сальдо счета будет кредитовым (прибыль является источником формирования имущества и отражается в пассиве баланса). Если, наоборот, суммы доходов меньше суммы расходов, то разница между ними показывает убыток и сальдо по счету будет дебетовым. К активно-пассивным счетам с ...

... положения в соответствующих странах, формирования благоприятной финансовой политики, стимулирующей расширение предпринимательской деятельности, инвестиций, появятся реальные условия расширения источников формирования первоначального капитала, а значит, возможности создания и успешного функционирования большого количества хозяйствующих субъектов. Таким образом, при формировании структуры капитала ...

... ниже этот показатель, тем в большей степени потребность в капитале может быть удовлетворена за счет собственных его источников. 2. Анализ политики формирования капитала предприятия ОАО «Балаклавское рудоуправление им. М. Горького» и оценка её эффективности 2.1 Система оценки эффективности управления источниками капитала на предприятии Система оценки эффективности управления источниками ...

... определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. 1.3 Информация, используемая для оценки управления источниками финансирования оборотного капитала организации Информация, необходимая для принятия решений контрагентами предприятия, его собственниками и менеджерами, при принятии решений в рамках ...

0 комментариев