Навигация

Анализ эффективности и интенсивности использования собственного и заемного капитала в ООО "Правда"

2.3 Анализ эффективности и интенсивности использования собственного и заемного капитала в ООО "Правда"

В процессе деятельности ООО "Правда" капитал собственный и заемный, составляющие основу функционирования организации, проходят три стадии. На первой стадии заготавливаются необходимые основные фонды, производственные запасы; на второй стадии часть средств в форме запасов поступает в производство, а часть используется на оплату труда работников, выплату налогов, платежей по социальному страхованию и другие расходы; заканчивается она выпуском готовой продукции. На третьей стадии готовая продукция реализуется, и на счет поступают денежные средства. Чем быстрее капитал сделает кругооборот, тем больше возможность ООО "Правда" покрыть затраты на производство и получить прибыль при одной и той же сумме. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния.

Организация стремится к повышению доходности капитала, что достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода или потерь на всех стадиях кругооборота.

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью), а интенсивность его использования скоростью оборота. Рассмотрим сначала показатели эффективности использования совокупного капитала организации.

Таблица 2.12 - Показатели эффективности использования совокупного капитала

| Показатель | Годы | Изменение (+/ -) в 2006 к | |||

| 2004 | 2005 | 2006 | 2004 | 2005 | |

| Общая сумма прибыли/ убытка (+/ -) до налогообложения и выплаты %, тыс. руб. | - 2774 | - 6518 | - 2326 | 448 | 4192 |

| Чистая выручка от всех видов продаж, тыс. руб. | 10631 | 11981 | 12750 | 2119 | 769 |

| Среднегодовая сумма совокупного капитала, тыс. руб. | 41901 | 24926 | 62175,5 | 20274,5 | 37249,5 |

| Рентабельность/ убыточность (+/ -) совокупного капитала, % | - 6,6 | - 26,1 | - 3,7 | 2,9 | 22,4 |

| Рентабельность/ убыточность (+/ -) продаж, % | - 26,4 | - 54,4 | - 18,5 | 7,9 | 35,9 |

| Коэффициент оборачиваемости капитала | 0,25 | 0,48 | 0,21 | - 0,04 | - 0,27 |

Так как в период с 2004 по 2006 год организация работала с убытком, то показатель рентабельности не рассчитывается, а вместо него рассчитываем уровень убыточности. К 2006 году сумма убытка несколько уменьшилась, вследствие роста выручки от продаж.

Чтобы оценить влияние коэффициента оборачиваемости и убыточности продаж на убыточность совокупного капитала необходимо произвести расчет с помощью метода абсолютных разниц.

Сравним уровень убыточности 2006 года с уровнем убыточности совокупного капитала в 2004 году. Изменение убыточности совокупного капитала за счет:

- коэффициента оборачиваемости (0,21 – 0,25)*(- 26,4) = 1,1 %;

- убыточности продаж (- 18,5 + 26,4)*0,21 = 1,7 %;

- всего 2,8 %.

В итоге мы видим, что в 2006 году по сравнению с 2004 годом убыточность совокупного капитала уменьшилась на 2,8 %. Причем в большей степени вследствие снижения убыточности продаж. Это положительная тенденция. Значит, положение организации постепенно стабилизируется.

Далее проведем аналогичный анализ по 2006 году по сравнению с 2005 годом. Изменение убыточности капитала за счет:

- коэффициента оборачиваемости (0,21 – 0,48)*(- 54,4) = 14,7 %;

- рентабельности оборота (- 18,5 + 54,4)*0,21 = 7,5 %;

- всего 22,2 %.

Также наблюдается уменьшение убыточности совокупного капитала, причем в еще большей степени чем по сравнению с 2004 годом. Данное уменьшение также связано с положительным изменением в убыточности продаж. Основной проблемой организации, которую можно выделить на данном этапе анализа, является слишком низкий коэффициент оборачиваемости. Чтобы выявить причины данного обстоятельства и пути его преодоления необходим дальнейший анализ.

Одним из важнейших показателей, характеризующих интенсивность использования средств является оборачиваемость капитала. Скорость оборачиваемости можно характеризовать следующими показателями: коэффициентом оборачиваемости и продолжительностью одного оборота капитала.

Таблица 2. 13 - Анализ продолжительности оборота капитала

| Показатель | Годы | Изменение (+/ -) 2006 к | |||

| 2004 | 2005 | 2006 | 2004 | 2005 | |

| Выручка (нетто) от реализации продукции, тыс. руб. | 10631 | 11981 | 12750 | 2119 | 769 |

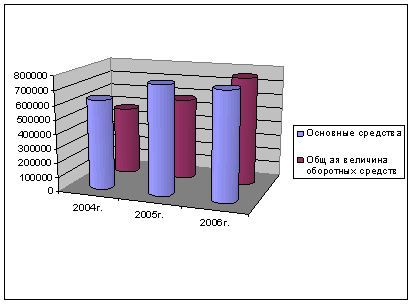

| Среднегодовая стоимость совокупного капитала, тыс. руб. | 41901 | 24926 | 62175,5 | 20274,5 | 37249,5 |

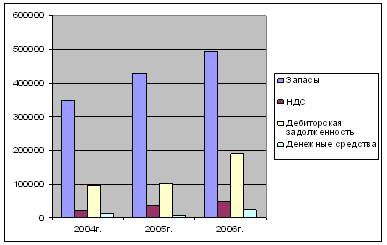

| В том числе оборотного капитала | 17286 | 13315,5 | 19466 | 2180 | 6150,5 |

| Доля оборотного капитала | 0,413 | 0,534 | 0,313 | - 0,1 | - 0,221 |

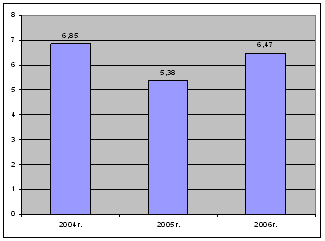

| Коэффициент оборачиваемости всего капитала | 0,25 | 0,48 | 0,21 | - 0,04 | - 0,27 |

| В том числе оборотного капитала | 0,62 | 0,9 | 0,65 | 0,03 | - 0,25 |

| Продолжительность оборота всего капитала, дни | 1419 | 749 | 1755 | 336 | 1006 |

| В том числе оборотного капитала | 585 | 400 | 549 | - 27 | 159 |

На основе вышеприведенной таблицы мы видим изменение продолжительности оборота совокупного капитала, а также оборотного капитала, в течение периода с 2004 по 2006 год. Продолжительность оборачиваемости совокупного капитала в 2006 года имеет недопустимо большое значение, значительно превышающее аналогичный показатель за 2004 и 2005 год. Однако это связано не столько с изменениями в выручке (так как они как раз положительны), а непосредственно с увеличением среднегодовой суммы совокупного капитала.

Зависимость общей продолжительности оборота совокупного капитала от скорости оборачиваемости и доли оборотного капитала в общем итоге в 2006 году по сравнению с 2004 рассчитаем способом цепной подстановки:

1) 585/ 0,413 = 1419;

2) 585/ 0,313 = 1869;

3) 549/ 0,313 = 1755.

Следовательно за счет уменьшения доли оборотного капитала в общем итоге продолжительность оборота совокупного капитала увеличилась на (1869 – 1419) 450 дней. Скорость оборачиваемости оборотного капитала несколько увеличилась, это привело к сокращению продолжительности оборачиваемости капитала (1755 – 1869) на 114 дней.

Проведем аналогичный расчет к 2005 году:

1) 400/ 0,5432 = 749;

2) 400/ 0,313 = 1278;

3) 549/ 0,313 = 1755.

За счет уменьшения доли оборотного капитала в совокупном капитале продолжительность оборота совокупного капитала увеличилась на (1278 – 749) 529 дней. А замедление скорости оборачиваемости оборотного капитала привело к замедлению общей оборачиваемости капитала на (1755 – 12780 477 дней.

Ускорить оборачиваемость капитала можно путем интенсификации производства, более полного использования трудовых и материальных ресурсов, недопущения сверхнормативных запасов товарно-материальных ценностей, отвлечения средств в дебиторскую задолженность и т.д. Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением оборачиваемости капитала (— Э) или дополнительно привлеченных средств в оборот (+Э,) при замедлении оборачиваемости капитала определяется так:

1) 2006 к 2004: 12750*(549 – 585)/360 = - 1275;

2) 2006 к 2005: 12750*(549 – 400)/360 = 5277.

В данном случае в связи с небольшим ускорением оборачиваемости капитала в 2006 году по сравнению с 2004 годом из оборота было высвобождено 1275 тыс. руб. Так как капитал в 2006 году оборачивался на 27 дней меньше по продолжительности, то для обеспечения выручки в размере 12750 тыс. руб. потребовалось 19466 тыс. руб. оборотных средств, а не (19466 + 1275) 20741 тыс. руб.

По сравнению с 2005 годом в 2006 году произошло замедление оборачиваемости оборотного капитала на 159 дня, что привело к дополнительному привлечению в оборот капитала на сумму 5277 тыс. руб. Если бы капитал оборачивался в 2006 году не за 549 дней, а за 400 дней, то для обеспечения фактической выручки в размере 12750 тыс. руб. потребовалось бы иметь в обороте не 19466 тыс. руб. оборотного капитала, а 14189 тыс. руб., то есть на 5277 тыс. руб. меньше.

Далее определим изменение суммы прибыли в связи с замедлением или ускорением оборачиваемости капитала. Увеличение суммы прибыли за счет изменения коэффициента оборачиваемости капитала определяют умножением прироста последнего на базовый уровень коэффициента убыточности продаж и на фактическую среднегодовую сумму оборотных активов:

1) 2006 к 2004: (0,21 – 0,25)*(-0,264)*62175,5 = 656,57;

2) 2006 к 2005: (0,21 – 0,48)*(-0,544)*62175,5 = 9132,34.

В ООО "Правда" можно отметить противоречивую ситуацию, притом что продолжительность оборота совокупного увеличилась и коэффициент оборачиваемости снизился, организация, тем не менее, получила сверх прибыли по сравнению и с 2004 годом и также с 2005 годом. Данное обстоятельство обусловлено тем, что значительно снизилась убыточность продаж к 2006 году. Это можно отметить как положительную тенденцию, но в дальнейшем организации необходимо разрабатывать меры по сокращению периодов оборачиваемости средств и пути улучшения использования имеющихся средств.

Похожие работы

... , а кредит – в правой. Если у предприятия суммы доходов превысили суммы расходов, то разница между ними дает прибыль, поэтому сальдо счета будет кредитовым (прибыль является источником формирования имущества и отражается в пассиве баланса). Если, наоборот, суммы доходов меньше суммы расходов, то разница между ними показывает убыток и сальдо по счету будет дебетовым. К активно-пассивным счетам с ...

... положения в соответствующих странах, формирования благоприятной финансовой политики, стимулирующей расширение предпринимательской деятельности, инвестиций, появятся реальные условия расширения источников формирования первоначального капитала, а значит, возможности создания и успешного функционирования большого количества хозяйствующих субъектов. Таким образом, при формировании структуры капитала ...

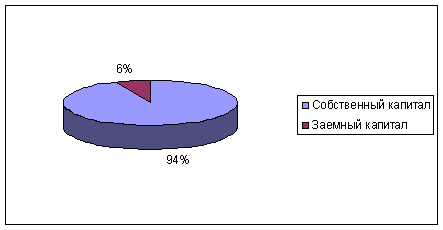

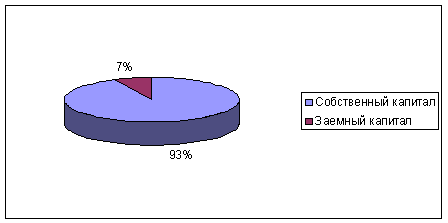

... ниже этот показатель, тем в большей степени потребность в капитале может быть удовлетворена за счет собственных его источников. 2. Анализ политики формирования капитала предприятия ОАО «Балаклавское рудоуправление им. М. Горького» и оценка её эффективности 2.1 Система оценки эффективности управления источниками капитала на предприятии Система оценки эффективности управления источниками ...

... определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. 1.3 Информация, используемая для оценки управления источниками финансирования оборотного капитала организации Информация, необходимая для принятия решений контрагентами предприятия, его собственниками и менеджерами, при принятии решений в рамках ...

0 комментариев