Навигация

Обов’язкові та дискреційні витрати

6. Обов’язкові та дискреційні витрати.

Витрати номінальної потужності – це заплановані накладні витрати, які могли б бути понесені при нульовому обсязі ділових операцій. Такі витрати носять назву обов’язкових.

Сюди можна віднести слідуючи витрати:

У випадку страйку існує ймовірність відновлення нормальної роботи, тому необхідно зберегти визначену базу, яка вимагає витрат номінальної потужності (витрати на заробітну плату необхідного керівного “ядра”, технічного і обслуговуючого персоналу, яке б було збережено в подібній ситуації “готовності до роботи”). Також сюди можна віднести податки, амортизаційні відрахування та інші постійні витрати.

Дискреційні витрати – виникають протягом визначеного періоду часу (тобто це періодичні витрати) в результаті конкретного стратегічного рішення, яке прийнято керівництвом організації. Вони не пов’язані з обсягом виробництва або збуту. Наприклад, це витрати рекламних засобів і витрати на програми підвищення кваліфікації персоналу.

2.3. Класифікація витрат для виконання контролю і регулювання.

Для контролю діяльності окремих підрозділів та оцінки роботи їх керівників виділяють контрольовані та неконтрольовані витрати.

Контрольовані витрати – це витрати, які менеджер може безпосередньо контролювати або чинити на них значний вплив.

Неконтрольовані витрати – це витрати, які менеджер не може контролювати або впливати на них.

Одні й ті ж самі витрати можуть бути контрольованими з боку керівництва цеху підприємства та неконтрольованими для керівника цеху іншого підприємства.

Прикладом традиційно контрольованих витрат з позиції начальника цеху є основні матеріальні витрати і основна зарплата, а неконтрольованих – амортизація обладнання.

Класифікація витрат на контрольовані та неконтрольовані лежить в основі системи обліку за центрами відповідальності.

Центр відповідальності – це сегмент діяльності підприємства, в якому встановлено персональну відповідальність керівника за показники діяльності, які він повинен контролювати.

Наприклад, у цеху начальник цеха повинен контролювати витрати сировини, матеріалів, напівфабрикатів, робочого часу. Коли з цеху виходить готова продукція вона переходить в інший центр відповідальності або реалізується на сторону.

Завдання 3.

Запланована підприємством виручка від реалізації складає 800 000грн. (при ціні 10грн. за одиницю). Витрати підприємства на виробництво і збут продукції включають:

¨ прямі матеріальні витрати і витрати на оплату праці (на одиницю) 3 грн.

¨ загальновиробничі витрати – 156 000грн. (в т.ч. змінні витрати

30 000грн.)

¨ адміністративні витрати – 47 000грн. (в т.ч. змінні витрати 9 000грн.)

¨ витрати на збут – 140 000грн. (в т.ч. змінні витрати – 41 000грн.)

Потрібно:

1. Зробити розрахунок точки беззбитковості та запасу міцності;

2. Визначити прибуток при запланованому обсязі реалізації;

3. Визначити прибуток в разі зниження ціни на 5% і збільшення обсягу реалізації на 12%;

4. Визначити прибуток при зростанні ціни на 2% і зниженні обсягу реалізації на 5%:

5. Встановити який обсяг реалізації необхідний при ціні пункту 4 для одержання прибутку пункту 3.

Рішення.

1.Розрахунок точки беззбитковості та запасу міцності.

Аналіз беззбитковості, побудований на основі розподілу витрат на змінні та постійні, а також розрахунку точки беззбитковості, яка визначає критичний обсяг реалізації.

Точка беззбитковості – це обсяг реалізації (діяльності), при якому доходи підприємства дорівнюють його витратам, а прибуток відповідно дорівнює нулю.

Точку беззбитковості може бути виражено в натуральних одиницях (кількість продукції), грошових одиницях (виручка) або у відсотках до нормальної потужності.

Зробимо розрахунок точки беззбитковості способами:

1.За допомогою рівняння:

Точка беззбитковості = змінні витрати + постійні витрати (1.1.)

Це рівняння виводиться з нижченаведеного:

Дохід від реалізації = змінні витрати + постійні витрати + прибуток (1.2.)оскільки прибуток у точки беззбитковості дорівнює нулю.

В нашому випадку:

1) Змінні витрати (загальний розмір яких зростає або зменшується прямо пропорційно зміні обсягу виробництва) складаються з:

· прямих матеріальних і витрат на оплату праці – 80 000 х 3 =

= 240 000грн.

· загальновиробничих витрат – 30 000грн.

· адміністративних витрат – 9 000грн.

· витрат на збут – 41 000грн.

Разом: 320 000грн.

2) Постійні витрати (загальна величина яких залишається незмінною при зміні обсягу виробництва) складаються з:

· загальновиробничих витрат – 126 000грн.

· адміністративних витрат – 38 000грн.

· витрат на збут – 99 000грн.

Разом: 263 000грн.

Точка беззбитковості в грошових одиницях:

320 000 + 263 000 = 583 000 (грн.)

Точка беззбитковості в натуральних одиницях:

Точка беззбитковості в грошових одиницях : Ціну за одиницю =

583 000 : 10 = 58 300(од.) (1.3)

1. За допомогою показника маржинального доходу:

Маржинальний дохід на одиницю реалізованої продукції =

= Ціна за одиницю – Змінні витрати на одиницю. (1.4)

В нашому прикладі змінні витрати на одиницю продукції складають:

320 000 : 80 000 = 4 грн.

Тобто, маржинальний дохід на одиницю реалізованої продукції складає:

10 – 4 = 6 (грн.)

Перетворив рівняння (1.1.) таким чином:

Ціна за одиницю х Кількість одиниць реалізованої продукції =

= Змінні витрати на одиницю х Кількість одиниць реалізованої продукції +

+ Загальні постійні витрати;

(Ціна за одиницю х Кількість одиниць реалізованої продукції) –

(Змінні витрати на одиницю х Кількість одиниць реалізованої продукції) =

= Загальні постійні витрати;

Кількість одиниць реалізованої продукції = Загальні постійні витрати :

: (Ціна за одиницю - Змінні витрати на одиниця);

Точка беззбитковості в грошових одиницях =

= Загальні постійні витрати : Маржинальний дохід на одиницю = 263 000 : 6 = 43 833,33 (1.5.)

Або,

Точка беззбитковості в грошових одиницях =

= Загальні постійні витрати : (Маржинальний дохід на одиницю :

: Ціна за одиницю) =

= 263 000 : (6 : 10) = 438 333,3 грн.

Знаменник цього дробу мах назву коефіцієнту маржинального доходу.

Коефіцієнт маржинального доходу – це відношення маржинального доходу від реалізації одиниці продукції до її ціни.

Точка беззбитковості в грошових одиницях =

= Загальні постійні витрати : Коефіцієнт маржинального доходу.

Коефіцієнт маржинального доходу в нашому прикладі складає 6 : 10 = 0,6

Запас міцності відображає граничну величину можливого зниження обсягу продаж без ризику зазнати збитків.

Поряд з абсолютним значенням показника запасу міцності широко використовують коефіцієнт запасу міцності.

Коефіцієнт запасу міцності(КЗМ) – це співвідношення запасу міцності та фактичного або запланованого обсягу реалізації.

КЗМ = Запас міцності : Обсяг реалізації =

= 217 000 : 800 000 = 0,271 (1.8.)

Коефіцієнт запасу міцності є виміром ризику нерентабельної роботи підприємства.

Чим більше значення має коефіцієнт запасу міцності, тим менше ймовірність того, що компанія матиме збитки при зменшенні обсягу реалізації.

2. Визначення прибутку при запланованому обсягу реалізації.

Отримання прибутку є метою діяльності підприємства. Для визначення прибутку при певному обсязі реалізації можна застосувати рівняння:

Прибуток = Дохід від реалізації – (Змінні витрати +

+ Постійні витрати) = (1.9.)

800 000 – (320 000 + 263 000) = 217 000 грн.

Або,

Прибуток = (Дохід від реалізації х Коефіцієнт маржинального доходу) –

- Постійні витрати = (1.10.)

= (800 000 х 0,6) – 263 000 = 217 000 грн.

Прибуток = (Обсяг реалізації х Маржинальний дохід на одиницю) –

- Постійні витрати = (1.11.)

= (80 000 х 6) – 263 000 = 217 000грн.

2. Визначення прибутку в разі зниження ціни на 5% і збільшення обсягу реалізації на 12%.

Ціна буде складати: 10 – (10 х 5%) = 9,5 грн.

Обсяг реалізації: 80 000 + (80 000 х 12%) = 89 600шт.

Дохід від реалізації: 89 600 х 9,5 = 851 200 грн.

Змінні витрати також зростуть на 12%, тому що вони зменшуються або збільшуються прямо пропорційно обсягу виробництва : 320 000 + (320 000 х 12%) = 358 400 грн.

Змінні витрати на одиницю продукції складатимуть: 358 400 : 89 600 =

= 4 грн.

Маржинальний дохід на одиницю реалізованої продукції: 9,5 – 4 = 5,5 грн.

Прибуток в даному випадку буде дорівнювати:

За формулою (1.9.):

851 200 – (358 400 + 263 000) = 229 800 грн.

За формулою (1.11.):

89 600 х 5,5 – 263 000 = 229 800 грн.

Тобто якщо ціна зменшиться на 5%, а обсяг реалізації збільшиться на 12%, то прибуток зросте на

229 800 – 217 000 = 12 800грн або на 6%

3. Визначення прибутку при зростанні ціни на 2% і зниженні обсягу реалізації на 5%.

Ціна: 10 + 10 х 2% = 10,2 грн.

Обсяг реалізації: 80 000 – 80 000 х 5% = 76 000шт.

Виручка від реалізації: 76 000 х 10,2 = 775 200 грн.

Змінні витрати: 320 000 – 320 000 х 5% = 304 000 грн.

Змінні витрати на одиницю реалізованої продукції: 304 000 : 76 000 = 4 грн.

Постійні витрати: 263 000 грн.

Маржинальний дохід на одиницю реалізованої продукції: 10,2 – 4 = 6,2 грн.

Прибуток = (Обсяг реалізації х Маржинальний дохід на одиницю) – Постійні витрати =

= (76 000 х 6,2) – 263 000 = 208 200 грн.

Якщо ціна зросте на 2%, а обсяг реалізації зменшиться на 5%, то прибуток також зменшиться на:

217 000 – 208 200 = 8 800 грн. чи на 4%

4. Встановити який обсяг реалізації необхідний при ціні пункту 4 для одержання прибутку пункту 3.

Ціна: 10,2 грн.

Прибуток: 229 800 грн.

Постійні витрати: 263 000 грн.

Змінні витрати на одиницю: 4 грн.

Маржинальний дхід на одиницю продукції = Ціна за одиницю – Змінні витрати на одиницю =

= 10,2 – 4 = 6,2 грн.

Визначимо обсяг реалізації перетворив формулу:

Прибуток = (Обсяг реалізації х Маржинальний дохід на одиницю) –

- Постійні витрати ; на

Прибуток + постійні витрати

Обсяг реалізації = ----------------------------------------- =

Маржинальний дохід на одиницю

= (229 800 + 263 000) : 6,2 = приблизно 79 484 шт.

Завдання 4.

Керівники компанії “Журба” незадоволені низьким рівнем прибутку. Вони розглядають можливість закриття фабрики №2.

Бухгалтер компанії підготував таку інформацію, грн.

| СТАТТЯ | РАЗОМ | ФАБРИКА №1 | ФАБРИКА №2 |

| Продажі | 750 000 | 435 000 | 315 000 |

| Змінні витрати | 390 000 | 210 000 | 180 000 |

| Маржинальний дохід | 360 000 | 225 000 | 135 000 |

| Постійні Витрати: - виробничі - на управління і збут | 217 500 135 000 | 105 000 82 500 | 112 500 52 500 |

| Операційний прибуток (збиток) | 7 500 | 37 500 | 30 000 |

Необхідно визначити як вплине на результати діяльності компанії закриття фабрики №2, якщо це дозволить скоротити постійні виробничиі витрати на 40 000 грн., а постійні витрати на збут – на 10 000 грн.

Рішення:

В разі закриття фабрики №2 результати діяльності компанії “Журба” будуть слідуючи:

Продажі зменшаться на 315 000 грн. і складатимуть

750 000 – 315 000 = 435 000 грн.

Змінні витрати зменшаться прямо пропорційно обсягу реалізації і складатимуть

390 000 – 180 000 = 210 000 грн.

Маржинальний дохід розраховується як обсяг реалізації – змінні витрати, і складатиме

435 000 – 210 000 = 225 000 грн.

Постійні витрати будуть такі:

- виробничі 217 500 – 40 000 = 177 500 грн.

- витрати на збут 135 000 – 10 000 = 125 000 грн.

Операційний прибуток (збиток) в цьому разі

Дохід від реалізації – (Змінні витрати + Постійні витрати) =

= 435 000 – (210 000 + 177 500 + 125 000) =

= - 77 500 грн.

Тобто, можна зробити висновок, що закриття фабрики №2 ще більше негативно вплине на діяльність компанії, і в такому разі вона буде нести збитки.

Завдання 6.

Компанія “Тахмус” має таку інформацію щодо можливого вибору об’єкта капітальних вкладень.

| ПОКАЗНИК | ПРОЕКТ | ||

| А | В | С | |

| Первісна вартість, грн | 2 000 000 | 2 300 000 | 1 800 000 |

| Строк використання, роки | 5 | 5 | 4 |

| Ліквідаційна вартість, грн | 100 000 | 150 000 | 80 000 |

| Розрахункові грошові надходження у кінці року, грн. | |||

| I | 800 000 | 1 000 000 | 550 000 |

| II | 700 000 | 700 000 | 650 000 |

| III | 650 000 | 500 000 | 950 000 |

| IV | 600 000 | 500 000 | 1 000 000 |

| V | 550 000 | 500 000 | ----------------- |

Примітка: Розрахункова вартість капіталу компанії складає 18%.

Потрібно:

1. Розрахувати для кожного проекту:

- період окупності;

- облікову норму прибутковості;

- чисту теперішню вартість

2. Дати аргументований висновок щодо вибору того чи іншого проекту

3. Пояснити які чинники, крім фінансових, повинен враховувати менеджер, приймаючи рішення щодо вибору проекту.

Рішення:

1. Розрахунок періоду окупності інвестицій.

Період окупності – це час, по закінченні якого отриманий підприємством прибуток від реалізації продукції (робіт, послуг) повністю покриває початково вкладений капітал.

Цей метод – один з найпростіших і широко розповсюджений у світовій практиці, не припускає тимчасової упорядкованості грошових надходжень.

Алгоритм розрахунку періоду окупності (РР) залежить від рівномірності розподілу прогнозованих доходів від інвестиції. Якщо дохід розподілений по роках рівномірно, то строк окупності розраховується розподілом одноразових витрат на величину річного доходу, обумовленого ними. При одержанні дробового числа воно округляється у бік збільшення до найближчого цілого. Якщо прибуток розподілений нерівномірно, то строк окупності розраховується прямим підрахунком числа років, протягом яких інвестиція буде погашена кумулятивним доходом.

Показник строку окупності інвестицій дуже простий у розрахунках, разом з тим він має ряд недоліків, які необхідно враховувати в аналізі. Найбільш суттєвий з них полягає у співставленні очікуваних доходів з очікуваними витратами без врахування фактору часу. Такий підхід не може дати точних результатів, оскільки кожна вкладена одиниця витрат у різний час має різну вартість. Аналогічно грошова одиниця отримана через рік, в умовах інфляції коштує дорожче тієї одиниці, отриманої через 5 чи 10 років. Відповідно, для більш точної оцінки ефективності інвестиційного проекту ці показники повинні бути дисконтовані.

Розрахуємо період окупності інвестицій по обліковим показникам:

а) по проекту А:

Доходи покриють інвестиції за третій рік. У перші два роки доходи складають:

800 000 + 700 000 = 1 500 000 грн.

За третій рік необхідно покрити:

2 000 000 – 1 500 000 = 500 000 грн.

500 000

------------ = 0,77 х 12 місяців = 9,2

650 000

Загальний період окупності інвестицій по проекту А приблизно 2 роки та 10 місяців.

б) по проекту В:

Доходи покриють інвестиції за четвертий рік.

За перші 3 роки доходи складають:

1 000 000 + 700 000 + 500 000 = 2 200 000 грн.

За четвертий рік необхідно покрити:

2 300 000 – 2 200 000 = 100 000 грн.

100 000

------------ = 0,2 х 12 місяців = 2,4 місяця

500 000

Загальний період окупності інвестицій по проекту В складає приблизно 3 роки 3 місяця.

в) по проекту С

Доходи покриють інвестиції за третій рік.

За перші два роки доходи складають:

550 000 + 650 000 = 1 200 000 грн.

За третій рік необхідно покрити:

1 800 000 – 1 200 000 = 600 000 грн.

600 000

-------------- = 0,63 х 12 місяців = 7,6 місяців

950 000

Загальний період окупності інвестицій по проекту С складає приблизно 2 роки та 8 місяців.

2. Розрахунок облікової норми прибутковості.

Капітал, вкладений в справу і доповнений частиною отриманого прибутку, реінвестується в активи (земля, спорудження, устаткування, програми розробки нової продукції) з метою одержання доходу і прибутку в майбутньому. Капіталовкладення не повинні робитися без оцінки перспектив їхньої прибутковості.

Інвестиційні проекти оцінюються різними способами, але два наступних питання є типовими для будь-якого аналізу.

· Який рівень чистого доходу забезпечить інвестиція?

· Який розмір додаткового чистого прибутку принесе компанії інвестиція?

Норма прибутковості на вкладений капітал визначається відношенням прибутку до капітальних вкладень. (%)

Розрахунок.

1) Для нашого прикладу, спочатку нарахуємо амортизацію по об’єктах методом рівномірного списання.

Цей метод полягає в погашенні вартості об’єкту амортизації рівними частинами протягом всього періоду його експлуатації або за щорічною нормою амортизації, помноженою на різницю між початковою та ліквідаційною вартістю об’єкту.

По проекту А:

Первісна вартість 2 000 000 грн, період експлуатації 5 років, амортизація для будь-якого року

2 000 000 : 5 = 400 000 грн,

або щорічна норма амортизації дорівнює 20%. Ліквідаційна вартість по проекту 100 000грн., тому щорічне списання зносу складатиме:

(2 000 000 – 100 000) х 20% / 100% = 380 000 грн.

По проекту В:

Первісна вартість 2 300 000грн., період експлуатації 5 років, амортизація для будь-якого року

2 300 000 : 5 = 460 000грн,

або щорічна норма амортизації дорівнює 20%. Ліквідаційна вартість по проекту 150 000 грн, тому щорічне списання зносу складатиме:

(2 300 000 – 150 000) х 20% / 100% = 430 000грн.

По проекту С:

Первісна вартість 1 800 000грн., період експлуатації 4 роки, амортизація для будь-якого року

1 800 000 : 4 = 450 000грн

або щорічна норма амортизації дорівнює 450 000 : 1 800 000 = 25%. Ліквідаційна вартість по проекту

80 000грн, тому щорічне списання зносу складатиме:

(1 800 000 – 80 000) х 25% / 100% = 430 000грн.

2) За обліковими даними обчислимо прибуток по проектах:

а) по проекту А:

Прибуток = Валовий дохід – Валові витрати – Амортизаційні відрахування.

Амортизаційні відрахування.

| Роки використання | Прибуток, грн |

| 1 | 800 000 – 380 000 = 420 000 |

| 2 | 700 000 – 380 000 = 320 000 |

| 3 | 650 000 – 380 000 = 270 000 |

| 4 | 600 000 – 380 000 = 220 000 |

| 5 | 550 000 + 100 000 – 380 000 = 270 000 |

| Разом | 1 500 000 |

· в останньому році ми збільшуємо дохід на ліквідаційну вартість капіталовкладень.

Чистий прибуток після оподаткування складатиме:

1 500 000 – 1 500 000 х 0,3 = 1 050 000грн.

б) по проекту В:

| Роки використання | Прибуток, грн |

| 1 | 1 000 000 – 430 000 = 570 000 |

| 2 | 700 000 – 430 000 = 270 000 |

| 3 | 500 000 – 430 000 = 70 000 |

| 4 | 500 000 – 430 000 = 70 000 |

| 5 | 500 000 + 150 000 – 430 000 = 220 000 |

| Разом | 1 200 000 |

Чистий прибуток після оподаткування складатиме:

1 200 000 – 1 200 000 х 0,3 = 840 000 грн.

в) по проекту С:

| Роки використання | Прибуток, грн |

| 1 | 550 000 – 430 000 = 120 000 |

| 2 | 650 000 – 430 000 = 220 000 |

| 3 | 950 000 – 430 000 = 520 000 |

| 4 | 1 000 000 + 80 000 – 430 000 = 650 000 |

| Разом | 1 510 000 |

Чистий прибуток після оподаткування складатиме:

1 510 000 – 1 510 000 х 0,3 = 1 057 000 грн.

Отже, норма прибутковості:

1 050 000

По проекту А: ------------- = 0,53 чи 53%

2 000 000

840 000

По проекту В: ------------- = 0,37 чи 37%

2 300 000

1 057 000

По проекту С: -------------- = 0,59 чи 59%

1 800 000

3. Розрахунок чистої теперішньої вартості проектів:

Цей метод заснований на зіставленні величини вихідної інвестиції (ІС) із загальною сумою дисконтованих чистих грошових надходжень, генерируємих нею протягом прогнозованого терміну. Оскільки надходження коштів розподілено у часі, воно дисконтується за допомогою коефіцієнта k, встановлюваного аналітиком (інвестором) самостійно виходячи з щорічного відсотка повернення, що він хоче чи може мати на інвестуємий ним капітал.

Теперішня вартість майбутніх доходів PV (Present Value) визначається шляхом дисконтування їх номінальних величин FV (Future Value) за формулою

FV

PV = ------------

t

(1 + k)

де:

t – число періодів (років, місяців), за які нараховується дохід.

k – норма прибутку на вкладений капітал. В нашому випадку вона дорівнює 18%.

Визначення дисконтованого грошового потоку (тобто такого, який можна порівнювати з сумою інвестованих грошей для визначення окупності) ускладнюється звичайно тим, що номінальна виручка від втілення проекту і номінальні поточні витрати (наприклад, на сировину, матеріали, оплату праці тощо) “інфлюють” у неоднакових співвідношення під впливом цінових факторів. Наведена нижче формула дає змогу розрахувати грошовий потік, зіставний з вартістю інвестиційного проекту, зробивши його інфляційну корекцію, а також дисконтування на основі норми дохідності, що включає інфляційну надбавку:

1 2 1 2

[ (P1b1 – C1b1 – A1) x (1 – m) + A1 ] + [ (P2b2 – C2b2 – A2) x (1 – m) + A2] + …

PV = -----------------------------------------------------------------------------------------

(1 + k1)(1 + k2) …(1 + kt)

1 2

… + [ (Ptbt – Ctbt – At + Sl) x (1 – m) + At]

----------------------------------------------------

(1 + k1)(1 + k2) …(1 + kt)

де

PV – дисконтований грошовий потік за термін життя проекту;

P1, P2, …, Pt – виручка (валовий дохід) від реалізації проекту за відповідні роки у цінах базового року;

C1, C2, …, Ct – поточні валові витрати на експлуатацію проекту за відповідні роки у цінах базового року;

A1, A2, …, At – cуми амортизаційних відрахувань за відповідні роки

1 1 1

b1, b2, …, bt – базисні індекси цін відповідного року на продукцію, що формує доходи від реалізації проекту;

2 2 2

b1, b2, …, bt - – базисні індекси цін відповідного року на ресурси, що формують поточні витрати на експлуатацію проекту;

m – ставка оподаткування проекту;

k1, k2, …, kt – ставки доходності інвестування, прийняті для інвестора, за відповідні роки;

S1 – ліквідаційна вартість

NPV = PV – IC

Очевидно, що якщо: NPV > 0, то проект варто прийняти; NPV < 0, то проект варто відкинути, NPV = 0, то проект ні прибутковий, ні збитковий.

При прогнозуванні доходів по роках необхідно по можливості врахувати усі види надходжень як виробничого, так і невиробничого характеру, що можуть бути асоційовані з даним проектом. Так, якщо по закінченні періоду реалізації проекту планується надходження засобів у виді ліквідаційної вартості чи устаткування вивільнення частини оборотних коштів, вони повинні бути враховані як доходи відповідних періодів.

Розрахунок за допомогою приведених формул вручну досить трудомісткий, тому для зручності застосування цього й іншого методів, заснованих на дисконтованих оцінках, розроблені спеціальні статистичні таблиці, у яких табульовані значення складних відсотків, що дисконтують множники, дисконтованого значення грошової одиниці і т.п. у залежності від тимчасового інтервалу і значення коефіцієнта дисконтування.

Необхідно відзначити, що показник NPV відображує прогнозну оцінку зміни економічного потенціалу підприємства у випадку прийняття розглянутого проекту. Цей показник адитивен у тимчасовому аспекті, тобто NPV різних проектів можна підсумовувати. Це дуже важлива властивість, що виділяє критерій із всіх інших і що дозволяє використовувати його в якості основного при аналізі оптимальності інвестиційного портфеля.

Похожие работы

... іку по рахунку 23 становитимуть комерційну таємницю підприємства, а дані рахунків класу 8 будуть відкритими для користувачів. Не менш важливим при організації управлінського обліку є порядок побудови та застосування аналітичного обліку на підприємстві, який полягає, перш за все, в організації необхідних розрізів аналітичних рахунків для синтетичних рахунків. Саме аналітичні рахунки забезпечують ...

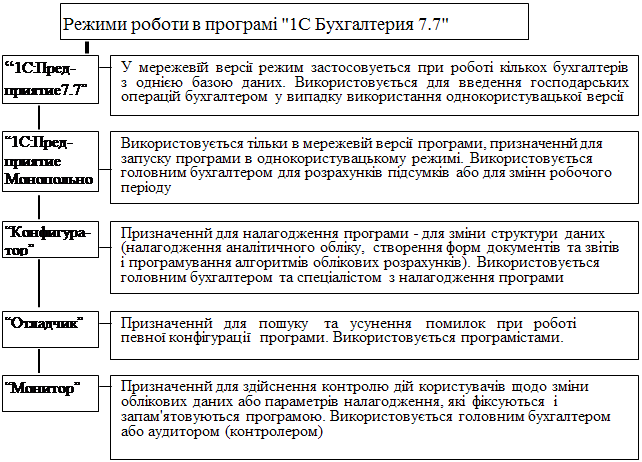

... «Інтелект-сервіс»), який підтримує стандарт MRP II, дає можливість вирішувати комплексні облікові завдання, зокрема, з фінансового, управлінського й податкового обліку. Програма «БЕСТ-ЗВІТ» виконує дещо інше завдання, а саме — автоматизація контролю господарської діяльності. Програма містить повний комплект бланків звітів, спрощує процедуру їхнього заповнення й передачі у держоргани. Постійні в ...

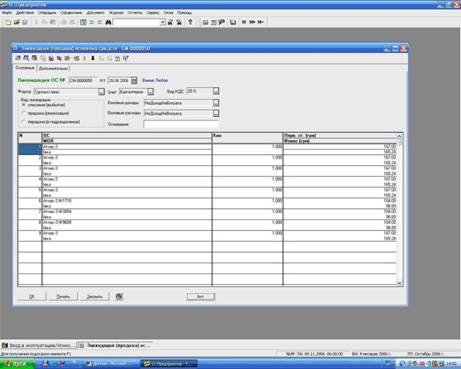

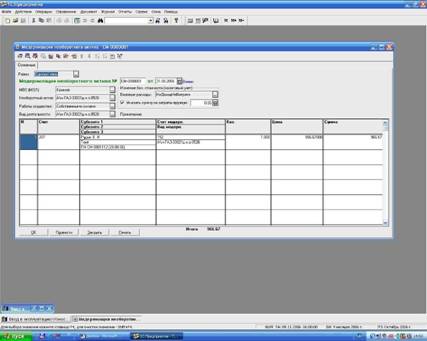

... відрахувань на капітальний ремонт, місячна норма нарахованого зносу. Всі ці дані дозволять розширити нормативно - довідкову інформацію по обліку основних засобів. 3. Шляхи вдосконалення обліку і контролю наявності та руху основних засобів 3.1 Вдосконалення первинного, синтетичного та аналітичного обліку основних засобів В цілому первинний, синтетичний та аналітичний облік основних ...

... «Злагода» входить до числа кращих підприємств у районі. По ефективності ведення господарства, товариство займає одне з кращих місць серед одинадцяти підприємств району. СТОВ «Злагода» знаходиться в селі Кірове Полтавського району Полтавської області за 30 км від міста Полтава та займає територію 4842 га. Дане господарство розташоване на березі річки Полузір’я. Підприємство має свій млин, пекарню ...

0 комментариев