Навигация

Экспресс-анализ финансового состояния

1. Экспресс-анализ финансового состояния

2. Детализированный анализ финансового состояния.

Целью экспресс-анализа финансового состояния является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа предположено рассчитывать различные показатели и дополнить их методами, основанными на опыте и квалификации специалиста.

Экспресс-анализ целесообразно выполнять в три этапа:

1) подготовительный этап;

2) предварительный обзор финансовой отчетности;

3) экономическое чтение и анализ отчетности.

Значительный вклад в развитие методологии и практики анализа финансовой отчетности внесла учетно-аналитическая школа МГУ им. М.В.Ломоносова. Ими разработана система показателей оценки деятельности хозяйствующего субъекта. Они сгруппированы по пяти группам признаков. Анализу подвергается либо исходная отчетная информация, либо модифицированная отчетность (с укрупненной или трансформированной номенклатурой статей).

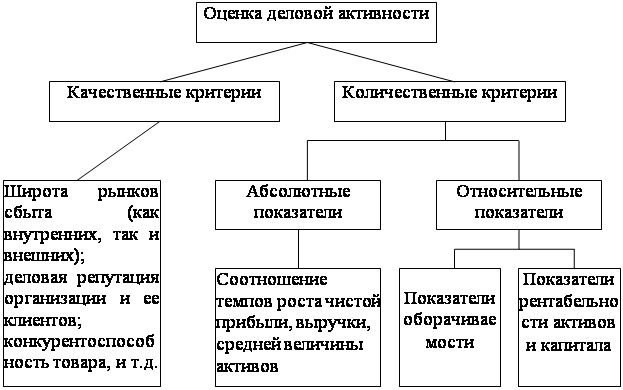

Анализ доходности хозяйствующего субъекта характеризуется абсолютными и относительными показателями.

Абсолютный показатель доходности- сумма прибыли, или доходов.

Относительный показатель- уровень рентабельности. Рентабельность

представляет собой доходность, или прибыльность организации. Ее величина измеряется уровнем рентабельности.

Уровень рентабельности предприятий, связанных с производством продукции (товаров, работ, услуг), определяется процентным отношением прибыли от реализации продукции к себестоимости продукции.

R= |

где R- рентабельность;

П- прибыль от реализации продукции, работ, услуг;

С- себестоимость продукции, работ, услуг.

В процессе анализа изучают динамику изменения объема чистой прибыли, уровня рентабельности и факторы, их определяющие.

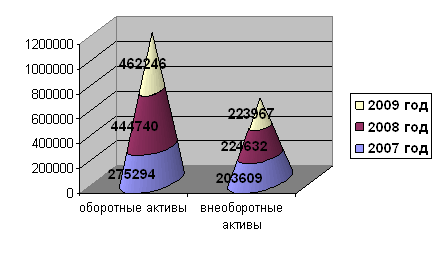

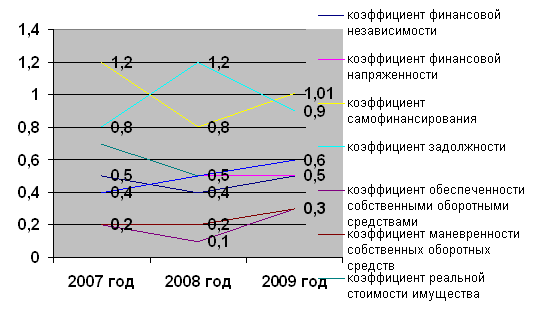

Характеристика финансовой устойчивости включает в себя анализ:

состава и размещения активов хозяйствующего субъекта;

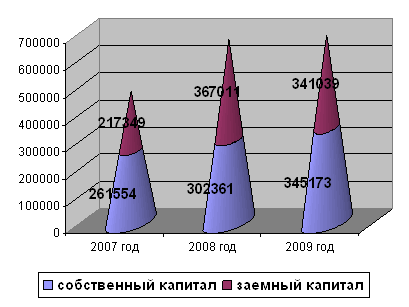

динамики и структуры источников финансовых ресурсов;

наличия собственных оборотных средств;

кредиторской задолженности;

наличия и структуры оборотных средств;

дебиторской задолженности;

платежеспособности.

Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и способности возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

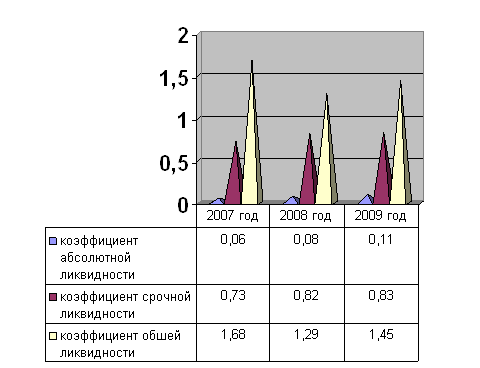

Ликвидность это способность предприятия быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств.

В зависимости от получаемых показателях платежеспособности возникает необходимость более углубленного и детального анализа финансового положения. Проводится детализированный анализ финансового состояния. Его цель - более подробная характеристика имущественного и финансового положения.

Ликвидность баланса это степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Потребность в анализе ликвидности баланса возникает в условиях рынка с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Анализ ликвидности баланса заключается в сравнении средств по активу, с группированных по степени ликвидности, с обязательствами по пассиву, с группированными по срокам их погашения и расположенным в порядке возрастания сроков.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения, таким образом, основными признаками платежеспособности являются:

1) наличие в достаточном объеме средств на расчетном счете;

2) отсутствие просроченной кредиторской задолженности.

Методический подход это определение ликвидности и платежеспособности баланса следует сопоставить итоги приведенных групп по активу и пассиву

Выполнение первых трех неравенства с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых групп по активу и пассиву. Четвертое неравенство носит «балансирующий характер», и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости- наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Платежеспособность предприятия характеризуется ликвидностью, а в зависимости от степени ликвидности актива и от степени срочности их оплаты по пассиву предприятия разделяются на следующие группы, отраженные в таблице 6.

Таблица 6. Характеристика актива и пассива

| Активы | Характеристика активов |

| А | Наиболее ликвидные активы: денежные средства и краткосрочные финансовые вложения (ценные бумаги) |

| А | Быстро реализуемые активы: дебиторская задолженность и прочие активы |

| А | Медленно реализуемые активы: статьи раздела 2 активы ф.№1 «Запасы» ( за исключением «Расходов будущих периодов»), а также статьи 1 раздела ф №1 «Долгосрочные финансовые вложения» (в уставные фонды др. предприятий) и «Расчеты с учредителями» |

| А | Труднореализуемые активы: статьи 1 раздела актива баланса «Внеоборотные активы», за исключением статей включенных в 3 группу. |

| Пассив | Характеристика пассива |

| П | наиболее срочные обязательства: к ним относятся кредиторская задолженность |

| П | краткосрочные пассивы: краткосрочные кредиты, заемные средства и прочие краткосрочные пассивы; |

| П | долгосрочные пассивы: долгосрочные кредиты и заемные средства |

| П | постоянные пассивы: статьи раздела 3 пассива баланса 2 «Капитал и резервы» |

Итог данной группы уменьшается на величину по статье «Расходы будущих периодов», раздела 2 актива и увеличивается на с.630-650.

О неплатежеспособности свидетельствует наличие «больных» статей отчетности («Кредиты и займы, не погашенные в срок» и «Просроченная дебиторская задолженность»).

В организации неплатежеспособной, наряду со всеми перечисленными показателями, особому анализу, подвержены такие как:

1) по направлению анализа - наличие «больных» статей в отчетности;

2) по показателям: убытки; ссуды и займы непогашенные в срок;

3) просроченная дебиторская и кредиторская задолженность;

4) векселя выданные (полученные) просроченные.

Источниками информации для оценки платеже- и неплатежеспособности организации служат сведения о движении денежных средств.

Коэффициенты общей и срочной платежеспособности определяются по формулам:

![]() (2)

(2)

![]() (3)

(3)

Следующий методический подход - это вертикальный и горизонтальный анализ баланса. Вертикальный анализ показывает структуру средств и их источников, а динамические ряды, этих величин, позволяют анализировать и прогнозировать структурные сдвиги в составе хозяйственных средств и источников их покрытия. Относительные показатели в определенной степени сглаживают негативное влияние информационных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднять сопоставление в динамике.

Горизонтальный анализ позволяет выявить тенденции изменения отдельных статей и групп показателей отчетности. Этот вид анализа заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения) относительно базисных показателей. Это позволяет анализировать не только изменения отдельных показателей, но и прогнозировать их значения.

Показатели финансового анализа, возможно, оценить, проанализировать по определенной информационной базе с основными подходами к нему на оценку банкротства. С 26 октября 2002 года в России действует Федеральный закон «О несостоятельности (банкротстве)» (Федеральный закон РФ от 26.10.2002 г. №4 127-ФЗ). В статье 3 Закона оговариваются признаки банкротства и юридического, и физического лица.

«Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения.

Физическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения и если сумма его обязательств превышает стоимость принадлежащего ему имущества» [4].

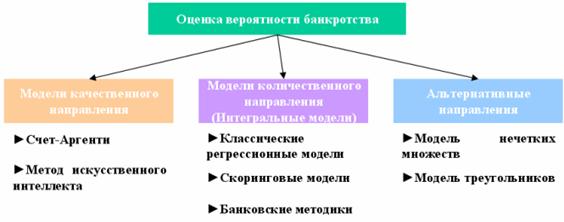

В настоящее время отечественные и зарубежные специалисты предлагают различные методы анализа финансовой отчетности, которые отличаются друг от друга в зависимости от целей и задач анализа, информационной базы, технического обеспечения, оперативности решения аналитических и управленческих задач, опыта и квалификации персонала.

Наибольшую известность в области прогнозирования банкротства

получила работа известного западного экономиста Э. Альтмана. Модели

Альтмана больше приемлемы в западной практике. Так как они не учитывают специфику бизнеса и экономическую ситуацию в стране. В связи с этим возникает необходимость в разработке отечественных моделей прогнозирования банкротства с учетом специфики отраслей макроэкономической ситуации. В российской практике больше применяемы критерии оценки банкротства по модели Зайцевой.

Модель Альтмана можно использовать для расчетов не только в акционерных обществах открытого типа; в нее включены пять показателей, с константами:

| Z |

где х![]() - отношение собственных оборотных активов к величине активов предприятия;

- отношение собственных оборотных активов к величине активов предприятия;

х![]() -отношение чистой прибыли к средней величине активов предприятия, т.е. экономическая рентабельность;

-отношение чистой прибыли к средней величине активов предприятия, т.е. экономическая рентабельность;

х![]() - отношение прибыли до уплаты процентов и налогов к средней величине активов предприятия;

- отношение прибыли до уплаты процентов и налогов к средней величине активов предприятия;

х![]() -отношение величины собственного капитала к величине заемного капитала предприятия;

-отношение величины собственного капитала к величине заемного капитала предприятия;

х![]() -отношение выручки от продажи продукции к величине активов предприятия.

-отношение выручки от продажи продукции к величине активов предприятия.

Если значение показателя Z![]() <1,23, то вероятность банкротства очень высокая. А если Z

<1,23, то вероятность банкротства очень высокая. А если Z![]() > 1,23, то банкротство не грозит предприятию в ближайшее время.

> 1,23, то банкротство не грозит предприятию в ближайшее время.

В российской практике можно сделать оценку состоятельности по модели Зайцевой.

Ккомпл.=0,25хКуп+0,1хКз+0,2хКс+0,25хКур+0,1хКфр+0,1хКзач, (5)

где Куп- коэффициент убыточности предприятия;

Кз- соотношение кредиторской и дебиторской задолженности;

Кс- показатель соотношения краткосрочных обязательств и наиболее ликвидных активов;

Кур- убыточность реализации продукции;

Кфр- соотношение заемного и собственного капитала;

Кзач- коэффициент загрузки активов.

Критерии оценки банкротства предприятия представлены в таблице.

Таблица 7. Критерии оценки несостоятельности организации по модели Зайцевой

| Показатели | Положение неустойчивое | Положение неустойчивое | Устойчивое положение | Устойчивое положение |

| Значение К комплексного изменения | 16,1 | 6,1 | 1,3 | 1,7 |

| Куп | 0 | 0 | 0 | 0 |

| Кз | 1,77 | 2,3 | 2,32 | 1,18 |

| Кс | 79 | 28,4 | 3,1 | 5,4 |

| Кур | 0 | 0 | 0 | 0 |

| Кфр | 0,67 | 1,71 | 3,35 | 4,33 |

| Кзач | 1,14 | 0,54 | 1,3 | 1,7 |

Обобщая данные первой главы о бухгалтерской отчетности, как источнике оценки финансового состояния организации, следует выделить, что бухгалтерская отчетность является единой системой данных об имущественном и финансовом положении организации. Понятие, состав бухгалтерской отчетности и требования к ней определены нормативными актами по бухгалтерскому учету: Федеральными законами, Положение по бухгалтерскому учету, Приказы Минфина Российской Федерации.

Нормативные документы являются информационной базой для анализа финансового состояния организации и определения критерий для оценки несостоятельности.

Глава 2. Оценка финансового состояния организации для прогнозирования банкротства

Похожие работы

... из-за недостатка информации: требуются данные аналитического учета, которых нет у внешних пользователей. У. Бивер предложил пятифакторную модель для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую показатели, представленные в таблице 1. Таблица 1 Определение вероятности наступления кризиса по модели У.Бивера[2] Показатели Формула Значения показателей ...

... , т.е. основную тенденцию динамики показателей, исключающей случайные влияния и индивидуальные особенности отдельных периодов. С помощью тренда определяется возможное значение показателей в будущем. Оценка финансового состояния организации основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

0 комментариев