Навигация

Прочие расходы, связанные с производством и реализацией

8.16. Прочие расходы, связанные с производством и реализацией.

К прочим расходам, связанным с производством и реализацией, относить расходы, перечисленные в статье 264 НК РФ.

Расходы на ремонт основных средств, включая здания и сооружения, относить к прочим расходам учреждения для целей уменьшения налогооблагаемой базы в размере фактических затрат в соответствии со ст. 260 гл. 25 НК РФ.

Расходы на обязательное и добровольное страхование имущества включать в прочие расходы учреждения в размере фактических затрат в соответствии со ст. 263 гл. 25 НК РФ.

В соответствии со ст. 264 гл. 25 НК РФ расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся непосредственно на территории университета, а также расходы, связанные с содержанием помещений объектов общественного питания, обслуживающих трудовой коллектив (включая суммы начисленной амортизации), расходы на проведение ремонта помещений, расходы на освещение, отопление, водоснабжение, электроснабжение, а также на топливо (для приготовления пищи) включать в состав прочих расходов университета.

Стоимость приобретенных изданий (книг, брошюр и иных подобных объектов) в полной сумме в момент приобретения включать в состав прочих расходов в целях налогообложения прибыли.

Подписку на периодические издания включать в состав прочих расходов поквартально в размере 1/4. Учет данных периодических изданий вести в библиотеке без инвентарных номеров как временное хранение документов (приказ от 02.12.1998 № 590).

Расходы на страхование автогражданской ответственности, расходы на добровольное медицинское страхование работников университета включать в состав прочих расходов ежемесячно в размере 1/12 от суммы договора.

Суммы налогов и сборов, начисленные в установленном законодательством РФ о налогах и сборах порядке, за исключением перечисленных в статье 270 НК РФ, включать в состав прочих расходов текущего периода.

17. Расходы на повышение квалификации сотрудников принимать для целей налогообложения прибыли в фактических размерах в составе прочих расходов при соблюдении условий:

– плана повышения квалификации;

– приказа о направлении на повышение квалификации.

Расходы на рекламу производимых и реализуемых работ и услуг, деятельности университета реализуемых работ и услуг, деятельности учреждения следует отнести к прочим расходам, связанным с производством и реализацией. К рекламным расходам, согласно п. 4 ст. 264 НК РФ, отнести:

– расходы на рекламные мероприятия через СМИ (в том числе объявления в печати, по радио и прочее);

– расходы на наружную рекламу, включая изготовление рекламных стендов, рекламных щитов;

– расходы на участие в выставках, экспозициях, на оформление витрин, выставок.

Указанные расходы на рекламу относятся на затраты без ограничения.

8.18. В состав прочих расходов следует включать представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций. Представительские расходы нормируются в соответствии со ст. 264 п. 2 НК РФ, не выше 4% от расходов налогоплательщика на оплату труда за отчетный (налоговый) период.

8.19. Расходы на капитальный и текущий ремонт основных средств включать в прочие расходы, связанные с производством отчетного (налогового) периода, в котором они были осуществлены в размере фактических затрат на основании счетов-фактур, актов выполненных работ.

8.20. Распределение косвенных расходов производить пропорционально источникам финансирования согласно ст. 321.1 НК РФ. В целях налогообложения прибыли расходы по оплате коммунальных услуг, услуг связи, расходы на капитальный и текущий ремонт учитывать пропорционально объему средств, полученных от предпринимательской деятельности, в общей сумме доходов (включая средства целевого финансирования).

При составлении пропорции источников финансирования в налоговом учете учитывать начисленные доходы. К налоговому учету принимать только ту сумму косвенных расходов, которая не превышает сумму расходов, рассчитанную согласно пропорции. Сумму превышения косвенных расходов, относящихся к предпринимательской деятельности, которые рассчитаны пропорционально источникам финансирования, над расходами, уменьшающими доходы от предпринимательской деятельности в целях налогообложения, следует отнести за счет прибыли бюджетного учреждения после уплаты налога на прибыль.

Налоговый учет данных расходов вести в налоговом регистре (приложение № 22). Списание косвенных расходов производить на счета ежеквартально.

8.21. Не учитывать при определении налогооблагаемой базы расходы, поименованные в ст. 270 гл. 25 НК РФ.

8.22. Налоговую базу по операциям с ценными бумагами определять в соответствии со статьями 280, 281 гл. 25 НК РФ.

8.23. Налогооблагаемую базу определять в соответствии с п. 1 ст. 271 и со ст. 321.1 гл. 25 НК РФ «как разницу между полученной суммой дохода от реализации товаров, выполненных работ, оказанных услуг, суммой внереализационных доходов (без учета налога на добавленную стоимость и акцизов по подакцизным товарам) и суммой фактически осуществленных расходов, связанных с ведением коммерческой деятельности».

8.24. Сумму превышения доходов над расходами от предпринимательской деятельности до исчисления налога на прибыль не направлять на покрытие расходов, предусмотренных за счет сред.

8.25. Руководствуясь п. 3 ст. 286 гл. 25 НК РФ, уплачивать исчисленный по результатам отчетного периода (квартал, полугодие, 9 месяцев) квартальный авансовый платеж, а налог на прибыль, исчисленный по итогам налогового периода (год), уплатить (зачесть) с учетом ранее выплаченных авансовых платежей.

8.26. Исчисление и уплату сумм авансовых платежей и сумм налога в бюджет субъекта РФ производить по месту нахождения головной организации, а также по месту нахождения филиала исходя из доли прибыли, приходящейся на это подразделение. Для определения удельного веса применять показатели – сумму расходов на оплату труда и остаточную стоимость основных средств на конец отчетного (налогового) периода в соответствии со статьями 257, 288 гл. 25 НК РФ.

8.27. Руководствоваться порядком фактической уплаты налога на прибыль и авансовых платежей, который определен ст. 287 гл. 25 НК РФ. Уплачивать авансовые платежи не позднее срока подачи налоговой декларации за соответствующий отчетный период (квартал, полугодие, 9 месяцев). Соответственно уплачивать налог, исчисленный и подлежащий уплате по итогам налогового периода (год), не позднее срока подачи налоговой декларации за соответствующий налоговый период согласно ст. 289 гл. 25 НК РФ.

Уплата сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов РФ и бюджетов муниципальных образований, производится по месту нахождения университета исходя из доли прибыли, приходящейся на обособленные подразделения.

При распределении прибыли по филиалу Университета использовать (применять) методы: по среднесписочной численности работников и по остаточной стоимости основных средств на конец отчетного (налогового) периода.

8.28. Налоговые ставки применять в соответствии с п. 1 ст. 284 гл. 25 НК РФ.

8.29. После уплаты налога на прибыль направлять из прибыли средства в пределах 20% на материальное поощрение работников и социальные выплаты, а остальные – на содержание и развитие материально-технической базы университета.

9. Определить учетную политику для целей налогообложения налогом на добавленную стоимость.

9.1. Объектом налогообложения НДС следует считать операции, перечисленные в статье 146 НК РФ, по видам деятельности:

– проведение университетом различных конференций;

– проведение централизованного школьного тестирования;

– услуги по сдаче в пользование жилых помещений общежитий;

– прочие платные услуги, предоставляемые университетом.

9.2. Операции, не подлежащие налогообложению, перечислены в статье 149 НК РФ. Виды деятельности, освобождаемые от налогообложения:

– программы высшего профессионального образования;

– программы послевузовского образования (аспирантура);

– программы дополнительного образования (подготовительные курсы);

– выполнение НИОКР. Все выполняемые открытые (несекретные) научно-исследовательские работы подлежат государственной регистрации в соответствии с требованиями действующей нормативной документации (Положение о государственной регистрации и учете научно-исследовательских и опытно-конструкторских работ, утвержденное приказом Министерства науки и технологий России от 17.11.1997).

Не подлежат государственной регистрации работы, связанные с обслуживанием научных исследований и предоставлением научно-производственных услуг.

Копия регистрационной карты с номером государственной регистрации НИОКР служит документом, подтверждающим право организации на налоговые льготы, предусмотренные законодательством РФ;

– проведение семинаров в рамках заключенных договоров на оказание платных образовательных услуг;

– услуги спортивных лагерей и санатория-профилактория, оформленные путевками или курсовками, являющимися бланками строгой отчетности.

9.3. При исчислении НДС применять метод «по отгрузке» на основании Федерального закона от 22.07.2005 № 119-ФЗ.

9.4. Налоговые вычеты по НДС производить, согласно п. 4 ст. 170 гл. 21 НК РФ, по товарам (работам, услугам), расходуемым или используемым при выполнении работ, производстве товаров, оказании услуг, облагаемых НДС.

9.5. В случае частичного использования приобретенных товаров (работ, услуг) для производства или выполнения облагаемых и не облагаемых НДС видов деятельности суммы налога учитывать в их стоимости либо принимать к налоговому вычету в долях.

Для целей определения доли, пропорционально которой предъявленные продавцом товаров (работ, услуг) суммы налога учитываются в их стоимости или подлежат налоговому вычету, учитывать выручку от реализации товаров (работ, услуг) за налоговый период, полученную и отраженную в бухгалтерском учете, в том числе филиала, наделенного правами юридического лица. Указанную пропорцию определять исходя из стоимости отгруженных товаров (работ, услуг), подлежащих налогообложению (освобожденных от налогообложения), в общей стоимости товаров (работ, услуг), отгруженных за налоговый период.

Средства бюджетного финансирования и средства целевых поступлений не включать в расчеты для целей применения настоящего пункта.

9.6. При выполнении работ, оказании услуг, передаче товаров (товарно-материальных ценностей) филиалу, наделенных правами юридического лица, в соответствии с пп. 2 п. 1 ст. 146 гл. 21 НК РФ НДС не начислять.

9.7. Суммы НДС по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, приобретаемым с целью осуществления видов деятельности, не облагаемых НДС, учитывать в их стоимости.

9.8. Осуществлять ведение раздельного учета НДС, уплачиваемого поставщикам товаров, работ, услуг, в соответствии с требованиями п. 4 ст. 170 гл. 21 НК РФ.

9.9. Уплачивать НДС в федеральный бюджет по месту нахождения головной организации в порядке и сроки, предусмотренные ст. 174 гл. 21 НК РФ.

9.10. Учет налога на добавленную стоимость ведется на основании счетов-фактур, заполняемых в соответствии с установленным законодательством порядком и регистрируемых в книге покупок и книге продаж, которые хранятся в бухгалтерии университета и бухгалтерии филиала.

9.11. Ответственными лицами за подписание счетов-фактур назначить:

– заместителя главного бухгалтера,

– проректора по учебной работе.

В их отсутствие имеют право подписывать счета-фактуры лица, указанные в карточке образцов подписей в банк.

9.12. Книгу покупок и продаж вести методом сплошной регистрации выписанных и принятых к учету счетов-фактур. Налоговые декларации по НДС представлять в головную организацию за каждый налоговый период для целей формирования консолидированной налоговой декларации.

10. Определить учетную политику для целей налогообложения транспортным налогом.

10.1. В соответствии с главой 28 НК РФ «Транспортный налог» и региональным Законом «О транспортном налоге» формировать налогооблагаемую базу исходя из наличия всех транспортных средств, зарегистрированных на имя университета.

10.2. Для целей настоящего пункта включать в налогооблагаемую базу транспортные средства, находящиеся на ремонте и подлежащие списанию, до момента снятия транспортного средства с учета или исключения из государственного судового реестра в соответствии с законодательством Российской Федерации.

10.3. Для целей декларирования и уплаты транспортного налога университета закрепить за филиалом Университета все виды транспортных средств, которые используются ими в процессе хозяйственной деятельности.

11. Определить учетную политику для целей налогообложения налогом на имущество организаций.

11.1. В соответствии с главой 30 НК РФ «Налог на имущество организаций» формировать налогооблагаемую базу следует согласно статьям 374, 375 гл. 30 НК РФ.

11.2. Налоговая ставка должна применяться в соответствии с законодательством региона.

11.3. Уплачивать налог и авансовые платежи по налогу на имущество в региональный бюджет по месту нахождения головной организации в порядке и сроки, предусмотренные ст. 383 гл. 30 НК РФ.

12. Обеспечить экономическую обоснованность расходов, принимаемых к вычету при исчислении налога на прибыль в соответствии с Налоговым кодексом РФ, при формировании смет по отдельным видам деятельности, включая внереализационные операции.

13. Предусмотреть при формировании смет всех видов предпринимательской деятельности покрытие расходов незавершенного производства и убытков, не обеспеченных источниками финансирования, за счет собственной доли средств филиала. Убытки, полученные от деятельности обслуживающих производств и хозяйства, погашать для целей налогового учета в соответствии со ст. 275.1 гл. 25 НК РФ.

14. По вопросам учетной политики, отраженным в Инструкции № 25н, применять положения названной Инструкции.

15. По вопросам учетной политики, не отраженным в Инструкции № 25нн, применять настоящий приказ.

16. Возложить персональную ответственность за организацию и функциональное управление по платным образовательным услугам, предпринимательской деятельности, а также за экономически обоснованным расходованием доходов от этой деятельности на:

Проректора УМО – за реализацией целевых договоров;

Проректора по учебной работе – за контроль в сфере платных образовательных услуг, расходов центра тестирования;

Проректора по научной работе – за контроль в сфере научно-производственной деятельности, аспирантуры;

Проректора по АХР – за контроль в сфере производственно-хозяйственной деятельности, сдачи в аренду имущества;

Проректора по информатике и инновационной политике – за контроль;

Проректора по экономике – за экономическую обоснованность по всем видам внебюджетной деятельности

17. Изменения в приказ об учетной политике вносятся на основании ст. 6 Федерального закона «О бухгалтерском учете» только в двух случаях:

1) при изменении применяемых методов учета;

2) при изменении законодательства о налогах и сборах.

В первом случае изменения в учетную политику для целей налогообложения принимаются с начала нового налогового периода, то есть со следующего года. Во втором случае – не ранее момента вступления в силу указанных изменений.

18. По вопросам учетной политики, требующим расширительного толкования и применения, не противоречащим Инструкции № 25н, применять настоящий приказ.

19. Управлению делами университета довести настоящий приказ до сведения проректоров, руководителей структурных подразделений университета, осуществляющих деятельность на основании положений по моей доверенности.

20. Контроль над исполнением приказа оставляю за собой.

Приложение Б

Таблица Б1 - Основные средства, числящиеся на балансе ЯГТУ на 01.01.2008

| Наименование объекта | Место расположения | Дата ввода в эксплуатацию | Срок полезного использования | Первоначальная стоимость | Суммы дооценки и уценки | Сумма начисленной амортизации | Амортизационная группа | Код налоговой льготы | Примечание |

Приложение В

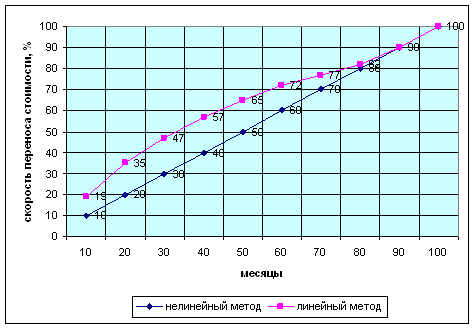

Таблица В1 - Расчет амортизации с применением

| Срок полезного использования | Скорость переноса стоимости, % | |

| Линейный метод | Нелинейный метод | |

| 10 | 10 | 19 |

| 20 | 20 | 35 |

| 30 | 30 | 47 |

| 40 | 40 | 57 |

| 50 | 50 | 65 |

| 60 | 60 | 72 |

| 70 | 70 | 77 |

| 80 | 80 | 82 |

| 90 | 90 | 90 |

| 100 | 100 | 100 |

Рис. В1 - Сравнительный график линейного и нелинейного линейного и нелинейного метода

Приложение Г

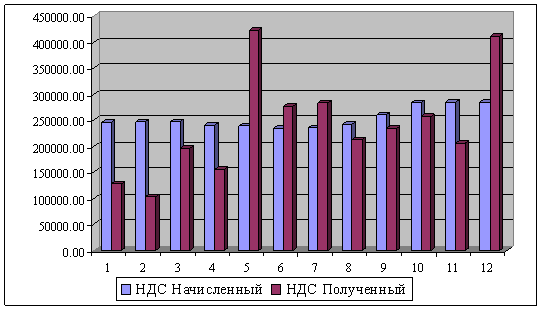

Таблица Г1 - Поступление арендной платы и НДС с арендной платы

| Месяц | Сумма аренды | Сумма НДС | Отклонение суммы фактической от плановой | |

| Начисленный | Фактическая | |||

| Январь | 1365842.29 | 245851.61 | 128010.65 | 117840.96 |

| Февраль | 1370318.41 | 246657.31 | 102738.63 | 143918.68 |

| Март | 1370812.68 | 246746.28 | 196535.66 | 50210.62 |

| Апрель | 1336652.19 | 240597.39 | 156062.28 | 84535.11 |

| Май | 1326044.01 | 238687.92 | 422380.65 | -183692.73 |

| Июнь | 1300753.38 | 234135.61 | 277155.38 | -43019.77 |

| Июль | 1310581.18 | 235904.61 | 282810.32 | -46905.70 |

| Август | 1348338.26 | 242700.89 | 211940.99 | 30759.89 |

| Сентябрь | 1443597.82 | 259847.61 | 234392.12 | 25455.48 |

| Октябрь | 1569405.75 | 282493.04 | 257466.03 | 25027.00 |

| Ноябрь | 1585311.63 | 285356.09 | 206278.30 | 79077.79 |

| Декабрь | 1583725.63 | 285070.61 | 411065.31 | -125994.69 |

| ИТОГО | 16911383.23 | 3044048.98 | 2886836.32 | 157212.66 |

Рис. Г1 - Отклонение фактических поступлений НДС от плановых

Похожие работы

... вопросу формирования учетной политики посвящено ПБУ 1/98. Ничего подобного в налоговом законодательстве нет. До сих пор законодательство о налогах и сборах не содержит требования об оформлении учетной политики организации для целей налогообложения в отдельном распорядительном документе. Тем не менее, такая политика обязательно должна быть согласована между главным бухгалтером и руководителем фирмы ...

... Д 84 – К 75 – отражено начисление дивидендов акционерам (учредителям – юридическим лицам, либо учредителям – физическим лицам), не являющимся работниками организации; формирование резервного капитала организации. В бухгалтерском учете делают проводку: Д 84 – К 82 – отражены отчисления в резервный капитал; непокрытый убыток прошлых лет. Если по итогам отчетного года организацией выявлен убыток, то ...

... нового ПБУ, так как оно устанавливает новые правила отражения объектов и операций в бухгалтерском учете и отчетности, а сами объекты и операции к этому моменту уже присутствуют в хозяйственной деятельности организации. Изменения учетной политики предприятия Установленный ПБУ 1/2008 порядок раскрытия учетной политики изменений почти не претерпел. Приказом Минфина России от 06.10.2008 № 106н ...

... элементом характеристики конкурентоспособности фирм. Таким образом, товарную структуру, с некоторыми оговорками, можно рассматривать как отражение структуры реализованного спроса. 2. Учет и анализ продажи товаров в организации оптовой торговли на примере ООО «ТПК 2» 2.1 Краткая характеристика ООО «ТПК 2» Объектом исследования дипломной работы является ООО «ТПК 2». Общество с ...

0 комментариев