Навигация

Формирование резервов

3. Формирование резервов

Для равномерного включения расходов в издержки производства и обращения организация в бухгалтерском учете формирует резервы. При наступлении определенных событий создание резервов обязательно, поэтому об их формировании в учетной политике необходимо упомянуть. В частности, это касается:

- резерва под снижение стоимости материальных ценностей;

- резерва под обесценение финансовых вложений (п. 38 ПБУ 19/02 «Учет финансовых вложений);

- резервов, создаваемых в связи с признанием условных фактов хозяйственной деятельности (п. 8 ПБУ 8/01 «Условные факты хозяйственной деятельности»);

- резерва, связанного с прекращаемой деятельностью (п. 8 ПБУ 16/02 «Информация по прекращаемой деятельности»).

В ряде случаев создание резервов зависит от волеизъявления самой организации. Решение о формировании таких резервов необходимо зафиксировать в учетной политике.

Пунктами 70 и 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.98 № 34н (далее - Положение по ведению бухгалтерского учета), определено, какие резервы вправе создавать коммерческие организации. Это резервы:

- на гарантийный ремонт и гарантийное обслуживание;

- предстоящих расходов на оплату отпусков;

- на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год;

- на ремонт основных средств;

- на предстоящие расходы на рекультивацию земель и осуществление иных природоохранных мероприятий;

- на ремонт предметов проката;

- на затраты по подготовительным работам к сезонному производству;

- на покрытие непредвиденных затрат;

- резервы сомнительных долгов.

4. Признание доходов

В учетной политике следует отразить порядок признания отдельных доходов. При этом надо определить, какие из них относятся к доходам от обычных видов деятельности, а какие - к прочим доходам. В учетной политике можно не упоминать каждый вид доходов организации. Достаточно обозначить критерии, по которым тот или иной вид дохода будет классифицироваться в бухучете.

Кроме того, в учетной политике надо указать порядок признания доходов от реализации продукции (работ, услуг) с длительным циклом изготовления. Согласно пункту 13 ПБУ 9/99 организация может признавать в бухгалтерском учете такие доходы либо по мере готовности продукции (работ, услуг), либо по завершении изготовления продукции (выполнения работ, оказания услуг) в целом. При этом выручка от выполнения работ (оказания услуг, продажи продукции) признается в бухучете по мере готовности в том случае, если степень их готовности можно определить на основании первичных учетных документов. В отношении разных по характеру и условиям работ (услуг, продукции) организация может применять в одном отчетном периоде разные способы признания выручки одновременно.

Как определить, какое производство имеет длительный цикл? Нормативных положений по данному вопросу нет. Значит, предприятие вправе самостоятельно определить критерии длительного производства. Обычно говорят о длительном цикле производства в том случае, если его длительность от начала до окончания работ превышает 12 месяцев.

5. Незавершенное производство, готовая продукция и косвенные расходы

Продукция или работы, не прошедшие всех стадий, фаз или переделов, предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки, относятся к незавершенному производству (НЗП). Это определение приведено в пункте 3 Положения по ведению бухгалтерского учета.

Организация вправе выбрать метод оценки незавершенного производства в зависимости от производственных или технологических особенностей. НЗП можно оценивать:

- по фактической или нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции НЗП отражается в балансе по фактическим затратам. Выбранный способ оценки НЗП организация должна закрепить в учетной политике.

Если организация собирается вести бухгалтерский учет готовой продукции по нормативной (плановой) себестоимости, то в учетной политике надо прописать порядок ее учета - с применением счетов 40 и 43 либо только на счете 43.

При формировании себестоимости продукции (работ, услуг) многономенклатурных производств возникает проблема учета и распределения косвенных расходов. В учетной политике следует утвердить показатель, пропорционально которому будут распределяться косвенные расходы.

В части учета, и распределения косвенных расходов в учетной политике должны быть раскрыты следующие моменты:

- учет и распределение расходов вспомогательных производств;

- учет и распределение расходов обслуживающих производств и хозяйств;

- учет и распределение общепроизводственных и общехозяйственных расходов.

При выборе способа распределения косвенных расходов следует руководствоваться таким принципом: результаты распределения должны быть максимально приближены к фактическому потреблению ресурсов на изготовление данного вида продукции (выполнение работ, оказание услуг). Это оказывает серьезное влияние на достоверность показателя себестоимости и принятие управленческих решений.

Выбранный способ распределения косвенных расходов должен соответствовать используемым в организации технологическим процессам. Обычно выбирают одну из следующих баз для распределения косвенных расходов:

- пропорционально заработной плате основного производственного персонала;

- пропорционально стоимости сырья, материалов, полуфабрикатов, отпущенных в производство;

- пропорционально количеству отработанных машино-часов;

- пропорционально объему выпущенной продукции и т.д.

Прежде чем закрепить тот или иной способ распределения косвенных расходов в учетной политике, бухгалтеру рекомендуется изучить отраслевые методические рекомендации по учету, планированию и калькулированию себестоимости продукции.

В пункте 9 ПБУ 10/99 предложены следующие варианты распределения общехозяйственных расходов.

Во-первых, суммы, собранные за отчетный период по дебету счета 26, можно списывать традиционным способом в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства». В этом случае при оприходовании на склад готовой продукции в ее оценке присутствует часть общехозяйственных расходов.

Во-вторых, в конце каждого отчетного периода можно полностью списывать общехозяйственные расходы со счета 26 непосредственно на счет 90. Это позволяет учитывать общехозяйственные расходы при формировании бухгалтерской прибыли независимо от факта реализации произведенной за отчетный период продукции (работ, услуг).

2.3.3 Основные элементы учетной политики для целей налогообложенияКаждая организация выбирает тот или иной вариант формирования налоговой базы по конкретным налогам и закрепляет его в учетной политике для целей налогообложения. Чтобы рассчитать налоги, подлежащие уплате в бюджет, налогоплательщик должен определить налоговую базу за соответствующий отчетный (налоговый) период. По некоторым налогам в Налоговом кодексе предусмотрено несколько способов формирования налоговой базы.

Право выбора того или иного способа принадлежит налогоплательщику. Правда, есть случаи, для которых Налоговый кодекс устанавливает конкретные обязанности, но не разъясняет, как их выполнить. К сожалению, термин «учетная политика» не имеет законодательного определения применительно к налогообложению. В Налоговом кодексе прописан только порядок формирования учетной политики для отдельных налогов. Тем не менее, исходя из общих принципов налогообложения, учетной политикой для целей налогообложения являются закрепляемые в приказе (распоряжении) руководителя обязательные для организации правила, в соответствии с которыми налогоплательщики обобщают информацию о подлежащих налогообложению операциях в течение отчетного (налогового) периода для определения налоговой базы по конкретному налогу.

Налогоплательщик должен принять учетную политику для целей налогообложения. Эта обязанность закреплена в следующих главах Налогового Кодекса [1]:

- в главе 21 «Налог на добавленную стоимость» (ст. 167);

- в главе 25 «Налог на прибыль организаций» (ст. 313);

- в главе 26 «Налог на добычу полезных ископаемых» (п. 2 ст. 339);

- в главе 26.4 «Система налогообложения при выполнении соглашений о разделе продукции» (п. 16 ст. 346.38).

Изначально предполагается, что налоговую учетную политику организация применяет с момента создания и до момента ликвидации. То есть, как указано в статье 313 НК РФ, последовательно от одного налогового периода к другому. Изменить выбранную учетную политику можно только в двух случаях:

1) при изменении применяемых методов учета;

2) при изменении законодательства о налогах и сборах.

В первом случае изменения в учетную политику для целей налогообложения принимаются с начала нового налогового периода, то есть со следующего года. Во втором случае - не ранее момента вступления в силу указанных изменений. Эти положения применяются к налогу на прибыль организаций.

Изменение учетной политики применительно к НДС возможно только с 1 января года, следующего за годом ее утверждения. Иными словами, один раз в год. Других вариантов главой 21 НК РФ не предусмотрено.

Есть элементы учетной политики, которые налогоплательщик изменить не вправе. Например, метод определения количества добытого полезного ископаемого, указанный в главе 26 Кодекса. Этот метод организация применяет в период ведения деятельности по добыче полезного ископаемого. Изменить данный метод можно только в случае внесения поправок в технический проект разработки месторождения полезных ископаемых в связи с изменением технологии их добычи. В подобной ситуации либо утверждается новый приказ об учетной политике, либо вносятся изменения в прежний.

Возможна и другая группировка элементов учетной политики. Их можно условно разделить на три группы [9]:

- основную (элементы, необходимые для учетной политики всех налогоплательщиков, применяющих обычную систему налогообложения);

- специальную (элементы, необходимые только для некоторых категорий налогоплательщиков);

- дополнительную (необязательные элементы).

К основной группе относятся элементы учетной политики, обязательное наличие которых предусмотрено налоговым законодательством, либо те, на которые в законе есть прямые ссылки.

Специальная группа (либо ее отдельные элементы) необходима тем налогоплательщикам, которые осуществляют определенные виды деятельности (либо налогоплательщикам, обладающим определенными отличительными признаками). Для них налоговым законодательством предусмотрены специальные элементы учетной политики.

В дополнительной группе закрепляются элементы учетной политики, которые не являются обязательными либо вообще не отнесены к элементам учетной политики, но, тем не менее, в законе предусмотрена альтернативная норма, позволяющая налогоплательщику выбрать один из предложенных вариантов. В последнем случае для многих налогоплательщиков целесообразно закрепить свой выбор именно в приказе, утверждающем учетную политику для целей налогообложения. Кроме того, налогоплательщик может установить также иные имеющие отношение к порядку исчисления налогов правила, которые посчитает необходимыми, при условии их соответствия (непротиворечив) Кодексу.

В учетной политике для целей налогообложения необходимо закрепить только те элементы, которые нужны налогоплательщику для ведения хозяйственной деятельности. Нет необходимости включать способы налогового учета объектов, которые отсутствуют в организации, даже если они относятся к основной группе. При возникновении новых фактов хозяйственной деятельности порядок их учета организация отражает в дополнении к учетной политике для целей налогообложения.

Основные элементы, которые необходимо закрепить в учетной политике:

1) налог на добавленную стоимость. Основным элементом, который необходимо закрепить в учетной политике для исчисления НДС, является момент определения налоговой базы. Кодексом предусмотрено два варианта:

- по мере отгрузки и предъявления покупателю расчетных документов, то есть день отгрузки (передачи) товара (работ, услуг);

- по мере поступления денежных средств, то есть день оплаты отгруженных товаров (выполненных работ, оказанных услуг).

Выбранный вариант нужно утвердить в учетной политике для целей налогообложения. Если же налогоплательщик не определит в своей учетной политике, какой метод он будет использовать, то моментом определения налоговой базы считается день отгрузки (передачи) товара (работ, услуг). Оба варианта имеют свои достоинства и свои недостатки.

Вариант учетной политики «по оплате» позволяет осуществлять налоговые платежи только по тем операциям, по которым уже поступили денежные средства. Это крайне важно для небольших организаций с ограниченными оборотными средствами. Однако вариант учетной политики «по отгрузке» является более простым и позволяет исключить различные ошибки, возникающие в связи с необходимостью правильно определять дату оплаты. Правда, метод «по оплате» явно выгоднее - он позволяет отсрочить налоговые платежи и более экономно и рационально распределять денежные

средства. Хотя при совпадении моментов отгрузки и оплаты (например, розничная торговля) лучше применять метод учета «по отгрузке».

2) налог на прибыль организаций. Наибольшее количество альтернативных норм, позволяющих налогоплательщикам выбрать тот или иной способ учета для целей налогообложения, относится к исчислению налога на прибыль организаций. Прежде всего, в учетной политике необходимо закрепить порядок ведения налогового учета. Он не имеет жесткой регламентации, и налогоплательщик должен разработать его самостоятельно. Помимо этого нужно разработать формы документов налогового учета. Причем в качестве таких документов организация может использовать самостоятельные регистры налогового учета. Либо применять регистры бухгалтерского учета, дополненные необходимыми реквизитами, указанные в статье 313 НК РФ.

Однако в любом случае полного совмещения бухгалтерского и налогового учета достичь невозможно. Более того, у них различные задачи. Смешивая их, можно, ненамного облегчив себе работу, в итоге добиться лишь возникновения ошибок либо в налоговом учете, либо в бухгалтерском. Это же относится и к другим элементам учетной политики для целей налогообложения, которые вовсе не должны быть одинаковыми с теми, которые приняты для бухучета. Во многих случаях, чтобы избежать ошибок и неточностей, и в первую очередь в данных бухучета, разумнее будет утвердить самостоятельные регистры налогового учета.

Формы регистров налогового учета, а также порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов утверждаются организацией в приложении к учетной политике.

Налогоплательщики, сумма выручки от реализации товаров (работ, услуг) которых без учета НДС не превысила 1 000 000 руб. за каждый квартал в среднем за предыдущие четыре квартала, должны установить в учетной политике момент признания доходов и расходов (определение даты получения дохода или расхода). Они вправе выбрать либо метод начисления, либо кассовый метод. Те же, кто не соответствует этому критерию, должны применять только метод начисления. При использовании метода начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав. При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также день погашения задолженности перед налогоплательщиком иным способом.

Конечно, кассовый метод удобен тем, что доход от хозяйственных операций, как правило, возникает только после реального получения денежных средств. Но его применение сопряжено со значительными рисками. В частности, при превышении предельного размера суммы выручки от реализации товаров (работ, услуг), установленного пунктом 1 статьи 273 Кодекса, в течение налогового периода налогоплательщик обязан перейти на определение доходов и расходов по методу начисления. Причем с начала налогового периода, в течение которого было допущено такое превышение.

Налогоплательщики вправе самостоятельно определить метод оценки сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), для определения размера материальных расходов и метод оценки покупных товаров при их реализации для определения стоимости приобретения товаров. Они практически одинаковые.

Для оценки сырья и материалов используются следующие методы [10]:

1) метод оценки по стоимости единицы запасов;

2) метод оценки по средней стоимости;

3) метод оценки по стоимости первых по времени приобретений (ФИФО);

4) метод оценки по стоимости последних по времени приобретений (ЛИФО).

Для оценки покупных товаров налогоплательщики могут выбрать следующие методы [10]:

1) по стоимости первых по времени приобретения (ФИФО);

2) по стоимости последних по времени приобретения (ЛИФО);

3) по средней стоимости;

4) по стоимости единицы товара.

И в том и в другом случае следует выбрать метод, который наиболее подходит для той деятельности, которую ведет налогоплательщик. Метод оценки по стоимости единицы запасов (по стоимости единицы товара) обычно имеет смысл применять тем, кто работает с товаром (сырьем либо материалом), имеющим большую стоимость и определенную уникальность. То есть, несмотря на принадлежность к группе товаров (сырья либо материалов) имеет индивидуальные признаки, влияющие на его стоимость. Например, дорогостоящее промышленное оборудование, изделия из драгоценных камней и т.п.

Метод средней стоимости используется обычно при большом количестве товаров (сырья либо материалов) и значительных объемах продаж (например, розница), потому что другие методы применять затруднительно, так как это сопряжено с неоправданными дополнительными временными затратами.

Метод оценки по стоимости последних по времени приобретения (ЛИФО) выгодно применять, когда стоимость реализуемых товаров (работ, услуг) постоянно растет. Например, в условиях инфляции. В такой ситуации применение метода ЛИФО позволит за счет увеличения материальных расходов (стоимости приобретения товаров) немного уменьшить налоговую базу.

Метод оценки по стоимости первых по времени приобретений (ФИФО), наоборот, выгоден при наличии постоянной тенденции на снижение стоимости реализуемых товаров (работ, услуг) по тем же причинам.

Порядок расчета и применения указанных способов при оценке активов налоговым законодательством не предусмотрен. Поэтому следует обращаться к нормам бухучета, так как институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом. Об этом гласит пункт 1 статьи 11 НК РФ.

В учетной политике для целей налогообложения можно закрепить и метод начисления амортизации, определив критерий, по которому амортизируемое имущество можно объединить в группы для присвоения такой группе одного из двух методов:

- линейного метода (к зданиям, сооружениям, передаточным устройствам, входящим в восьмую - десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов может применяться только линейный метод начисления амортизации);

- или нелинейного метода.

Представляется, однако, что это не совсем удобно. Прежде всего из-за того, что каждой единице амортизируемого имущества должен быть назначен метод начисления амортизации. При этом он не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества, тогда как учетная политика может меняться каждый год. Можно установить такой элемент учетной политики, как метод амортизации, отдельным приказом, что позволит избежать путаницы при изменении в дальнейшем учетной политики в части применения метода амортизации к вновь приобретенному имуществу.

Применение специальных коэффициентов амортизации (не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационным группам, если амортизация по данным основным средствам начисляется нелинейным методом) можно установить как в приказе об утверждении учетной политики для целей налогообложения, так и в отдельном приказе. Обратите внимание: в случае установления применения коэффициентов в приказе об учетной политике они должны оставаться неизменными в течение всего налогового периода. В то время как законодательством не установлено ограничений по применению указанных коэффициентов с середины года или по прекращению их использования до конца года.

Что касается начисления амортизации по нормам амортизации ниже установленных статьей 259 НК РФ, то, приняв такое решение, его также можно включить в учетную политику. Ведь использование пониженных норм амортизации допускается только с начала налогового периода и в течение всего налогового периода. Необходимость применения пониженных коэффициентов вызывает некоторые сомнения, но в ряде случаев это бывает необходимо. Например, при приобретении амортизируемого имущества налогоплательщик изначально предполагает продать его и, чтобы при продаже налоговая база не была чрезвычайно большой, можно заранее позаботиться об ее уменьшении за счет высокой остаточной стоимости, применив пониженные коэффициенты амортизации.

Статья 266 НК РФ позволяет налогоплательщикам сформировать резервы по сомнительным долгам. Сумма такого резерва не может превышать 10% от выручки отчетного (налогового) периода, определяемой в соответствии со статьей 249 НК РФ. Налогоплательщик самостоятельно решает, создавать ему резервы по сомнительным долгам или нет. Создавать резерв целесообразно прежде всего налогоплательщикам, которые реализуют свои товары (работы, услуги) на условиях отсрочки платежа и имеют постоянные проблемы с дебиторской задолженностью.

Формировать резерв по гарантийному ремонту и гарантийному обслуживанию могут налогоплательщики, реализующие товары (работы) по договорам с условиями об обслуживании и ремонте в течение гарантийного срока. Резерв создается в отношении именно таких товаров (работ). Это обычно вызвано потребностью равномерного распределения расходов на гарантийный ремонт (обслуживание), необходимость в котором, как правило, возникает ближе к окончанию гарантийного срока. Налогоплательщик самостоятельно определяет предельный размер отчислений в этот резерв.

Резерв расходов на ремонт основных средств, как правило, нужен налогоплательщикам, имеющим основные средства, требующие планового ремонта, для равномерного включения таких затрат в состав расходов.

Формирование резерва предстоящих расходов на оплату отпусков, резерва на выплату ежегодного вознаграждения за выслугу лет, как правило, необходимо организациям, имеющим большой штат сотрудников.

Отдельно в Кодексе выделены доходы, связанные с производством с длительным (более одного налогового периода) технологическим циклом. Они распределяются налогоплательщиком самостоятельно в соответствии с принципом формирования расходов по указанным работам (услугам). Например, организация может распределять такие доходы равномерно или пропорционально доле фактических расходов отчетного периода в общей сумме расходов, предусмотренных в смете. Также можно установить иной экономически обоснованный метод признания доходов. Принципы и методы, в соответствии с которыми распределяется доход от реализации, закрепляются в учетной политике для целей налогообложения. Устанавливать подобные принципы в учетной политике разумно при наличии постоянной деятельности, связанной с долгосрочными (более одного налогового периода) договорами.

Закреплять в учетной политике отдельные элементы специальной группы необходимо тем налогоплательщикам, которые осуществляют определенные виды деятельности. Например, это касается профессиональных участников рынка ценных бумаг и т.п. Альтернативные нормы, позволяющие определенным категориям налогоплательщиков сделать выбор, каким образом им вести учет, приведены в таблице 2 [9].

Таблица 2 - Специальные элементы учетной политики

| Элементы учетной политики | Варианты учетной политики | Ссылка на НК РФ |

| НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ | ||

| Порядок формирования налоговой базы по операциям с ценными бумагами | Профессиональные участники рынка ценных бумаг (включая банки), не осуществляющие дилерскую деятельность, самостоятельно выбирают виды ценных бумаг (обращающихся или не обращающихся на организованном рынке ценных бумаг), по операциям с которыми при формировании налоговой базы в доходы и расходы включаются иные (непосредственно не связанные с операциями с этими ценными бумагами) доходы и расходы, определенные в соответствии с главой 25 НК РФ | Пункт 8 статьи 280 |

| Порядок квалификации операций с ценными бумагами | Налогоплательщик выбирает порядок налогообложения операции с ценными бумагами, которая может быть квалифицирована так же, как операция с финансовыми инструментами срочных сделок | Пункт 1 статьи 280 |

| Квалификация срочных сделок | Налогоплательщик должен определить критерии отнесения сделок, предусматривающих поставку предмета сделки (за исключением операций хеджирования), к категории операций с финансовыми инструментами срочных сделок | Пункт 2 статьи 301 |

| Порядок расчета налогооблагаемой прибыли (для иностранных организаций, осуществляющих деятельность (приводящую к образованию постоянного представительства) на территории РФ через более чем одно отделение, в случае если такая деятельность осуществляется в рамках единого технологического процесса, или в других аналогичных случаях по согласованию с МНС России) | Расчет производится: 1) по каждому отделению в отдельности; 2) в целом по группе таких отделений (в том числе по всем отделениям). Данный выбор возможен при условии применения всеми включенными в группу отделениями единой учетной политики в целях налогообложения. При этом организации могут выбрать, какое из отделений будет вести налоговый учет, а также представлять налоговые декларации по месту нахождения каждого отделения | Пункт 4 статьи 307 |

| Определение доли расходов на освоение природных ресурсов, относящихся к нескольким участкам недр, учитываемых отдельно по каждому участку недр | Налогоплательщик самостоятельно определяет долю расходов на освоение природных ресурсов, приходящуюся на каждый конкретный участок недр, либо устанавливает порядок расчета этой доли | Пункт 2 статьи 261 |

| Формирование резервов банков на возможные потери по ссудам по ссудной и приравненной к ней задолженности (включая задолженность по межбанковским кредитам и депозитам) | Налогоплательщик вправе создавать резерв предстоящих расходов на возможные потери по ссудам по ссудной и приравненной к ней задолженности (включая задолженность по межбанковским кредитам и депозитам) в порядке, предусмотренном НК РФ. Суммы отчислений в резервы на возможные потери по ссудам, сформированные в порядке, устанавливаемом ЦБ РФ в соответствии с Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», признаются расходом с учетом ограничений, предусмотренных статьей 292 НК РФ | Статья 292 |

| Формирование резервов под обесценение ценных бумаг у профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность | Налогоплательщик, применяющий доходы и расходы по методу начисления, вправе: 1) относить на расходы в целях налогообложения отчисления в резервы под обесценение ценных бумаг; 2) не относить на расходы такие отчисления | Статья 300 |

К дополнительным элементам можно отнести любые, даже не упоминаемые в Налоговом кодексе правила, которые налогоплательщик будет применять для учета (таблица 3 [9]). Кроме того, Кодекс содержит альтернативные нормы, которые прямо не отнесены законодателем к элементам учетной политики, но могут быть включены в нее в качестве равноправных элементов.

Таблица 3 - Дополнительные элементы учетной политики

| Элементы учетной политики | Варианты учетной политики | Ссылка на НК РФ |

| Освобождение от исполнения обязанностей налогоплательщика | 1. Освобождение от уплаты НДС. 2. Уплата НДС в общем порядке. Выбор возможен при условии, что за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила в совокупности 1 000 000 руб. | Статья 145 |

| Определение операций, не подлежащих налогообложению (освобождаемых от налогообложения) | 1. Организация пользуется правом освобождения от налогообложения операций, предусмотренных пунктом 3 статьи 149 НК РФ. 2. Организация отказывается от права освобождения от налогообложения операций, предусмотренных пунктом 3 статьи 149 НК РФ | Пункты 3 и 5 статьи 149 |

| Порядок ведения раздельного учета | При осуществлении операций, подлежащих налогообложению, и операций, не подлежащих налогообложению, налогоплательщик обязан вести их раздельный учет | Пункт 4 статьи 149 |

| Сроки уплаты налога в бюджет | 1. Ежемесячная уплата налога. 2. Ежеквартальная уплата налога, исходя из фактической реализации (передачи) товаров за истекший квартал. Выбор возможен при условии, что ежемесячно в течение квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 1 000 000 руб. | Пункт 6 статьи 174 |

| Критерии отнесения затрат к тем или иным группам расходов | При наличии затрат, которые с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе отнести такие расходы. Закрепление таких критериев в учетной политике позволит единожды разработать и применять в последующем одни и те же правила ко всем подобным затратам | Пункт 4 статьи 252 |

| Норма амортизации по объектам основных средств, бывших в эксплуатации | 1. По основным средствам, бывшим в употреблении, норма амортизации определяется с учетом срока эксплуатации имущества предыдущими собственниками. 2. По основным средствам, бывшим в употреблении, норма амортизации определяется без учета срока эксплуатации имущества предыдущими собственниками | Пункт 12 статьи 259 |

| Применение порядка определения расходов на содержание вахтовых и временных поселков, включая все объекты жилищно-коммунального и социально-бытового назначения, подсобных хозяйств и иных аналогичных служб, в организациях, осуществляющих деятельность вахтовым способом или работающих в полевых (экспедиционных) условиях | При отсутствии нормативов, утвержденных органами местного самоуправления, налогоплательщик вправе: 1) применять порядок определения расходов на содержание этих объектов, действующий для аналогичных объектов, находящихся на данной территории и подведомственных указанным органам; 2) не применять указанный порядок | Подпункт 32 пункта 1 статьи 264 |

| Порядок переноса убытка на будущее | 1. Уменьшение налоговой базы текущего отчетного периода на всю сумму полученных в предыдущих налоговых периодах убытков (с учетом ограничений, установленных статьей 283 НК РФ). 2. Уменьшение налоговой базы текущего отчетного периода на часть суммы полученных в предыдущих налоговых периодах убытков (с учетом ограничений, установленных статьей 283 НК РФ) | Статья 283 |

По ряду вопросов Кодекс устанавливает только общие нормы, но не содержит конкретных способов их реализации. В частности, это касается порядка организации раздельного учета затрат у предприятий, имеющих операции, одновременно облагаемые и не облагаемые НДС. Например, при отгрузке продукции на экспорт и внутренний рынок. Если раздельный учет у налогоплательщика отсутствует, сумма налога по приобретенным товарам (работам, услугам) вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, не включается. Таким образом, чтобы избежать лишних споров с налоговой инспекцией, в учетной политике нужно установить порядок ведения раздельного учета. Раздельный учет необходимо вести и при реализации подакцизных товаров при использовании разных налоговых ставок. В противном случае определяется единая налоговая база по всем операциям реализации (передачи) подакцизных товаров. Следовательно, порядок ведения раздельного учета в отношении подакцизных товаров также необходимо отразить в учетной политике.

Статья 252 НК РФ содержит понятие расходов, а также порядок их группировки. При этом законодатель допускает существование затрат, которые с равными основаниями могут быть отнесены одновременно к нескольким группам расходов. В этом случае налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие расходы. Представляется, что налогоплательщикам, имеющим такую категорию затрат, будет удобнее всего сделать свой выбор и закрепить его в учетной политике.

То же относится и к определению некоторых доходов. В частности, пункт 4 статьи 252 НК РФ устанавливает, что налогоплательщик определяет, куда он будет относить доходы от сдачи имущества в аренду (субаренду) - к доходам от реализации или к внереализационным. Доходы от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности) также могут относиться как к доходам от реализации, так и к внереализационным.

2.4 Понятие налоговой оптимизацииТяжесть налогового бремени, наличие достаточно широкого спектра способов и форм налогового контроля со стороны государства, приводит к тому, что налогоплательщик любыми способами, в том числе и незаконными, стремится сэкономить на налогах, а деятельность исполнительных органов государства, в свою очередь, направлена, прежде всего, на выявление таких случаев "налоговой экономии".

То есть, уменьшение налогов с одной стороны - это стремление налогоплательщика избежать налога, а с другой - стремление государства не допустить сокращения поступления налоговых сумм в казну.

Противодействие налогам, как социально-экономическое явление, стремление налогоплательщиков не платить налоги или платить их в меньшем размере, существовало, существует и будет существовать до тех пор, пока будет государство, и налоги являются основным источником доходной части бюджета. Данное явление объективно и не зависит от государственного строя, формы правления, качества налоговых законов и общественной морали. Оно обусловлено основной функцией налогов - фискальной, а также экономико-правовым содержанием налога - легальное (на основании закона), принудительное и обязательное изъятие части собственности граждан и их объединений для государственных (публичных) нужд.

Уменьшение налогов в общем смысле слова - это те или иные целенаправленные действия налогоплательщика, которые позволяют последнему избежать или в определенной степени уменьшить его обязательные выплаты в бюджет, производимые им в виде налогов, сборов, пошлин и других платежей.

Учитывая направленность действий налогоплательщика при уменьшении налогов, их содержание и цель, можно говорить, что эти действия характеризуются следующими обязательными признаками:

- это активные, волевые и осознанные действия;

- эти действия прямо направлены на снижение размера сумм налога.

То есть при уменьшении налогов, налогоплательщик действует целенаправленно, предпринимает определенные действия, используя те или иные формальные и содержательные способы, результатом которых будет налоговая экономия. Иными словами, субъект рассматриваемых нами отношений должен действовать умышлено, заранее осознавая характер своих действий, желая наступление определенного результата и сознательно допуская его. Умысел в действиях налогоплательщика, направленный на снижение налоговых платежей - основная составляющая уменьшения налогов (налоговой минимизации).

Кроме того, необходимо отметить, что само налоговое законодательство зачастую дает организации все возможности для поиска путей снижения налоговых выплат. В частности это обусловлено:

- наличием в законодательстве налоговых льгот, что заставляет организации искать пути для того, что бы ими воспользоваться;

- наличием различных ставок налогообложения, что также толкает налогоплательщика выбирать варианты для применения более низкого налогового оклада;

- наличием различных источников отнесения расходов и затрат: вычеты, возмещение, увеличение стоимости имущества, прибыль, остающаяся в распоряжении предприятия. Данное обстоятельство непосредственно влияет на расчет налогооблагаемой базы и соответственно размер налога;

- наличием пробелов в налоговых законах, объясняемых несовершенством юридической техники и не учетом законодателем всех возможных обстоятельств, возникающих при исчислении или уплаты того или иного налога. Например, перечисление денег в фонды развития предприятий выводило до 1992 г. из-под налогообложения огромные суммы, пока закон прямо не включил подобные перечисления в налогооблагаемую базу по налогу на прибыль и НДС.

- нечеткостью и "расплывчатостью" формулировок налоговых законов, позволяющих по разному толковать одну и ту же правовую норму.

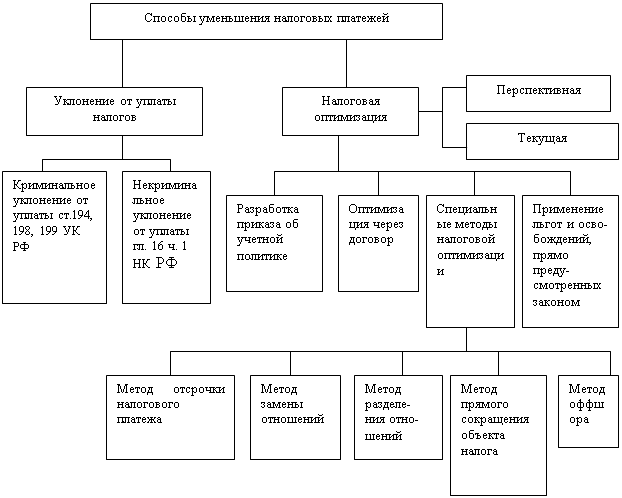

В связи с этим можно выделить: незаконное уклонение от уплаты налогов и легальное снижение налоговых выплат, или еще иначе - правомерное уменьшение налогов. Схематически все способы уменьшения налоговых платежей представлены на рисунке 5 [11].

Рис. 5 - Способы уменьшения налоговых платежей

Уклонение от уплаты налогов представляет собой форму уменьшения налоговых и других платежей, при которой налогоплательщик умышленно или неосторожно избегает уплаты налога или уменьшает размер своих налоговых обязательств с нарушением действующего законодательства.

В данном случае снижение налоговых выплат (а также их полное избежание) осуществляется посредством совершения налогоплательщиком налоговых правонарушений или даже преступлений, то есть путем прямого нарушения налогового законодательства. Действия налогоплательщика при уклонении от уплаты налогов незаконны и противоправны изначально, то есть законного уклонения не бывает. Эти действия могут быть направлены, как на снижение положенного размера подлежащих внесению в бюджет суммы налоговых платежей, так и на полное избежание уплаты налога или налогов.

Под налоговой оптимизацией понимается уменьшение размера налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех предоставляемых законодательством льгот, налоговых освобождений и других законных приемов и способов. В эту категорию входят способы, при которых определенный экономический эффект в виде уменьшения налоговых платежей достигается путем квалифицированной организации дел по исчислению и уплате налогов, что исключает или снижает случаи необоснованной переплаты налогов, а в ряде случаев – и санкций. То есть проблема минимизации «как не платить налоги» переходит в плоскость оптимизации «как налоги не переплачивать и как не платить штрафы».

Главное отличие налоговой оптимизации от уклонения от уплаты налогов состоит в том, что налогоплательщик использует разрешенные или не запрещенные законодательством способы уменьшения налоговых платежей, то есть не нарушает законодательство. В связи с этим такие действия плательщика не составляют состав налогового преступления или правонарушения, и, следовательно, не влекут неблагоприятных последствий для налогоплательщика, таких как доначисление налогов, а также взыскания пени и налоговых санкций.

Начинать налоговую оптимизацию надо с организации деятельности предприятия таким образом, чтобы оптимизировать налоговые обязательства на стабильный период без нарушения закона, а затем уже выбирать между различными вариантами осуществления деятельности юридического лица и размещения его активов, направленных на достижение возможно низкого уровня возникающих при этом налоговых обязательств.

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию на перспективную и текущую.

Перспективная (долгосрочная) налоговая оптимизация предполагает применение таких приемов и способов, которые уменьшают налоговое бремя налогоплательщика в процессе всей его деятельности. Перспективная налоговая оптимизация осуществляется в течение нескольких налоговых периодов и достигается, как правило, посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений и др.

В то же время, текущая налоговая оптимизация предполагает применение некоторой совокупности методов, позволяющих снижать налоговое бремя для налогоплательщика в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.

Комплексное и целенаправленное принятие налогоплательщиком мер, направленных на полное использование совокупности всех методов налоговой оптимизации (перспективная и текущая), составляет налоговое планирование.

Формирование учетной политики предприятия следует рассматривать как один из важнейших элементов налоговой оптимизации. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный и с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие главы 25 "Налог на прибыль организаций" Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения.

Все нормы действующего законодательства по бухгалтерскому учету можно разделить на две группы: одновариантные и многовариантные. В одновариантных нормах установлен единственный способ учета конкретных операций, который обязателен для всех. Эти способы учета в учетную политику не включаются. Если законодательством допускается несколько способов ведения бухучета, то выбирается один из них, который и закрепляется в учетной политике.По некоторым хозяйственным операциям способ учета вообще не регламентирован. В этом случае главный бухгалтер разрабатывает собственный вариант учета таких операций и прописывает его в учетной политике.

В России, сегодня существует две модели учета, которые наиболее часто обсуждаются среди отечественных специалистов в области бухгалтерского учета и налогообложения:

1) параллельное существование систем бухгалтерского и налогового учета как двух самостоятельных, независимых видов деятельности по учету;

2) единая системы бухгалтерского учета, в рамках которой собирается, группируется и обобщается информация, необходимая для корректного определения величины налоговых обязательств, в том числе по налогу на прибыль. Такая система бухгалтерского учета может предусматривать дополнительные учетные процедуры в рамках ведения аналитического учета хозяйственных операций для достоверного определения налоговой базы.

Вторая модель отвечает требованиям целостности учетной системы: налоговый учет не предусматривает применения методов учета.

Как правило, учетная политика состоит из трех разделов:

1) организационно-технического (в ней описывается формирование документооборота, применяемый план счетов, учетные регистры, инвентаризация и т.д.);

2) учетная политика для целей бухгалтерского учета (в ней отражаются принципы и особенности ведения бухгалтерского учета);

3) учетная политика для целей налогового учета (в ней необходимо заявить способы ведения налогового учета, а именно, понятия и признания доходов и расходов по налогу на прибыль, момент определения налоговой базы по налогу на добавленную стоимость и т.д.

Для любого предприятия необходима «грамотно» составленная учетная политика, которая позволит не только избежать ненужных споров с налоговыми органами, но и законными методами уменьшить уровень налоговой нагрузки, а также не допустить начисления штрафов и пеней. Для этого необходимы подготовленные специалисты в области бухгалтерского учета, а так же налогового, трудового и гражданского права.

3. Анализ текущего состояния учетной политики ЯГТУ 3.1 Система управления университетом

Управление ЯГТУ осуществляется в соответствии с законодательством Российской Федерации, Типовым положением об образовательном учреждении высшего профессионального образования (высшим учебным заведением) [11] и Уставом на принципах сочетания коллегиальности и единоначалия [12].

Конференция педагогических, научных работников и представителей других категорий работников и обучающихся ЯГТУ:

принимает Устав ЯГТУ, изменения и дополнения к нему;

избирает членов Ученого совета ЯГТУ;

избирает ректора ЯГТУ;

утверждает Правила внутреннего распорядка;

принимает коллективный договор.

Решение принимается простым большинством голосов участвующих в работе Конференции делегатов при наличии кворума - 2/3 списочного состава делегатов Конференции.

Порядок избрания делегатов на Конференцию Университета и квоты представительства от структурных подразделений Университета устанавливаются действующим Ученым советом ЯГТУ, обеспечивающим участие в работе Конференции всех категорий работников и обучающихся. При этом представительство делегатов из числа научно-педагогических работников должно составлять не менее 50%, а представительство членов Ученого совета не должно превышать 50% от общего числа делегатов.

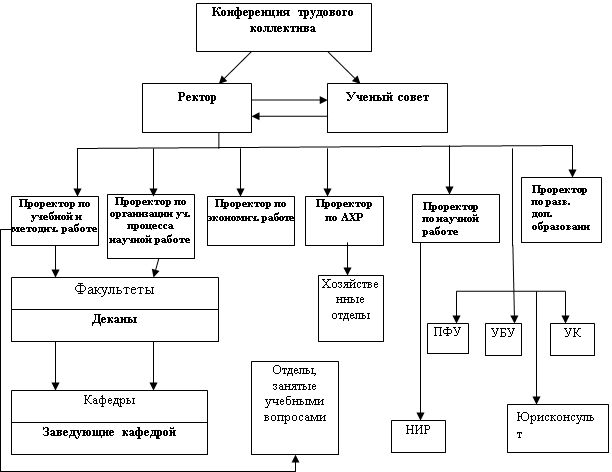

Общее руководство ЯГТУ осуществляет выборный представительный орган - Ученый совет, действующий на основании Положения об Ученом совете ЯГТУ и возглавляемый ректором (рис. 6).

Рисунок 6 – Структура управления ЯГТУ

Структура и численный состав Ученого совета определяются действующим Ученым советом исходя из необходимости и достаточности представительства всех категорий работников и студентов, при этом представительство профессорско-преподавательского состава должно быть не менее 50%. Численный состав Ученого совета устанавливается в пределах 30-40 человек. Срок полномочий Ученого совета - пять лет.

В состав Ученого совета входят ректор и проректоры по должности и деканы, другие члены Ученого совета избираются Конференцией тайным голосованием. По представлению ректора избираются не более 30 % членов Ученого совета. Другие кандидаты в члены Ученого совета выдвигаются на собраниях работников факультетов и других структурных подразделений Университета по квотам, установленным действующим Ученым советом.

Кандидат считается избранным в состав Ученого совета или отозванным из него, если за это решение проголосовало более 50 % присутствующих при наличии кворума - 2/3 списочного состава делегатов Конференции.

Досрочные выборы Ученого совета проводятся по требованию не менее 50 % членов Ученого совета.

Ученый совет ЯГТУ имеет следующие полномочия [13]:

утверждать учебные планы;

утверждать планы научных исследований;

принимать решения по наиболее важным вопросам учебной, воспитательной, методической и научно-исследовательской работы, социально-экономическим вопросам;

принимать решения по вопросам открытия новых направлений и специальностей подготовки;

утверждать направления научно-методической работы;

заслушивать отчеты главного бухгалтера, начальника планово-финансового управления по результатам финансовой и хозяйственной деятельности;

представлять в установленном порядке к присвоению ученых званий профессора и доцента, почетных званий;

присваивать ученое звание старшего научного сотрудника;

устанавливать порядок назначения стипендии различным категориям студентов;

осуществлять конкурсный отбор на должность профессора, руководителя научного подразделения;

избирать деканов факультетов и заведующих кафедрами;

заслушивать ежегодные отчеты ректора.

При решении вопросов конкурсного отбора, избрания на должности декана и заведующего кафедрой, представления к ученым званиям необходимо наличие 2/3 состава Ученого совета, а при решении иных вопросов - не менее 1/2 состава совета. Решения принимаются простым большинством голосов присутствующих на заседании членов Ученого совета и вступают в силу после подписания их ректором - председателем Ученого совета.

Непосредственное управление деятельностью ЯГТУ осуществляется ректором [14]. Ректор избирается тайным голосованием на срок 5 лет Конференцией ЯГТУ с последующим утверждением Минобразованием России.

Ректор не позднее, чем за два месяца до истечения пяти лет работы, отчитывается перед Конференцией Университета и по результатам отчета тайным голосованием избирается на новый срок работы. Если ректор не набрал более 50% голосов, а также при наличии вакансии назначаются выборы ректора, в которых могут участвовать ведущие ученые Университета, имеющие опыт руководящей работы, ученую степень и ученое звание. Организация проведения выборов ректора возлагается на ректорат. Право выдвижения кандидатов на должность ректора имеют Ученый совет ЯГТУ и ректорат. Избранной считается кандидатура, получившая более половины голосов участвовавших в голосовании участников Конференции.

Должностные обязанности ректора не могут исполняться по совместительству. Ректору совмещение его должности с другой руководящей должностью (кроме научного и научно-методического руководства) внутри или вне ЯГТУ не разрешается.

Ректор несет полную ответственность за результаты работы ЯГТУ, действует в соответствии с законодательством от имени ЯГТУ, представляет его во всех органах, учреждениях, предприятиях, распоряжается его имуществом, заключает договоры.

Ректор принимает (переводит) на работу проректоров по срочному трудовому договору (контракту), совпадающему со сроком полномочий ректора, определяет конкретные обязанности и степень ответственности проректоров, назначает и освобождает от должности главного бухгалтера, осуществляет прием на работу и увольнение работников ЯГТУ, рассматривает вопросы премирования. В пределах своих полномочий ректор издает приказы и распоряжения, обязательные для всех работников и обучающихся в ЯГТУ.

Ректорат - совещательный орган, состав которого определяется ректором. Членами ректората, как правило, являются проректоры и другие руководящие работники Университета, осуществляющие непосредственное руководство отдельными сферами деятельности Университета.

Факультет является структурным подразделением, деятельность которого регулируется Положением о факультете, утверждаемым ректором.

Факультет возглавляет декан, избираемый тайным голосованием сроком до 5 лет Ученым советом Университета из числа наиболее квалифицированных и авторитетных специалистов соответствующего профиля, имеющих ученую степень или звание.

Декан руководит деятельностью факультета и несет полную ответственность за ее результаты, в пределах своей компетенции издает распоряжения. По представлению декана факультета для выполнения определенных функций по руководству факультетом ректор назначает заместителей декана.

Декан является председателем совета факультета. Порядок формирования и численный состав совета факультета определяется действующим советом факультета и утверждается ректором. Совет факультета имеет следующие полномочия[15]:

решать вопросы учебно-воспитательного процесса;

рассматривать и утверждать рабочие программы по соответствующим курсам обучения;

осуществлять конкурсный отбор на должности доцента, старшего преподавателя, преподавателя, ассистента, научных сотрудников;

заслушивать отчеты о работе декана и заведующих кафедрами;

обсуждать кандидатуры на должности декана м заведующих кафедрами соответствующего факультета, решать другие вопросы в пределах своей компетенции.

Кафедра является структурным подразделением, деятельность которого регулируется Положением о кафедре, утверждаемым ректором.

Руководство деятельностью кафедры осуществляет заведующий, избираемый Ученым советом Университета тайным голосованием на срок до 5 лет, как правило, из числа педагогических или научных работников ЯГТУ, имеющих педагогический стаж работы.

Процедура избрания декана или заведующего кафедрой регламентируется Положением об Ученом совете ЯГТУ.

Кандидатура считается избранной, если за нее проголосовало более 50 % присутствующих на заседании членов Ученого совета при наличии кворума 2/3 состава Ученого совета.

Руководители других структурных подразделений ЯГТУ, в том числе наделенных правомочиями юридического лица, назначаются на должность приказом ректора.

Должности ректора, проректоров, деканов факультетов и заведующих кафедрами могут быть заняты лицами а возрасте до 65 лет, независимо от срока окончания трудового договора. По представлению Ученого совета ЯГТУ Рособразование вправе продлить срок пребывания в должности ректора до 70 лет. Руководящие работники, достигшие указанного возраста, с их согласия переводятся на соответствующие их квалификации учебные, научные и другие должности.

3.2 Анализ финансового состояния организацииЯрославский государственный технический университет является государственным образовательным учреждением высшего профессионального образования - университетом, реализующим образовательно-профессиональные программы на всех уровнях (начального, среднего, высшего, послевузовского и соответствующего дополнительного) профессионального образования и осуществляющим научно-производственную и хозяйственную деятельность [12].

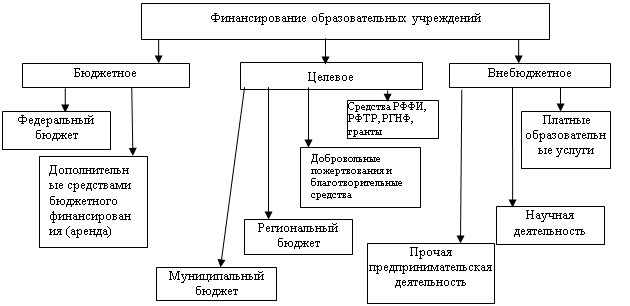

В Уставе ЯГТУ определены следующие источники финансирования:

бюджетные средства;

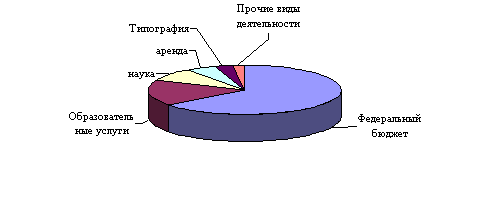

внебюджетные средства (рис. 7 [16]).

Рис. 7 – Структура источников финансирования Ярославского государственного технического университета

Среди бюджетных источников финансирования можно выделить федеральный бюджет, и дополнительные средства бюджетного финансирования (аренда). При этом следует иметь в виду, что в рамках текущего финансирования учебного процесса учебное заведение получает средства из бюджета одного уровня- бюджета учредителя. Этот принцип определен Гражданским Кодексом РФ. Получение бюджетных средств из бюджетов других уровней имеет строго целевую направленность и относится к источникам целевого финансирования. Так же к этой группе относятся средства поступающие в виде добровольных пожертвований и благотворительных средств.

Внебюджетные же источники можно разделить на несколько основных групп: дополнительные платные образовательные услуги, научная деятельность и прочая предпринимательская деятельность.

В таблице 4 представлены данные об объеме финансирования ЯГТУ по источникам.

Таблица 4 – Объем финансирования ЯГТУ по источникам| вид деятельности | 2008 | 2007 | прирост 2008 г. к 2007г. (%) | ||

| сумма, тыс. руб. | Удельные веса (%) в общей величине | сумма, тыс. руб. | Удельные веса (%) в общей величине | ||

| Федеральный бюджет | 66203,0 | 64,5 | 46816,0 | 64,3 | 41,4 |

| Образовательные услуги, всего | 17433,0 | 17,0 | 13968,0 | 19,2 | 24,8 |

| в том числе |

|

|

|

|

|

| -платное образование | 9031,0 | 8,8 | 7236,0 | 9,9 | 24,8 |

| -второе высшее образование | 4600,0 | 4,5 | 3686,0 | 5,1 | 24,7 |

| -курсы, тестирование, ИДО | 3802,0 | 3,7 | 3046,0 | 4,2 | 24,8 |

| Наука, всего | 8703,0 | 8,6 | 4747,0 | 6,5 | 83,3 |

| в том числе |

|

|

|

|

|

| -бюджетная наука | 3154,0 | 3,1 | 1720,0 | 2,4 | 83,4 |

| -целевая наука | 1638,0 | 1,6 | 893,0 | 1,2 | 83,4 |

| -хоздоговор наука | 3911,0 | 3,8 | 2134,0 | 2,9 | 83,2 |

| аренда | 5066,0 | 4,9 | 2812,0 | 3,9 | 80,2 |

| типография | 3079,0 | 3,0 | 2664,0 | 3,6 | 15,5 |

| Прочие виды деятельности | 2090,0 | 2,0 | 1808,0 | 2,5 | 15,6 |

| ИТОГО | 102574,0 | 100,0 | 72815,0 | 100,0 | 40,9 |

Сведения, приведенные в таблице 4,свидетельствуют о том, что в 2008 году сохранилась тенденция структуры финансирования 2007 года. Объясняется это тем, что на старших курсах доля обучающихся на условиях полного возмещения затрат невелика.

Анализ структуры источников ЯГТУ в 2008 году позволяет сделать вывод, что основным источником финансирования ЯГТУ является федеральный бюджет (рис. 8).

Во внебюджетных источниках наибольшую долю занимают образовательные услуги – 17%, на втором месте – наука (8,6%).

Структура расходов ЯГТУ по укрупненным статьям представлена в таблице 5.

Таблица 5 – Структура расходов по укрупненным статьям за 2008 год

| Показатель (статья расходов) | сумма, тыс.руб. | в % к общ. итогу |

| Текущие расходы | 92373,0 | 90,0 |

| в том числе: | ||

| фонд оплаты труда с начислениями | 55099,0 | 53,7 |

| коммунальные расходы | 9840,0 | 9,4 |

| прочие текущие расходы | 27434,0 | 26,9 |

| Капитальные расходы | 10201,0 | 10,0 |

| в том числе: | ||

| приобретение оборудования | 4389,0 | 4,3 |

| капитальный ремонт | 5812,0 | 5,7 |

| Итого: расходы | 102574,0 | 100,0 |

Данные, представленные в таблице 5 свидетельствуют о том, что основной статьей расходов ЯГТУ является фонд оплаты труда с начислениями (53,7%) от общей суммы расходов. Причем доля фонда оплаты труда без начислений составит: 53,7/1,358=39,5%, где 1,358 – начисления. Следовательно, фонд оплаты труда без начислений составит 36487 тыс. руб. и это основная статья расходов ЯГТУ.

Анализ Налоговой декларации за 2008 год по основным видам деятельности представлен в таблицах 6 и 7 [15].

Таблица 6– Структура доходов и расходов в 2008 году| Показатели | Сумма | в том числе: | ||

| образовательные услуги | научная деятельность | типография | ||

| Выручка от реализации | 42871618 | 36597499 | 2596947 | 2976914 |

| в том числе | ||||

| - от реализации товаров (работ, услуг) собственного производства | 42743057 | - | - | - |

| - от реализации прочего имущества | 128561 | - | - | - |

| Итого доходов от реализации | 42171360 | 36597499 | 2596947 | 2976914 |

| Прямые расходы текущего периода | 34051364 | - | - | - |

| Накладные расходы | 3439931 | - | - | - |

| в том числе | ||||

| - материальные расходы | 1191597 | - | - | - |

| - расходы на оплату труда | 422999 | - | - | - |

| - прочие расходы | 2046512 | - | - | - |

| Сумма налогов и сборов | 128923 | - | - | - |

| Итого признанных расходов | 37491295 | 32171242 | 2449055 | 2870998 |

Таблица 7 – Отчет о прибылях и убытках в 2008 году

| Показатели | Сумма | В том числе | |||

| образовательные услуги | научная деятельность | типография | внереализационная деятельность | ||

| Доходы | 42871618 | 36597499 | 2596947 | 2976914 | 700258 |

| Расходы, уменьшающие сумму доходов | 37507743 | 32171242 | 2449055 | 2870998 | 16448 |

| Прибыль | 5363875 | 4426257 | 147892 | 105916 | 135844 |

| Рентабельность, % | 12,5 | 15,1 | 4,7 | 5,6 | 9,8 |

Сведения, приведенные в таблице 7, свидетельствуют о том, что самым рентабельным видом деятельности являются образовательные услуги (15,1%). Самой нерентабельной является научная деятельность (4,7%). Это объясняется тем, что фактические расходы по выполнению хоздоговорной НИР незначительно отклоняются от плановой калькуляции. Специфика выполнения НИР не предполагает планирование прибыли.

Материально-техническое и информационное обеспечение

За ЯГТУ Рособразованием закрепляются на праве оперативного управления здания, сооружения, имущественные комплексы, оборудование, а также иное необходимое имущество, потребительского, социального, культурного и иного назначения. ЯГТУ несет ответственность перед Рособразованием за сохранность и эффективное использование закрепленной за ним собственности. Контроль деятельности Университета в этой части осуществляется Рособразованием.

Таблица 8 – Основные средства| Наименование показателей | Наличие на начало отчетного года | Поступило в отчетном году | Выбыло в отчетном году | Наличие на конец отчетного года | |

| Основные средства – всего | 475417494,84 | 12296619,99 | 3836414,14 | 483877700.69 |

|

| в том числе: |

| ||||

| - здания | 305435954,0 | 1133788,0 | - | 306569742,0 |

|

| - сооружения | 13689568,0 | - | - | 13689568,0 |

|

| - машины и оборудование | 133974936,35 | 6427832,0 | 2283978,0 | 138118790,35 |

|

| из них: |

| ||||

| Силовые машины | 1151291,0 | - | 95617,0 | 1055674,0 |

|

| Рабочие машины и оборудование | 993842, | - | 10381,0 | 983461,0 |

|

| Регулирующие приборы | 1389710,0 | - | 90582,0 | 1299128,0 |

|

| Измерительные приборы | 29259647,0 | 810308,0 | 224971,0 | 29844984,0 |

|

| Лабораторное оборудование | 29729413,0 | 699447,0 | 643849,0 | 29785011,0 |

|

| Вычислительная техника, оргтехника | 14768616,35 | 3588526,0 | 19096,0 | 18338046,35 |

|

| Медицинское оборудование | 1244773,0 | - | - | 1244773,0 | |

| Прочие машины и оборудование | 55437644,0 | 1329551,0 | 1199482,0 | 55567713,0 | |

| -производственный и хозяйственный инвентарь | 10076360,17 | 2555291,98 | 1297270,8 | 11334381,35 |

|

| - транспортные средства | 7461948,0 | 249000,0 | 238542,0 | 7472406,0 |

|

| - библиотечный фонд | 3482265.01 | 1635811,94 | 16623,34 | 5101453,61 |

|

| - прочие основные средства | 35185,0 | - | - | 35185,0 |

|

Сведения, приведенные в таблице 8, свидетельствуют о том, что сумма основных средств увеличилась на 8460205,85 р. Большую часть основных средств на начало 2006 года составили здания и оборудование. За год это соотношение практически не изменилось.

Общая площадь зданий ЯГТУ составляет 83674,5 м2, в том числе учебная – 65762,4 м2. Вся площадь находится в оперативном управлении или хозяйственном ведении.

Таблица 9 - Анализ возрастного состава основных средств

| Группа ОС | Средний возраст |

| Здания жилые | 26 лет |

| Здания производственные | 26 лет |

| Сооружения и передаточные устройства | 26 лет |

| Машины и оборудование | 17 лет |

| Транспортные средства | 4года |

| Производственный и хоз.инвентарь | 25 лет |

В таблице 10 представлен анализ остаточной стоимости основных средств ЯГТУ

Таблица 10- Амортизация основных средств

| Группа | Первоначальная стоимость | Амортизация | Остаточная стоимость |

| Здания | 306569742,00 | 115198175=00 | 191371567=00 |

| Сооружения и передаточные устройства | 13689568=00 | 10266793=00 | 3422775=00 |

| Машины и оборудование | 138118790=35 | 123787808=14 | 14330982=21 |

| Транспортные средства | 7472406=00 | 6762917=00 | 709489=00 |

| Мягкий инвентарь | 1556174=38 | - | 1556174=38 |

| Производственный и хоз.инвентарь | 11334381=35 | 10051676=95 | 1282704=40 |

| Библиотечный фонд | 5101453=61 | - | 5101453=61 |

| Прочие основные средства | 35185=00 | - | 35185=00 |

| Итого: | 483877700=69 | 266067370=09 | 217810330=60 |

Таким образом. Видно, что возрастной состав ОС в среднем 20 лет, износ составляет 55%, приобретение ОС происходит в основном за счет средств Госбюджета. За последний год большое внимание уделено группе «Машины и оборудование», что естественно, т.к. это необходимо для учебного процесса.

В таблице 11 представлен анализ библиотечного фонда

Таблица 11 – Формирование библиотечного фонда| Наименование показателей | Состоит экземпляров на начало отчетного года | Поступило экземпляров за отчетный период | Выбыло экземпляров за отчетный год | Состоит экземпляров на конец отчетного года |

| Объем библиотечного фонда | 1078065 | 32293 | 2695 | 1107663 |

| В том числе: | ||||

| Печатные документы | 1076489 | 32204 | 2695 | 1105998 |

| Электронные издания | 296 | 89 | - | 385 |

| Аудиовизуальные документы | 1280 | - | - | 1280 |

| В том числе: | ||||

| Научная литература | 339475 | 2969 | 314 | 342130 |

| Учебная литература | 318350 | 17568 | 1736 | 334182 |

| Издания ЯГТУ | 324343 | 10687 | 623 | 334407 |

| Справочная литература | 14275 | 227 | 4 | 14498 |

| Художественная литература | 14665 | 273 | 14938 | |

| Иностранная литература | 34270 | 104 | - | 34374 |

| Прочие издания | 31111 | 376 | 18 | 31469 |

Сведения, приведенные в таблице 11, свидетельствуют о том, что библиотечный фонд в основном состоит из печатных документов (99 % библиотечного фонда). На конец 2007 года в библиотеке зарегистрировано пользователей 9421 человек, из них студентов - 8170, что составило 87% от общего количества пользователей библиотекой.

Кроме библиотек в состав инфраструктуры ЯГТУ входят:

электронная библиотека;

информационно-вычислительный центр;

предприятия общественного питания;

общежития;

актовый зал;

спортивные сооружения с открытым полем;

профилакторий

музей.

Анализ кадрового потенциала ЯГТУ

Сохранение и упрочнение кадрового потенциала – это залог качественного обучения в вузе. От состояния преподавательских кадров вуза зависит эффективность учебного процесса, престижность и перспективность отдельных научно-педагогических школ и вуза в целом.

В ЯГТУ предусмотрены должности научно-педагогического (профессорско-преподавательский состав, научные работники), инженерно-технического, административно-управленческого, производственного, учебно-вспомогательного и обслуживающего персонала. Кадровый потенциал вуза, как и любого предприятия, можно оценить по таким основным показателям, как численность работников, ее структура, движение работников и возрастной состав.

Общая численность работников ЯГТУ по штату в конце 2008 года составила 1591 человек, а фактически- 1330 человек (табл. 12).

Таблица 12 – Численность работников| Наименование показателей | Фактически | Работники списочного состава (без внешн. совмест.) | Внутренние совместители | Внешние совместители | Из ст.3 имеют образование | ||

| высшее профессиональное | среднее профессиональное | прочее | |||||

| Численность работников - всего | 1330 | 1083 | 411 | 97 | 626 | 220 | 237 |

| в том числе: | |||||||

| профессорско-преподавательский состав | 492 | 428 | 261 | 64 | 428 | - | - |

| инженерно-технический персонал | 95 | 53 | 42 | 15 | 26 | 12 | |

| административно-управленческий персонал | 143 | 126 | 16 | 1 | 49 | 55 | 22 |

| учебно-вспомогательный персонал | 252 | 190 | 53 | 9 | 123 | 43 | 24 |

| обслуживающий персонал | 348 | 286 | 39 | 23 | 11 | 96 | 179 |

Сведения, приведенные в таблице 12, свидетельствуют о том, что численность профессорско-преподавательского состава составляет 492 человека (37%). Административно-управленческого – 143 человек (11 %), а обслуживающего – 26%. Все преподаватели имеют высшее образование, а доля работников с высшим образованием у административно-управленческого персонала составляет – 34%. Большинство учебно-вспомогательного персонала имеет высшее образование (49 %).

Анализ контингента учащихся ЯГТУ

Одними из главных показателей при анализе контингента учащихся являются: среднегодовой контингент учащихся, число поступивших студентов и выпускников, а также величина приема студентов, обучающихся за счет средств федерального бюджета.

Контингент учащихся в ЯГТУ по формам обучения студентов представлен в таблице 13.

Таблица 13 – Контингента учащихся в 2007-2008 уч. году

| Показатели | Число студентов на начало года всего | Число студентов дневной формы обучения | Число студентов заочной формы обучения | Число студентов ФДПО |

| Число студентов всего | 7556 | 4913 | 1650 | 993 |

| В том числе п/платники | 2148 | 777 | 379 | 992 |

Сведения, приведенные в таблице 13, свидетельствуют о том, что в 2007 прием студентов, обучающихся на полно платной основе, составил 2148 человек, что составляет 28,4 % от общего числа поступивших в ЯГТУ. Общее число студентов увеличилось на 105 человек.

Анализ структуры контингента по формам обучения позволяет сделать вывод, что студентов на очной форме обучения примерно в 1,9 раза больше, чем студентов-заочников. Доля студентов, обучающихся на полно платной основе, по дневной форме обучения составляет 15,8%, а по заочной форме составляет 23 %.

Существует множество нормативов, связанных с контингентом учащихся. Один из базовых нормативов - площадь, требующаяся для обучения студентов. В таблице 14 приведен расчет площади ЯГТУ на 1 студента в 2008 году. Причем приведенный контингент рассчитывается следующим образом: среднегодовой контингент учащихся на заочной форме обучения приводится к очной форме умножением на 0,1 и к нему прибавляется среднегодовой контингент учащихся на очной форме обучения.

Таблица 14– Расчет площади на 1 студента в 2008 году| Наименование показателя | Приведенный контингент | Площадь учебных зданий | Площадь на 1 студента, м2 | |

| Нормативная | Фактическая | |||

| Все студенты | 5078 | 65762,4 | 12,8 | 12,95 |

Расчет, приведенный в таблице 14, свидетельствует о том, что площадь на 1 студента в 2008 году соответствует нормативу, который равен 12,8 м2, согласно СниП 2.08.02-89.

3.3 Порядок формирования учетной политикиОбщая характеристика учетной политики ЯГТУ

Закон «Об образовании», а именно статья 45, позволяет вузам оказывать дополнительные услуги на платной основе. Кроме этого, вузам разрешена и собственно предпринимательская деятельность, если она предусмотрена уставом (статья 47). Сюда входит, прежде всего, сдача в аренду основных фондов, оказание платных образовательных услуг. Таким образом, помимо бюджетного нормативного финансирования государственные вузы получили законодательно закрепленную возможность привлечения значительных внебюджетных средств.

Положения статей Бюджетного кодекса (ст. 41 п. 2 и ст. 42 п. 4) указывают на принадлежность доходов бюджетных учреждений к соответствующим статьям и группам доходов бюджетов РФ и не освобождают бюджетные учреждения от уплаты налогов с доходов от предпринимательской деятельности.

Налоговый кодекс, в отличие от законодательства в области образования, не содержит понятия «предпринимательская деятельность бюджетного образовательного учреждения», а именует такую деятельность коммерческой (ст. 321.1 Налогового кодекса).

Таким образом, специфика деятельности образовательного учреждения накладывает определенный отпечаток на составление учетной политики для вуза. Это, прежде всего, связано с тем, что смешение бюджетных и внебюджетных источников финансирования создает специфические условия управления финансами вузов. Кроме того, высшие учебные заведения осуществляют множество самых разнообразных видов деятельности, что обуславливает неограниченное количество источников финансирования, подчиненных различающимся порядкам налогообложения и формирования расходов, уменьшающих доходы. Все перечисленное создает особенности в формировании учетной политики государственных образовательных учреждений.

Внебюджетные средства университета формируются большей частью за счет оказания платных услуг. Большую часть дохода вуз получает за счет оказания платной образовательной деятельности, это, прежде всего:

- платное обучение с полным возмещением затрат;

- платное обучение с частичным возмещением затрат;

- платное обучение с полным возмещением затрат по заочной форме обучения;

- второе высшее образование по заочной форме обучения;

- второе высшее образование по ускоренной программе.

В университете проводятся платные подготовительные курсы, тестирование, а так же университет оказывает хозрасчетные договорные работы для предприятий и организаций. В вузе созданы и функционируют факультет дополнительного образования, автошкола, институт иностранных языков, система «Мастер-Класс», а так же образовательный научно-технический центр (ОНТЦ), курсы по программе «Строительство зданий и сооружений», курсы повышения квалификации для специалистов с высшим образованием а так же, целевая подготовка студентов по направлению Открытое акционерное общество «Славнефть-Ярославнефтеоргсинтез» и ОАО «Ярославский технический углерод». Одним из видов дохода получаемого вузом является сдача в аренду жилых площадей общежитий, а также сдача в аренду (без права выкупа) и в пользование основных фондов и имущества Университета. ЯГТУ на балансе имеет типографию которая работает как для нужд университета (издание и печать методической литературы, учебных пособий, бланочная продукция), так и оказывает услуги сторонним предприятия и фирмам.

Таким образом, учетная политика призвана разграничить и облегчить учет доходов и расходов от предпринимательской деятельности.

Учетная политика Ярославского Государственного Технического Университета (приложение А) утверждена приказом руководителя и сформирована на основе Приказа Минфина РФ от 09.12.1998 г. №60н «Об утверждении положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98», а так же в соответствии с требованиями Бюджетного и Налогового кодексов.

В Ярославском Государственном Техническом Университете применяются типовые формы документов, предусмотренные общероссийским классификатором управленческой документации (ОКУД). Формы первичных учебных документов, применяемых для оформления операций, включая формы документов для внутренней бухгалтерской отчетности, приведены в приложении №1 инструкции по бухгалтерскому учету в бюджетных учреждениях.

Требования главного бухгалтера по документальному оформлению операций и предоставлению в бухгалтерию необходимых документов и сведений обязательны для всех работников предприятия, а так же, без подписи главного бухгалтера или заместителя главного бухгалтера денежные и расчетные документы, финансовые и кредитные обязательства, оформленные документами, считаются недействительными и не принимаются к исполнению.

Основными элементами учетной политики Ярославского Государственного Технического Университета являются:

- рабочий план счетов бухгалтерского учета для бюджетных учреждений, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского и налогового учета в соответствии с требованиями современности и полноты учета и отчетности;

- автоматизация бухгалтерского и налогового учета;

- порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

- правила и график документооборота;

- перечень лиц, имеющих право подписи хозяйственных документов;

- порядок контроля над хозяйственными операциями, а также другие решения, необходимые для организации бухгалтерского и налогового учета.

Организационный аспект учетной политики вуза состоит из следующих элементов:

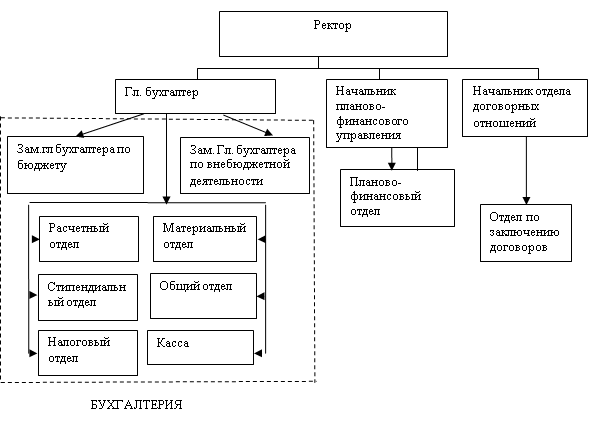

- Бухгалтерский и налоговый учет в вузе ведется бухгалтерией, входящей в организационную структуру финансово-экономической службы ЯГТУ (рис. 9), в следующем составе:

- главный бухгалтер,

- заместитель главного бухгалтера по бюджету;

- заместитель главного бухгалтера по НИР;

- бухгалтеры расчетной группы – 3 человека;

- бухгалтеры материальной группы –2 человека;

- бухгалтер по учету реализации продукции;

- бухгалтер по учету расчетов с поставщиками, подрядчиками и арендаторами;

- бухгалтер по учету ОС;

- бухгалтеры по учету стипендии – 2 человека;

- бухгалтер по регистрации платежно-кассовых документов,

- бухгалтер по налогам- 2 человека;

- кассир -2 человека.

- Переоценка основных средств, при необходимости, производится на основании дополнительного распоряжения администрации по состоянию на начало года.

- В целях обеспечения достоверности данных бухгалтерского учета и отчетности инвентаризация имущества и финансовых обязательств университета производится в соответствии с инструкцией, утвержденной приказом МФ РФ от 30 декабря 2007 года №148н в установленные сроки.

- Оперативный контроль и соблюдение методологии бухгалтерского учета в соответствии с положением о бухгалтерском учете и отчетности, изменениями и дополнениями к нему возлагается на главного бухгалтера.

Рис. 9 - Организационная структура финансово-экономической службы ЯГТУ

Работа бухгалтерского отдела организована с использованием компьютерных информационных технологий, в частности, система ведения бухгалтерского и налогового учета автоматизирована на предприятии с помощью программы 1С: Предприятие –для бюджетных учреждений, за исключением сектора «Заработная плата» на котором применяется программа ИНСИ «ЗАО Информсистемы» и сектора учета студентов на котором применяется программ КИСУЗ, что значительно упрощает работу этих отделов.

На основе типового плана счетов бухгалтерского учета для бюджетных учреждений и инструкции № 148н, Вуз составил свой рабочий план счетов, используя ограниченное количество счетов синтетического учета и субсчетов к ним, дополнив его аналитическими счетами, необходимыми для более детального учета.

Методологические аспекты учетной политики ЯГТУ.

Методологический аспект учетной политики для целей бухгалтерского и налогового учета в университете состоит из следующих элементов:

1) критерий отнесения предметов к основным средствам и материалам запасам, заключающийся в том, что к основным средствам относятся материальные ценности со сроком полезного использования более 12 месяцев. Материальные запасы, предметы используемые в деятельности учреждения в течение периода, не превышающего 12 месяцев, независимо от их стоимости.;

2) порядок начисления износа (амортизации) основных средств заключается в том, что согласно учетной политике, порядок начисления амортизации основных средств осуществляется линейным способом на основании Единых норм амортизационных отчислений, утвержденных Постановлением СССР от 22.10.1990 г. №1072. Начисление износа свыше 100% не производить;

3) порядок начисления амортизации по нематериальным активам заключается в том, что амортизация по нематериальным активам начисляется линейным способом. При этом по организационным расходам, товарным знакам и знакам обслуживания, а также нематериальным активам, полученным по договорам дарения и безвозмездно, амортизация не начисляется. Если срок полезного использования установить невозможно, то в расчет нормы амортизации берется 10 лет, но не более срока деятельности предприятия;