Навигация

Учёт амортизации основных средств

5.3. Учёт амортизации основных средств

Основные средства погашают свою стоимость по мере начисления амортизации (износа). Для учёта амортизации используется пассивный, контрарный счёт 02 «Амортизация основных средств».

Амортизационные отчисления по объекту основных средств начинают начисляться с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учёту, начисление продолжается до полного погашения стоимости объекта либо списания этого объекта с бухгалтерского учёта в связи с прекращением права собственности или иного вещного права. Расчёт амортизации производится в ведомости на первое число месяца. При этом делаются записи на счетах бухгалтерского учёта:

Д 20 «Основное производство»

Д 23 «Вспомогательные производства»

Д 25 «Общепроизводственные расходы»

Д 26 «Общехозяйственные расходы»

Д 44 «Расходы на продажу»

К 02 «Амортизация основных средств».

Амортизация объектов основных средств производится одним из следующих способов:

¨ линейным;

¨ уменьшаемого остатка;

¨ списания стоимости по сумме чисел лет срока полезного использования;

¨ списания стоимости пропорционально объёму продукции (работ).

В течение отчётного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от способа начисления в размере 1/12 годовой суммы.

Объекты основных средств стоимость более 20 тыс.руб. за единицу разрешается списывать на затраты на производство по мере отпуска их в производство или эксплуатацию по мере начисления амортизации.

При начислении амортизации по объектам основных средств, полученным по договору дарения, на сумму начисленной амортизации одновременно делаются следующие бухгалтерские записи:

Д 98 «Доходы будущих периодов» субсчёт 98.3 «Безвозмездные поступления»

К 91 «Прочие доходы и расходы» 91.1 «Прочие доходы».

Амортизационные отчисления не начисляются:

¨ по объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хозяйства;

¨ по приобретённым изданиям (книги, брошюры и т.п.);

¨ по объектам жилищного фонда, если они не используются для получения дохода;

¨ по специализированным сооружениям судоходной обстановки и т.п. объектам;

¨ по продуктивному скоту;

¨ по многолетним насаждениям;

¨ по экспонатам животного мира в зоопарках и других аналогичных учреждениях;

¨ в период восстановления объекта, продолжительность которого превышает 12 месяцев;

¨ по основным средствам, переведённым по решению руководителя предприятия на консервацию на срок более трёх месяцев.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (например, земельные участки и объекты природопользования), объекты, относимые к музейным предметам и музейным коллекциям.

5.4. Учёт ремонтов основных средств

С целью поддержания основных средств в рабочем состоянии на предприятии производят капитальный, средний и текущий ремонты основных средств в соответствии с планами и графиками производства работ. В зависимости от способа производства работ различают ремонт, осуществляемый путём привлечения специализированных организаций (подрядный способ) и своими силами (хозяйственный способ).

В соответствии с действующими нормативными документами фактические затраты по всем видам ремонтов основных средств включаются в затраты предприятия без налога на добавленную стоимость, за исключением случаев, когда осуществляется ремонт основных средств, приобретённых для производства продукции, освобождённой от уплаты налога на добавленную стоимость.

При формировании учётной политики предприятие может выбрать один из следующих предусмотренных законодательством способов учёта затрат на проведение ремонта основных средств:

¨ по фактическим затратам;

¨ с использованием счёта расходов будущих периодов;

¨ путём создания резерва на проведение ремонта.

По фактическим затратам целесообразно учитывать затраты, связанные с проведением ремонтных работ, которые не имеют регулярного характера и не требуют значительных денежных средств. При применении этого способа учёта расходы на проведение ремонтных работ отражаются в учёте по мере их возникновения и включаются в себестоимость того отчётного периода, когда они имели место. Используются счета учёта затрат:

20 «Основное производство

23 «Вспомогательные производства»

25 «Общепроизводственные расходы»

26 «Общехозяйственные расходы»

44 «Расходы на продажу»

При неравномерном проведении ремонтных работ, а также в случае осуществления единовременных расходов на ремонт объектов основных средств для их равномерного включения в состав производственных затрат можно фактически произведённые расходы предварительно отражать на счёте 97 «Расходы будущих периодов» с последующим включением в состав производственных затрат в установленном предприятием порядке.

На предприятии с большим количеством объектов основных производственных фондов, требующих значительных расходов на проведение ремонтных работ, а также с сезонным характером проведения ремонтов рекомендуется создавать резервы на проведение ремонта. Используется счёт 96 «Резервы предстоящих расходов» для создания резерва (субсчёт «Резерв на проведение ремонта).

Резерв на проведение ремонта создаётся на один финансовый год. Не израсходованные в конце отчётного года средства резервного фонда на проведение ремонтных работ относятся на финансовые результаты деятельности организации:

Д 96 «Резервы предстоящих расходов» субсчёт «Резерв на проведение ремонта»

К 99 «Прибыли и убытки».

Если на конец отчётного года средств резерва на ремонтные работы оказалось недостаточно, то делается дополнительное начисление:

Д 20 «Основное производство»

Д 23 «Вспомогательные производства»

Д 25 «Общепроизводственные расходы»

Д 26 «Общехозяйственные расходы»

Д 44 «Расходы на продажу»

К 96 «Резервы предстоящих расходов» субсчёт «Резерв на проведение ремонта».

Учёт ремонтов при подрядном способе проведения работ

На сумму акцептованных счетов подрядчика за выполнение работы по текущему и капитальному ремонту основных средств делаются записи на счетах бухгалтерского учёта:

На стоимость работ по ремонту основных средств:

Д 23 «Вспомогательные производства»

Д 26 «Общехозяйственные расходы»

Д 29 «Обслуживающие производства и хозяйства»

К 60 «Расчёты с поставщиками и подрядчиками».

На сумму НДС:

Д 19 «Налог на добавленную стоимость по приобретённым ценностям» субсчёт «НДС по выполненным работам»

К 60 «Расчёты с поставщиками и подрядчиками».

Сдача объектов в эксплуатацию оформляется актами приёмки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3).

На сумму оплаченных счетов подрядчика, согласно выписке банка, делаются бухгалтерские записи на счетах:

Д 60 «Расчёты с поставщиками и подрядчиками»

К 51 «Расчётные счета».

Учёт ремонтов при хозяйственном способе производства работ.

При хозяйственном способе производства работ по текущему и капитальному ремонтам основных средств на основании первичных документов и справок бухгалтерии делаются записи на счетах бухгалтерского учёта:

на стоимость израсходованных материалов, запасных частей и быстроизнашивающихся предметов:

Д 23 «Вспомогательные производства»

Д 26 «Общехозяйственные расходы»

Д 29 «Обслуживающие производства и хозяйства»

К 10 «Материалы»;

На сумму начисленной заработной платы персоналу за работы по ремонту основных средств:

Д 23 «Вспомогательные производства»

Д 26 «Общехозяйственные расходы»

Д 29 «Обслуживающие производства и хозяйства»

К 70 «Расчёты с персоналом по оплате труда»;

На сумму отчислений социального налога по действующим нормативам:

Д 23 «Вспомогательные производства»

Д 26 «Общехозяйственные расходы»

Д 29 «Обслуживающие производства и хозяйства»

К 69 «Расчёты по социальному страхованию и обеспечению»;

На сумму расходов по ремонту основных средств, оплаченных из подотчётных сумм:

Д 23 «Вспомогательные производства»

Д 26 «Общехозяйственные расходы»

Д 29 «Обслуживающие производства и хозяйства»

К 71 «Расчёты с подотчётными лицами».

Расходы на ремонт учитываются при налогообложении прибыли в размере фактических затрат. Эти расходы включаются в себестоимость продукции в том отчётном периоде, в котором они возникли.

Похожие работы

... поступил на предприятие от поставщиков уголь для котельной (вспомогательный цех) на сумму 918 руб. 64 коп. На счетах бухгалтерского учета была произведена следующая запись: Дт 12 «МБП» – 918,64 руб. Кт 60 «Расчеты с поставщиками и подрядчиками» – 918,64 руб. Задание: А) проверить правильность произведенной записи; Б) выявленные ошибки исправить методом «красное сторно»; В) дать обоснование ...

... образования средств), счет 70 «Расчеты с персоналом по оплате труда» – пассивный. Этот счет синтетический (по степени детализации получаемых в счетах показателей). По отношению к бухгалтерскому балансу – счет 70 – балансовый. ЗАДАНИЕ 8. Составить оборотную ведомость по аналитическому счету № 71. Произвести сверку взаимосвязанных показателей: итоги оборотной ведомости по аналитическому счету ...

... ». Он же в консервативном духе считал, что только хронологическая запись может быть основной и в связи с этим подчеркивал примат журнала над Главной книгой. 3.4. Итоги развития бухгалтерского учета в Дореволюционной России. Исследования русских ученых оказали воздействие на учетную мысль западных стран. А.М. Вольф, Н.И. Попов, А.М. Галаган, А.П. Рудановский часто цитируются в серьезных книгах ...

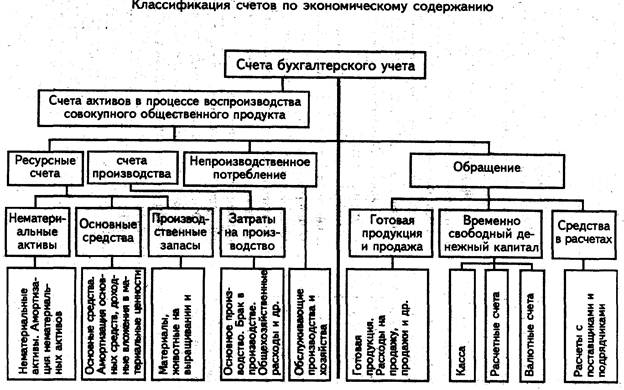

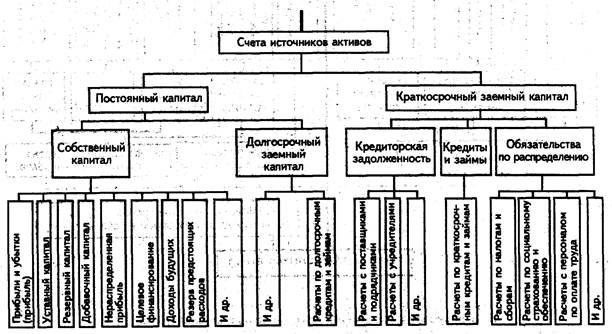

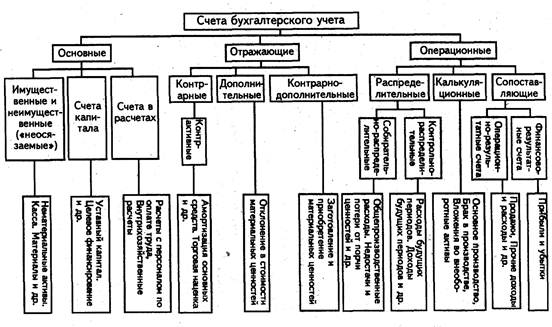

... одного и кредиту другого счета. Поэтому в случае расхождения сумм по данной операции выявляется допущенная ошибка и устанавливается ответственный за нее. 2. Классификация счетов и принципы ее формирования Счета бухгалтерского учета составляют основу информационной системы экономического субъекта. Большое количество счетов, используемых в текущем учете, требует их упорядочения ...

0 комментариев