Навигация

Апреля: Дебет КРБ.2.208.22.560 Кредит КИФ.2.201.04.610 – 2000 руб. – выданы деньги под отчет Ивановой

3 апреля: Дебет КРБ.2.208.22.560 Кредит КИФ.2.201.04.610 – 2000 руб. – выданы деньги под отчет Ивановой.

5 апреля: Дебет КРБ.2.105.06.340 Кредит КРБ.2.208.22.660 – 2000 руб. – получены канцтовары, приобретенные через сотрудницу.

Пример 5. В случае если через подотчетное лицо выплачивались зарплата, компенсации, пенсии, пособия социальной помощи населению, то на их сумму делается проводка:

Дебет КРБ.0.302.00.830 Кредит КРБ.0.208.00.660

Если подотчетное лицо принимало работы или услуги (например, сотрудник ремонтировал служебный автомобиль), то на их стоимость делается такая проводка:

Дебет КРБ.0.401.01.200 (КРБ.0.106.04.340) Кредит КРБ.0.208.00.660

Все вышеперечисленные суммы расходов, понесенные через сотрудника, в рамках приносящей доход деятельности, облагаемой НДС, отражаются без НДС. На сумму «входного» налога делается такая проводка:

Дебет КРБ.0.210.01.560 Кредит КРБ.0.208.00.660 – учтен НДС

При расчете налога на прибыль расходы на приобретение за счет средств от приносящей доход деятельности товаров (работ, услуг) через сотрудника можно учесть в уменьшение налогооблагаемой базы. Но для этого должны быть выполнены такие условия:

– расходы, понесенные через сотрудника, должны быть документально подтверждены (авансовым отчетом сотрудника, документами, приложенными к нему);

– приобретенное имущество (работы, услуги) должно использоваться в деятельности, направленной на получение дохода.

В зависимости от того, какое имущество (работы, услуги) сотрудник приобрел для организации, его стоимость относится к разным статьям расходов и в разный момент времени. Например, стоимость полученных канцтоваров списывается в прочие производственные расходы сразу после утверждения авансового отчета сотрудника. А стоимость покупных товаров, приобретенных через сотрудника, учитывается в уменьшение налогооблагаемой базы только после реализации.

Пример 6. При налогообложении расходов по приобретению товаров через подотчетное лицо, в бухучете отражается следующим образом:

3 апреля в рамках приносящей доход деятельности секретарю Ивановой Е.В. выдано 2000 руб. на покупку канцтоваров. 5 апреля она приобрела канцтовары на все подотчетные деньги. В этот же день директор утвердил авансовый отчет Ивановой, бухгалтер принял полученные материальные запасы к учету.

В товарном чеке, который приложен к авансовому отчету Ивановой, НДС выделен в сумме 305 руб., однако счет-фактура отсутствует. Бухгалтер «ЦСО» списал «входной» НДС за счет собственных средств учреждения.

В бухучете эти операции он отразил такими проводками.

3 апреля: Дебет КРБ.2.208.22.560 Кредит КИФ.2.201.04.610 – 2000 руб. – выданы деньги под отчет Ивановой.

5 апреля: Дебет КРБ.2.105.06.340 Кредит КРБ.2.208.22.660 – 1695 руб. (2000 руб. – 305 руб.) – получены канцтовары, приобретенные через сотрудницу;

Дебет КРБ.2.210.01.560 Кредит КРБ.2.208.22.660 – 305 руб. – учтен НДС по приобретенным канцтоварам;

Дебет КДБ.2.401.01.130 Кредит КРБ.2.210.01.660 – 305 руб. – списан НДС за счет собственных средств учреждения.

При расчете налога на прибыль бухгалтер включил в прочие производственные расходы 1695 руб.

Пример 7. Предъявлен к вычету «входного» НДС по услугам, приобретенным подотчетным лицом:

3 апреля в рамках приносящей доход деятельности водителю Колесову Ю.И. выдано 5000 руб. на ремонт служебной машины в автосервисе.

5 апреля Колесов отремонтировал автомобиль. За это он заплатил 5000 руб. В этот же день директор утвердил авансовый отчет сотрудника. Согласно счету-фактуре, который приложен к отчету, «входной» НДС по услугам автосервиса составил 763 руб. К отчету также приложен акт, который подтверждает факт их оказания. Отремонтированный автомобиль организация использует в деятельности, облагаемой НДС.

Бухгалтер сделал в учете следующие проводки.

3 апреля: Дебет КРБ.2.208.08.560 Кредит КИФ.2.201.04.610 – 5000 руб. – выданы деньги под отчет Колесову.

5 апреля: Дебет КРБ.2.106.04.340 Кредит КРБ.2.208.08.660 – 4237 руб. (5000 руб. – 763 руб.) – отражена стоимость услуг по ремонту автомобиля;

Дебет КРБ.2.210.01.560 Кредит КРБ.2.208.08.660 – 763 руб. – учтен НДС по услугам, оказанным автосервисом;

Дебет КДБ.2.303.04.830 Кредит КРБ.2.210.01.660 – 763 руб. – поставлен к вычету НДС по услугам, оказанным автосервисом.

Однако по расходам, которые нормируются при расчете налога на прибыль (например, командировочным и представительским расходам), зачесть можно не весь «входной» НДС. О том, как в таком случае рассчитать сумму налога, которую можно принять к вычету, подробнее см. Как принять к вычету НДС по нормируемым расходам.

Пример 8. Включение НДС в стоимость товаров, приобретенных через подотчетное лицо:

3 апреля в рамках приносящей доход деятельности сотруднику Кондратьеву А.С. выдано 25 000 руб. на покупку принтера.

5 апреля сотрудник приобрел принтер за 24 000 руб. (включая НДС – 3661 руб.), а остаток в сумме 1000 руб. (25 000 руб. – 24 000 руб.) внес в кассу. В этот же день директор утвердил авансовый отчет сотрудника и бухгалтер принял принтер к учету.

Организация планирует использовать принтер в деятельности, не облагаемой НДС. Поэтому «входной» налог бухгалтер учел в стоимости приобретенного принтера.

В учете были сделаны следующие записи.

3 апреля: Дебет КРБ.2.208.19.560 Кредит КИФ.2.201.04.610 – 25 000 руб. – выданы деньги под отчет Кондратьеву.

5 апреля: Дебет КРБ.2.106.01.310 Кредит КРБ.2.208.19.660 – 24 000 руб. (20 339 руб. + 3661 руб.) – учтен принтер, приобретенный через сотрудника;

Дебет КИФ.2.201.04.510 Кредит КРБ.2.208.19.660 – 1000 руб. – внесен в кассу остаток подотчетных средств.

В остальных случаях (если «входной» НДС нельзя поставить к вычету и включить в расходы) при расчете налога на прибыль НДС списывается в расходы без уменьшения налогооблагаемой прибыли.

Похожие работы

... 1 Дорожные чеки – платежные документы в иностранной валюте ДОКЛАДУважаемая комиссия! На ваше рассмотрение представлена выпускная квалификационная работа на тему «Бухгалтерский учет и аудит расчетов с подотчетными лицами, персоналом по прочим операциям». Тема работы выбрана мной в соответствии с тем, что как показал опыт работы в аудиторской фирме, бухгалтерия предприятий по-прежнему совершает ...

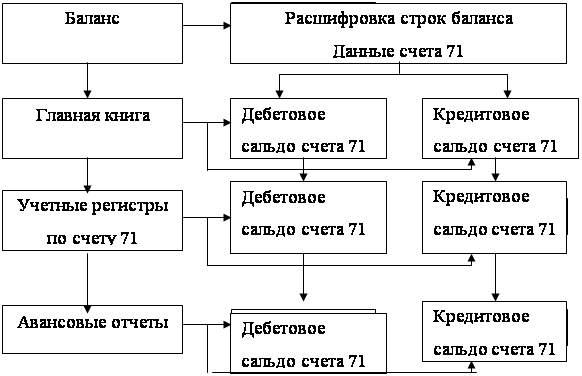

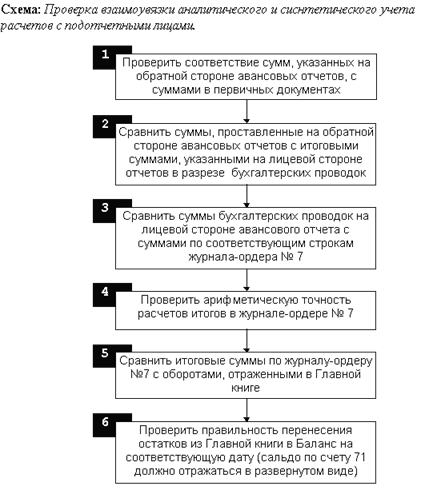

... систем внутреннего контроля и бухгалтерского учета расчетов с подотчетными лицами; проверка организации аналитического учета расчетов с подотчетными лицами; подтверждение достоверности оформления и отражения на счетах бухгалтерского учета расчетов с подотчетными лицами. Аудит расчетов с подотчетными лицами, как правило, осуществляется сплошным методом. Проверку достоверности обязательств по ...

... и расчеты векселями, что несомненно повысит безопасность расчетов по улучшит систему внутреннего контроля. ГЛАВА 3. АУДИТ РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ 3.1 Программа проверки расчетов с подотчетными лицами в ОАО "Борма" Ответственность за ведение учета расчетов с подотчетными лицами в ОАО "Борма" возлагается на руководителя предприятия и главного бухгалтера. Для сбора информации при ...

... N 50) расходы в иностранной валюте пересчитываются в рубли по курсу ЦБ, установленному на дату составления авансового отчета, а не на дату фактического расходования средств подотчетным лицом. 3.2. Аудит расчетов с подотчетными лицами по методике Н.П. Барышникова При проверке авансовых отчетов необходимо обратить внимание на следующее: · имеются ли приказы (распоряжения) о ...

0 комментариев