Навигация

Учет расходов, доходов и определение финансовых результатов

2.4 Учет расходов, доходов и определение финансовых результатов

В соответствии с ПБУ 10/99 «Расходы организации» к расходам по обычным видам деятельности относятся и расходы, связанные с оказанием услуг. Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности. Они же формируют расходы, возникающие непосредственно при оказании туристских услуг и их продаже.

Для целей формирования туристской организацией финансового результата от обычных видов деятельности определяется себестоимость туристских услуг. Она формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей формирования туристского продукта и его продажи.

При этом коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности.

Под себестоимостью туристских услуг понимаются затраты туристской организации на производство, продвижение и реализацию туристского продукта.

Группировка затрат в соответствии с их экономическим содержанием осуществляется по следующим элементам:

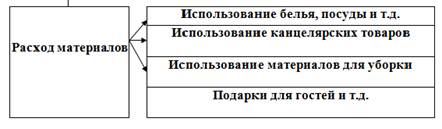

– материальные затраты (за вычетом стоимости возвратных отходов);

– затраты на оплату труда;

– отчисления в государственные внебюджетные фонды;

– амортизационные отчисления;

– прочие затраты.

Материальные затраты списываются на себестоимость туристского продукта в соответствии с действующим Положением по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденным приказом Минфина России от 9 июня 2001 г. № 44н.

В туроператорской деятельности в элементе «Материальные затраты» к бухгалтерскому учету принимаются активы:

– используемые в качестве покупных материалов при производстве туристского продукта и предназначенные для продажи (бланки, билеты, ваучеры и т.д.);

– предназначенные для продажи;

– используемые для управленческих нужд организации.

Затраты на оплату труда включаются в себестоимость туристского продукта в соответствии с Трудовым кодексом Российской Федерации и действующим нормативным законодательством.

В элементе «Затраты на оплату труда» туристские организации отражают затраты на оплату труда работников, непосредственно занятых производством, продвижением и реализацией туристского продукта, а также работников, не состоящих в штате туристской организации, включая различные системы премирования.

В себестоимость туристского продукта включаются:

– единовременные выплаты за выслугу лет;

– денежные компенсации за неиспользованный отпуск;

– выплаты работникам, высвобождаемым в связи с реорганизацией или ликвидацией организации;

– выплаты, предусмотренные ТК РФ за непроработанное время (оплата очередных отпусков исходя из расчета средней заработной платы, дополнительные отпуска, компенсации за неиспользованный отпуск);

– затраты работников на освоение новых туров;

– прочие выплаты, связанные с производством, продвижением и реализацией туристского продукта.

Ежемесячная заработная плата, включаемая в себестоимость туристского продукта, не может быть ниже установленного федеральным законом минимального размера оплаты труда.

В элементе «Отчисления в государственные внебюджетные фонды» отражаются суммы платежей по договорам:

– обязательного пенсионного страхования;

– обязательного медицинского страхования;

– обязательного социального страхования;

– добровольного страхования.

Указанные выплаты начисляются в процентном отношении, установленном законодательством Российской Федерации, от элемента «Затраты на оплату труда».

Туристские организации в период «высокого сезона» приглашают на работу временных работников. Их заработная плата также включается в затраты.

В элементе «Амортизационные отчисления» отражаются суммы амортизационных отчислений, начисленные по основным и нематериальным активам.

Начисление амортизации по объектам основных средств производится в соответствии с Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденным приказом Минфина России от 30 марта 2001 г. № 26н, одним из следующих способов:

– линейным;

– уменьшаемого остатка;

– списания стоимости по сумме чисел лет срока полезного использования;

– списания стоимости пропорционально объему продукции (работ).

Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится. Суммы начисленной амортизации отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете.

Амортизация нематериальных активов производится одним из следующих способов начисления амортизационных отчислений:

– линейным;

– уменьшаемого остатка;

– списания стоимости пропорционально объему туристских услуг.

Применение одного из способов по группе однородных нематериальных активов производится в течение всего срока их полезного использования.

При способе списания стоимости пропорционально объему туристских услуг начисление амортизационных отчислений производится исходя из количества путевок в отчетном периоде и соотношения первоначальной стоимости нематериального актива и предполагаемого объема туристских услуг за весь срок полезного использования нематериального актива.

Срок полезного использования нематериальных активов определяется туристской организацией при принятии объекта к бухгалтерскому учету исходя из:

– срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности согласно законодательству Российской Федерации;

– ожидаемого срока использования этого объекта, в течение которого организация может получать экономические выгоды (доход).

К элементу «Прочие затраты» в составе себестоимости туристская организация относит затраты:

– на уплату налогов и сборов, начисленных в установленном законодательством Российской Федерации о налогах и сборах порядке;

– сертификацию туристского продукта;

– лицензионное оформление туристских услуг;

– комиссионные вознаграждения турагентам за реализацию туристского продукта;

– оплату услуг по охране имущества туристской организации;

– заработную плату работников аппарата управления туристской организации;

– отчисления в государственные внебюджетные фонды работников аппарата управления;

– оплату услуг по набору кадров туристской организации;

– аренду имущества (офиса туристской фирмы);

– содержание служебного автотранспорта;

– командировочные расходы аппарата управления;

– оплату юридических консультационных и информационных услуг;

– оплату аудиторских услуг;

– представительские расходы;

– подготовку и переподготовку кадров;

– канцелярские товары;

– почтовые, телефонные, телеграфные и другие подобные услуги;

– приобретение прав на использование программ для ЭВМ и баз данных;

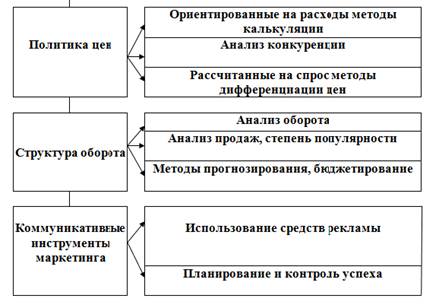

– маркетинговые услуги;

– рекламу;

– приобретение прав пользования результатами интеллектуальной деятельности (франчайзинг);

– обслуживание пластиковых карт;

– страхование риска ответственности туроператора;

– другие связанные с производством, продвижением и реализацией туристского продукта операции.

Правоотношения сторон при франчайзинге, или по российской терминологии коммерческой концессии, регулируются нормами гл. 54 ГК РФ. Основной особенностью такого договора является предоставление правообладателем пользователю комплекса исключительных прав на использование объектов интеллектуальной собственности (фирменного наименования, товарных знаков, знаков обслуживания и т.д.).

Применительно к туристской деятельности договор франчайзинга – это предоставление права другой туристской организации реализовать турпродукты, сформированные туроператором, с использованием фирменного наименования и товарного знака туроператора. Согласно п. 2 ст. 1028 ГК РФ договор франчайзинга подлежит обязательной регистрации в органе, осуществившем государственную регистрацию туроператора.

Согласно ст. 25 Закона РФ от 23 сентября 1992 г. № 3520-I «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» владелец товарного знака может уступить его по договору юридическому или физическому лицу для использования в отношении всех или части товаров, для которых он зарегистрирован. Договор об уступке товарного знака подлежит регистрации в Патентном ведомстве и без этой регистрации считается недействительным.

При способе списания стоимости пропорционально объему продукции начисление амортизационных отчислений производится исходя из натурального показателя объема продукции в отчетном периоде и соотношения первоначальной стоимости нематериального актива и предполагаемого объема продукции за весь срок полезного использования нематериального актива (п. 16 Положения по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000, утвержденного приказом Минфина России от 16 октября 2000 г. №91н).

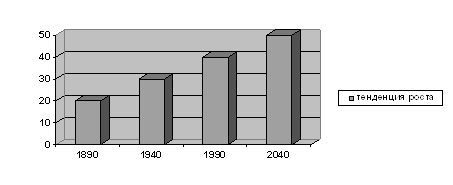

Доходами туристской организации признается увеличение экономических выгод в результате реализации туристского продукта, поступления иных активов и(или) погашения обязательств, приводящих к увеличению капитала, за исключением вкладов участников. Доходы туристской организации слагаются:

– из доходов от туристской деятельности;

– прочих доходов (расходов);

Доходом от туристской деятельности является выручка от продажи туристского продукта.

К прочим доходам (расходам) туристской организации относятся:

– поступления (расходы), связанные с предоставлением за плату во временное пользование активов туристской организации; поступления (расходы), связанные с предоставлением за плату прав на пользование товарным знаком туристской организации и других видов интеллектуальной собственности;

– поступления (расходы), связанные с участием в уставных капиталах других организаций; прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

– поступления (расходы) от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

– проценты, полученные (уплачиваемые) за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Прочими доходами (расходами) туристской организации также являются: штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль (убыток) прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; прочие внереализационные доходы (расходы).

Прочими (ранее чрезвычайными) доходами (расходами) считаются поступления, возникающие вследствие чрезвычайных обстоятельств (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания не пригодных к восстановлению и дальнейшему использованию активов, и т.п.

Для целей бухгалтерского учета выручка от реализации туристского продукта и прочие поступления от туристской деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и(или) величине дебиторской задолженности.

Штрафы, пени, неустойки за нарушения условий договоров, а также возмещения причиненных организации убытков принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных должником.

Активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости. Рыночная стоимость полученных безвозмездно активов определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов. Данные о ценах, действующих на дату принятия к бухгалтерскому учету, должны быть подтверждены документально или путем проведения экспертизы.

Кредиторская задолженность, по которой срок исковой давности истек, включается в доход организации в сумме, в которой эта задолженность была отражена в бухгалтерском учете организации.

Иные поступления принимаются к бухгалтерскому учету в фактических суммах.

Прочие поступления подлежат зачислению на счет прибылей и убытков организации, кроме случаев, когда правилами бухгалтерского учета установлен другой порядок.

Выручка туристской организации признается в момент отгрузки туристского продукта туроператором в месте отгрузки на основании оплаченного и выданного оправдательного документа (путевка, ваучер).

Прибыль (убыток) от продажи туристского продукта определяется как разница между выручкой от продажи туристского продукта (за минусом НДС) и затратами на его формирование, продвижение и реализацию, включаемыми в себестоимость.

Валовая прибыль представляет собой сумму прибыли (убытка) от реализации туристского продукта, прочих доходов и расходов.

Согласно ст. 272 НК РФ расходы, выраженные в иностранной валюте, для целей налогообложения прибыли пересчитываются в рубли по официальному курсу, установленному Банком России на дату признания соответствующего расхода.

Доходы в виде положительной курсовой разницы и расходы в виде отрицательной курсовой разницы являются прочими доходами и расходами.

3. Специфические участки учета и налогообложения деятельности туристических фирм

Похожие работы

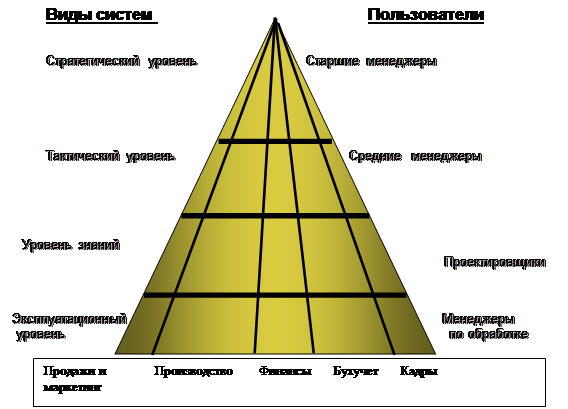

... , так и внутреннего характера, которые связаны с достижением стратегической цели является контроллинг. Контроллинг — это комплексная система управления организацией, направленная на координацию взаимодействия систем менеджмента и контроля их эффективности. Контроллинг может обеспечивать информационно-аналитическую поддержку процессов принятия решений при управлении организацией и может быть ...

... , на нерегулируемые его влияние не распространяется. Учет по центрам ответственности позволяет оценить деятельность подразделения и его руководителя, обеспечивает оперативный учет, анализ и контроль, а также предоставление информации о затратах. Задачи анализа затрат на качество обусловливают введение двух отчетных форм: - сводный отчет о затратах на качество, содержащий полную информацию о ...

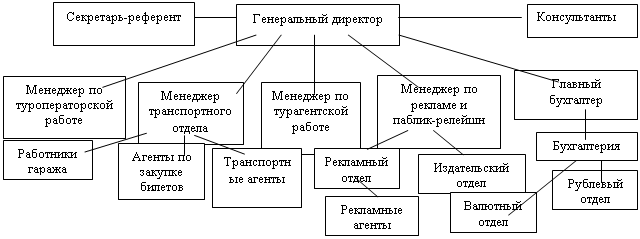

... полное отражение деятельности кредитной организации. Первичный учет является основным источником информации для бухгалтерского и управленческого учета. Комплексный подход к организации первичного учета в ООО «Пегас-Турист» обеспечивает: - развитие оперативного планирования и оперативного внутреннего контроля (в широком смысле); - разработку каждой учетной задачи и полную увязку всех задач ...

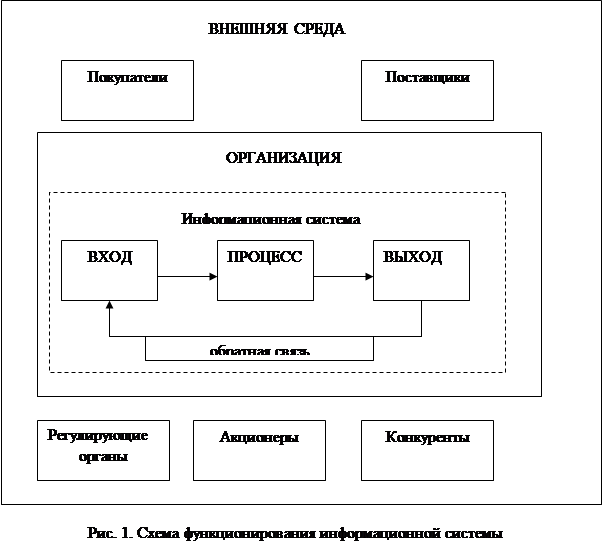

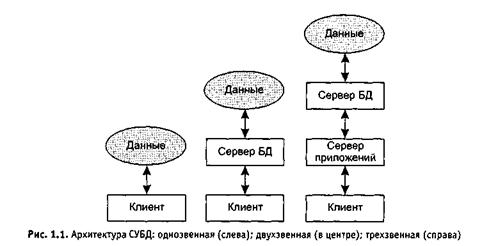

... операционной системы компьютер мертв. ОС загружается при включении компьютера. Прикладное ПО предназначено для решения конкретных задач пользователя и организации вычислительного процесса информационной системы в целом. Прикладное ПО позволяет разрабатывать и выполнять задачи (приложения) пользователя по бухгалтерскому учету, управлению персоналом и т.п. Прикладное программное обеспечение ...

0 комментариев