Навигация

Финансовый анализ и планирование. Управление оборотным капиталом. Специальные разделы финансового менеджмента

ТЕМА 2. ФИНАНСОВЫЙ АНАЛИЗ И ПЛАНИРОВАНИЕ

1. Финансовая (бухгалтерская) отчетность – информационная база финансового менеджмента

Финансовая бухгалтерская отчетность является информационной базой финансового менеджмента, потому что в классическом понимании финансовый менеджмент – это принятие управленческих решений на базе анализа данных финансовой отчетности.

Финансовый анализ может использоваться для выявления проблем управления производственно-коммерческой деятельностью, служить для оценки деятельности руководства организации, быть использован для выбора направлений инвестирования капитала, выступать в качестве инструмента прогнозирования отдельных показателей и финансовой деятельности в целом.

Основным источником информации для проведения финансового анализа служит финансовая (бухгалтерская) отчетность.

Бухгалтерская отчетность – единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных финансового учета с целью предоставления внешним и внутренним пользователям обобщенной информации о финансовом положении организации в форме, удобной и понятной для принятия этими пользователями определенных деловых решений.

Организация должна составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом отчетного года. Бухгалтерская финансовая отчетность предприятия включает в себя:

1. Бухгалтерский баланс (форма №1).

2. Отчет о прибылях и убытках (форма №2).

3. Отчет о движении капитала (форма №3).

4. Отчет о движении денежных средств (форма №4).

5. Приложения к бухгалтерскому балансу (форма №5).

6. Пояснительная записка к годовому бухгалтерскому отчету.

7. Специализированные формы бухгалтерской отчетности для отдельных отраслей или сфер деятельности.

В состав квартальной бухгалтерской отчетности входят только две формы (1 и 2). Эти формы отчетности являются унифицированными и обязательными для всех предприятий, исключения составляют бюджетные организации, банки, страховые компании и другие предприятия финансово-кредитной сферы. Особое внимание следует уделить таким формам как 1, 2, 5.

2. Содержание основных форм финансовой отчетности

Баланс – это центральная форма бухгалтерской отчетности. Баланс показывает состояние средств предприятия в денежной оценке на определенную дату. В активе баланса отражены хозяйственные средства (имущество предприятия). В пассиве баланса – источники финансирования имущества.

Актив состоит из двух разделов:

1. Внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения).

2. Оборотные активы (запасы, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства).

Пассив баланса состоит из трех разделов:

1. Капитал и резервы (уставный капитал, добавочный капитал, резервный капитал, фонд социальной сферы, нераспределенная прибыль).

2. Долгосрочные обязательства (кредиты и займы, привлеченные на срок свыше 12 месяцев).

3. Краткосрочные обязательства (кредиты и займы до 12 месяцев, кредиторская задолженность).

В «Отчете о прибылях и убытках» (форма №2) показывается как формируются различные виды прибыли предприятия (валовая прибыль, прибыль от продаж, прибыль до налогообложения, прибыль от обычной деятельности, читая прибыль).

«Отчет об изменениях капитала» (форма № 3) раскрывает информацию о наличии и изменениях капитала организации на начало и конец отчетного периода.

«Отчет о движении денежных средств» (форма №4) должен показывать потоки денежных средств (поступление, направление расходования) с учетом остатков денежных средств на начало и конец отчетного периода в разрезе текущей, инвестиционной и финансовой деятельности.

Информация, содержащаяся в форме №5 «Приложения к бухгалтерскому балансу» позволяет провести достаточно детальный анализ финансового состояния организации и увидеть движение средств и их источников за отчетный период. Форма состоит из разделов, в которых более подробно раскрываются некоторые статьи актива и пассива баланса.

3. Принципы построения финансовой отчетности

Финансовая отчетность российских предприятий должна соответствовать принципам ведения учета в экономически развитых странах, а также ряду концептуальных принципов, определяемых требованиями к информации бухгалтерского учета и его ролью как функции управления.

Выделяют следующие принципы построения финансовой отчетности:

1. Принцип двойной записи. Каждая хозяйственная операция регистрируется в равной сумме в дебете одного и кредите другого счета или наоборот.

2. Принцип периодичности. Определяет и закрепляет временные периоды в хозяйственной деятельности предприятия для регулярного составления и предоставления пользователям финансовой отчетности.

3. Принцип денежной оценки. Обуславливает регламент использования стоимостного измерителя как универсального общего измерителя хозяйственных операций и статей финансовой отчетности.

4. Принцип соответствия при регистрации хозяйственных операций и формировании статей финансовой отчетности. Заключается в том, что при определении и оценке важнейших элементов финансовой отчетности (доходов, расходов, активов, обязательств, прибыли, убытков) следует использовать методы, применение которых обусловлено учетной политикой предприятия.

4. Методы анализа финансово-хозяйственной деятельности

Все аналитические методы можно сгруппировать в две большие группы: качественные и количественные.

К качественным методам относятся аналитические приемы и способы, основанные на логическом мышлении, на использовании профессионального опыта аналитика, на профессиональной интуиции. К ним относятся:

1. Метод сравнения. Вопрос сравнения решается по принципу «лучше или хуже», «больше или меньше».

2. Метод построения систем аналитических таблиц.

3. Метод построения систем аналитических показателей.

4. Метод экспертных оценок. Экспертные методы используются в тех случаях, когда не подходят инструментальные и при измерениях нельзя опереться на физические явления или они пока очень сложны.

5. Метод сценариев.

Количественные методы – это приемы, использующие математику.

К наиболее часто используемым методам анализа финансово-хозяйственной деятельности относятся:

1. Метод абсолютных, относительных и средних величин. Обобщающие показатели могут быть абсолютными, относительными и средними. Абсолютные показатели характеризуют численность, объем (размер) изучаемого процесса. Они всегда имеют какую-нибудь единицу измерения.

Относительные показатели представляют отношение абсолютных (или других относительных) показателей, то есть количество единиц одного показателя, приходящееся на одну единицу другого показателя. Относительными величинами являются не только соотношения разных показателей в один и тот же момент времени, но и одного и того же показателя в разные моменты (например, темп роста).

2. Вертикальный анализ – представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге.

3. Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста.

4. Трендовый анализ– часть перспективного анализа, необходим в управлении для финансового прогнозирования. Тренд – это путь развития. Тренд определяется на основе анализа временных рядов следующим образом: строится график возможного развития основных показателей организации, определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя. Это самый простой способ финансового прогнозирования.

5. Факторный анализ. Каждый результативный показатель зависит от многочисленных и разнообразных факторов. Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

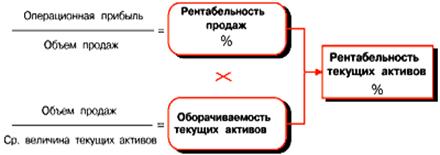

6. Анализ с помощью финансовых коэффициентов.

5. Показатели платежеспособности и ликвидности предприятия

Платежеспособность – это готовность и возможность предприятия погасить свои обязательства в срок перед партнерами по бизнесу, перед бюджетом и внебюджетными фондами, перед работниками по заработной плате, перед банками и другими кредитными учреждениями.

Таким образом, основными признаками платежеспособности являются:

1. Наличие в достаточном объеме средств на расчетном счете.

2. Отсутствие просроченной кредиторской задолженности.

При отсутствии в достаточном объеме денежных средств на расчетном счете платежеспособность обеспечивается степенью ликвидности его имущества.

Ликвидность – это способность активов предприятия трансформироваться в денежную форму без потери своей балансовой стоимости. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Для оценки реальной степени ликвидности фирмы необходимо провести анализ ликвидности баланса. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с средствами по пассиву, которые группируются по степени срочности их погашения.

В зависимости от степени ликвидности, активы предприятия подразделяются на следующие группы.

1. Наиболее ликвидные активы (А1) – денежные средства и краткосрочные финансовые вложения (строка 250 + строка 260).

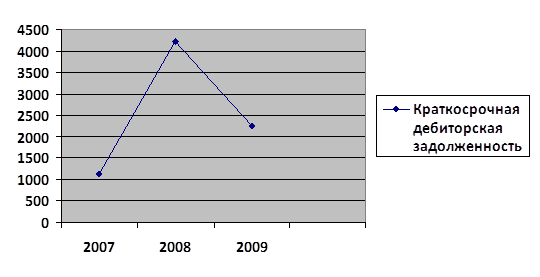

2. Быстрореализуемые активы (А2) – краткосрочная дебиторская задолженность (строка 240).

3. Медленно реализуемые активы (А3) – запасы, НДС, долгосрочная дебиторская задолженность и прочие оборотные активы (строка 210 + строка 220 + строка 230 + строка 270).

4. Трудно реализуемые активы (А4) – I раздел баланса «Внеоборотные активы» (строка 190).

Пассивы группируются по степени срочности их оплаты на следующие группы:

1. Наиболее срочные обязательства (П1) – кредиторская задолженность (строка 620).

2. Краткосрочные пассивы (П2) – краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные обязательства (строка 610 + строка 630 + строка 660).

3. Долгосрочные пассивы (П3) – долгосрочные обязательства, доходы будущих периодов, резервы предстоящих расходов и платежей (строка 590 + строка 640 + строка 650).

4. Постоянные пассивы (П4) – III раздел баланса «Капитал и резервы» (строка 490).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4;

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия собственных оборотных средств.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ ликвидности и платежеспособности при помощи финансовых коэффициентов.

Для оценки платежеспособности и ликвидности используется система показателей. Показатели платежеспособности представляют собой сопоставление (отношение) текущих активов (всех или их отдельных частей) с краткосрочными обязательствами.

Похожие работы

... активов; в) к долгосрочным займам и поддерживать высокие уровни ликвидных активов; г) к краткосрочным займам и поддерживать высокие уровни ликвидных активов. 9. Консервативная политика управления оборотным капиталом характеризуется стремлением: а) к долгосрочным займам и поддержанию низкого уровня ликвидных активов; б) к краткосрочным займам и поддержанию низкого уровня ликвидных активов; ...

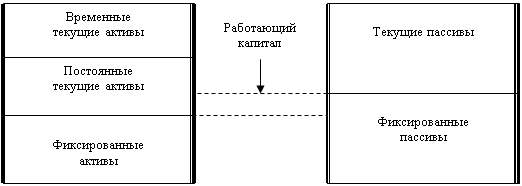

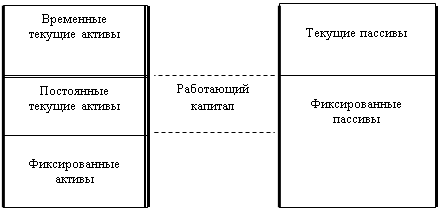

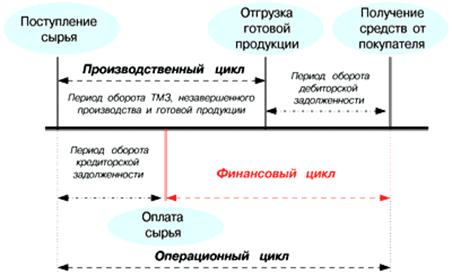

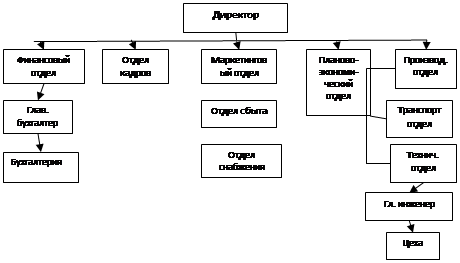

... подразделений правил пожарной безопасности и внутреннего трудового распорядка; 7.3. Ответственность сотрудников Отдела определяется должностными инструкциями. Глава 2. Теоретические основы системы управления оборотным капиталом 2.1 Управление оборотными активами и капиталом Краткосрочное финансирование связано в основном с оборотными активами и краткосрочными пассивами. Как ...

... ее целям. Кроме того, управление текущими активами может быть эффективным только в том случае, если оно осуществляется в непосредственном сочетании с управлением текущими пассивами. Управление оборотными активами предприятия направлено на формирование их необходимого и достаточного объема с наименьшими затратами и повышения эффективности использования. На первый взгляд может показаться, что ...

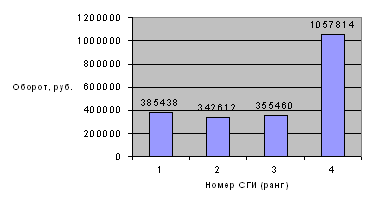

... их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. 2. АНАЛИЗ И ОЦЕНКА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ГУП "КОРЕНЕВСКИЙ" ЭКСПЕРИМЕНТАЛЬНЫЙ ЗАВОД 2.1 Организационно-экономическая характеристика предприятия Государственное унитарное предприятие "Кореневский экспериментальный завод" ...

0 комментариев