Навигация

Учет импортных операций организации

37. Учет импортных операций организации.

Предметом импорта могут быть товары, приобретенные для продажи отечественным потребителям; сырье, материалы, оборудование для производственного потребления - удовлетворения собственных нужд импортера; другие мат.и Нмат.ценности (в дальнейшем - материалы, товары).

Основанием для ведения учета импортных материалов и товаров, а также их движения являются оформленные соотв.образом первичные документы: (акцептованные счета фирм-поставщиков с приложением спецификаций, дубликатов или квитанций грузового ж/д сообщения, коносаментов, авианакладных; почт.квитанции, свидетельствующие об отправке товаров в установленные адреса; приемные акты, подтверждающие поступление товаров в порты или на склады; коммерч.акты, свидетельствующие о недостачах, излишках, порчах товаров; приемные акты иностр.экспедиторов, консигнаторов,. подтверждающие движение товаров за границей, и др.

В системе учета импор.материалов и товаров большое значение имеет правильное формирование стоимости импортных материальных ресурсов, по которой они будут отражаться в учете.

Для определения стоимости приобретенных импортных мат-лов или товаров реком-ся открывать субсчет «Формирование стоимости импортных материальных ценностей» к счету 15.

По Д15/субсч. будут собираться все расходы, связанные с формированием импортной стоимости, а затем фактически сложившаяся стоимость импортного материала, товара при их оприходовании будет списываться с кредита субсчета 15 в Д10 или 41.

Однако ничто не мешает организациям определять фактическую стоимость поступивших импортных материалов непосредственно на счетах учета материальных ресурсов (10, 07, 41, 08 и др.).

В соотв.с ПБУ5/01 в стоимость импортных материальных ресурсов вкл.стоимость приобретенных материальных ресурсов в размере контрактной цены, суммы начисленного акциза, таможенных пошлин и таможенных сборов, транспортно-заготовительные расходы, услуги посредников по закупке ценностей, информационные и консультационные услуги и другие аналогичные расходы.

В ПБУ3/2000 определено, что приобретенные материальные ресурсы приходуются в организации на дату перехода прав собственности на них от продавца к покупателю. На эту дату производится пересчет в рубли по курсу ЦБ РФ стоимости ценностей, указанной в счетах поставщиков в иностранной валюте.

На основе первичных документов контрактная стоимость импортных товаров отражается в учете по Д10, 15, 07, 08,41 в корр.со сч.60, в развитие которого открывают субсчет «Расчеты с иностранными поставщиками». В качестве документов, подтверждающих переход прав собственности на импортные товары, могут выступать грузовые таможенные декларации, перевозочные документы, накладные, акты приемки и другие первичные документы.

На сумму начисленных таможенных пошлин и таможенных сборов производят запись в 10, 15, 41; 07, 08 и К76, на котором открывают аналитический счет «Расчеты с таможней».

Сумма начисленных акцизов также включается в стоимость импортных ценностей и оформляется бухгалтерской записью: Д10, 15, 41, 07, 08 К68, аналитический счет «Расчеты по акцизам»;

сумма уплаченного налога на добавленную стоимость (НДС) учитывается отдельно -Д19 К76 или 51.

В дальнейшем порядок списания НДС в зачет не отличается о г обычного порядка.

Сумма НДС, подлежащего взиманию таможенными органа ми, определяется следующим образом:

а)по товарам, облагаемым таможенными пошлинами и акцизами -(С + П + Ас) • Н / 100;

б)по товарам, подлежащим обложению таможенными пошлинами, но не облагаемым акцизами, -

(С + П)-Н/100;

в) по прочим товарам -С • Н /100,

где С -таможенная стоимость;

П -сумма таможенной пошлины;

Ас -сумма акциза;

Н -ставка налога на добавленную стоимость.

Учет расчетов по импортным товарам, полученным на комиссию

Торговые фирмы продают не только приобретенные импортные товары, но и товары, полученные на условиях комиссии. Комитентами при этом могут выступать как иностранные, так и отечественные партнеры.

Товары, взятые на комиссию у иностранного комитента, не переходят в собственность комиссионера и находятся у последнего на ответственном хранении, поэтому учитываются за бал.сч. 004 «Товары, принятые на комиссию» в рублях по курсу на день растамаживания.

Для определения дохода иностранного юридического лица забалансовом счете необходимо вести аналитический учет товаров в разрезе наименований.

Комиссионер обязан исполнить принятое поручение на более выгодных для комитента условиях. При этом дополнительная выгода делится между комитентом и комиссионером поровну, если иное не предусмотрено соглашением сторон. По соглашению между сторонами расходы, связанные с продажей товара, осуществляются за счет иностранного комитента, именно: оплата НДС при прохождении таможни, оплата таможенных пошлин и процедур, оплата хранения на складах, расходы рекламе товаров. Эти расходы обычно несет комиссионер и компенсирует их из выручки комитента от продажи товаров, поэтому они должны быть учтены при определении дохода комитента.

После исполнения поручения комиссионер обязан предъявить комитенту отчет и передать ему все полученное по договору комиссии. Таким образом, выручка, поступающая за реализованные товары, принадлежит комитенту и может быть перечислена за минусом расходов, произведенных за счет коми тента и комиссионного вознаграждения, а материальные ценности, приобретенные на условиях комиссии, должны быть та переданы партнеру.

При организации учета операций по договору комиссии иностранным комитентом используют счет 76, в развитие которого для расчетов с конкретным комитентом целесообразно открыть субсчет «Расчеты по договорам комиссии и другим анал. договорам»(76/6).

К этому субсчету могут быть открыты анал.сч. «Расчеты с комитентом в рублях» и «Расчеты с комитентом в валюте».

В б/у учете российского комиссионера операции по комиссионной торговле отражают =>образом.

При отгрузке товара рос.покупателям делается запись в размере продажной цены: Д62/4 К76,/6, аналитический счет «Расчеты с комитентом в рублях».

При поступлении сумм за реализованные комиссионные то вары, полученные на комиссию, делается бухгалтерская запись:Д51, 50 К62/2

при осуществлении расходов за счет комитента -Д76/6, аналитические счета «Расчеты с комитентом в рублях» или «Расчеты с комитентом в валюте» К60, 76 и др.

При продаже товара по поручению иностранного комитента российский комиссионер является налоговым агентом по уплате за него НДС. Поэтому он должен начислить и заплатить НДС с выручки за ин. комитента. При начислении НДС с выручки за иностранного комитента он делает запись:

Д76/6, аналитический счет «Расчеты с комитентом в рублях» К68

Этот налог должен быть уплачен за те отчетные периоды, когда поступала выручка от продажи товара.

Кроме того, российский комиссионер является налоговым агентом по уплате налога на доход иностранных юридических лиц. Этот налог перечисляется в бюджет на дату перечисления средств иностранному комитенту. При начислении налога на доходы иностранного юридического лица оформляется бухгалтерская запись:Д76/6, аналитический счет «Расчеты с комитентом в валюте» К68

при начислении комис. вознаграждения -Д76/6, анал.сч.«Расчеты с комитентом в рублях» К90/1/2

При перечислении задолженности комитенту за реализованные по его поручению товары оформляются бухгалтерские записи: Д76/6, анал.счет «Расчеты с комитентом в валюте» К52/4.

Порядок уплаты налога на доходы ин.лица и его ставки определены в ст.286 п,4 и 284 гл.25 НК РФ

Уплата налога на доходы производится в валюте платежа иностранному юридическому лицу-комитенту. Естественно, налог на доходы в данном случае не возникает, если таможенная стоимость ввезенного товара и его продажная цена будут совпадать.

Как уже отмечалось, российский комиссионер является налоговым агентом по уплате НДС за иностранного комитента.| Порядок расчета с бюджетом по НДС в данном случае зависит от статуса иностранного юридического лица в России.

Он предполагает два варианта расчета с иностранными ЮЛ, а значит, и с иностранными комитентами.

1 . Иностранный комитент не стоит на учете в налоговом органе РФ. Он реализует товар на территории, РФ через российского комиссионера, поэтому НДС уплачивает за него в полном размере российская организация, т.е.комиссионер. НДС оплачивается за счет средств, перечисляемых иностранным организациям или другим лицам, указанным этими иностранными организациями. При этом в облагаемый оборот включается полная сумма выручки, полученная от российских организаций-покупателей.

После уплаты налога российскими организациями иностранные фирмы имеют право на возмещение сумм НДС, фактически уплаченных в бюджет при ввозе товаров на территорию РФ, а также по материальным ресурсам производственного назначения, приобретенным на территории РФ, при условии постановки на учет в качестве налогоплательщика.

Похожие работы

... в реализации целей бухгалтерского учета, которые в свою очередь в них отражаются. Рассмотрим основные цели бухгалтерского учета, на которых формируются концепции бухгалтерского учета в рыночной экономике. 1.2 Цель бухгалтерского учета В системе бухгалтерского учета организации формируется информация для внешних и внутренних пользователей. В отношении информации для внешних пользователей ...

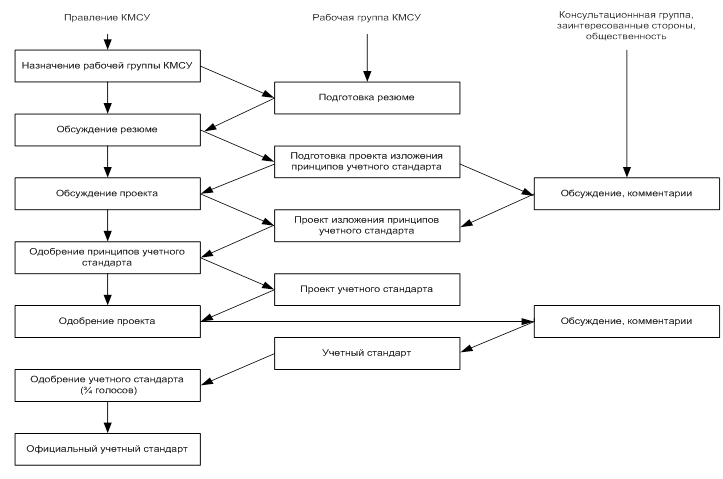

... Правительства РФ от 06.03.98г. №283. Основная цель реформирования бухгалтерского учета – приведение национальной системы бухгалтерского учета в соответствии с международными стандартами финансовой отчетности и требованиями рыночной экономики. В соответствии с этой целью главные задачи реформирования определены следующим образом: - формирование системы национальных стандартов учета и отчетности, ...

... пока не спешит переходить на новые стандарты. Это США, Канада и Великобритании.[11] Что касается России, то в настоящее время количество организаций, применяющих международные стандарты в бухгалтерском учете, по-прежнему остается незначительным, хотя их число постоянно увеличивается. Согласно исследованию, подготовленному ROMIR Monitoring в рамках проекта «Осуществление реформы бухгалтерского ...

... все остальные адреса высылаются копии бухгалтерских отчетов, заверенные главными бухгалтерами (начальниками управлений и отделов бухгалтерского учета и отчетности). ТД *Центролит* представляет годовую бухгалтерскую отчетность Учредителю, т.е. ГЛЗ *Центролит*, а также в Министерство промышленности, как и все предприятия представляет отчетность до 1 апреля в ИГНК Советского района. В Министерство ...

0 комментариев