Навигация

Оценка кредитоспособности графическим способом

2. Оценка кредитоспособности графическим способом

Используя условия задачи, группировку и расчеты групп активов по степени ликвидности и групп пассивов по сроку наступления обязательств, выполним предварительные расчеты для построения балансограмм Предприятия 1 и Предприятия 2 за анализируемый период, сведя их в таблицу предварительных расчетов.

Таблица 4

Предварительные расчеты для построения балансограмм

| Наименование показателя | Услов-ное обозна-чение | Значение, Предприятия 1, млн.руб. | Значение, Предприятия 2, млн.руб. | ||

| в абсолютном выражении | нарастающим итогом | в абсолютном выражении | Нарастающим итогом | ||

| ОБОРОТНЫЕ АКТИВЫ | А2 | 930 | 920 | 545 | 535 |

| ВНЕОБОРОТНЫЕ АКТИВЫ | А1 | 600 | 1520 | 800 | 1335 |

| Расходы будущих периодов | РБП | 10 | 10 | 10 | 10 |

| Наиболее ликвидные активы | НЛА | 100 | 100 | 80 | 80 |

| Быстрореализуемые активы | БРА | 330 | 430 | 260 | 340 |

| Медленнореализуемые активы | МРА | 510 | 940 | 225 | 565 |

| Труднореализуемые активы | ТРА | 580 | 1520 | 770 | 1335 |

| Наиболее срочные обязательства | НСО | 450 | 450 | 475 | 475 |

| Краткосрочные пассивы | КСП | 100 | 550 | 30 | 505 |

| Долгосрочные пассивы | ДСП | 80 | 630 | 90 | 595 |

| Постоянные пассивы | ПСП | 890 | 1520 | 740 | 1335 |

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | П5 | 550 | 550 | 505 | 505 |

| ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | П4 | 80 | 630 | 90 | 595 |

| КАПИТАЛ И РЕЗЕРВЫ | П3 | 900 | 1530 | 750 | 1345 |

| Расходы будущих периодов | РПБ | 10 | 1520 | 10 | 1335 |

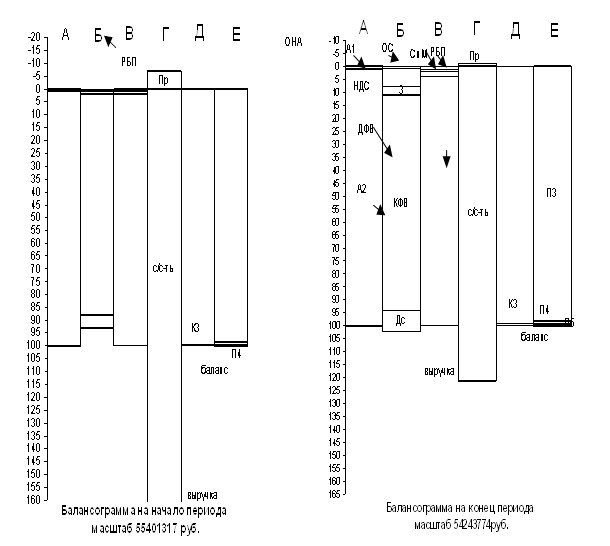

Используя расчетные данные таблицы 4, построим балансограммы Предприятия 1 и Предприятия 2 за анализируемый период. Балансограммы для анализа и оценки кредитоспособности предприятия представлены на рис. а и рис. б. Балансограммы состоят из 4 колонок. В колонке «А» представлены величины разделов актива баланса. В колонке «А+Б» – величины групп активов по степени ликвидности, в колонке «Д+Е» – величины групп пассивов по сроку наступления обязательств, в колонке «Е» – величины разделов пассива баланса.

Для определения кредитоспособности предприятий составим вспомогательную таблицу оценки ликвидности предприятий, с указанием необходимых условий ликвидности, колонок балансограмм, содержащих сведения для проверки соблюдения условий ликвидности на анализируемом предприятии на начало и конец периода и тенденций произошедших изменений.

Таблица 5

Вспомогательная таблица для оценки выполнения условий ликвидности предприятия

| Проверяемое условие | Колонки балансограмм рис.а и рис.б | Выполнение условия | Тенденция сравнений Предприятия 1 (П1) и Предприятия 2 (П2) | |

| Предприятие 1 | Предприятие 2 | |||

| НЛА ³ НСО | колонка А+Б и колонка Д+Е | - | - | ¯¯ |

| БРА ³ КСП | колонка А+Б и колонка Д+Е | + | + | |

| МРА ³ ДСП | колонка А+Б и колонка Д+Е | + | + | |

| ТРА £ ПСП | колонка А+Б и колонка Д+Е | + | - | П1П2 |

| (НЛА+ БРА) ³ (НСО+ КСП) | колонка А+Б и колонка Д+Е | - | - | ¯¯ |

| (НЛА+ БРА+ МРА) ³ | колонка А+Б и колонка Д+Е | + | - | П1П2 |

| НЛА ³ 0,2*П5 | колонка А и колонка Е | - | - | ¯¯ |

| (НЛА+ БРА) ³ 0,8*П5 | колонка А и колонка Е | - | - | ¯¯ |

| А2 ³ 2*П5 | колонка А и колонка Е | - | - | ¯¯ |

| (НЛА+ 0,5*БРА+ 0,3*МРА) ³ (НСО+0,5*КСП+0,3*ДСП) | колонка А+Б и колонка Д+Е | - | - | ¯¯ |

Сопоставляя величины наиболее ликвидных активов (НЛА) в колонке (А+Б) с величинами наиболее срочных обязательств (НСО) в колонке (Д+Е), видим, что величины наиболее ликвидных активов у двух предприятий покрывают менее четверти наиболее срочных своих обязательств.

Величины быстрореализуемых активов (БРА) и первого (рис.а) и второго (рис.б) предприятий колонок (А+Б) балансограмм превышают величины краткосрочных пассивов (КСП), расположенных в колонках (Д+Е).

Величины медленнореализуемых активов (МРА) колонок (А+Б) балансограмм превышают величины долгосрочных пассивов (ДСП) колонок (Д+Е) первого (рис.а) и второго (рис.б) предприятий.

По сумме первых двух групп активов (НЛА+БРА) и первых двух групп пассивов (НСО+КСП) наблюдается недостаток активов для погашения обязательств, как у первого предприятия, так и у второго (рис.а и б) – верхние границы доли «Быстрореализуемые активы» (БРА) ниже верхних границ доли «Краткосрочные пассивы» (КСП) у двух предприятий. Ликвидность достигалась только по сумме первых трёх групп активов Предприятия 1, когда обеспечиваются первые три группы пассивов, верхняя граница доли (МРА) колонки (А+Б) выше верхней границы доли (ДСП) колонки (Д+Е) (рис.а). У Предприятия 2 видно, что величины доли (МРА) лишь немного не хватает для покрытия доли (ДСП) (рис.б).

Для соблюдения абсолютной ликвидности величина доли показателя «Наиболее ликвидные активы» (НЛА) должна составлять не менее 20% суммы долей показателей «Краткосрочные обязательства» (П5). Условие не соблюдается не для первого, не для второго предприятий, хотя и близко к нормативу.

Для оценки ликвидности в краткосрочной перспективе должно соблюдаться следующее условие: если величину «Краткосрочные обязательства» (П5) разбить на 5 частей, то величина первых двух групп активов (НЛА+БРА) должна составлять не менее 4 таких частей. Данное условие не выполняется ни для первого, ни для второго предприятий, хотя и близко к нормативу.

Для соблюдения нормального ограничения коэффициента покрытия – величина «Краткосрочные обязательства» (П5) должна не менее 2 раз уместиться в «Оборотных активах» (А2). В нашем случае величина А2 в колонке А меньше двух величин П5 в колонке Е для Предприятия 1 (рис.а). Для Предприятия 2 (рис.б) ситуация значительно хуже за счет очень маленькой доли наиболее ликвидных активов (НЛА) (колонки А+Б балансограммы).

Дисконтированная суммарная величина активов (колонка А+Б), получаемая как сумма величин наиболее ликвидных активов (НЛА), половины величины быстрореализуемых активов (БРА) и трети величины медленно реализуемых активов (МРА) существенно меньше дисконтированной суммарной величины пассивов (колонка Д+Е), получаемой как сумма величин наиболее срочных обязательств (НСО), половины величины краткосрочных пассивов (КСП) и трети величины долгосрочных пассивов (ДСП) для первого и второго предприятий (рис.а и б)

Обобщая полученные результаты, можно сказать, что у предприятий не хватает ликвидных активов для погашения своих обязательств, текущая кредитоспособность низкая.

Похожие работы

... доходов и расходов было отрицательным (-95 млн. рублей), то в 2005 году оно стало равным +1,07 млрд . рублей. Глава 3. Финансовый анализ предприятия коэффициентным способом Коэффициентный способ финансового анализа описывает финансовые пропорции между различными статьями бухгалтерской финансовой отчетности. Достоинством способа являются простота расчетов и элиминирование влияния инфляции, что ...

... и управленческие расходы с/с-ть 65678489 128156754 118.55 118.55 236.26 236.26 Рисунок 1: «Балансограммы «Дворцовая площадь» на начало и на конец 2004 года по данным отчётности.» 1.1 Анализ и оценка критериальных объектов финансового анализа. 1.1.1 Оценка платёжеспособности. Оценка платежеспособности графическим способом заключается в установлении достаточности собственного ...

... (убыток) на акцию 201 0 0 Разводненная прибыль (убыток) на акцию 202 0 0 Глава 2. Графический способ финансового анализа ОАО «Слободской спиртоводочный завод» Графический способ анализа финансового состояния предприятия осуществляется с помощью графического отображения в относительных (удельных) или абсолютных величинах показателей ...

... 3,25 3,25 4,39 4,39 36. Себестоимость продукции, включая коммерческие и управленческие расходы С/Ст 1 862 722 2 051 888 2,91 6,17 1,88 6,27 1.1. Анализ критериальных объектов финансового анализа графическим способом 1.1.1. Анализ платежеспособности предприятия Платежеспособность – это способность предприятия рассчитываться по платежам для обеспечения процесса непрерывного ...

0 комментариев