Навигация

Синтетическая оценка финансового состояния предприятия

5. Синтетическая оценка финансового состояния предприятия

Полученные разными способами проведения результаты анализа сведем в таблицу и дадим синтетическую оценку кредитоспособности предприятия.

Таблица 8

Синтетическая оценка финансового состояния предприятия

| Объект финансового анализа | Выводы о состоянии объекта, полученные разными способами анализа финансового состояния | Синтетическая оценка объекта финансового анализа | ||

| графическим | табличным | коэффициентным | ||

| Кредитоспособность | Наиболее ликвидных активов не хватает для погашения наиболее срочных обязательств, как у первого предприятия, так и у второго. У Предприятия 1 этот недостаток ещё может быть компенсирован за счет медленореализуемых активов. А у Предприятия 2 этот недостаток компенсирован быть не может. | Отрицательный платежный баланс обеспеченности пассивов активами по срокам наступления обязательств двух предприятий составляет попогашению наиболее срочных обязательств 350 и 395 млн. руб.; текущие обязательства погасить нечем, т.к. наблюдается недостаток активов, которые составляют 120 млн. руб. - у Предприятия 1 и 165 млн. руб. - у Предприятия 2. Предприятие 1 может погасить только 80 % своих обязательств. Предприятие 2 всего 54%. | Значения всех коэффициентов ликвидности у двух предприятий очень низкие. Коэффициенты абсолютной ликвидности, ликвидности и покрытия не выдерживают нормальных ограничений. | Обобщение результатов анализа кредитоспособности предприятий, проведенного тремя способами, позволили сделать следующие выводы: у двух предприятий наблюдается ухудшение текущей, перспективной и общей кредитоспособности. Состояние первого предприятия немного лучше второго. |

Ответ. Предприятия не кредитоспособны, что выражается в недостатке наиболее ликвидных активов для погашения наиболее срочных обязательств, отрицательном платежном балансе обеспеченности активов пассивами, низких значений коэффициентов ликвидности и в несоответствии трёх из трех коэффициентов нормальным ограничениям. Но Предприятие 1 более ликвидно, чем Предприятие 2.

Задание 5-3

Составить баланс предприятия, исходя из нижеследующих условий.

Доля внеоборотных активов в итоге баланса занимает 48%,

Коэффициент рентабельности всего капитала предприятия равен 0,3,

Прибыль составляет 600 тыс. руб.,

Внеоборотные активы составляют 4/5 собственного капитала,

Коэффициент рентабельности перманентного капитала равен 0,4

Решение

1. Зная, что прибыль составляет 600 тыс. руб., а коэффициент рентабельности всего капитала предприятия равен 0,3, мы можем определить валюту баланса:

Крк = ПР/ВБ

ВБ = ПР/Крк

ВБ = 600/0,3

ВБ = 2000 тыс. руб.

2. Рассчитаем раздел баланса предприятия «Внеоборотные активы». Нам известно, что доля внеоборотных активов в итоге баланса занимает 48%, значит:

А1 = 0,48 * ИБ

А1 = 0,48 * 2000 =960 тыс. руб.

3. Рассчитаем А2. Так как А2 = ИБ – А1, подставив значения ИБ и А1 получим:

А2 = 2000 – 960 =1040

4. Рассчитаем раздел баланса предприятия «Капитал и резервы» П3. Нам известно, что внеоборотные активы составляют 4/5 собственного капитала,

КиР * 4/5 = А1

КиР = А1 * 5/4 = 960 * 5/4 = 1200

5. Зная, что коэффициент рентабельности перманентного капитала равен 0,4, рассчитаем раздел баланса предприятия «Долгосрочные обязательства» П4.

Крп = ПР / (КиР + ДСП)

(КиР +ДСП) = ПР / Крп = 600 / 0,4

(КиР+ДСП) = 1500

ДСП = 1500 – КиР = 1500 – 1200

ДСП = 300

6. Рассчитаем П5. П5 = ИБ – П3 – П4. Подставив соответствующие значения получаем:

П5 = 2000 – 1200 -300

П5 = 500

Ответ. Баланс предприятия имеет вид:

| Актив | Значение, тыс.руб. | Пассив | Значение, тыс.руб. |

| Внеоборотные активы, А1 | 960 | Капиталы и резервы, П3 | 1200 |

| Оборотные активы, А2 | 1040 | Долгосрочные обязательства, П4 | 300 |

| Краткосрочные обязательства, П5 | 500 | ||

| Баланс, ИБ | 2000 | Баланс, ИБ | 2000 |

Решение задач по финансовой стратегии

Задание 6-2

В рамках разработки финансовой стратегии предприятия оценить нижеперечисленные предложения, если в качестве основного критерия совершенствования выбрана рентабельность и предприятие имеет следующие показатели:

| Показатели | Значение, млн.руб. | |

| на начало периода | на конец периода | |

| ВНЕОБОРОТНЫЕ АКТИВЫ | 148 | 854 |

| КАПИТАЛЫ И РЕЗЕРВЫ | 184 | 863 |

| ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 66 | 75 |

| БАЛАНС | 310 | 1500 |

| Выручка-нетто от продажи | 615 | 2200 |

| Прибыль (убыток) от продажи | 300 | 600 |

Предполагаемый темп прироста выручки 110%, рост доли Прибыли в Выручке 10 процентных пунктов.

В планируемом периоде необходимо погасить 1/3 долгосрочного кредита.

Предложения.

Похожие работы

... доходов и расходов было отрицательным (-95 млн. рублей), то в 2005 году оно стало равным +1,07 млрд . рублей. Глава 3. Финансовый анализ предприятия коэффициентным способом Коэффициентный способ финансового анализа описывает финансовые пропорции между различными статьями бухгалтерской финансовой отчетности. Достоинством способа являются простота расчетов и элиминирование влияния инфляции, что ...

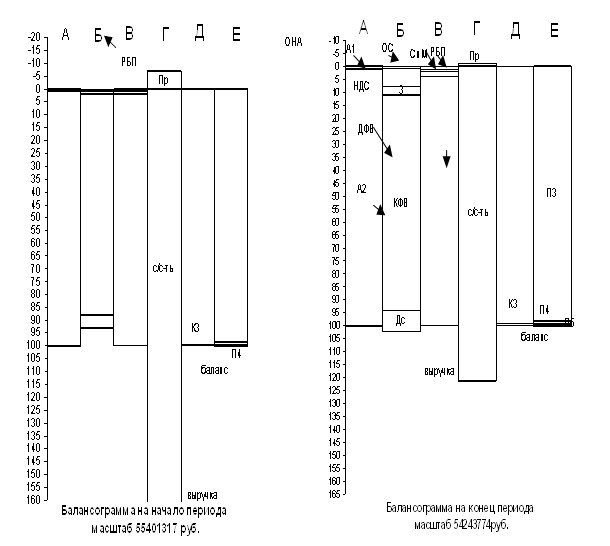

... и управленческие расходы с/с-ть 65678489 128156754 118.55 118.55 236.26 236.26 Рисунок 1: «Балансограммы «Дворцовая площадь» на начало и на конец 2004 года по данным отчётности.» 1.1 Анализ и оценка критериальных объектов финансового анализа. 1.1.1 Оценка платёжеспособности. Оценка платежеспособности графическим способом заключается в установлении достаточности собственного ...

... (убыток) на акцию 201 0 0 Разводненная прибыль (убыток) на акцию 202 0 0 Глава 2. Графический способ финансового анализа ОАО «Слободской спиртоводочный завод» Графический способ анализа финансового состояния предприятия осуществляется с помощью графического отображения в относительных (удельных) или абсолютных величинах показателей ...

... 3,25 3,25 4,39 4,39 36. Себестоимость продукции, включая коммерческие и управленческие расходы С/Ст 1 862 722 2 051 888 2,91 6,17 1,88 6,27 1.1. Анализ критериальных объектов финансового анализа графическим способом 1.1.1. Анализ платежеспособности предприятия Платежеспособность – это способность предприятия рассчитываться по платежам для обеспечения процесса непрерывного ...

0 комментариев