Навигация

УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ, НАХОДЯЩИХСЯ НА СПЕЦИАЛЬНЫХ СЧЕТАХ БАНКА

2.5. УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ, НАХОДЯЩИХСЯ НА СПЕЦИАЛЬНЫХ СЧЕТАХ БАНКА

Для открытия специального счета в кредитную организацию необходимо предоставить следующие документы:

• заявление об открытии счета;

• нотариально заверенные копии учредительных документов и свидетельства о государственной регистрации организации;

• справку о постановке организации на учет в налоговой инспекции;

• нотариально заверенную карточку с образцами подписей руководителя (первая подпись), главного бухгалтера {вторая подпись) и оттиском печати организации;

• копию справки о присвоении организации статистических кодов.

Для обобщения информации о наличии и движении денежных средств в валюте РФ и иностранных валютах, находящихся на территории РФ и за ее пределами в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных, а также о движении средств целевого финансирования в той их части, которая подлежит обособленному хранению используется счет 55 «Специальные счета в банках».

К данному счету могут быть открыты субсчета:

55-1 «Аккредитивы»;

55-2 «Чековые книжки»;

55-3 «Депозитные счета» и др.

На субсчете 55-1 «Аккредитивы» учитывается движение средств, находящихся в аккредитивах. Порядок расчетов с помощью аккредитивов рассмотрен нами во второй главе, поэтому здесь мы изложим лишь организацию учета данных операций.

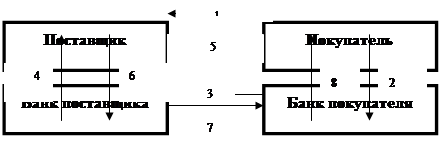

Аккредитив - специальный банковский счет, на котором можно резервировать средства для расчетов с поставщиком, Получить средства с аккредитива поставщик (подрядчик) может только после представления в банк документов, подтверждающих выполнение им договорных обязательств. Перечень этих документов определяется в договоре с поставщиком (подрядчиком).

Существуют покрытые и непокрытые аккредитивы. Аккредитив является покрытым, если денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику (подрядчику). Покупатель не может распоряжаться средствами, находящимися на покрытых аккредитивах.

Зачисление денежных средств в аккредитивы отражается проводкой: Дебет 55-1 Кредит 51 (52,66,...).

Использование средств аккредитива, подтверждаемое выписками банка, отражается в учете с.о.:

Дебет 60 (76) Кредит 55-1-перечисление средств на счет поставщика.

Неиспользованные средства в аккредитивах восстанавливаются банком на тот счет, с которого они были перечислены. Восстановление средств отражается: Дебет 51,52 Кредит 55-1.

Расходы по оплате услуг банка за обслуживание аккредитива

91могут списываться на увеличение стоимости приобретаемых материальных ценностей, только если расчеты с поставщиком осуществляются с использованием этого аккредитива. В противном случае эти расходы включаются в состав операционных расходов (субсчет 91-2).

Непокрытым является аккредитив, если банк поставщика списывает денежные средства с корреспондентского счета банка покупателя в пределах суммы, на которую открыт аккредитив. Средства самого покупателя остаются в обороте до момента списания денег с корреспондентского счета обслуживающего его банка.

Сумма, на которую открыт непокрытый аккредитив, на счете 55 не отражается. Для ее учета предназначен забалансовый счет 009 «Обеспечения обязательств и платежей выданные». Открытие непокрытого аккредитива фиксируется по дебету счета 009, а использование непокрытого аккредитива отражается по кредиту 009 счета.

Аналитический учет по субсчету 55-1 ведется по каждому выставленному аккредитиву.

На субсчете 55-2 «Чековые книжки» учитывается движение средств, находящихся в чековых книжках.

Чек - это ценная бумага, содержащая распоряжение банку выдать определенную сумму денег лицу, предъявившему чек к оплате. Чеки являются бланками строгой отчетности и учитываются на забалансовом счете 006 «Бланки строгой отчетности». Списание чеков с данного счета осуществляется по мере использования. Чек должен содержать обязательные реквизиты, предусмотренные ст. 878 ГК РФ. Он должен иметь покрытие в виде денежных средств, предварительно депонированных чекодателем на специальном банковском счете. Представление чека к платежу возможно двумя способами: путем непосредственного предъявления банку-плательщику и путем предъявления в кредитную организацию, обслуживающую чекодержателя, на инкассо. Во втором случае чек оплачивается в порядке исполнения инкассового поручения.

Выданные, но не оплаченные банком суммы по чекам (не предъявленным к оплате), остаются на счете 55-2 «Чековые книжки». Сальдо по субсчету 55-2 должно соответствовать сальдо по выписке банка.

Аналитический учет по счету 55-2 ведется по каждой полученной чековой книжке.

Организация может разместить свободные денежные средства для получения дополнительного дохода на депозитном счете банка. Данные денежные средства учитываются на субсчете 55-3 «Депозитные счета». Депозитные сертификаты могут выпускаться в разовом порядке или сериями, быть именными или на предъявителя. Сертификат не может служить расчетным документом.

Проценты по первоначально установленной при выдаче сертификата ставке, которая причитается владельцу по истечении срока обращения, выплачиваются кредитной организацией независимо от времени его покупки. Если сертификат предъявлен досрочно к оплате, то кредитная организация должна выплатив сумму вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной раж мер процентов. Если срок получения вклада (депозита) по сертификату просрочен, то кредитная организация несет обязательство оплатить указанные в сертификате суммы вклада и проценты по первому требованию владельца. За период с даты востребования сумм по сертификату до даты фактического предъявления сертификата к оплате - проценты не выплачиваются.

Кредитная организация начисляет проценты не реже одного раза в месяц и не позднее последнего рабочего дня отчетного месяца, а выплаты осуществляет одновременно с погашением сертификата при его предъявлении.

Аналитический учет по субсчету 55-3 ведется по каждому вкладу.

На отдельных субсчетах, открываемых к счету 55 «Специальные счета в банках», учитывается движение обособленно хранящихся в банке средств целевого финансирования (например - бюджетные средства на финансирование капитальных вложений). Филиалы, представительства организации, выделенные на отдельный баланс, которым открыты текущие счета в кредитных организациях для осуществления текущих расходов (оплата труда, командировочные расходы и т.п.), отражают их на отдельном субсчете к счету 55.

В бухгалтерском учете операции по текущим счетам отражаются аналогично операциям, учитываемым на расчетных счетах. На отдельном субсчете счета 55 «Специальные счета в банках» отражаются денежные средства, перечисленные с расчетного счета для приобретения банковских карт. Для того чтобы указанные средства учитывались на специальном субсчете (специальном карточном счете) организация представляет в банк заявление на приобретение банковских карт, условия использования которых согласуются с банком. Основное назначение приобретенных банковских карт заключается в том, что они применяются отдельными работниками организации для оплаты услуг, хозяйственных расходов, командировочных, при расчетах с теми организациями, которые используют банковские карты в качестве платежного средства.

При приобретении банковских карт организация на основании выписки с расчетного счета на дату списания средств производит бухгалтерскую запись:

Дебет 55 «Специальные счета в банках», субсчет «Специальный карточный счет» Кредит 51 «Расчетные счета».

Банк, обслуживающий расчеты по карте, представляет выписки со специального банковского счета в сроки, установленные договором. На основании полученных выписок и первичных документов, подтверждающих выдачу банковской карты конкретному работнику организации, производится бухгалтерская запись: Дебет 71 «Расчеты с подотчетными лицами» Кредит 55 «Специальные счета в банках», субсчет «Специальный карточный счет».

В установленный срок работник организации представляет в бухгалтерию авансовые отчеты об использовании банковской карты с прилагаемыми к ним первичными документами. К ним, в первую очередь, относятся: квитанции, товарные чеки, накладные, счета-фактуры. На основании представленных документов произведенные расходы по банковским картам отражаются бухгалтерской записью:

Дебет 10,20,26,41,44 Кредит 71.

В соответствии с договором банк передает организации бланки слипов, при помощи которых осуществляются расчеты с банками-эмитентами карт. Слип — бланк специальной формы, содержащий реквизиты держателя карты, операции и код авторизации. Полученные слипы учитываются как бланки строгой отчетности за балансом в условной оценке и передаются материально ответственному лицу (обычно кассиру). Слип выписывают при предъявлении карты и после ее авторизации. Авторизация карт представляет собой процедуру подтверждения возможности прав ведения операций по банковской карте. Она предполагает, прежде всего, проверку наличия средств, выделенных на банковскую карту, и ее подлинность. Выписанные экземпляры слипов, кроме переданного держателю карты, сдаются в бухгалтерию. В слипе указывают имя держателя карты, название организации, в которой он работает, номер карты, дату совершения покупки или оплаты расходов, израсходованную сумму и другие реквизиты. Бухгалтерией составляется реестр выданных слипов в двух экземплярах, один из которых передается в банк, второй — с распиской банковского работника остается у поставщика товаров.

Банк на основании реестра зачисляет на расчетный счет поставщика причитающиеся ему денежные средства, а в документах на зачисление денег отмечаются даты реестров и суммы денежных средств. Таким образом, контроль за использованием банковских карт осуществляется как поставщиком, так и непосредственно держателем карты.

Аналитический учет банковских карт ведется по банкам-эмитентам, по видам карт и работникам, использующим эти карты.

Таким образом, по дебету счета 55 «Специальные счета в банках», субсчет «Специальный карточный счет» отражаются суммы, поступившие на специальный карточный счет с расчетного счета организации, по кредиту - суммы, списанные в оплату расходов, произведенных по карте, и суммы комиссии, уплаченной банку-эмитенту за обслуживание. Сальдо по субсчету показывает остаток средств, не использованных по банковским картам на конец месяца.

Информация о движении средств по счету 55 «Специальные счета в банках», субсчет «Специальный карточный счет», обобщается в условиях компьютерной технологии обработки информации в ведомости с отражением сальдо дебетовых и кредитовым оборотов в разрезе корреспондирующих счетов.

Наличие и движение денежных средств в иностранных валютах учитываются на счете 55 «Специальные счета в банках» обособленно.

Организация должна построить аналитический учет по этому счету таким образом, чтобы обеспечить возможность получения данных о наличии и движении денежных средств в аккредитивах, чековых книжках, депозитах и т.п. на территории РФ и за ее пределами.

Некоторые торговые организации с круглосуточным графиком работы сталкиваются на практике с необходимостью организации учета переводов в пути.

Переводы в пути — денежные средства, сданные в кассы кредитных организаций или почтовых отделений с целью их зачисления на расчетные счета организаций, но еще не поступивший по назначению. Основанием для отражения переводов в пути являются копии сопроводительных ведомостей на сдачу выручки инкассаторам банка, квитанции учреждений банка и почтовых отделений, выписки с расчетных и валютных счетов организации, квитанции банков о приеме наличных средств и др.

Учет переводов в пути производится на счете 57 «Переводы в пути», по дебету которого фиксируются суммы переводов денежных средств, не поступивших на расчетный и другие счета, а по кредиту - списание сумм переводов денежных средств в связи с их зачислением на расчетные счета организации.

Таким образом, на счете 57 «Переводы в пути» учитываются:

• денежные средства, внесены организацией в кассу почтового отделения или сберегательную кассу для зачисления на расчетный счет поставщика (подрядчика), если перевод денег осуществляется более одного дня;

• денежные средства, сданные организацией в вечернюю кассу банка или переданные инкассаторам для зачисления на расчетный счет. Если реальное зачисление денег производится только на следующий день;

• денежные средства, перечисленные организацией с одного расчетного или валютного счета на другой, если перевод денег осуществляется более одного дня;

• денежные средства, направленные организацией на корпоративную пластиковую карту, если расчетный счет организации находится в одном банке, а «карточный» счет — в другом и перевод средств может занять более одного дня.

Счет 57 «Переводы в пути» используется в случаях вечерней инкассации выручки от продажи товаров, так как денежные средства организации доставляются в банк вечером, а утром следующего рабочего дня после их пересчета зачисляются на расчетный счет организации.

В учете делают следующие записи:

выручка от продажи товаров - Дебет 50 «Касса» Кредит 90 «Продажи»; сдача выручки инкассаторам - Дебет 57 «Переводы в пути» Кредит 50 «Касса»; и только по мере получения выписки с расчетного счета банка, подтверждающей конкретную дату зачисления денежных средств на расчетный счет, организация имеет право отразить факт движения денежных средств — Дебет 51 «Расчетные счета» Кредит 57 «Переводы в пути».

Типовые проводки по счету 57 представлены в табл.

Таким образом, счет 57 предназначен для обобщения информации о движении денежных средств (переводов) в рублях и иностранной валюте в пути, т.е. денежных сумм, внесенных в кассы банков или кассы почтовых отделений для зачисления на расчетный счет или иной счет организации, но еще не зачисленные по назначению.

Движение денежных средств (переводов) в иностранных валютах учитывается на счете 57 обособленно.

Информация по данному счету обобщается в разрезе корреспондирующих счетов итогами по однородным операциям в ведомости движения переводов в пути. Данные этой ведомости используются для составления сводной ведомости по счетам синтетического учета и бухгалтерской отчетности организации.

Похожие работы

... ; платежи за жилище, коммунальные и другие услуги; погашение банковского кредита; погашение потребительского кредита; перечисление заработной платы в сберегательные банки. Безналичный денежный оборот зависит от непрерывности осуществления платежей, связанных с распределением и перераспределением национального дохода. Для этого необходимо, чтобы созданный общественный продукт был реализован и ...

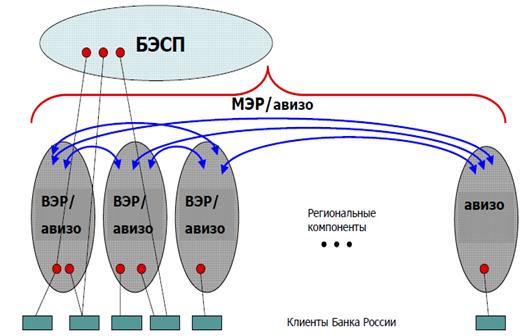

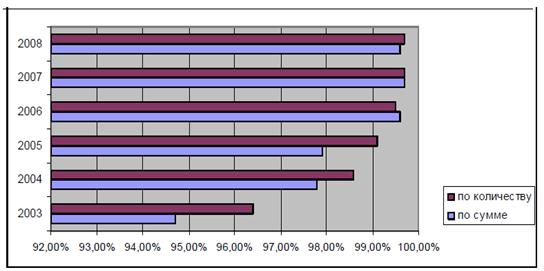

... плательщиков против списания денежных средств с их счетов в бесспорном и безакцептном порядке [7], [11]. 2.5 Проблемные вопросы организации безналичного денежного оборота и осуществления денежных расчётов Важной особенностью современной системы безналичных расчетов является автоматизация процессов прохождения документов на разных стадиях обработки. Почти полностью исключена ручная работа ...

... использованием аккредитивной и инкассовой форм расчетов"// Вестник Высшего Арбитражного Суда Российской Федерации, N 4, 1999 г. В связи с аккредитивной формой расчётов необходимо также отметить следующее. В соответствии с п.2 ст.872, при нарушении условий выполнения аккредитива исполняющим банком, ответственность может быть возложена прямо на исполняющий банк. В данной статье законодатель также ...

... предприятие должно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли (депозиты банков, ценные бумаги и др.). Исходя из этого, основными задачами бухгалтерского учета денежных средств являются: ♦ проверка правильности оформления, законности документов, ♦ своевременное и полное отражение операций в учете. ♦ обеспечение ...

0 комментариев