Навигация

УЧЕТ ОПЕРАЦИЙ ПО ВАЛЮТНЫМ СЧЕТАМ ОРГАНИЗАЦИЙ В БАНКАХ

2.6. УЧЕТ ОПЕРАЦИЙ ПО ВАЛЮТНЫМ СЧЕТАМ ОРГАНИЗАЦИЙ В БАНКАХ

Средства в иностранной валюте любой коммерческой организации РФ должны храниться на валютном счете. Валютный счет - это счет, открытый в банке и предназначенный для хранения средств в иностранной валюте и проведения расчетов в иностранной валюте при осуществлении внешнеэкономических операций.

Организация может открыть валютный счет на территории РФ в любом уполномоченном ЦБ РФ банке, а также в иностранном банке за границей. Уполномоченный банк может открыть организации только один счет в любой свободно конвертируемой валюте или открыть несколько счетов по отдельным видам иностранных валют. Как правило, организации открывают валютные счета в долларах США или евро. В настоящее время какие-либо ограничения количества валютных счетов отсутствуют. В соответствии с действующим законодательством предприятия вправе открывать необходимое им количество банковских счетов в любой валюте, если иное не установлено федеральным законом.

Порядок открытия и ведения валютных счетов организаций в иностранной валюте устанавливает ЦБ РФ.

Для открытия валютного счета в РФ предприятию необходимо представить в банк следующие документы:

• заявление об открытии валютного счета;

• нотариально заверенные копии учредительных документов и свидетельства о государственной регистрации организации;

• карточку с образцами подписей руководителя (первая подпись), главного бухгалтера (вторая подпись) и оттиском печати (2 экземпляра, один из которых должен быть заверен нотариально);

• справку о постановке организации на учет в налоговой инспекции;

• копию справки о присвоении организации статистических кодов;

• справку банка, в котором открыт расчетный счет.

Открытие валютного счета предполагает одновременное открытие сразу трех счетов для учета операций с иностранной валютой:

· транзитный валютный счет предназначен для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже;

· специальный транзитный валютный счет открывается для учета валюты, купленной на внутреннем валютном рынке и ее обратной продажи;

· текущий валютный счет предназначен для учета средств, остающихся в распоряжении организации после обязательной продажи экспортной выручки, и средств, не подлежащих обязательной продаже.

Об открытии валютного счета организация обязана в соответствии со ст. 118 НК РФ в течение 10 дней сообщить в налоговую инспекцию. Штраф в случае неисполнения данного требования - 5000 руб. Открытие счета за пределами России возможно только с разрешения ЦБ РФ.

Порядок совершения и оформления операций по валютным счетам регулируется ЦБ РФ. Учет валютных операций ведется на счете 52 «Валютные счета». Предприятие может вести следующие субсчета первого порядка:

- 52-1 «Валютные счета внутри страны»:

- 52-2 «Валютные счета за рубежом».

В свою очередь, у предприятий, осуществляющих валютные операции, возникает необходимость открывать в бухгалтерском учете субсчета второго порядка к субсчету 52-1 «Валютные счета внутри страны». Такая необходимость вызвана нормами валютного регулирования, в силу которых уполномоченные банки для проведения различных валютных операций открывают организациям разные счета. Следовательно, и в учете организаций эти операции должны отражаться на разных субсчетах второго порядка.

Для зачисления всех сумм поступлений в иностранной валюте предназначен транзитный валютный счет. Он выполняет в основном функции счета, аккумулирующего поступающие в пользу организации средства в иностранной валюте, а также функции счета, контролирующего эти поступления в части осуществления организацией обязательной продажи валютной выручки. Поэтому в учете организации транзитному валютному счету логично присвоить код 52-1-1.

Поступление иностранной валюты может осуществляться следующими способами:

• поступления от покупателей;

• поступление дивидендов до вкладам и инвестициям;

• поступление валютных долгосрочных (краткосрочных) кредитов и займов;

• покупка для осуществления операций, не связанных с оплатой импортных контрактов;

• покупка иностранной валюты для оплаты импортируемых материальных ценностей и др.

В бухгалтерском учете организации зачисление сумм в иностранной валюте на транзитный валютный счет отражается по дев бету субсчета 52-1-1 в корреспонденции с кредитом разных счетов в зависимости от характера хозяйственной операции. Примеры бухгалтерских проводок по поступлению валютных средств приведены в таблице.

Таблица 5 – Перечень типовых проводок по поступлению иностранной валюты

| 1 | Поступление выручки от покупателей | 52-1-1 | 62(76) |

| 2 | Поступление аванса от покупателей | 52-1-1 | 62(76) |

| 3 | Зачисление дивидендов по вкладам и инвестициям | 52-1-1 | 75 |

| 4 | Поступление валютных долгосрочных (краткосрочных) кредитов и займов | 52-1-1 | 66 (67) |

| 5 | Поступление сумм целевого финансирования | 52-1-1 | 86 |

| 6 | Зачисление прочих доходов, в том числе курсовой разницы | 52-1-1 | 91 |

| 7 | Ошибочно поступившие суммы | 52-1-1 | 76 |

При поступлении от покупателей денежных средств в иностранной валюте организации обязаны продать 10% полученной выручки на внутреннем валютном рынке (Федеральный закон от 8 августа 2006 № 130-ФЗ «О внесении изменений в некоторые законодательные акты РФ, затрагивающие вопросы валютного регулирования»). Поступившая сумма находится на транзитном валютном счете до осуществления продажи валюты в установленном порядке. После ее осуществления, сумма валюты, не подлежащая продаже, зачисляется на текущий валютный счет организации, которому обычно присваивают код - 52-1-2.

Если в соответствии с валютным законодательством на поступившую сумму не распространяется требование об обязательной продаже, вся сумма в полном объеме зачисляется на текущий валютный счет организации.

В учете это отражается следующей бухгалтерской проводкой:

Дебет 52-1-2 Кредит 52-1-1.

Таким образом, контроль за обязательной продажей валюты и проведение операций по ее продаже - основное предназначение транзитного валютного счета. Круг иных операций по этому счету строго ограничен их конкретным перечнем, который содержится в Инструкции Банка России «О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации» от 29 июня 1992 г. №7.

Списание средств с транзитного валютного счета отражается в учете с.о. (табл. 6).

Таблица 6 – Перечень типовых проводок по списанию иностранной валюты

| 1 | Перечислено транспортным, страховым экспедиторским организациям | 76 | 52-1-1 |

| 2 | Перевод посреднической организацией валютной выручки экспортеру-поставщику | 60 | 52-1-1 |

| 3 | Валютные средства направлены на продажу | 57 | 52-1-1 |

| 4 | Зачислена на текущий валютный счет сумма, не подлежащая продаже | 52-1-2 | 52-1-1 |

Как было сказано выше, поступлений в иностранной валюте зачисляются на транзитный валютный счет. Банк не позднее следующего рабочего дня извещает об этом юридическое лицо. Получив извещение, организация дает поручению банку на обязательную продажу валюты и поручение на перечисление оставшейся части валютной выручки на текущий валютный счет.

Рассмотрим порядок отражения в учете обязательной продажи валютной выручки (табл. 7).

Таблица 7 – Типовые проводки по продаже иностранной валюты

| № | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Валютные средства направлены на продажу | 57 | 52-1-1, 52-1-2, 52-1-3 |

| 2 | Денежные средства от продажи валюты зачислены на расчетный счет | 51 | 91-1 |

| 3 | Списана проданная валюта | 91-2 | 57 |

| 4 | Отражены расходы по продаже валюты (вознаграждение, уплаченное банку) | 91-2 | 51, 52-1-1, 52-1-2, 52-1-3 |

| 5 | Отражена прибыль от продажи валюты | 91-9 | 99 |

| 6 | Отражен убыток от продажи валюты | 99 | 91-9 |

| 7 | Остаток валютной выручки зачислен на текущий валютный счет | 52-1-1 | 52-1 -2 |

Таблица 8 – Перечень типовых проводок по использованию иностранной валюты

| 1 | Перечислено поставщикам за товары, работы, услуги | 60 | 52-1-2 |

| 2 | Перечислено транспортным, страховым и экспедиторским организациям за услуги | 76,60 | 52-1-2 |

| 3 | Погашены краткосрочные (долгосрочные) кредиты и займы | 66,67 | 52-1 -2 |

| 4 | Выплачены дивиденды учредителям | 75 | 52-1-2 |

| 5 | Перечислено на содержание представительства организации за рубежом | 79 | 52-1-2 |

| 6 | Выдано в кассу организации | 50 | 51-1-2 |

| 7 | Валютные средства направлены на продажу | 57 | 51-1-2 |

На следующий день банк депонирует иностранную валюту, которая подлежит обязательной продаже. Обязательная продажа должна быть осуществлена в течение 3 рабочих дней. Одновременно с депонированием иностранной валюты банк списывает с транзитного счета организации оставшуюся часть валютной выручки и зачисляет ее на текущий валютный счет. В том случае если поступления в иностранной валюте не подлежат обязательной продаже, то организация должна в течение семи календарных дней от даты зачисления средств на транзитный валютный счет предъявить банку документы, обосновывающие поступление валютных средств, и поручение на перечисление указанных средств на текущий валютный счет. В противном случае на восьмой день банк самостоятельно осуществляет обязательную продажу 10% всей валютной выручки.

Так как продажа валюты может осуществляться банками в течение трех рабочих дней, то для отражения операций по продаже валюты необходимо использовать счет 57 «Переводы в пути».

Рассматривая порядок отражения в бухгалтерском учете операций по продаже валютных средств, следует учитывать, что и обязательная и добровольная продажа валюты в учете отражаются одинаково.

На текущий валютный счет средства в иностранной валюте могут поступать только с транзитного валютного счета. В бухгалтерском учете это отражается проводкой: Дебет 52-1-2 Кредит 52-1-1.

С текущего валютного счета организации могут производить расчеты с иностранными поставщиками за товары, работы, услуги, результаты интеллектуальной деятельности; выплату дивидендов учредителям; оплату услуг транспортных, страховых и экспедиторских услуг; погашение кредитов и займов; оплату командировочных расходов; продажу валюты и другие операции. В бухгалтерском учете эти операции отражаются следующим образом (табл. 9).

Отдельный счет - специальный транзитный валютный счет. Он открывается организациям, осуществляющим покупку иностранной валюты за рубли на внутреннем валютном рынке Российской Федерации через уполномоченные банки. Он предназначен только для зачисления купленной иностранной валюты, т.е. на те цели, которые были указаны в поручении банку на продажу.

В соответствии с Указаниями Центрального банка РФ «О порядке совершения юридическими лицами-резидентами операций покупки и обратной продажи иностранной валюты на внутреннем валютном рынке Российской Федерации» от 20 октября 1998. № 383-У, при покупке валюты

Таблица 9 – Типовые проводки по покупке валюты

| Содержание операций | Корреспондирующие счета | |||

| Дебет | Кредит | |||

| Покупка валюты для оплаты импортируемых материальных ценностей | ||||

| 1 | Перечисление средств для покупки валюты | 57 | 51 | |

| 2 | Перечисление денежных средств на депозитный счет в банке | 55-3 | 51 | |

| 3 | Приобретенная банком валюта зачислена на специальный транзитный валютный счет | 52-1 -3 | 57 | |

| 4 | Отражено комиссионное вознаграждение, удержанное банком за проведение операции по покупке валюты для оплаты импортируемых ценностей и отнесено на увеличение их стоимости | 08, 10, 41 и т.д. | 51,57 52-1-1, 52-1 -3 | |

| 5 | Отражение разницы между курсом покупки валюты и официальным курсом Банка России | 08, 10, 41 и т.п. | 57 | |

| 6 | Отражение разницы между курсом покупки валюты и официальным курсом Банка России | 57 | 91-1 | |

| Покупка валюты для осуществления операций, не связанных с оплатой импортных контрактов | ||||

| 1 | Перечисление средств на покупку валюты | 57 | 51 | |

| 2 | Зачисление приобретенной банком валюты на специальный транзитный валютный счет | 52-1 -3 | 57 | |

| 3 | Удержание банком вознаграждения за покупку валюты | 91-2 | 51, 52-1-1, 57, 52-1-3 | |

| 4 | Отражена разница между курсом покупки валюты и официальным курсом ЦБ РФ | 91-2 | 57 | |

| 5 | Отражена разница между курсом покупки валюты и официальным курсом ЦБ РФ | 57 | 91-2 | |

для оплаты импортного контракта необходимо открыть б банке депозит и перечислить на него такую же сумму в размере суммы, направленной для приобретения валюты. Возврат средств, переведенных на депозит, осуществляется после представления в банк документов, подтверждающих ввоз импортных товаров на территорию РФ.

Иностранная валюта, купленная предприятием на валютном рынке и зачисленная на его специальный транзитный валютный счет, должна быть переведена банком по распоряжению предприятия о переводе в соответствии с основаниями, указанными в Поручении на покупку, не позднее 7 календарных дней со дня зачисления купленной иностранной валюты. В противном случае она подлежит обратной продаже банком. Разница между стоимостью валюты по официальному курсу и суммой, фактически уплаченной банком за купленную валюту, признается финансовым результатом от покупки валюты.

Снятие наличной иностранной валюты со специального транзитного валютного счета не допускается, за исключением случаев оплаты командировочных расходов. Порядок покупки и выдачи иностранной валюты для оплаты командировочных расходов установлен Положением ЦБ РФ от 25 июня 1997 г. № 62.

Порядок отражения операций, связанных с продажей валюты, в бухгалтерском учете зависит от целей, на которые она приобретается.

Валюта может приобретаться:

• для оплаты импортного контракта;

• на другие цели (оплату командировочных, выплату заработной платы сотрудникам зарубежного представительства, погашение кредитов, полученных в иностранной валюте, и т.д.).

Для учета операций по специальному транзитному валютному счету к счету 52 «Валютные счета» вводят дополнительный субсчет второго порядка - 52-1-3.

Рассмотрим порядок отражения в бухгалтерском учете операций по покупке иностранной валюты.

Предприятия могут иметь счета в иностранной валюте в банках за пределами РФ в случаях и на условиях, установленных ЦБ РФ. Валютные счета за рубежом открываются организациям, получившим разрешение на открытие счетов в иностранных банках. При этом разрешения выдаются на проведение операций по оплате расходов представительства за рубежом, на оплату расходов, связанных с подрядными работами и сооружением объектов за рубежом, на осуществление за рубежом расходов, связанных с ведением хозяйственной деятельности.

Для отражения в бухгалтерском учете предприятия информация о движении валютных средств на данных счетах используется специальный субсчет к счету 52 — 52-2 «Валютные счета за рубежом». Состав операций, отражаемых по данному субсчету представлен в табл. 10.

Таблица 10 – Перечень операций, отражаемых на счете 52-2

| 52-2 «Валютные счета за рубежом» |

| Операции, отражаемые по дебету счета по зачислению: |

| Ø средств в иностранной валюте, переводимые с текущих валютных счетов юридических лиц-резидентов в уполномоченных банках РФ в пределах, установленных сметой; |

| Ø неиспользованной наличной иностранной валюты, ранее снятой со счета; |

| Ø процентов, начисляемых банком-нерезидентом на остаток средств на счете; |

| Ø средств, ранее ошибочно списанных со счета. |

| Операции, отражаемые по кредиту счета по списанию: |

| Ø средств на содержание представительства; |

| Ø средств, снимаемых наличными для выплаты заработной платы, оплаты расходов, связанных с командированием сотрудников юридического лица-резидента по территории страны места нахождения представительства и за ее пределами, оплаты иных расходов, предусмотренных сметой; |

| Ø сумм, переводимых на текущий валютный счет юридического лица-резидента в уполномоченном банке РФ; |

| Ø средств, ранее ошибочно зачисленных на счет; |

| Ø банковских расходов по ведению счета. |

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок банка по валютному счету и приложенных к ним денежно-расчетных документов.

Выписка банка по валютному счету представляет собой регистр аналитического учета и служит основанием для записей на счетах бухгалтерского учета.

При поступлении выписки банка бухгалтер проверяет правильность записей по валютному счету на основании приложенных к ней документов и проставляет против каждой записи код корреспондирующего счета. После обработки выписок банка хозяйственные операции отражаются в журнале-ордере № 2/1.

Если к выписке банка не приложены оправдательные документы, то указанные в ней суммы запрещается принимать к учету.

Суммы, ошибочно отнесенные в кредит или дебет валютных счетов организации и обнаруженные при проверке выписок банка, отражаются на счете 76-2 «Расчеты по претензиям».

Специфика учета имущества и обязательств в иностранной валюте заключается в пересчете иностранной валюты в рубли, установлении периодичности пересчета и исчислении и учете курсовых разниц. Порядок оценки имущества и обязательств организаций в иностранной валюте установлен специальным Положением по бухгалтерскому учету «Учет имущества и обязательств организаций, стоимость которых выражена в иностранной валюте» ПБУ 3/2000 (утвержден приказом Минфина РФ от 10 января 2000 г. № 2н).

Курсовая разница - это разница между рублевой оценкой соответствующего актива или обязательства, стоимость которых выражена в иностранной валюте, исчисленной по курсу ЦБ РФ, на дату исполнения обязательств по оплате или отчетную дату составления бухгалтерской отчетности за отчетный период, и рублевой оценкой этих актива и обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде или отчетную дату составления бухгалтерской отчетности за предыдущий отчетный период.

Положением установлено, что за дату представления бухгалтерской отчетности принимают последний календарный день в отчетном периоде. Дата совершения операции в иностранной валюте - это день возникновения у организации права в соответствии с законодательством РФ или договором принятия к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции.

Пересчет стоимости денежных знаков в кассе организации, средств на счетах в кредитных организациях, денежных и платежных документов, краткосрочных ценных бумаг, средств в расчетах (включая по заемным обязательствам) с юридическими и физическими лицами, остатков средств целевого финансирования, полученных из бюджета или иностранных источников в рамках технической или иной помощи РФ в соответствии с заключенными соглашениями (договорами), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату составления бухгалтерской отчетности.

Пересчет стоимости денежных знаков в кассе организации и средств на счетах в кредитных организациях, выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курсов иностранных валют, котируемых ЦБ РФ.

Курсовая разница отражается в бухгалтерском учете и бухгалтерской отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность.

Положительные курсовые разницы возникают - при пересчете денежных средств на валютном счете или валюты в кассе - если на дату осуществления операции с валютой (дату составления отчетности) ее курс вырос.

Положительная курсовая разница отражается проводкой: Дебет 52 (50) Кредит 91-1.

Отрицательные курсовые разницы возникают - при пересчете денежных средств на валютном счете или валюты в кассе - если на дату осуществления операции с валютой (дату составления отчетности) ее курс снизился.

Отрицательные курсовые разницы отражаются проводкой:

Дебет 91-2 Кредит 52(50).

Курсовая разница подлежит зачислению на финансовые результаты организации как внереализационные доходы или внереализационные расходы. Курсовая разница зачисляется на финансовые результаты организации по мере ее принятия к бухгалтерскому учету.

Курсовая разница, связанная с формированием уставного (складочного) капитала организации, подлежит отнесению на ее добавочный капитал.

Под курсовой разницей, связанной с формированием уставного (складочного) капитала организации, признается разность между рублевой оценкой задолженности учредителя (участника) по вкладу в уставный (складочный) капитал организации, оцененному в учредительных документах в иностранной валюте, исчисленной по курсу ЦБ РФ на дату поступления суммы вкладов, и рублевой оценкой этого вклада в учредительных документах.

Дебет 75-1 Кредит 80-1 - отражена задолженность учредителя по вкладам в уставный капитал на дату подписания учредительных документов

Дебет 52 Кредит 75-1 — отражена сумма взноса на дату поступления в рублях

Дебет 75-1 Кредит 83 — отражена курсовая разница

В налоговом учете, так же как и в бухгалтерском, курсовые разницы включаются в состав внереализационных доходов и расходов. Так, согласно ст. 250 НК РФ доходы в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей, стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ, признаются внереализационными доходами, расходы в виде отрицательной курсовой разницы, возникающей в тех же случаях, — внереализационными расходами (ст. 265).

В отличие от бухгалтерского учета, где пересчет стоимости числящихся на балансе организации активов и обязательств производится на каждую отчетную дату составления бухгалтерской отчетности, т.е. ежеквартально, в налоговом учете такой пересчет осуществляется ежемесячно. При этом согласно п. 4 ст. 271 НК РФ при методе начисления датой получения дохода в виде положительной курсовой разницы и осуществления расхода в виде отрицательной курсовой разницы по имуществу и требованиям, стоимость которых выражена в иностранной валюте, признается последний день текущего месяца.

Похожие работы

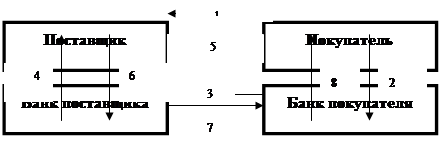

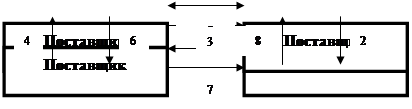

... ; платежи за жилище, коммунальные и другие услуги; погашение банковского кредита; погашение потребительского кредита; перечисление заработной платы в сберегательные банки. Безналичный денежный оборот зависит от непрерывности осуществления платежей, связанных с распределением и перераспределением национального дохода. Для этого необходимо, чтобы созданный общественный продукт был реализован и ...

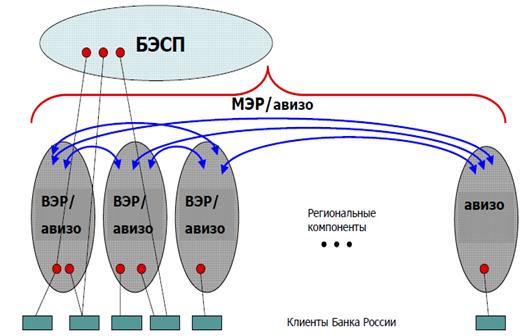

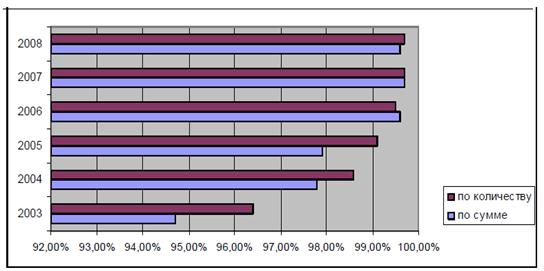

... плательщиков против списания денежных средств с их счетов в бесспорном и безакцептном порядке [7], [11]. 2.5 Проблемные вопросы организации безналичного денежного оборота и осуществления денежных расчётов Важной особенностью современной системы безналичных расчетов является автоматизация процессов прохождения документов на разных стадиях обработки. Почти полностью исключена ручная работа ...

... использованием аккредитивной и инкассовой форм расчетов"// Вестник Высшего Арбитражного Суда Российской Федерации, N 4, 1999 г. В связи с аккредитивной формой расчётов необходимо также отметить следующее. В соответствии с п.2 ст.872, при нарушении условий выполнения аккредитива исполняющим банком, ответственность может быть возложена прямо на исполняющий банк. В данной статье законодатель также ...

... предприятие должно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли (депозиты банков, ценные бумаги и др.). Исходя из этого, основными задачами бухгалтерского учета денежных средств являются: ♦ проверка правильности оформления, законности документов, ♦ своевременное и полное отражение операций в учете. ♦ обеспечение ...

0 комментариев