Навигация

5. ПРАКТИЧЕСКАЯ ЧАСТЬ

Задача (В.В. Ковалев. Практикум по финансовому менеджменту. Конспект лекций с задачами)

Компания планирует получить в следующем году такую же прибыль, как и в отчетном, - 400 тыс. долларов. Анализируются варианты ее использования. Поскольку производственная деятельность компании весьма эффективна, она может увеличить свою долю на рынке товаров, что приведет к повышению общей рентабельности. Наращивание объемов производства можно сделать за счет реинвестирования прибыли. В результате проведенного анализа экспертами компании подготовлены следующие прогнозные данные о зависимости темпа прироста прибыли и требуемой доходности от доли реинвестируемой прибыли:

| доля реинвестируемой прибыли, % | достигаемый темп прироста прибыли, % | требуемая акционерами норма прибыли, % |

| 0 | 0 | 14 |

| 25 | 5 | 15 |

| 40 | 7 | 16 |

Какая политика реинвестирования прибыли наиболее оптимальна?

Решение:

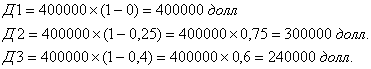

Сначала определим дивиденд за текущий год для каждого варианта:

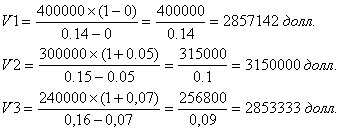

Определим цену акций для каждого варианта, используя формулу Гордона:

Совокупный результат составит:

по первому варианту: ![]()

по второму варианту:![]()

по третьему варианту: ![]()

На основании полученных результатов можно сделать вывод, что второй вариант политики реинвестирования максимально увеличивает совокупный доход акционеров, следовательно, является наиболее оптимальной.

ЗАКЛЮЧЕНИЕ

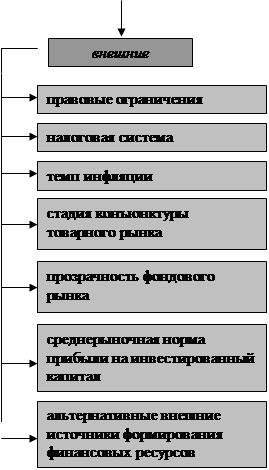

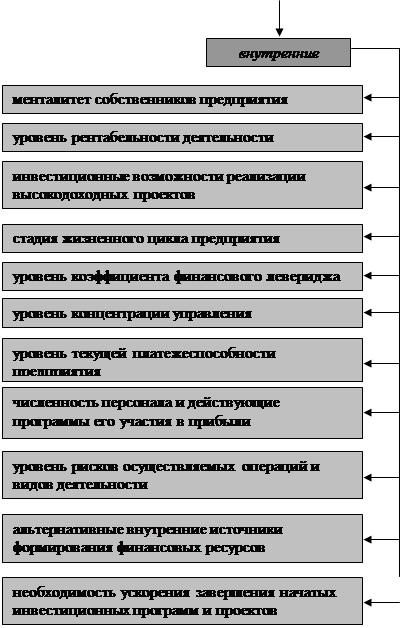

В данной курсовой работе была рассмотрены различные теоретические аспекты дивидендной политики. Среди них три подхода к обоснованию оптимальной дивидендной политики: теория иррелевантности дивидендов, теория существенности дивидендной политики, теория налоговой дифференциации. Показаны основные типы дивидендной политики: консервативная, умеренная (компромиссная), и агрессивная. Систематизированы и рассмотрены факторы, определяющие дивидендную политику. Также в данной работе рассмотрены виды дивидендных выплат и указаны их источники.

В практической части приведен расчет наиболее оптимальной политики реинвестирования на конкретном примере с использованием формулы Гордона.

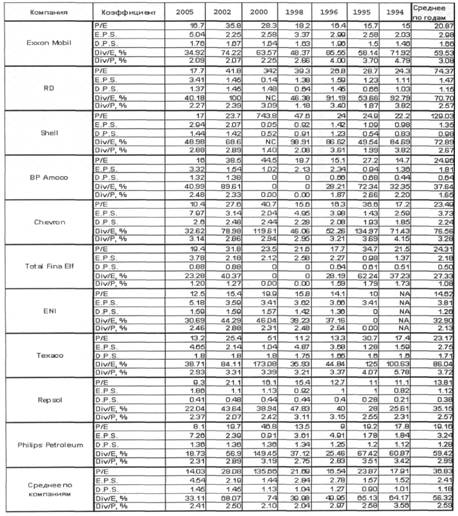

На основании проведенного исследования можно сделать следующие выводы. Во-первых, руководство акционерного общества имеет весьма широкие возможности для регулирования влияния, которое факторы дивидендной политики оказывают на саму дивидендную политику, что в значительной степени обусловлено внутренними факторами. Во-вторых, среди рассмотренных факторов выделяются три группы (требования законодательства, требования двусторонних соглашений и односторонних обязательств и объективные внутрифирменные факторы), влияние которых на политику дивидендных выплат не является стохастическим, причем в случае со структурой капитала оно может быть подвергнуто детерминированному анализу. Это позволяет не только характеризовать, но и измерять степень внешнего воздействия на дивидендную политику. В-третьих, перечень факторов, приведенный выше, не является закрытым, так последние три группы могут быть дополнены исходя из специфики деятельности предприятия и условий, в которых эта деятельность осуществляется. В-четвертых доказано, что размер чистой прибыли на одну обыкновенную акцию относительно прошедших периодов и аналогичных показателей конкурирующих предприятий прямо пропорционален потенциалу дивидендных выплат акционерного общества.

В заключение проведенных исследований можно сделать вывод, что дивидендная политика предприятия предоставляет широкие возможности управления активами предприятия и при грамотном использовании представленных теоретических выкладок и практических методик расчета позволит оптимизировать деятельность предприятия не только в текущем, но и в долгосрочном периоде.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон «Об акционерных обществах» от 26.12.1995 г. № 208-ФЗ

2. Ковалев В.В. Введение в финансовый менеджмент. Финансы и статистика, 2003

3. Ковалев В.В. Практикум по финансовому менеджменту. Конспект лекций с задачами. – М.: Финансы и статистика, 2003

4. Боди З., Мертон Р. Финансы: Пер. с англ.: Учебное пособие. – М.; Изд. Дом «Вильямс», 2003

5. Басовский Л.В. Финансовый менеджмент Учебник – М.: ИНФРА-М, 2003

6. Палий В.Ф. Анализ деятельности акционерного общества. М.: Финансы и статистика, 1996.

7. Журнал «Финансовый менеджмент», №3/ 2005г.

8. Менеджмент в России и за рубежом №1 / 2000г.

9. www.cfin.ru

10.www.expert.ru

Похожие работы

... и директорами предприятии, руководителями их подразделений, информация глубоко обоснованная, составлена на базе выверенных объективных данных, используемых для управления своим предприятием. Методика экономического анализа конечных результатов интенсификации использования производственных и финансовых ресурсов Экономический анализ является неотъемлемой частью и одним из основных ...

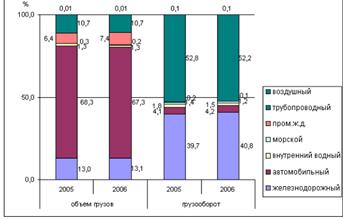

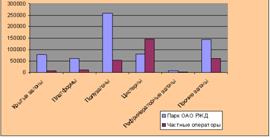

... 400 Дивидендные выплаты согласно дивидендной политике 10% 10% 10% 10% 10% Оптимальный размер дивиденда 17,24 23,5 8,26 35,64 39,26 40 3.2 Основные направления по формированию дивидендной политики ОАО «РЖД» Эффективность политики управления прибылью предприятия определяется не только результатами ее формирования, но и характером ее распределения. В идеале, на ...

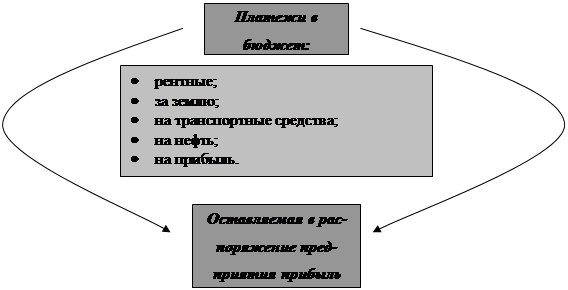

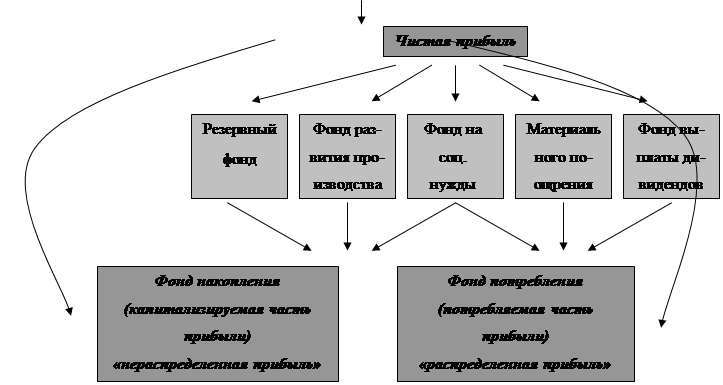

... по неотложным финансовым обязательствам. При большом объеме выплат прибыли на цели потребления, уровень может существенно снизиться. Распределение прибыли осуществляется в соответствии со специально подработанной политикой (ее основу составляет дивидендная политика), формирование которой представляет собой одну из наиболее сложных задач общей политики управления прибылью предприятия. Эта ...

... всей прибыли с тем, чтобы избежать налога; другие интересы могут быть у относительно небогатых акционеров. 6. Ограничения рекламно-финансового характера В условиях рынка информация о дивидендной политике компаний тщательно отслеживается аналитиками, менеджерами, брокерами и др. Сбои в выплате дивидендов, любые нежелательные отклонения от сложившейся в данной компании практики могут привести к ...

0 комментариев