Навигация

< 1463000 < 1518000

957000 < 1463000 < 1518000,

що показує відповідність формулі, а отже нормальну фінансову стійкість, але різниці між ЗВ і НДФЗ недосить значна і можлива ситуація коли рівність зміниться в напрямку зростання ЗВ.

3. Нестійке фінансове становище, яке відповідає нерівності:

ЗВ>НДФЗ (2.6)

Цей тип фінансової стійкості свідчить про наявність певних проблем з джерелами фінансування запасів та витрат. Для формування певної їх частини використані джерела фінансування, що не можуть бути визнані за нормальні (позикові ресурси, що отримані для інших цілей, залишки коштів фондів спеціального призначення, кредиторська заборгованість нетоварного характеру та ін.).

4. Критичне фінансове становище, яке діагностується в разі

наявності 2-х ознак: ЗВ > НДФЗ, підприємство має кредити та позики, не погашені у встановлений термін. Виявлення такого становища свідчить про неможливість підприємства вчасно розрахуватися зі своїми кредиторами. [9]

Досягнення типу 3 та 4 є, як правило, наслідком неефективних рішень щодо фінансування товарно-матеріальних запасів та здійснення авансових витрат, неможливості реалізації накопичених товарних запасів відповідно до термінів повернення позик та погашення зобов'язань за ними.

Виявлення такого становища потребує розробки плану організаційно-економічних заходів щодо нормалізації розміру товарно-матеріальних запасів підприємства або збільшення періоду кредитування.

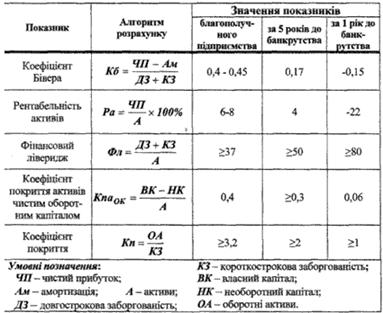

В таблиці 2.1 наводиться система показників діагностики банкрутства підприємства по У. Біверу у складі 5-ти фінансових показників (коефіцієнт Бівера, прибутковість активів, фінансовий ліверидж, коефіцієнт покриття чистих активів оборотним капіталом, коефіцієнт покриття) та критичні значення цих показників, які дозволяють діагностувати благополучне становище, наявність загрози банкрутства за один та п'ять років до банкрутства (додатки А, Б).

Таблиця 2.1. Система показників діагностики банкрутства підприємств по У. Біверу

Для даного підприємства коефіцієнт Бівера складає – 0,11. Згідно таблиці маємо значення 1 рік до банкрутства. Оскільки значення менше ніж – 0,15, то можна вважати що до банкрутства залишилось менше одного року.

Показники рентабельності та фінансового лівериджу показують що підприємству до банкрутства залишилось 5 років, 4,6 та 42 відповідно.

Коефіцієнт покриття активів чистим оборотним капіталом складає 0,23 та коефіцієнт покриття складає 1,83. Вони свідчать про банкрутство підприємства на протязі року.

Однією з проблем таких різних висновків є невірне ведення менеджменту на підприємстві, як фінансового так і стратегічного.

Рівень банкрутства також можна розрахувати використовуючи модель Е. Альтмана. Він є засновником технології розробки багатофакторної статистичної моделі прогнозування банкрутства на базі застосування багатофакторного дискримінантного аналізу (БДА).

БДА як статистичний метод дослідження був відомий ще до досліджень Е. Альтмана, але застосовувався переважно в біологічних та психологічних науках. Використання цього методу надає можливість здійснювати класифікацію деякої сукупності об'єктів на дві або більше груп залежно від їхніх індивідуальних характеристик. Особливістю цього методу є формування функції, яка характеризує взаємозв'язок між зміною кількісних характеристик та якісною ознакою відповідної групи.

Е. Альтманом було попередньо розроблено список з 22-х потенційно корисних показників, що були об'єднані в 5 стандартних груп: показники ліквідності, лівериджу, платоспроможності, прибутковості та ділової активності. Показники були відібрані на розсуд автора, за принципом поширеності в літературі та потенційної доречності для дослідження.

Використання математичного апарату БДА дало змогу відібрати з вихідного переліку п'ять показників, які у сукупності найкраще прогнозують банкрутство корпорацій, та визначити параметри функції, яка їх об'єднує.

Найкращою з альтернативних було визнано функцію, яка з того часу й увійшла до усіх підручників з фінансового менеджменту (додатки А, Б):

Z = 1,2Х1 + 1,4Х2 + 3, ЗХ3 + 0,6Х4 + 0,999Х5, (2.7)

де X1 – робочий капітал / сума активів (ліквідність);

Х2 – нерозподілений прибуток / сума активів (сукупна прибутковість за період діяльності);

Х3 – прибуток до виплати процентів і податків / сума активів (прибутковість);

Х4 – ринкова вартість власного капіталу / балансова оцінка заборгованості (фінансова структура);

Х5 – обсяг продажів / сума активів (рівень оборотності капіталу).

Показники, що увійшли до складу Z – рахунку, характеризують різні аспекти діяльності підприємства. Так, показник X1 – робочий капітал / сума активів, який часто використовується в дослідженнях корпоративних проблем, є виміром чистих ліквідних активів фірми відносно сукупних активів. Робочий капітал визначається як різниця поточних активів і поточних пасивів.

Показник Х2 – нерозподілений прибуток / сума активів – характеризує кумулятивний прибуток фірми за період її діяльності. За його допомогою вираховується вік фірми. Наприклад, відносно молода фірма може мати низький показник «нерозподілений прибуток / сума активів», оскільки не було часу, щоб сформувати свій сукупний прибуток, а отже, ймовірність бути класифікованою як банкрут у неї вища, ніж в іншої, старшої за віком. Це є спірним, але це реальна ситуація, оскільки імовірність банкрутства більш висока на ранніх етапах розвитку фірми.

Показник X3 – прибуток до виплати відсотків і податків / сума активів – є за суттю виміром дійсної продуктивності активів фірми. З того часу як початкове існування фірми базується на прибутковості її активів, цей показник використовується для досліджень корпоративного банкрутства.

Показник Х4 – ринкова вартість власного капіталу / балансова оцінка заборгованості – є прогнозною ціною акції підприємства. Співвідношення показує, на скільки може впасти ціна активів фірми до того, як зобов'язання перебільшать активи, і фірма стане неплатоспроможною.

Співвідношення обсяг продажів / сума активів (показник X5) оцінює стан оборотності капіталу і є стандартним фінансовим показником, що ілюструє здатність до реалізації активів фірми. Це один з показників якості менеджменту при роботі в конкурентних умовах. Таким чином, у комплексному вигляді Z-рахунок враховує такі характеристики фірми, як ліквідність, прибутковість, оборотність, структуру капіталу та швидкість накопичення (приросту) власного капіталу.

Імовірність банкрутства в п’яти факторній моделі Е. Альтмана оцінюється залежно від значення Z-рахунку, обчисленого за реальними даними підприємства:

· до 1,8 – дуже висока;

· від 2,8 до 2,9 – можлива;

· від 1,81 до 2,7 – висока;

· понад 3,0 – дуже низька.

За розрахунками вище перелічених показників для даного підприємства за формулою 2.7 встановлено:

Z = 0,108+0,064+0,001+0,822+0,089

Z = 1,084

Згідно даними ймовірності банкрутства Е. Альтмана отримане значення 1,084 – відповідає дуже високій можливості банкрутства.

Похожие работы

... діяльності підприємств для різних груп зацікавлених осіб, тому, використовуючи їх, необхідно враховувати обмеження, які накладає їх використання. [9] 4. Попередня оцінка масштабів кризового фінансового стану підприємства За умов переходу економіки України до ринкових відносин, суттєвого розширення прав підприємств у галузі фінансово-економічної діяльності значно зростає роль своєчасного та ...

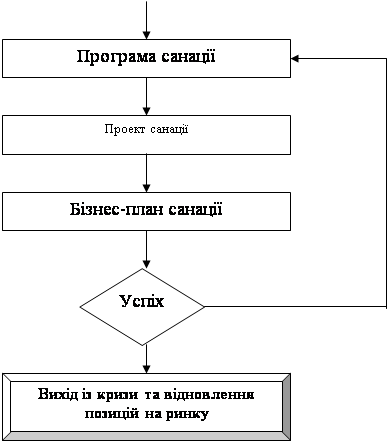

... діагностики фінансового стану підприємства та заходи подолання кризи, які застосовують на сучасному. етапі; визначити ефективні напрями фінансової санації неплатоспроможних підприємств. В економічній літературі використовується загальновідома модель фінансового оздоровлення підприємства, що передбачає послідовне здійснення відповідних заходів (Рис. 1.1.). Процес фінансової санації починається з ...

... заційної реструктуризації. Щоб більш результативно запобігати банкрутству, необхідно вирішити завдання запровадження ефективних, адаптованих до вітчизняних умов, механізмів визначення ймовірності банкрутства ще до виникнення явних ознак неплатоспроможності підприємства, а також створити відповідну систему моніторингу роботи підприємств на рівні регіонів. Аналіз літератури показує, що у даний час ...

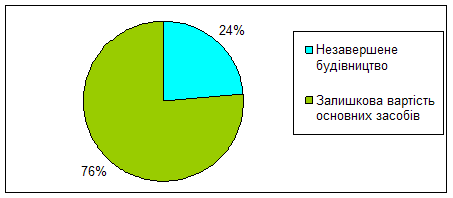

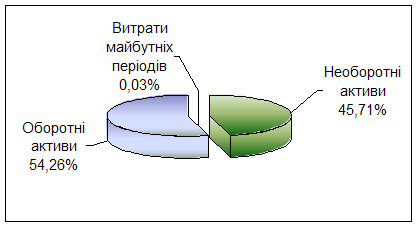

... оборотні активи за період аналізу збільшилися більше ніж у 3 рази, але необоротні активи збільшилися у 4,7 раз. Доречним також буде розрахунок та аналіз показників-індикаторів кризового стану та загрози банкрутства підприємства за методикою Л. О. Лігоненка (додаток Е). Рис. 2.8 Графік зміни оборотних активів за 2002-2006 рр. Зменшення коефіцієнта негайної (абсолютної) ліквідності (рис. 2.9) ...

0 комментариев