Навигация

Состав, структура и динамика доходов бюджета

2. Состав, структура и динамика доходов бюджета

2.1 Состав и роль поступлений государственного бюджета

Система поступлений бюджета государства определяется содержанием социально-экономического устройства и уровнем экономического развития общества. Если экономическая база общества построена на частной собственности, то доходы представляют собой изъятие государством средств у других экономических субъектов. Напротив, когда экономика строится на общественной (социалистической) собственности, то поступления бюджета являются результатом командно-административного перераспределения стоимости единого государственного субъекта. Незначительную долю составляют платежи из личного достояния физических лиц.

В обществе с рыночной экономикой источниками внутренних поступлений могут быть чистый доход, национальный доход и национальное богатство страны. К внешним источникам относятся национальный доход и национальное богатство зарубежных государств. Эти поступления – результат осуществления специальных финансовых и нефинансовых (силовых) методов международного перераспределения (изъятия) стоимости. В историческом плане наблюдались различные формы пополнения государственной казны

За счет успешно проводимых войн, захватов чужой территории и других видов агрессии контрибуция и т.д.). С другой стороны, длительное время существовали финансово-экономические методы аннексии (например, эмиссия зарубежных денежных знаков демпинговая политика, принудительные валютные клиринги). В настоящее время широкое распространение получили различные международные займы.

Известны пять основных видов поступлений государственного бюджета: налоговые доходы, неналоговые доходы, займы, эмиссии и трансферты. В реальной действительности их соотношение неодинакова и определяется различными факторами:

v характером кредитно-денежной и финансовой политики;

v экономическим состоянием страны;

v политико-экономической конъюнктурой;

v конкретными особенностями исторического периода.

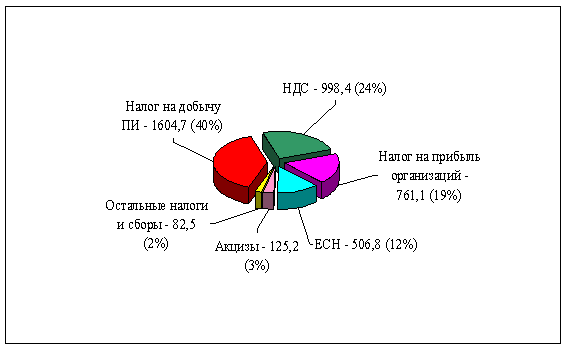

Налоговые поступления присущи мирному, политически стабильному периоду развития государств. Они служат основой для всех звеньев бюджетной системы современных стран. Принципы и механизм налогообложения формируются государством и находят выражение в фискальной политике и налоговом менеджменте. В России к налоговым доходам относятся федеральные, региональные и местные налоги и сборы, а также пени и штрафы. По существу, к ним следует отнести и поступления целевых бюджетных фондов. Они носят субъективный характер и зависят исключительно от особенностей бюджетного менеджмента в части финансирования государственных функций.

Государственные займы стоят по значимости поступлений на втором месте и имеют тысячелетнюю историю, но получили широкое распространение лишь в ХХ в., особенно в послевоенное время. Раньше они имели периодический характер, обусловленный чрезвычайными обстоятельствами (война, стихийные бедствия и т.п.). Займы не являются доходами в истинном смысле. Это денежные поступления, которые через определенное время необходимо вернуть, причем с доплатой в виде процентов. В действительности займы представляют собой лишь видимость доходов, которые оборачиваются чистыми расходами. Их положительная сторона заключается в возможности удовлетворения временных неотложных нужд при чрезвычайных обстоятельствах или в создании условий для резкого ускорения развития какого-либо процесса, интенсификации очень выгодной сферы жизнедеятельности (разработки богатого месторождения, подготовки кадров и: т.д.).

Различают внутренние и внешние займы. Первые ведут к образованию внутреннего государственного долга, вторые – внешнего. Если выплата внутреннего долга поступает физическим и юридическим лицам своего государства, то обслуживание внешнего долга представляет чистый убыток, так как проценты уходят за пределы страны. Все это требует научно продуманного подхода к использованию заимствований и обязательного прозрачного отражения их в бюджетах.

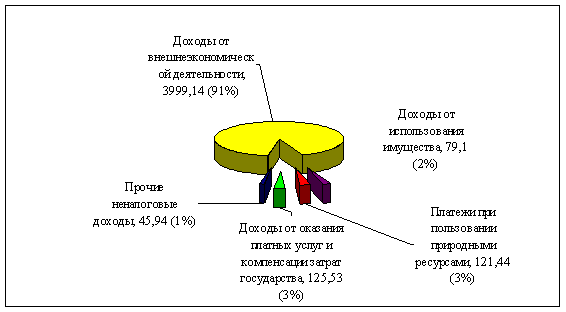

К неналоговым доходам согласно действующей бюджетной классификации РФ относятся:

доходы от государственной (муниципальной) предпринимательской деятельности и государственного имущества, получаемые в виде арендной платы за сдачу имущества, дивидендов и процентов по ценным бумагам, находящимся в собственности государства, прибыли государственных организаций (ЦБ РФ и др.), платы за пользование бюджетными средствами, предоставленными другим бюджетам, иностранным государствам или юридическим лицам;

v доходы от внешнеэкономической деятельности государственных органов;

v доходы от платных услуг;

v средства, полученные в результате применения мер ответственности (штрафы, конфискации, компенсации и т.д.), а также средства, полученные в возмещение вреда, и иные суммы принудительного изъятия;

v другие (безвозмездные перечисления различных физических и юридических субъектов, клады, доходы от разгосударствления и приватизации (продажи) государственного достояния, государственные финансовые санкции и т.д.).

Таким образом, размер неналоговых доходов зависит от объемов и результативности функционирования имущества государства. Наибольшие доходы казна должна получать от прибыли государственных предприятий (ЦБ РФ, Газпром и др.) и дивидендов по акциям, находящимся у государства. Что касается поступлений от разгосударствления и приватизации государственного имущества (земли, различных активов), то здесь доходов нет, а есть лишь смена товарной формы стоимости на денежную, осуществляемая, как правило, не в пользу государства.

Право на эмиссию денежной массы принадлежит представительным органам государственной власти, которые используют ее в случае недостатка поступлений для накрытия бюджетного дефицита. Эмиссия кредитных денег, применяемая для покрытия дефицита бюджета, непосредственно ведет к инфляции, так как происходит переполнение каналов обращения избыточной массой денежных средств. В данном случае инфляция служит мощным инструментом скрытого рыночного перераспределения (отчуждения) стоимости денежных средств массовых потребителей. Особенно страдают физические лица как конечные потребители продовольственных и промышленных товаров, а также услуг. Поэтому эмиссия служит негласным поступлением бюджетов, и о ее применении становится известно широкой общественности постфактум. Так было на протяжении всей истории товарно-денежных отношений: во время феодализма, при капитализме, в СССР при социализме; так остается и в настоящий период в России. Особенно широко эмиссия использовалась в 1990-1996гг. Бюджетным кодексом РФ эмиссия в качестве источника поступления бюджета не предусматривается, хотя в бюджетной классификации источников финансирования дефицитов первой группой покрытия дефицита бюджета указывается на "финансирование дефицита бюджета за счет кредита ЦБ РФ". Между тем трудно объяснить полное отсутствие эмиссии при значительной инфляции и росте объема денежной массы в 2001г. на 40% в номинальном выражении и только на 18% в реальном.

Трансферты (финансовая помощь) приняты исключительно в странах со сложной бюджетной системой, состоящей из нескольких бюджетных уровней и включают дотации, субвенции, субсидии и другие выплаты вышестоящих бюджетов нижестоящим. Для большинства региональных и особенно местных образований они играют большую роль, поскольку составляют значительную долю доходов их бюджетов, достигающую в ряде случаев 70-80%. Характерной чертой дотаций и субвенций служит целевой характер. Так, это может быть помощь для поддержания минимальной бюджетной обеспеченности или специфических функций (административных, военных, экологических и т.д.) органов власти административно-территориальных образований.

Похожие работы

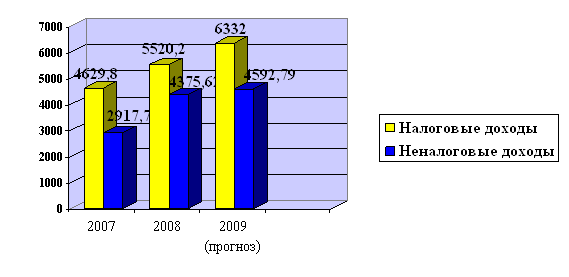

... -промышленного комплекса, охране окружающей среды, по укреплению научно-технического потенциала и развитию культуры страны, поддержке социальных программ. Таким образом, обоснованное формирование доходов федерального бюджета, их полная и своевременная мобилизация, обеспечение надлежащего контроля являются гарантией финансирования расходов в предусмотренных законом о федеральном бюджете объемах. ...

... представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов РФ.[6] 1.2 Доходы федерального бюджета В доходы федерального бюджета зачисляются собственные налоговые доходы ...

... определен в нормативных правовых актах подзаконного характера. Так, например, постановлением Правительства РФ был утвержден Порядок учета в доходах федерального бюджета арендной платы за пользование федеральным недвижимым имуществом, закрепленным за научными организациями, образовательными учреждениями, учреждениями здравоохранения, государственными музеями, государственными учреждениями культуры ...

... контроля за собираемостью налогов, создание единой универсальной базы данных, включающей всех налогоплательщиков России. Другим путем увеличения доходов федерального бюджета и снижения налоговой нагрузки является оптимизация системы неналоговых поступлений в бюджет. Резервы пополнения неналоговых доходов связаны в основном с повышением эффективности использования собственности через эффективное ...

0 комментариев