Навигация

Характеристика основных видов доходов бюджета

3. Характеристика основных видов доходов бюджета

Как уже отмечалось основными видами доходов государства являются:

v налоги;

v неналоговые доходы;

v безвозмездные перечисления.

Рассмотрим их более подробно.

Итак, главный источник доходов государства – это налоги, они многочисленны и весьма разнообразны, их можно классифицировать по различным принципам: по объекту, по конечному плательщику, по методу платежа и др. Наиболее наглядно деление налогов по объекту взимания. Налог может устанавливаться либо непосредственно на уже полученный доход определенной величины, либо на операцию продажи товара или услуги, либо на конкретное имущество, собственник которого и должен платить налог. Непосредственно в составе доходов бюджета предусматриваются следующие группы налогов:

v налог на прибыль (доход), прирост капитала, сюда включаются налоги на прибыль предприятий и налог на доходы физических лиц;

v налоги на товары, услуги, лицензионные и регистрационные сборы; сюда включаются налог на добавленную стоимость, акцизы по товарам, производимым в России, и по товарам, ввозимым в Россию, сборы, налог с продаж и др.;

v налоги на совокупный доход. Это налоги в основном для мелких предпринимателей, которые в своем учете не отделяют прибыль от валового дохода, здесь же фигурирует налог на вмененный доход;

v налоги на имущество;

v платежи за пользование природными ресурсами. Эта группа содержит очень много платежей, относящихся к различным природным ресурсам (недра, континентальный шельф, лесной фонд, водные объекты, сюда же включаются экологические платежи и платежи за право пользования биологическими ресурсами;

v налоги на внешнюю торговлю и внешнеэкономические операции. Это в основном таможенные платежи;

v прочие налоги, пошлины и сборы. Здесь самый заметный платеж – государственная пошлина.

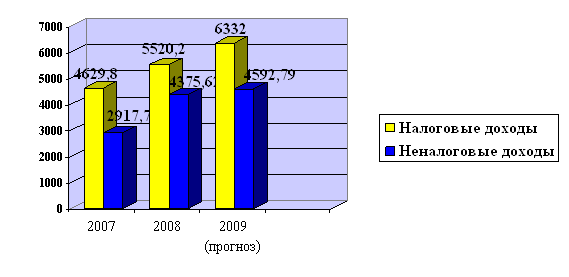

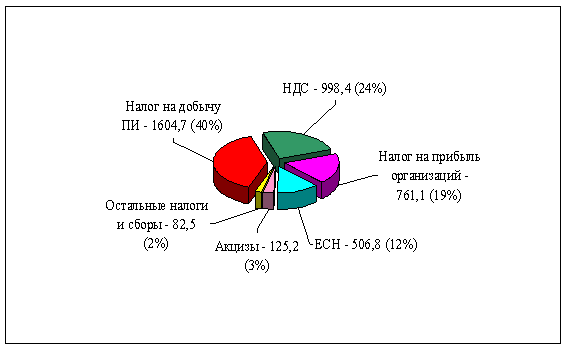

Динамика налоговых доходов федерального бюджета приведена в табл. 3. (см. Приложение)

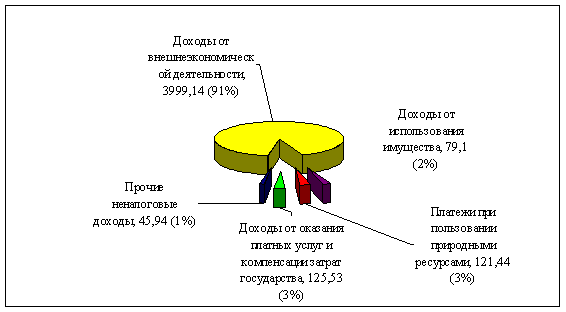

К неналоговым БК РФ относит такие доходы, которые по ранее действовавшему бюджетному законодательству имели режим внебюджетных средств.

Неналоговые доходы бюджетов включают:

1. Доходы от имущества, находящегося в государственной и муниципальной собственности или от деятельности:

v дивиденды по акциям, принадлежащим государству;

v доходы от сдачи в аренду имущества, находящегося в государственной и муниципальной собственности;

v арендная плата за земли сельскохозяйственного и несельскохозяйственного назначения, городов и поселков;

v доходы от сдачи в аренду недвижимого имущества, закрепленного за образовательными учреждениями, научными организациями, учреждениями здравоохранения, культуры и искусства;

v проценты, полученные от размещения в банках и кредитных организациях временно свободных денежных средств;

v проценты, полученные от предоставления бюджетных ссуд внутри страны;

v перечисление прибыли Центрального банка РФ;

v доходы от оказания услуг или компенсации затрат государства (консульский сбор, плата за выдаваемые паспорта, плата за информацию, плата за опробование и клеймение изделий из сплавов и драгоценных металлов и др.); доходы ОТ реализации соглашений о разделе продукции;

v доходы от продажи квартир, государственных производственных и непроизводственных фондов, материальных ценностей;

v доходы от распоряжения принадлежащими РФ правами на результаты научно-исследовательских и опытно-конструкторских работ и технологических работ военного, специального и двойного назначения.

2. Доходы от продажи земли и нематериальных активов.

З. Поступления капитальных трансфертов из негосударственных источников (резидентов и нерезидентов).

4.Административные платежи и сборы.

5. Штрафные санкции, возмещение ущерба – административные штрафы, штрафы за нарушение правил дорожного движения, санкции за нецелевое использование бюджетных средств; штрафы, взимаемые Министерством РФ по налогам и сборам, и др.

6. Доходы от внешнеэкономической деятельности – проценты по государственным кредитам; поступление средств от централизованного экспорта; таможенные сборы и прочие доходы.

Если бюджетное учреждение получает доходы от предпринимательской или иной деятельности, приносящей доход, то эти доходы в полном объеме учитываются в смете доходов и расходов бюджетного учреждения и отражаются в доходах соответствующего бюджета как доходы от использования имущества, находящегося в государственной или муниципальной собственности, либо как доходы от оказания платных услуг.

Средства, получаемые от продажи государственного и муниципального имущества, зачисляются в соответствующие бюджеты. Однако в некоторых случаях средства от приватизации могут распределяться между уровнями бюджетной системы. При этом нормативы их распределения между бюджетами разных уровней регулируются законодательством о приватизации.

Штрафы подлежат зачислению в местные бюджеты по месту нахождения органа или должностного лица, принявшего решение о наложении штрафа, если иное не предусмотрено законодательством РФ.

Безвозмездные перечисления бывают следующие:

v от нерезидентов;

v от бюджетов других уровней;

v дотации;

v субвенции средства, получаемые по взаимным расчетам, в том числе компенсации дополнительных расходов, возникших в результате решений, принятых органами государственной власти;

v трансферты;

v прочие безвозмездные поступления.

Необходимо иметь в виду, что финансовая помощь от бюджета одного уровня бюджетной системы РФ в форме дотаций, субвенций и субсидий либо иной безвозвратной и безвозмездной передачи средств подлежит учету в доходах того бюджета, который является получателем этих средств. В доходы бюджетов могут также зачисляться безвозмездные перечисления от физических и юридических лиц, международных организаций и правительств иностранных государств.

В доходы бюджетов могут также зачисляться безвозмездные перечисления по взаимным расчетам, которые представляют собой операции по передаче средств между бюджетами разных уровней бюджетной системы, связанные с:

v изменением налогового и бюджетного законодательства;

v передачей полномочий по финансированию расходов или

v передачей доходов, происшедшими после принятия Закона о бюджете и не учтенными им.

И, наконец, третья часть доходов бюджета – доходы целевых фондов. До 2001г. доходы целевых бюджетных фондов были сравнимы с неналоговыми доходами (2000г.: неналоговые доходы – 7,8% ,а доходы целевых бюджетных фондов – 7,6%).

Начиная с 2001г. было принято решение об объединении средств большинства целевых фондов с федеральным бюджетом. Исключение составил лишь Фонд Министерства РФ по атомной энергии. Поэтому в федеральных бюджетах 2001 и 2002 гг. доходы целевых бюджетных фондов в общей структуре доходов федерального бюджета существенно сократились.

Объединение целевых бюджетных фондов с федеральным бюджетом в большинстве случаев не означает, что отдельные ведомства лишились дополнительных доходов. Эти доходы остались, однако теперь порядок их формирования и использования определяются не положениями этих фондов, а Федеральным законом о федеральном бюджете на очередной финансовый год.

Средства, получаемые Российской государственной пробирной палатой Министерства финансов РФ от взимания платы за опробование и клеймение изделий и сплавов из драгоценных металлов, зачисляются в объеме 90% в доходы федерального бюджета, а 10 0% идет на обеспечение деятельности по федеральному пробирному надзору

Перечисленная общая классификация доходов бюджетов на каждом уровне бюджетной системы имеет свои особенности.

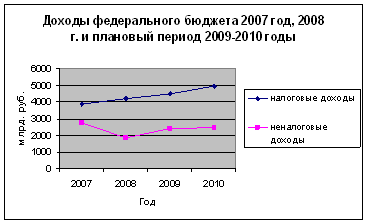

Так, доходы федерального бюджета включают три основных элемента:

v налоговые доходы;

v неналоговые доходы;

v доходы целевых бюджетных фондов.

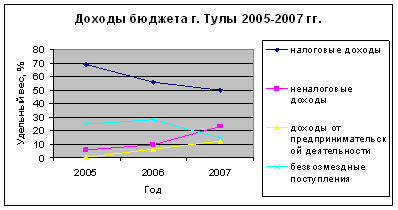

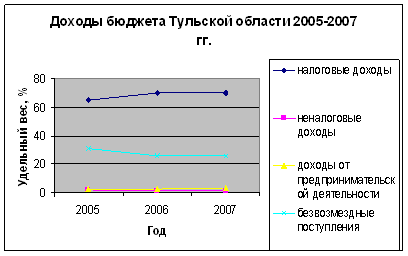

Доходы бюджетов субъектов РФ и местных бюджетов формируются за счет налоговых поступлений, неналоговых доходов и поступлений из вышестоящих бюджетов.

К налоговым доходам бюджетов субъектов РФ относятся:

v региональные налоги и сборы;

v отчисления от федеральных регулирующих налогов и сборов,

v распределенных к зачислению в бюджеты субъектов РФ, за исключением доходов, передаваемых в порядке регулирования местным бюджетам. Последние определяются Законом о бюджете субъекта РФ на очередной финансовый год и Федеральным законом "О финансовых основах местного самоуправления в РФ";

v неналоговые доходы.

Неналоговые доходы бюджетов субъектов РФ формируются так же, как и для федерального бюджета, с той лишь разницей, что в данном случае речь идет не о федеральной собственности, а о собственности субъекта РФ.

К неналоговым доходам субъектов РФ относятся доходы от использования имущества, находящегося в собственности субъектов РФ, а также доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов государственной власти субъектов РФ.

Доходы местных бюджетов формируются за счет:

1)местных налогов и сборов;

2)отчислений от регулирующих доходов и сборов;

3)3) неналоговых доходов.

Местные налоги и сборы – это налоги и сборы, устанавливаемые представительными органами местного самоуправления самостоятельно в соответствии с федеральными законами. В части первой Налогового кодекса РФ к местным налогам отнесены: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование или дарение; местные"лицензионные сборы.

Отчисления от регулирующих налогов и сборов, которые поступают в местный бюджет, определяются федеральным законодательством или законом о бюджете субъекта РФ на очередной финансовый год.

Похожие работы

... -промышленного комплекса, охране окружающей среды, по укреплению научно-технического потенциала и развитию культуры страны, поддержке социальных программ. Таким образом, обоснованное формирование доходов федерального бюджета, их полная и своевременная мобилизация, обеспечение надлежащего контроля являются гарантией финансирования расходов в предусмотренных законом о федеральном бюджете объемах. ...

... представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов РФ.[6] 1.2 Доходы федерального бюджета В доходы федерального бюджета зачисляются собственные налоговые доходы ...

... определен в нормативных правовых актах подзаконного характера. Так, например, постановлением Правительства РФ был утвержден Порядок учета в доходах федерального бюджета арендной платы за пользование федеральным недвижимым имуществом, закрепленным за научными организациями, образовательными учреждениями, учреждениями здравоохранения, государственными музеями, государственными учреждениями культуры ...

... контроля за собираемостью налогов, создание единой универсальной базы данных, включающей всех налогоплательщиков России. Другим путем увеличения доходов федерального бюджета и снижения налоговой нагрузки является оптимизация системы неналоговых поступлений в бюджет. Резервы пополнения неналоговых доходов связаны в основном с повышением эффективности использования собственности через эффективное ...

0 комментариев