Навигация

Приоритетные направления увеличения налоговых поступлений в доходную часть местного бюджета

3.2 Приоритетные направления увеличения налоговых поступлений в доходную часть местного бюджета

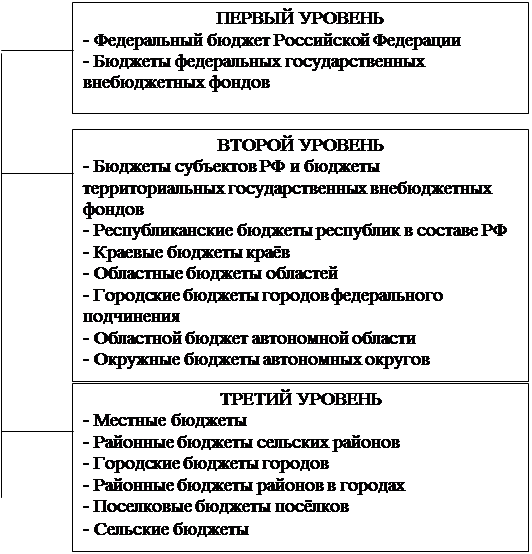

Для нормального развития экономического оборота и функционирования налоговой системы любого государства характерно надлежащее исполнение своих обязанностей всеми налогоплательщиками. Однако в современных условиях налоговые правонарушения приобретают все более массовый характер. Опасность налоговых правонарушений состоит в том, что перекрываются каналы поступлений денежных средств в доходную часть бюджетов всех уровней и, таким образом, снижается результативность бюджетной и налоговой политики Правительства России и субъектов Федерации, которые лишаются одного из наиболее действенных средств управления экономикой.

Одним из наиболее значимых факторов, обуславливающих налоговые правонарушения в России это несовершенство действующей налоговой системы. В результате довольно часто возникает парадоксальная ситуация, когда действия налогоплательщиков, по сути направленные на уклонение от уплаты налогов со стороны судебной системы признаются законными. При этом ни кто не может сказать и оценить размер потерянной налоговой базы.

В связи с этим добиться перелома ситуации со сбором налогов возможно лишь предпринимая решительные действия по сохранению налоговой базы. Для этого необходимо ввести принцип сохранения налоговой базы, который будет предусматривать что при невозможности организации – плательщика надлежащим образом исполнять обязанности по уплате налогов со сформированной налоговой базы государством могут быть предъявлены требования на уплату обязанным лицам – исполнительному органу организации (руководителю), лицам, создавшим организацию, лицам, имеющим право давать обязательные для организации указания. Тем самым будет достигаться главная цель – невозможность уклонения от уплаты налогов физическим лицам, фактически осуществляющим свою предпринимательскую деятельность посредством создания организаций. Кроме того, этот принцип может способствовать стабильности экономических отношений и поддерживать дисциплину в налоговой системе.

Кроме того, целесообразно установить такой порядок, чтобы все обязанные лица до погашения всей суммы задолженности не имели право: занимать руководящие посты в любых юридических лицах; создавать новые юридические лица и покупать доли или акции в действующих; получать загранпаспорт для поездок за рубеж.

Однако этот принцип сохранения налоговой базы никоим образом нельзя рассматривать как нож, приставленный к горлу отечественного предпринимателя.

Среди способов управления налогообложением особое место занимает налоговое планирование. Его целью являются: соблюдение налогового законодательства; сведение до минимума излишних налоговых выплат; максимальное увеличение прибыли; разработка структуры взаимовыгодных сделок и т.п.

Так как возможны различные модели поведения налогоплательщика, то следует отграничить понятие «налоговое планирование» и понятия «уклонение от уплаты налогов» и «обход налогов».

Уклонение от уплаты налогов – это несвоевременная уплата налогов, непредоставление документов, незаконное использование налоговых льгот и т.д. Оно представляет собой форму уменьшения налоговых и других платежей, при которых налогоплательщик умышленно или неосторожно уменьшает размер своих налоговых обязательств.

Обход налогов – это ситуация, в которой лицо, не является налогоплательщиком в силу различных причин.

В результате проверок и обнаружением налоговых правонарушений налоговыми органами начисляются административные санкции (штрафы). При просрочке уплаты налогов или штрафов на сумму задолженности начисляются пени.

Для примера, задолженность по городу Саяногорску приведена в приложении Г.

Задолженность по налоговым поступлениям формируется из недоимки, приостановленных к взысканию платежей и отсроченных платежей.

Анализируя задолженность по городу Саяногорску видно, что, в 2004-2005 году произошло увеличение задолженности за счет увеличения по всем видам налогов, а так же за счет увеличения задолженности по пеням, штрафам по федеральным налогам, местным налогам и по налогам со специальным налоговым режимом. Прирост задолженности по физическим лицам составил 123208 тысяч рублей. Остальной прирост задолженности по налогам, пени и финансовым санкциям обеспечен юридическими лицами. Факторами, повлиявшими на прирост задолженности стали доначисления по налоговым проверкам таких организаций как:

- ОАО «Саянал» - прирост 26086 тысяч рублей – 2004 год.;

- ОАО «СШГЭС» - по налогу на имущество за 9 месяцев 2004 года при переплате налога в части сумм, зачисляемых по расчетам за 2003-2004 гг.;

- ОАО «САЗ» - прирост -3774 тысячи рублей -2004 год.

Прирост недоимки и задолженности по местным налогам обеспечил:

- Предприятия банкроты – прирост 401 тысяча рублей - 2004 год,

2596 тысяч рублей – 2005 год;

- ОАО «МКК-Саянмрамор» - прирост 461 тысяча рублей - 2004 году,

11146 тысяч рублей – 2005 году

Наиболее результативной работой по взысканию задолженности на местном уровне является индивидуальная работа с налогоплательщиками в инспекции и в прокуратуре г.Саяногорска с вручением им Требований об уплате налогов и прокурорских предостережений и вынесение постановлений об обращении взыскания на имущество должников Так же эффективно взыскание за счет денежных средств путем предъявления на расчетные счета инкассовых поручений.

Анализ эффективности принимаемых мер по принудительному взысканию задолженности за 2004 – 2005 года представлен в Приложении Г.

Следующими наиболее эффективными мерами взыскания задолженности являются – рассмотрение предприятия при руководителе инспекции и рассмотрение предприятия на комиссии при администрации г.Саяногорска.

До настоящего времени большой проблемой остается взыскание пени за несвоевременную уплату налогов, так как в период уплаты основного долга по Требованию нарастает задолженность по вновь начисленным налогам и пени продолжают начисляться на всю сумму задолженности. Пени, начисленные на сумму текущих налогов, никоим образом не выделяются из сумм начисленных и предъявленных пеней. Практика работы показывает, что проблема выделения текущей пени из основных сумм задолженности по пени, вновь возникла при проведении реструктуризации задолженности по платежам во все уровни бюджета.

Кроме того, для увеличения собираемости налогов, а, следовательно, и увеличения доходов местного бюджета можно предложить следующие меры:

1 Увеличение собираемости налогов на сегодняшний день, обладая экономикой предприятий с неплатежами, и в основном неплатежами государству по налогам и сборам, во внебюджетные фонды и пени, начисленной государством за несвоевременную уплату начисленных платежей, единовременное и полное погашение которых приведет к банкротству предприятия, видно в следующем:

1.1предъявление к взысканию пени только на сумму недоимки по налогам и сборам по состоянию на 01.01.2004 года, остальную сумму пени предъявлять к взысканию через суд;

1.2применение системы налогового стимулирования путем изменения срока уплаты налога по ходатайству и представлению налогового органа, где налогоплательщик состоит на налоговом учете, во все уровни бюджета.

2 Законодательными актами за налоговыми органами закреплена функция регистрации юридических лиц. Необходимо внести дополнение в Законодательство, не допускающее возможности регистрации нового юридического лица при имеющейся задолженности по ликвидированному (брошенному) предприятию.

3 Законом обязать каждого владельца недвижимого имущества и земельных участков уплачивать своевременно налоги, а не ждать когда работники налоговых органов принесут квитанции по адресу (причем адрес проживания часто не совпадает с адресом объекта налогообложения).

Похожие работы

... уделяется недостаточно внимания. 2) Предложения по использованию резервов территориального бюджета ХМАО. Анализ особенностей формирования бюджета Ханты-Мансийского автономного округа за 1996 год, произведенный в главе 1, разделе 2; учет недостатков, связанных с уплатой налогов в доходную часть бюджета ХМАО за 1996 год, представленных в главе 1, разделе 3, применение положительного опыта других ...

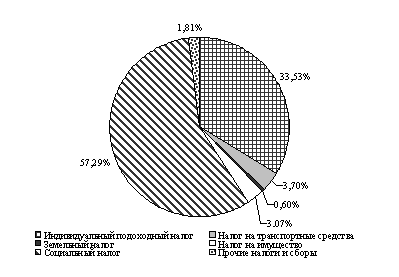

... . Дополнительным резервом поступлений стало перечисление АО «ССГПО» налога в сумме 134,1 млн. тенге по выплаченной в декабре 2007 г. 13‑й заработной платы. Доходная часть бюджета на 2008 г. на 42,7% сформирована за счет социального налога. Уточненный прогноз по данному источнику исполнен на 106,9%, в бюджет области дополнительно поступило 727,5 млн. тенге. Перевыполнение прогноза по данному ...

... и других сведений, связанных с использованием бюджетных средств. Главный распорядитель осуществляет контроль за расходованием средств, предоставленных местным бюджетам муниципальных образований, расположенных на территории Санкт-Петербурга. При использовании муниципальными образованиями субвенций, должен соблюдаться принцип адресности и целевого характера бюджетных средств. В случае выявления ...

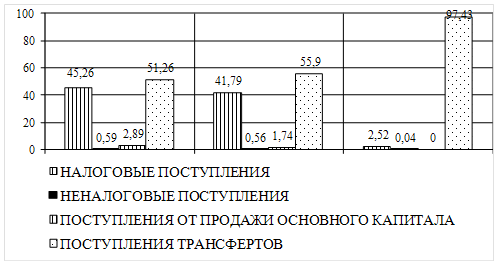

... 3 – расходы за услуги связи; 4 – прочие расходы. Рис. 1.6. Схематичное изображение баланса текущих расходов и собственных доходов муниципального образования ГЛАВА 2. АНАЛИЗ ФОРМИРОВАНИЯ И ИСПОЛНЕНИЯ МЕСТНОГО БЮДЖЕТА НА ПРИМЕРЕ БЮДЖЕТА УВЕЛЬСКОГО МУНИЦИПАЛЬНОГО РАЙОНА 2.1 Анализ доходной части бюджета Доходы бюджета Увельского муниципального района формируются в ...

0 комментариев