Навигация

Анализ недоимки и меры принудительного взыскания корпоративного подоходного налога

2.3 Анализ недоимки и меры принудительного взыскания корпоративного подоходного налога

Как бы налоговые органы не старались, какие бы законы и наказания не принимались, найдутся такие физические и юридические лица, которые по тем или иным причинам не выплачивают всех положенных налогов, или выплачивают их не полностью. В связи с этой проблемой и появился термин недоимка.

Недоимка – начисленные и не уплаченные в срок суммы налогов и других обязательных платежей в бюджет./3, с.5/

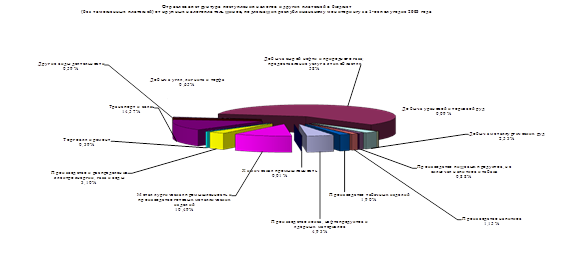

Для того чтобы проанализировать состояние недоимки по налогам и другим обязательным платежам в бюджет рассмотрим статистические данные района г.Алматы (таблица 4).

Таблица 4. Состояние недоимки по налогам и другим обязательным платежам в бюджет. (млн. тенге)

| Наименование платежа | На 01.01.2004 г | На 01.01.2005 г. | На 01.01.2006 г | На 01.01.2007 г |

| 1 | 2 | 3 | 4 | 5 |

| Налоговые поступления | ||||

| Корпоративный подоходный налог | 12 360 | 11 433 | 8849 | 14569 |

| Индивидуальный подоходный налог | 2 867 | 2 294 | 2083 | 2005 |

| Социальный налог | 8 005 | 5 903 | 4087 | 3807 |

| Налог на имущество | 2 016 | 1 792 | 1607 | 1701 |

| Земельный налог | 1 213 | 928 | 724 | 676 |

| Налог на транспортные средства | 166 | 155 | 115 | 102 |

| НДС на товары внутреннего производства | 23 007 | 17 971 | 16690 | 19002 |

| Акцизы на товары внутреннего производства | 363 | 38 | 5108 | 5106 |

| Бонусы | 7 | 9 | 2 | 15 |

| Плата за пользование водными ресурсами поверхностных источников | 93 | 78 | 67 | 56 |

| Плата за лесные пользования | 8 | 5 | 5 | 4 |

| Роялти | 1 110 | 204 | 102 | 76 |

| Плата за использование радиочастотного спектра | 5 | 4 | 3 | 3 |

| Плата за пользование земельными участками | 564 | 609 | 367 | 342 |

| Плата за загрязнение окружающей среды | 1 331 | 1 275 | 365 | 394 |

| Сбор с аукционов | 4 | 4 | 4 | 4 |

| Прочие налоги | 297 | 246 | 53 | 72 |

По таблице 4 видно, что недоимки по КПН на 1января 2007 года составляет 14569 млн.тенге. Действующая в стране налоговая система со слабо проработанными теоретически и экономически ставками налогов вынуждает вводить новые (и подчас совсем не рыночные) виды изъятий, способные, по мнению произвольностью ставок налогов на отдельные доходы. Поэтому сейчас из-за более низкой ставки выгоднее направлять средства на оплату труда, нежели платить налог с прибыли. Завтра это может привести к тому, что все доходы уйдут в личное потребление. Поэтому важно, чтобы доходы облагались по одинаковым средним ставкам, чтобы при прочих равных условиях у предпринимателя не было мотива перераспределять доходы в целях “легального” снижения размера уплачиваемого налога.

Основными задачами налоговых органов является обеспечение максимального поступления налогов и других обязательных платежей в бюджет, повышение уровня добровольного соблюдения налогового законодательства, уменьшение и предотвращения уклонения от уплаты налогов.

Налоговые нарушения и связанная с ними ответственность

Практика свидетельствует, что в условиях нестабильности законодательства предприятия подвержены риску появления ошибок. С позиции налогообложения этому способствуют: неправильное толкование налогового законодательства; недостаточная квалификация исполнителей; отсутствие контроля со стороны руководства; отсутствие либо неправильное оформление первичных или сводных документов; несвоевременное реагирование на те или иные изменения или дополнения в законе; отсутствие организованности и плановости в работе.

Типичные способы уклонения от налогов обобщены в приложении А.

В общепринятой практике к нарушителям налогового законодательства применяются меры оперативного реагирования (приостановление операций по банковским счетам, наложение ареста на финансовые средства в финансово-кредитных учреждениях), финансово-правовые санкции (взыскание всей суммы неуплаченного налога, штраф за сокрытие дохода, за непредставление финансовой и налоговой документации, взимание пени за просрочку налогового платежа, а также возможное изъятие всего сокрытого объекта налогообложения), меры административной ответственности (штрафы с должностных лиц компаний и с физических лиц за нарушение налогового законодательства), меры уголовной ответственности (штрафы в установленном законом размере, лишение свободы, исправительные работы, конфискация имущества неплательщиков налогов), (приложение Б).

В феврале 2001 года вступил в силу Кодекс РК "Об административных правонарушениях". В нем предусмотрены административные взыскания за нарушения в области бухгалтерского учета, аудита, валютных операций, а также в области налогообложения.

В приложении Б систематизированы административные взыскания по видам нарушений.

В Налоговом кодексе Республики Казахстан (гл. 9) предусматриваются меры принудительного взыскания налоговой задолженности.

Налоговые нарушения имеют непосредственное отношение к учетной системе. В связи с этим возникает необходимость в соответствующих изменениях в процедуре бухгалтерского учета. Такие преобразования в области учетной системы позволят внести весомый вклад в прибыльную работу хозяйствующих субъектов и развитие бизнеса в Казахстане с учетом как индивидуальных, так и общественных интересов./19, с.4/

В случае невыполнения обязанностей, органы налоговой службы уполномочены принимать принудительные меры, о которых говориться в следующих статьях:

Взыскание задолженности по налогам, сборам и другим обязательным платежам органами налоговой службы.

Похожие работы

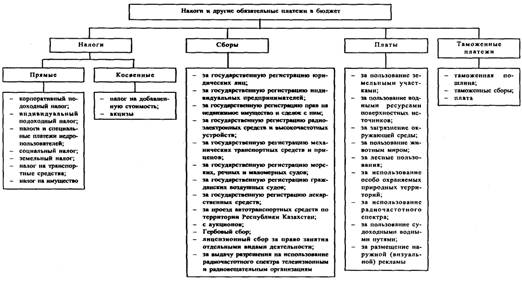

... Она зиждется на принципах, определяющих расширение налоговой базы, уточнение ставок, снижение налогового бремени малоимущих и уменьшение количества налогов. 2. Налоговая система Республики Казахстан 2.1 Виды налогов и объекты налогообложения Налоги классифицируются по различным основаниям. В зависимости от носителя налогового бремени налоги могут быть прямыми и косвенными. Прямые налоги ...

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

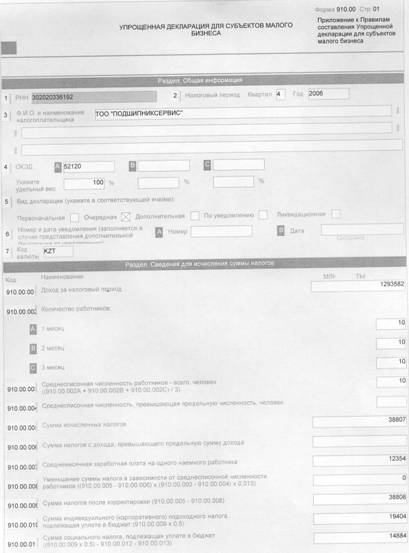

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

... : Нормативные правовые акты, регулирующие вопросы налогообложения, подлежат обязательному опубликованию в официальных изданиях. Следующим немаловажным документов составляющим правовую основу налоговой системы РК является Закон Республики Казахстан "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения". Закон "О внесении изменений и ...

0 комментариев