Навигация

Отдел информационного обеспечения и учета

7. Отдел информационного обеспечения и учета.

Отдел информационного обеспечения и учета осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением.

Отдел строит свою работу в соответствии с Законом Республики Казахстан, "О налогах и других обязательных платежах в бюджет".

В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также другими нормативными актами Министерства Государственных доходов Республики Казахстан.

Руководство отделом информационного обеспечения и учета осуществляет начальник отдела, который несёт персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, и определяет круг обязанностей сотрудников отдела.

Задачи и обязанности отдела:

а) учет поступлений средств в бюджет;

б) открытие, своевременное и полное ведение лицевых счетов налогоплательщиков;

в) обеспечение руководства налогового комитета необходимой информацией;

г) составление срочного отчета формы 1-Н поступление налогов и 1-Н недоимка;

д) принятия участия в составлении формы 2-Н, с предоставлением данных по сектору;

е) составление периодической отчетности о выполнении прогнозных данных./22,с.25/

2. Анализ корпоративного подоходного налога в Республике Казахстан

2.1 Элементы корпоративного подоходного налога в РК

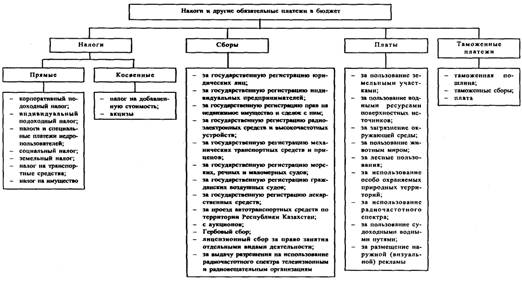

Как уже говорилось в предыдущих главах работы, налоги бывают двух видов: прямые и косвенные.

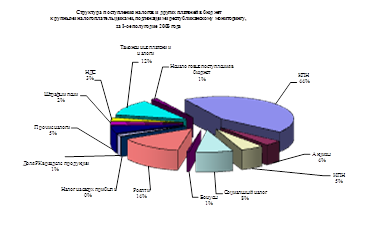

В Особенной части Налогового Кодекса РК, вступившего в действие с 1января 2002 года налоги подразделяются на следующие:

1. Корпоративный подоходный налог.

2. Индивидуальный подоходный налог.

3. Налог на добавленную стоимость.

4. Акцизы.

5. Налоги и специальные платежи недропользователей.

6. Социальный налог.

7. Земельный налог

8. Налог на транспортные средства.

9. Налог на имущество./3, с.25/

Рассмотрим подробно каждый вид. Прямые налоги взимаются с конкретного физического или юридического лица.

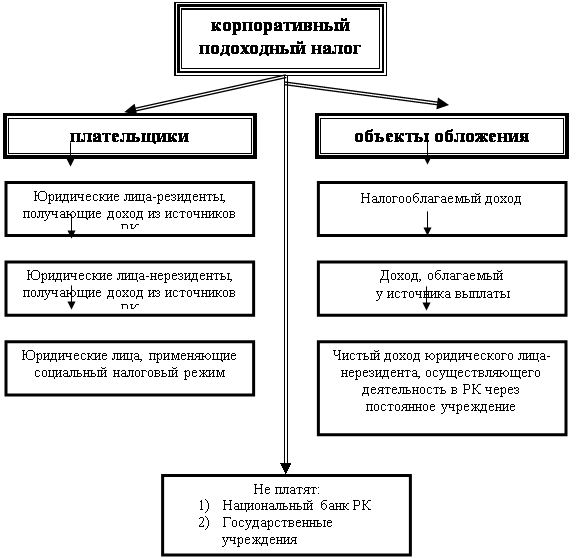

В новом Налоговом Кодексе РК введено понятие, корпоративный подоходный налог, представим механизм действия и особенности рисунок 4. Как видно из рисунка 4, одним из важных понятий, лежащих в основе деления данного вида налога, является резидентство, которое подразумевает конечную налоговую ответственность юридического лица по месту нахождения, т.е. на территории РК. При этом резиденты налоговой юрисдикции (территории, внутри которой действуют соответствующие налоговые законы) облагаются налогами на все доходы из всех источников, включая и зарубежные источники доходов.

Для признания юридического лица резидентом рассматривается критерий наличия налогового домициля. Налоговый домициль - это совокупность определенных признаков, необходимых для признания юридического (физического) лица налогоплательщиком. Среди таких признаков для юридических лиц выделяют:

- местонахождение органа управления фирмой;

- фактическое место управления компанией;

- место регистрации;

- наличие в данной юрисдикции резиденции, т.е. служебного здания на правах собственности или законного владения, которое используется постоянно. Согласно общепринятым правилам налогообложения при наличии признаков налогового домициля юридическое лицо считается резидентом данной юрисдикции, если признаки домициля отсутствуют – то нерезидентом.

| |||

| | |||

Рисунок 4. Механизм и особенности корпоративного подоходного налога.

Согласно принципу резидентства все доходы юридического лица, полученные во всех юрисдикциях проведения коммерческих операций, облагаются подоходными налогами в стране, в которой оно (юридические лицо) является резидентом. Следует отметить, что в мировой практике в наиболее чистом виде принцип резидентства характерен для налогообложения физических лиц. В случаях, если физическое лицо по тем или иным причинам подвергается двойному налогообложению, иностранные государства либо освобождают своих нерезидентов от индивидуального подоходного налогообложения, либо применяют для доходов таких лиц пониженные ставки (менее 15%). Основу построения казахстанской системы подоходного налогообложения составляют как критерии резидентства, так и критерии территориальности получения доходов. Сравнение существующих и новых налоговых правил по налогообложению подоходным налогом приведено в таблице 2.

В таблице 1 рассмотрены принципы корпоративного налогообложения.

Таблица 1.Принципы корпоративного налогообложения

| Объекты налогообложения | Принцип резиденства | Принцип территориальности |

| Материальное и социальное положение налогоплательщика | Учитывается | Учитывается в незначительной степени |

| Налоговая база | Все доходы резидентов данной юрисдикции, свободные от налогообложения за рубежом | Доходы, полученные от всех факторов производства, применяемых в данной стране, вне зависимости от конечного резидентства этих факторов |

| Виды уплачиваемых налогов | Налоги на прибыль корпораций, индивидуальные подоходные налоги, налоги на имущество, трансфертные налоги | Налоги на репатриацию дохода, т.е. распределение дохода в пользу иностранного резидента в виде процентов, дивидендов, роялти |

| Выгодность принципа | Для капиталоэкспортиру-ющих стран | Для капитолоимпортирующих стран |

Характеризуя корпоративный подоходный налог, нужно отметить такое новшество в НК РК, как предоставление так называемых инвестиционных налоговых преференций, т.е. права дополнительных вычетов из СГД налогоплательщиков. Другими словами, такие преференции являются разновидностями налоговых кредитов, согласно которым налоговые органы могут предоставлять временную отсрочку налогового платежа. Налоговый кредит оформляется договором налогового органа с предприятием и согласовывается с финансовыми органами. По истечении установленного срока налоги должны быть уплачены с причитающимися процентами./21, с.3/

В целом такие права распространяются лишь на инвестиции в основные средства, нацеленные на создание новых, расширение и обновление действующих производств. Применение преференций по корпоративному подоходному налогу по вновь вводимым в эксплуатацию основным средствам не включает их стоимость в стоимостной баланс подгруппы, и налогоплательщик ведет раздельный учет.

Таблица 2. Сравнение существовавших и новых налоговых правил.

| № № | Показатели, влияющие на налоговую нагрузку налогоплательщика | Действующий Закон РК «О налогах...» | НК РК |

| 1 | Название подоходного налогообложения юридических лиц | Подоходный налог с юридических лиц | Корпоративный подоходный налог |

| 2 | Совокупный годовой доход | Исключается положительная курсовая разница | Включается положительная курсовая разница |

| 3 | Вычеты | Исключается отрицательная курсовая разница | Включается отрицательная курсовая разница |

| 4 | Амортизация фиксированных активов | Существует понятие дополнительной нормы амортизации | Нет понятия дополнительной нормы амортизации |

| 5 | Переоценка основных средств | Сумма переоценки свыше сумм, исчисленных с применением индекса, облагается 15% подоходным налогом | Нет такой статьи |

| 6 | Ставка корпоративного подоходного налога | 30% | 30% |

| 7 | Ставки налога в специализированных экономических зонах | 20% | Нет такого понятия |

| 8 | Налог у источника выплаты | 15% | 15% |

| 9 | Некоммерческие | Доход не облагается налогом | Доход не облагается налогом |

| 10 | Предприятия с участием инвалидов | Доход не облагается налогом, если численность инвалидов или их фонд зарплаты не менее 51% | Доход не облагается налогом, если численность инвалидов или их фонд зарплаты не менее 60% |

| 11 | Льготы по корпоративному подоходному налогу | Существует широкая категория льготников | Отсутствует понятие льгот по подоходному налогу |

| 12 | Расходы на ремонт | Сумма расходов на ремонт основных средств по каждой подгруппе вычитается в пределах 15% стоимостного баланса подгруппы на конец отчетного периода | Расширяется база исчисления суммы расходов на ремонт, относимых на вычеты |

Преференции по корпоративному подоходному налогу дают право относить на вычеты из СГД стоимость вводимых в эксплуатацию основных средств равными долями в зависимости от срока действия преференций, который определяется в каждом отдельном случае в зависимости от объемов и сроков окупаемости инвестиций.

При этом такой срок не должен превышать пяти лет с даты, установленной в контракте и переданной в налоговый орган по месту регистрации налогоплательщика. Порядок составления и заключения контракта определяется законодательным актом РК, регулирующим вопрос о государственных мерах по защите инвестиций.

Налогоплательщики в рамках инвестиционного проекта (инвестиционной программы) освобождаются от налога на имущество.

Налоговым периодом для корпоративного подоходного налога является календарный год. В случае создания предприятия после начала календарного года первым налоговым периодом для него является период времени со дня создания предприятия, т.е. государственной регистрации в уполномоченном органе, до конца календарного года.

При ликвидации (реорганизации) до конца календарного года последним налоговым периодом будет считаться период времени от начала года до дня завершения ликвидации (реорганизации).

Декларацию по корпоративному подоходному налогу, включая приложения по раскрытию информации об объектах, связанных с налогообложением, должна быть представлена юридическими лицами (кроме применяющих специальный налоговый режим) в налоговые органы не позднее 31 марта года, следующего за отчетным налоговым периодом.

Можно отметить, что в вводимом в действие с января 2007 г. НК РК не в должной мере раскрываются особенности корпоративного подоходного налога. Следовательно, возникает необходимость внести отдельные дополнения, в которых подробнее должна быть описана методика такого налогообложения и ее отличия от действовавшей ранее.

Практика подоходного налогообложения традиционно различает валовой доход, вычеты и облагаемый доход. Совокупный годовой доход - это общая сумма доходов, полученных из различных источников. Законодательно из валового дохода разрешается вычесть производственные, транспортные, командировочные, рекламные издержки. Кроме того, к вычетам относятся различные налоговые льготы - необлагаемый минимум (определенная величина дохода, свободная от налога), льготы предприятиям, фирмам в виде ускоренной амортизации, освобождения от налогов сумм, направленных на благотворительные цели и т.п.

Таким образом, облагаемый доход определяется по формуле 1:

Облагаемый доход = Совокупный годовой доход – Вычеты (1).

Похожие работы

... Она зиждется на принципах, определяющих расширение налоговой базы, уточнение ставок, снижение налогового бремени малоимущих и уменьшение количества налогов. 2. Налоговая система Республики Казахстан 2.1 Виды налогов и объекты налогообложения Налоги классифицируются по различным основаниям. В зависимости от носителя налогового бремени налоги могут быть прямыми и косвенными. Прямые налоги ...

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

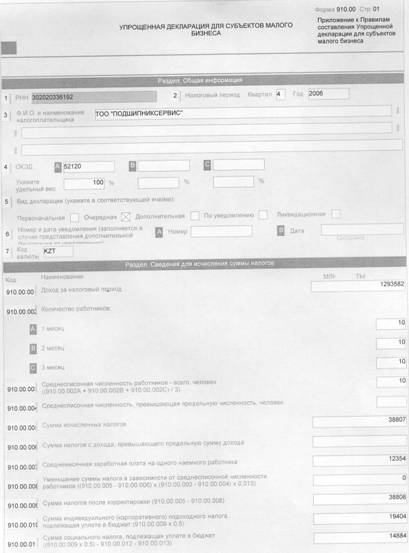

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

... : Нормативные правовые акты, регулирующие вопросы налогообложения, подлежат обязательному опубликованию в официальных изданиях. Следующим немаловажным документов составляющим правовую основу налоговой системы РК является Закон Республики Казахстан "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения". Закон "О внесении изменений и ...

0 комментариев