Навигация

Сектор налогового аудита физических лиц

2.2. Сектор налогового аудита физических лиц

Руководство сектором осуществляет начальник сектора. Начальник сектора несет персональную ответственность за организацию работы по выполнению возложенных на сектор задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей сектора.

На сектор налогового аудита физических лиц возлагается выполнение следующих функциональных обязанностей:

а) осуществление документальной проверки достоверности представленных в налоговых деклараций и расчетов, правильности исчисления, полноты своевременности уплаты налогов и платежей физическими лицами, предпринимателями;

б) проведения обследований и проверок физических лиц по поступившим заявлениям, жалобам и сигналам;

в) проведение встречных проверок физических лиц;

г) проведение документальных проверок физических лиц при прекращении занятия предпринимательской деятельности;

д) проведение проверок на рынках по вопросу соблюдения налогового законодательства, а также достоверности, полноты и своевременности уплаты в бюджет сбора за право реализации товаров на рынках и проведение хронометража;

е) проведение проверок налогоплательщиков - физических лиц, работающих по патенту (свидетельствам) по вопросу достоверности представленных сведений при выборке патентов и соблюдения налогового законодательства;

ж) проведение проверок достоверности представленных в налоговый комитет деклараций физических лиц совершивших в налоговом году крупное приобретение или строительство на сумму свыше 500 месячных расчетных показателей в год, деклараций государственных служащих, иностранных физических лиц, физических лиц получившие доходы из за границы (и других доходов) и расчетов, правильности исчисления, полноты и своевременности уплаты налогов и платежей в бюджет;

з) проведение проверок правильности исчисления и своевременности перечисления в бюджет удержанных сумм подоходного налога с физических лиц юридическими лицами;

и) проведения проверок правильности исчисления и взимания государственной пошлины в учреждениях взимающие госпошлину;

к) Сбор материалов проверок содержащих признаки преступлений, передача их в отделы "по работе с налогоплательщиками" и «принудительного взимания» для принятия дальнейших мер;

л) участие в составлении отчёта 2-Н, с предоставлением данных по сектору;

м) рассмотрение актов разногласий налогоплательщиков;

н) исполнение обзорных писем, подготовка материалов к докладу, справок, информации и представление в Налоговый комитет по г.Алматы и другие вышестоящие./22,с.18/

3. Отдел принудительного взимания налогов

Отдел принудительного взимания налогов - осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением по организации деятельности налоговых комитетов на территории города Алматы.

Отдел строит свою работу в соответствии с Законом Республики Казахстан "О налогах и других обязательных платежах в бюджет ".

В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также нормативными актами Министерства Государственных доходов Республики Казахстан.

Руководство отделом осуществляет начальник отдела. Начальник отдела несет персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей работников отдела.

Основными задачами отдела принудительного взимания налогов являются:

а) анализ задолженности налогоплательщиков перед бюджетом;

б) контроль за своевременным выставлением распоряжений на счета налогоплательщика и его дебиторов;

в) сбор и систематизация сведений о дебиторах налогоплательщика для последующего выставления распоряжений на их счета;

г) организация описи имущества предприятий с целью ограничения в распоряжении им;

д) организация, подготовка соответствующих материалов и участие в проведении аукционов по реализации описанного имущества;

е) контроль за поступлением средств от реализованного на аукционах имущества в бюджет;

ж) контроль за движением средств должников в бюджет на их счетах в банковских учреждениях;

з) передача налоговой полиции материалов проверок налогоплательщиков с выявленными нарушениями действующего законодательства, содержащие признаки преступления;

и) принятия участия в составлении формы 2-Н, с предоставлением данных по сектору;

к) сбор соответствующих материалов по ликвидируемым предприятиям, передача их в "отдел по работе с налогоплательщиками" для принятия дальнейших мер;

л) прием соответствующих материалов по незарегистрированным и недодающим декларации налогоплательщикам от отдела непроизводственных платежей и отдела налогового аудита, принятие по ним мер, передача данных материалов в необходимых случаях в органы налоговой полиции;

м) исполнение обзорных писем, подготовка материалов к докладу, справок, информации и представление в Налоговый комитет по г.Алматы и другие вышестоящие./22,с.20/

Похожие работы

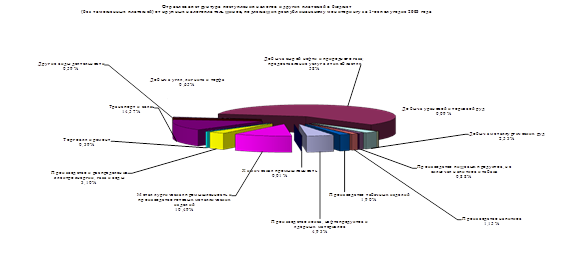

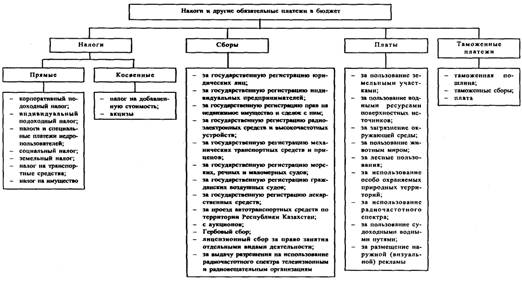

... Она зиждется на принципах, определяющих расширение налоговой базы, уточнение ставок, снижение налогового бремени малоимущих и уменьшение количества налогов. 2. Налоговая система Республики Казахстан 2.1 Виды налогов и объекты налогообложения Налоги классифицируются по различным основаниям. В зависимости от носителя налогового бремени налоги могут быть прямыми и косвенными. Прямые налоги ...

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

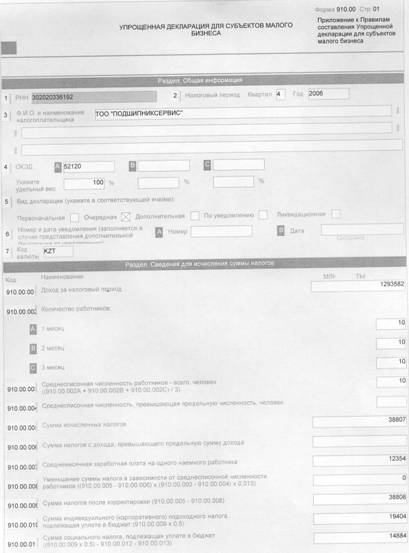

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

... : Нормативные правовые акты, регулирующие вопросы налогообложения, подлежат обязательному опубликованию в официальных изданиях. Следующим немаловажным документов составляющим правовую основу налоговой системы РК является Закон Республики Казахстан "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения". Закон "О внесении изменений и ...

0 комментариев