Навигация

ОБЩЕЕ СОСТОЯНИЕ И НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

2 ОБЩЕЕ СОСТОЯНИЕ И НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1 Оценка налоговых поступлений от деятельности игорных заведений в консолидированный бюджет Российской Федерации

Налоговые поступления составляют основу доходной части консолидированного бюджета Российской Федерации.

Единство бюджетной системы реализуется через единую социально-экономическую политику и правовую базу, использование единых бюджетных классификаций и форм бюджетной документации, взаимодействие бюджетов всех уровней и согласование принципов бюджетного процесса.

Федеральный бюджет РФ является основным финансовым планом государства, утверждаемым Федеральным собранием (принимается Государственной думой и одобряется Советом Федерации) и имеющим статус федерального закона [3]. Через федеральный бюджет мобилизуются финансовые ресурсы, необходимые для последующего их перераспределения и использования для целей государственного регулирования экономического развития страны и реализации социальной политики на территории всей России.

Составление и исполнение бюджета базируется на бюджетной классификации, в которой выделяются направления государственной деятельности, вытекающие из основных функций государства.

В этой связи главной проблемой, вытекающей из структуры формирования доходов бюджета РФ, остается распределение налоговых доходов и неналоговых отчислений между местными и федеральным бюджетом, т. е. вопрос бюджетного федерализма.

Доходы бюджета - часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций. Они выражают экономические отношения, возникающие в процессе формирования фондов денежных средств, и поступают в распоряжение органов власти.

Налоги являются главным методом перераспределения национального дохода; обеспечивают преобладающую долю доходов бюджета. Доля налогов в доходах субъектов федерации значительно меньше. Эти бюджеты формируются за счет закрепленных (собственных) и регулирующих доходов.

Доходы бюджетов разных уровней формируются за счет налоговых и неналоговых доходов, а также доходов целевых внебюджетных фондов. Объем поступлений неналоговых доходов и их виды устанавливаются в соответствующих бюджетах.

К налоговым доходам относятся федеральные налоги и сборы, региональные налоги и сборы, местные налоги и сборы, а также пени, предусмотренные в налоговом законодательстве Российской Федерации. Это обязательные, безвозмездные, невозвратимые платежи, взыскиваемые государственными учреждениями с целью удовлетворения государственных потребностей.

Бюджет Российской Федерации формируется в соответствии с Бюджетным кодексом РФ – Федеральный закон от 31.07.1998 № 145-ФЗ (в ред. от 09.04.2009) [3] и Федеральным законом «О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов» от 31.10.2008 г. № 204-ФЗ [9].

В соответствии со ст. 39 Бюджетного кодекса РФ доходы бюджетов формируются в соответствии с бюджетным законодательством Российской Федерации, законодательством о налогах и сборах и законодательством об иных обязательных платежах.

Доходы от федеральных налогов и сборов, региональных и местных налогов, иных обязательных платежей, других поступлений, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации, зачисляются на счета органов Федерального казначейства для их распределения этими органами в соответствии с нормативами, установленными Кодексом, законом (решением) о бюджете и иными законами субъектов Российской Федерации и муниципальными правовыми актами, принятыми в соответствии с положениями Кодекса, между федеральным бюджетом, бюджетами субъектов Российской Федерации, местными бюджетами, а также бюджетами государственных внебюджетных фондов в случаях, предусмотренных законодательством Российской Федерации.

Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств, а в случае возврата (зачета, уточнения) платежа соответствующим администратором доходов бюджета - согласно представленному им поручению (уведомлению).

Денежные средства считаются поступившими в доходы соответствующего бюджета бюджетной системы Российской Федерации с момента их зачисления на единый счет этого бюджета.

К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним.

К неналоговым доходам бюджетов относятся:

- доходы от использования имущества, находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- доходы от платных услуг, оказываемых бюджетными учреждениями, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах;

- средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

- средства самообложения граждан;

- иные неналоговые доходы.

Доходы от налога на игорный бизнес в размере 100% формируют региональные бюджеты, которые входят в консолидированный бюджет Российской Федерации.

Состав поступлений в краевой бюджет налогов за 2006-2008 гг. представлен в Приложении Г.

Поступления налога на прибыль организаций в краевой бюджет Приморского края в 2007 году составили 7 431,4 млн. рублей. По сравнению с 2006 годом поступления выросли на 1 875,2 млн. рублей, или на 33,7%.

Поступления налога на доходы физических лиц, в январе-декабре 2007 года составили 9 467,8 млн. рублей и выросли по сравнению с соответствующим периодом 2006 года на 29,8%.

Налога на имущество организаций в январе-декабре 2007 года поступило в краевой бюджет Приморского края 2 297,3 млн. рублей, что на 30,3% больше поступлений соответствующего периода 2006 года.

Поступления транспортного налога в краевой бюджет составили в январе-декабре 2007 года 490,2 млн. рублей и выросли относительно января - декабря 2006 года в 1,6 раза.

Единого налога, взимаемого в связи с применением упрощенной системы налогообложения в краевой бюджет Приморского края в январе-декабре 2007 года поступило 1 099,1 млн. рублей, что на 43,2% больше поступлений соответствующего периода 2006 года.

В краевой бюджет Приморского края в январе-декабре 2007 года мобилизовано налога на игорный бизнес 537,9 млн. рублей, что на 40,0% больше поступлений соответствующего периода 2006 года.

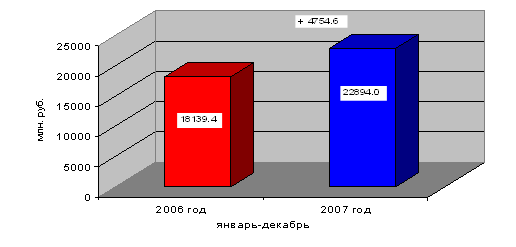

Всего в 2007 году в краевой бюджет Приморского края поступило 22 894,0 млн. рублей администрируемых доходов, что на 26,2% больше, чем в 2006 году.

Показатели поступления администрируемых УФНС России по Приморскому краю доходов в краевой бюджет Приморского края в январе – декабре 2006 - 2007 гг. представлены на рис. 2.1.

Рисунок 2.1. Показатели поступлений, администрируемых УФНС России по Приморскому краю доходов в краевой бюджет Приморского края в январе – декабре 2006 - 2007 гг.

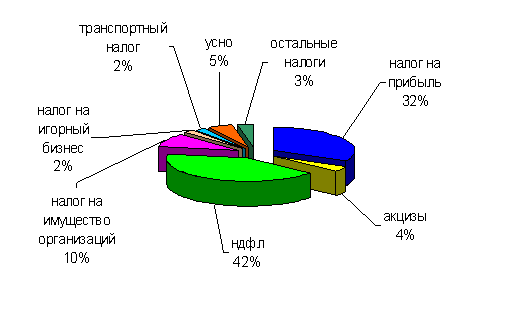

Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2007 года (в %) приведена на рис. 2.2.

Рисунок 2.2. Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2007 года (в %)

Основная масса доходов краевого бюджета Приморского края обеспечена поступлениями НДФЛ (42%) и налога на прибыль (32%).

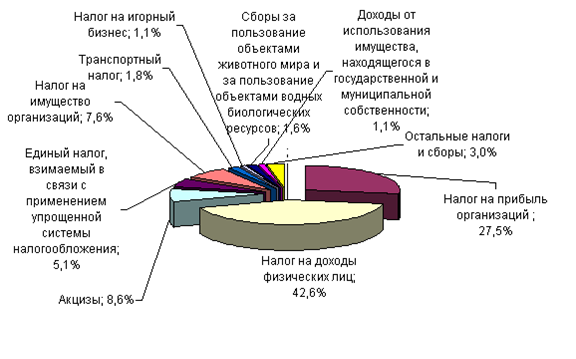

Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2008 года (в %) приведена на рис. 2.3.

Приведенные данные свидетельствуют о том, что на 2008 год прогнозируется увеличение доли налоговых и неналоговых доходов краевого бюджета по отношению к фактически исполненному бюджету за 2006 год – на 2,1 процентных пункта, по отношению к плановым назначениям на 2007 год – на 3,6 процентных пункта и соответственно снижение доли безвозмездных поступлений.

Структура налоговых и неналоговых доходов проекта краевого бюджета на 2008 год: налоговых и неналоговых доходов проекта краевого бюджета на 2008 год:

Рисунок 2.3. Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2008 года (в %)

Основную массу доходов краевого бюджета Приморского края в 2008 г. также обеспечили поступления НДФЛ (42,6%) и налога на прибыль (27,5%).

Таким образом, доля налога на игорный бизнес в структуре доходов краевого бюджета за период 2006-2008 гг. является незначительной - 2,1% в 2006 г., 2,0% в 2007 г. и 1,1% в 2008 г., кроме того, она имеет тенденцию к сокращению.

Региональные бюджеты входят в состав консолидированного бюджета Российской Федерации. Рассмотрим поступление налога на игорный бизнес в консолидированный бюджет Российской Федерации за период 2007-2008 гг.

Таблица 2.1 - Поступление налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации в 2007-2008 гг. (млрд. руб.)

| Показатель | Поступило доходов | ||

| 2006 г. | 2007 г. | 2008 г. | |

| Всего по налоговым и другим доходам | 6 763,4 | 8 643,4 | 10 032,8 |

| Налоговые доходы | 5 748,3 | 7 360,2 | 8 455,7 |

| Налог на игорный бизнес | 31,1 | 31,5 | 26,4 |

| В % к всем доходам | 0,46 | 0,36 | 0,26 |

| В % к налоговым доходам | 0,54 | 0,43 | 0,31 |

Источник: Официальный сайт Министерства финансов Российской Федерации. Электронный ресурс. Режим доступа: www.minfin.ru

Таким образом, можно сделать вывод о том, что налоговые поступления в консолидированный бюджет Российской Федерации от налога на игорный бизнес за период 2006-2008 гг. составили незначительную долю, которая на протяжении первых двух лет оставалась примерно на одном уровне, а в 2008 г. сократилась. Сокращение было вызвано, по-видимому, в результате закрытия части игорного бизнеса в связи с реформированием правил его осуществления, относимым к игорным зонам.

Похожие работы

... пару положений нашего закона признал не соответствующими федеральному законодательству. А за это время, пока все это продолжалось, закон действовал. И мы на 60% сократили количество игровых автоматов». 3.2. Проблемы игорного бизнеса в Иркутской области Не каждый знает, что именно Владимир Путин в 1991 году открывал первую выставку игорного бизнеса EELEX в Санкт-Петербурге (будучи вице- ...

... . Много было рассмотрено исков по поводу отказов налоговиков регистрировать вновь устанавливаемое игровое оборудование. Исходя из норм ст. 366 НК РФ, регистрация объектов обложения налогом на игорный бизнес является обязанностью налогоплательщика и имеет уведомительный характер. Положениями налогового законодательства не предусмотрено, что налоговый орган может возвратить заявление о регистрации ...

... 29 НК не регулируется. Другими словами, рассматриваемый вид деятельности подпадает под понятие игорного бизнеса, но налогом на игорный бизнес не облагается. Б. Азартные игры, которые проводятся посредством отправки-приема SMS-сообщений. В письме Департамента налоговой и таможенно-тарифной политики Минфина России от 19 сентября 2005 г. №03-06-05-07/28 сказано, что при проведении азартных игр ...

льзуемые в настоящей работе Прежде чем рассматривать правовое регулирование игорного бизнеса, нужно ознакомиться с понятиями, которые относятся к этой сфере (согласно Ст. 364 Гл. 29 Налогового кодекса РФ). игорный бизнес - предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных ...

0 комментариев