Навигация

КОНТРОЛЬ ЗА ДОТРИМАННЯМ РОЗРАХУНКОВО-ПЛАТІЖНОЇ ДИСЦИПЛІНИ

1.5 КОНТРОЛЬ ЗА ДОТРИМАННЯМ РОЗРАХУНКОВО-ПЛАТІЖНОЇ ДИСЦИПЛІНИ

Контроль за правильністю нарахування і сплати до бюджету податків здійснюють органи Державної податкової адміністрації (податкової інспекції) України.

Згідно із Законом України «Про державну податкову службу в Україні» від 05.02.1998р. №83/98 з наступними змінами та доповненнями органи державної податкової служби в установленому порядку мають право:

- Здійснювати на підпримствах, в установах та організаціях незалежно від форм власності, у громадян, в тому числі громадян-суб'єктів підприємницької діяльності, перевірки грошових документів, бухгалтерських книг, звітів, кошторисів, декларацій, товарно-касових книг, показників електронних контрольно-касових апаратів, що застосовуються для розрахунків готівкою зі споживачами, та інших документів, пов’язаних з обчисленням та сплатою податків;

- Одержувати від підприємств копії документів про фінансово-господарську діяльність, одержані доходи, витрати підприємств, установ незалежно від форм власності та громадян про поточні, валютні та інші рахунки; інформацію про наявність в обігу коштів на цих рахунках;іншу інформацію, пов'язану з обчисленням і сплатою податків;

- Одержувати необхідні дані для формування інформаційного фонду Державного реєстру фізичних осіб – платників податків та інших обов'язкових платежів;

- Одержувати від митних органів щомісячні звітні дані про ввезення на митну територію України імпортних товарів і справляння при цьому податків, інших платежів, а також інформацію про експортно-імпортні операції, здійснені резидентами та нерезидентами;

- Обстежувати будь-які виробничі, складські, торгові, та інші приміщення підприємств, якщо вони використовуються як юридична адреса суб'єкта підприємницькоі діяльності, а також для одержання доходів;

- Вимагати від керівників та інших посадових осіб підприємств, діяльність яких перевіряється, усунення виявлених порушень податкового законодавства про підприємницьку діяльність, контролювати їх виконання;

- Припиняти операції платників податку, інших платежів на рахунках в установах банків, інших фінансово-кредитних установах, за вийнятком операцій зі сплати податків, інших платежів;

- Застосовувати до підприємств, установ, організацій і громадян фінансові санкції;

- Вилучати (копії залишати) на підприємствах, в установах і організаціях документи, які свідчать про приховування (зменшення) об'єктів оподаткування, несплату податків, інших платежів, і вилучати у громадян

- суб'єктів підприємницької діяльності, що порушують порядок здійснення підприємницької діяльності, реєстраційні свідоцтва або спеціальні дозволи;

- Стягувати до бюджету і державних цільових фондів донараховані за результатами перевірок суми податків, інших платежів, а також суми штрафів та інших санкцій;

- за несвоєчасне виконання установами банків та іншими фінансово-кредитними установами розпоряджень органів державної служби про беззаперечне стягнення податків, мають право зтягувати з установ банків пеню за кожний день прострочення (включаючи день сплати) у розмірах, які обумовлені законодавством щодо таких видів платежів;

- накладати адміністративні штрафи;

- користуватися беззаперечно в службових цілях засобами зв’язку,які належать підприємствам.

Виявляючи зловживання у процесі здійснення контролю за надходженням валютноі виручки, проведення розрахунків із споживачами з використанням товарно-касових книг, а також під час контролю за додержанням лімітів готівки в касах та її використанням для розрахунків за товари,роботи, послуги, представники податкових органів можуть давати доручення органам державної контрольно-ревізійної служби на проведення ревізій.

У процесі перевірки представники податкових органів мають право вимагати від керівників підприємств, установ та організацій, що перевіряються, проведення інвентаризації основних фондів, товарно-матеріальних цінностей, коштів і розрахунків, а за потреби опечатувати каси,склади та архіви.

Згідно із Законом України «Про державну податкову службу в Україні» податкова інспекція зобов'язана не менш як один раз на рік перевіряти стан бухгалтерського обліку, здійснювати на підприємствах перевірку грошових документів , бухгалтерських книг, декларацій та інших документів, пов1язаних з розрахунком і сплатою податків.У разі відмови від проведення документальної перевірки вилучати у підприємств документи, що свідчать про приховування, неоплату податків, накладати адміністративні штрафи і застосовувати фінансові санкції.

Податкові інспекції здійснюють перевірку правомірності відображення у звітності фінансових результатів. Особлива увага приділяється перевірці правильності надання пільг. Прицьому податковий інспектор вимагає обгрунтування надання пільг з сплати податків.

Під час перевірки порядку розрахунку і строку сплати податку акцентують на своєчасності сплати податку , а також правильності і повноти сплати планових внесків.

Податковий інспектор перевіряє договори, передбачені при здійсненні спільної діяльності окремих видів робіт, правильність розподілу одержаного доходу між учасниками спільної діяльності; при цьому визначається міра участі кожного підприємства.[16,176]

ВИСНОВОК

Після написання курсової роботи, я можу зробити висновок, що досягла поставленої мети цього завдання. Я розглянула найголовніші аспекти ведення обліку розрахунків з бюджетом.

Можу сказати, що для себе я розширила теоретичні знання з цієї теми та систематизувала вивчене раніше.

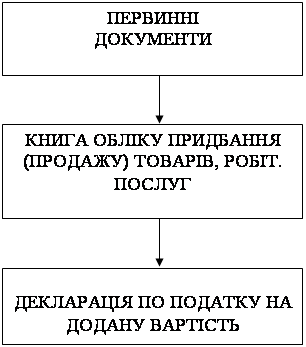

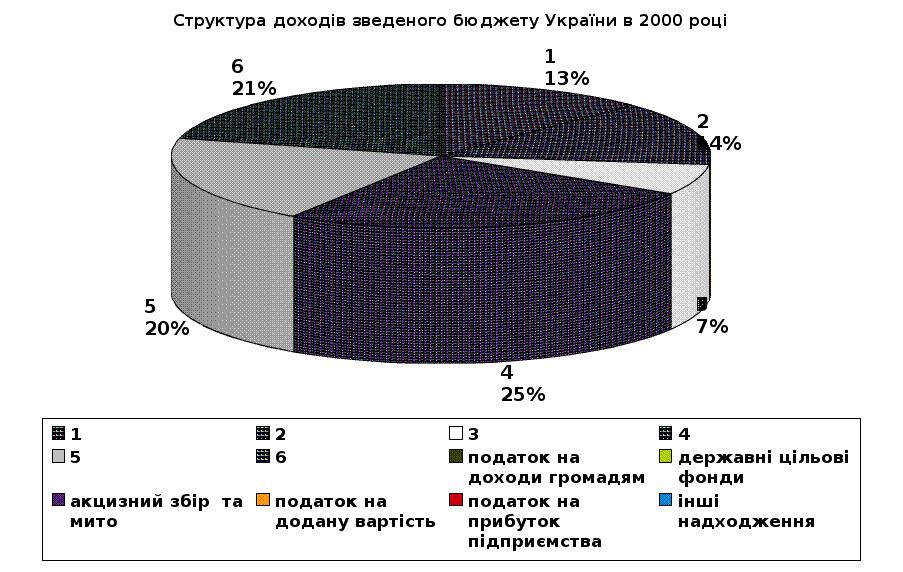

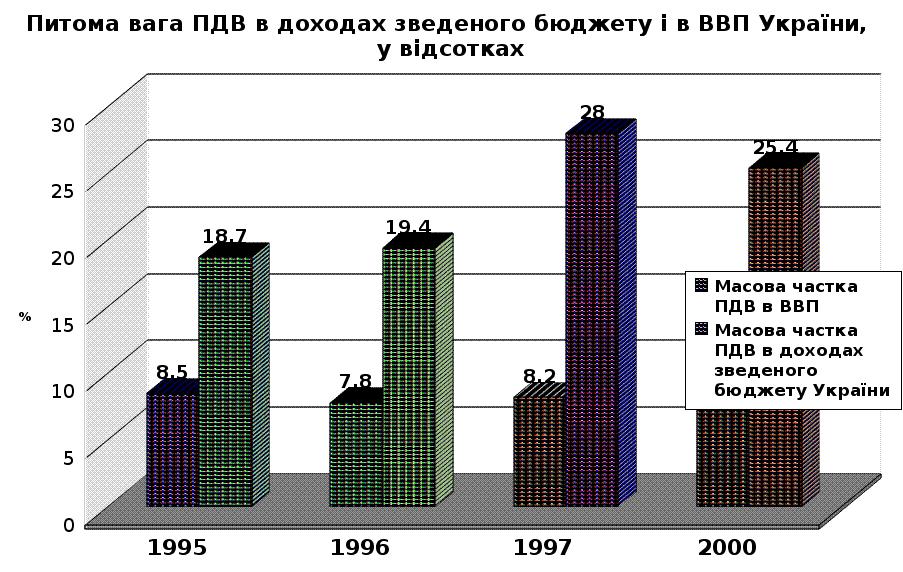

За результатами проведеного дослідження теоретичних аспектів обліку розрахунків за податками необхідно зазначити, що на сучасному етапі податки визначають характер взаємин держави й усіх господарюючих суб’єктів. Рівень оподаткування залежить від соціально-економічних умов у країні й цілей, які стоять перед суспільством. Сукупність податків, що встановлюються законодавчою владою та стягуються виконавчими органами являють собою податкову систему. Принципи побудови системи оподаткування, перелік податків і зорів, які існують в Україні, а також права, обов’язки і відповідальність платників визначені Законом України «Про систему оподаткування». По відношенню до бюджетного устрою податки поділяються на загальнодержавні і місцеві. Дослідивши методологію обліку розрахунків за податками та платежами , необхідно зазначити, що для їх обліку використовують належним чином оформлені первинні документи (розрахунки бухгалтерії, податкові накладні, вантажна митна декларація, платіжних доручень) та рахунок 64 «Розрахунки за податками й платежами». Система податкового аудиту ґрунтується на трьох основних принципах: оперативності обробки інформації; знання платника податків щодо відповідальності у разі приховування податків; наявності взаємовигідних партнерських відносин.

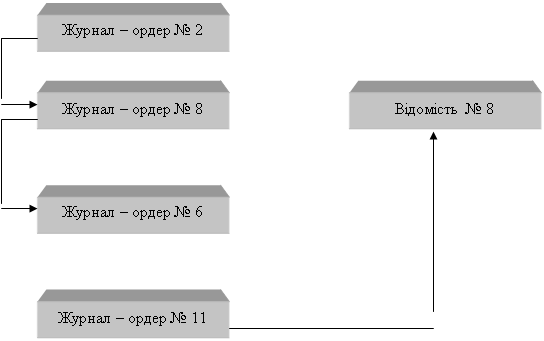

Синтетичний облік розрахунків за податками та платежами ведеться на рахунку 64 «Розрахунки за податками й платежами» за субрахунками: 641 “Розрахунки з податками”, 643 “Розрахунки за податкові зобов’язання”, 644 “Податковий кредит”. Аналітичний облік за видами податків ведеться на

аналітичних разункахрах субрахунка 641 (наприклад, 641.1 “ Розрахунок з податку на додану вартість”, 641.2 “Розрахунки з податку на прибуток”, 6413 “Розрахунки з податку на дохід фізичних осіб”, 6414 “Розрахунки з комунального податку”, 6415 “Розрахунки з інших податків”).

Отже, поаткова система має важливе значення в сучасному суспільстві. Бухгалтер повинен знати особливості нарахування і сплати податків, бо правильність та своєчасність сплати податків суттєво впливає на функціонуваня суб'єктів господарювання.

ЛІТЕРАТУРА

1.Закон України від 16.07.99 р. №996-ХIV "Про бухгалтерський облік та фінансову звітність в Україні".

2.План рахунків бухгалтерського обліку активів, капігалу, зобов'язань та господарських операцій підприємств і організацій та розроблена до нього Інструкція із застосування, затверджені наказом Міністерства фінансів України від 30.11.99р. №291.

3.Закон України "Про оподаткування прибутку підприємств" № 283/97-ВР від 22 травня 1997 р. від 22.05.1997р. №283/97-ВР з усіма змінами і доповненнями, у т.ч. внесеними Законом України від 24.12.2002р. №349-IV та від 01.07.2004р. №1957-IV.

4.Закон України “Про порядок погашення зобовязань платників податку перед бюджетами та державними цільовими фондами” від 21.12.2000р.

5.Закон України “Про податок з доходу фізичних осіб” від 22.05.03р. №889

6.Інструкція “Про порядок ведення державними податковими інспекціями оперативно-бухгалтерського обліку податків і неподаткових платежів ” від 13.05.1999 р. №304/3597

7.Порядок складання декларації про прибуток підприємства, затверджений наказом ДПАУ від 29.03.2003 №143.

8.Положення (стандарт) бухгалтерського обліку 3 "Звіт про фінансові результати"

9.Положення (стандарт) бухгалтерського обліку 11 "Зобов'язання"

10.Положення (стандарт) бухгалтерського обліку 15 "Дохід"

11.Положення (стандарт) бухгалтерського обліку 16 "Витрати"

12.Положення (стандарт) бухгалтерського обліку 17 "Податок на прибуток"

13.Чебанова Н.В., Василенко Ю.А. "Бухгалтерський фінансовий облік". Посібник. Видавничий центр «Академія». Київ-2002 р.,672с.

14. Бухгалтерський фінансовий облік: Підручник/за редакцією Ф.Ф.Бутинця. – Житомир 2000 р.,608 с.

15. Податкова система: Підоучник/за редакцією С.М.Онисько.Видавництво «Магнолія Плюс». Львів- 2004 р.,312 с.

16.Усач.Ф.С. "Контроль і ревізія". Підручник. 4-те видання «Знання-Прес», Київ-2002 р.,356 с.

17.Н.Павленко "Допомога бухгалтеру-початківцю".Видавництво «Фактор». Харків-2000 р.157с.

18.Періодичне видання “Вісник податкової служби України” №5, №7 лютий 2010 р.

19.Методичні вказівки по оформленню курсових робіт з дисципліни “Бухгалтерський облік”. ХПКК, 2009 р.

Похожие работы

... ється. У разі коли помилок не виявлено, то інспектор ставить помітку “помилок не виявлено”, дату, підпис, а також суму податку до сплати. 2. ОРГАНІЗАЦІЯ ОБЛІКУ РОЗРАХУНКІВ З БЮДЖЕТОМ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ В ДЕРЖАВНОМУ КОМУНАЛЬНОМУ ПІДПРИЄМСТВІ “ШЛЯХРЕМБУД” 2.1 Загальна організаційно-економічна характеристика підприємства Державне комунальне по ремонту, будівництву та експлуатац ...

... ї пільги, заяви працівників про надання матеріальної допомоги та інших виплат, лікарняні листи, розрахунок відпускних тощо. РОЗДІЛ 2. ПОДАТКОВИЙ КОНТРОЛЬ РОЗРАХУНКІВ З БЮДЖЕТОМ З ПОДАТКУ З ДОХОДІВ ФІЗИЧНИХ ОСІБ НА МАТЕРІАЛАХ КІРОВОГРАДСЬКОЇ ОБЛАСНОЇ ЛІКАРНІ 2.1 Організаційно-економічна характеристика Кіровоградської обласної лікарні Кіровоградська обласна лікарня (далі обласна лікарня) ...

... на кожну дитину. при нарахованому доході в розмірі 170 грн., сума прибуткового податку буде становити ((170 – 34) – 85) х 15% + 6,80 = 14,45 грн. РОЗДІЛ 2. ПЕРВИННИЙ, АНАЛІТИЧНИЙ І СИНТЕТИЧНИЙ ОБЛІК РОЗРАХУНКІВ З БЮДЖЕТОМ Для фіксації господарських операцій, що здійснюються, підприємство використовує первинні документи. Одним з головних таких документів для обліку розрахунків з бюджетом є ...

... заробітної плати працівника і тому не впливають на фінансово-господарську діяльність підприємства. Завдання податкового обліку і звітності розрахунків з бюджетом. Взаємозв’язок податкового та фінансового обліку. З введенням в дію Закону України “Про внесення змін до Закону України “Про оподаткування прибутку підприємства” з’явилося поняття “податковий облік” Податковий облік — це підсистема ...

0 комментариев