Навигация

Оценка деловой активности и финансовых результатов

2.4 Оценка деловой активности и финансовых результатов

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. К этой группе относятся различные показатели оборачиваемости. Показатели оборачиваемости имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала предприятия.

Таблица - 14 Анализ деловой активности предприятия в 2005-2007 гг

| Наименование коэффициента | Расчетная формула | 2005 год | 2006 год | 2007 год | Темп роста, % | |

| 2005 -2006гг | 2006-2007гг | |||||

| Оборачиваемость запасов | Выручка / Запасы | 0,8 | 0,9 | 1,01 | 112,5 | 112,2 |

| Оборачиваемость готовой продукции | Выручка / Готовая продукция | 2,5 | 2,3 | 2,6 | 92 | 113 |

| Оборачиваемости дебиторской задолженности | Выручка / Дебитор. задолженность | 3,3 | 4,9 | 7,5 | 148 | 153 |

| Средний срок оборота деб. задолженности | (Н * Дебиторская задолженность) / Выручка | 109 | 73 | 48 | 67 | 66 |

| Оборачиваемость кредиторской задолженности | Выручка / Кредитор. задолженность | 4,6 | 10,5 | 10,4 | 228,3 | 99 |

| Средний срок оборота кред. задолженности | (Н * Кредиторская задолженность) / Выручка | 78 | 34 | 34 | 43,6 | 100 |

| Общая оборачиваемость оборотных средств | Выручка / Среднегодовой остаток оборотных средств | 0,53 | 0,59 | 0,66 | 111,3 | 111,8 |

| Средний срок общей оборачиваемости | Н * (Среднегодовой остаток оборотных средств)/Выручка | 678 | 612 | 546 | 90,2 | 89,2 |

Из данных таблицы 14 видно, что произошло незначительное увеличение большинства приведенных показателей. Оборачиваемость запасов в 2005 году составила 0,8 раза. В 2006 году показатель увеличился на 12,5% и составил 0,9 раза. В 2007 году оборачиваемость запасов возросла на 12,2% и составила 1,01 раза. Оборачиваемость готовой продукции составила 2,5 раза в 2005 году. В 2006 году этот показатель снизился на 8% и составил 2,3 раза. В 2007 году показатель возрос на 13% и составил 2,6 раз.

Оборачиваемость дебиторской задолженности составила 3,3 раза в 2005 году. В 2006 году произошло увеличение на 48% и оборачиваемость составила 4,9 раза. В 2007 году увеличение произошло на 53%, что составило 7,5 раза.

Оборачиваемость кредиторской задолженности составила 4,6 раза в 2005 году. В 2006 году произошло увеличение на 128,3% и оборачиваемость составила 10,5 раза. В 2007 году по сравнению с 2006 годом показатель снизился на 1% и составил 10,4 раза. В целом можно сказать, что коэффициенты оборачиваемости низки, а это может негативно повлиять на платежеспособность предприятия.

Средний срок оборота дебиторской задолженности составил 109 дней в 2005 году, 73 дня в 2006 году и 48 дней в 2007 году. Это говорит о том, что дебиторская задолженность погашается медленно, но идет неуклонное сокращение этого срока.

Средний срок оборота кредиторской задолженности составил 78 дней в 2005 году. В 2006 году средний срок оборота уменьшился на 56,4% и составил 34 дня. В 2007 году показатель не изменился и средний срок оборота составил 34 дня. Таким образом, время оборота уменьшилось с 78 до 34 дней. Это говорит о том, что в 2007 и 2006 гг по сравнению с 2005 годом кредиторская задолженность погашается заметно быстрее. Если в будущем тенденция к сокращению срока оборота кредиторской задолженности продолжится, то это будет иметь положительный характер.

Несмотря на положительную тенденцию роста коэффициентов оборачиваемости, их значение находится на низком уровне, что свидетельствует о низкой эффективности использования оборотных средств. Если данная тенденция сохранится, и руководство не предпримет меры по улучшению показателей оборачиваемости, то это может негативно повлиять на платежеспособность предприятия.

Анализ финансовых результатов предприятия

На основании данных отчета о прибылях и убытках (см. приложение 1, таблица 3) проведем анализ структуры и динамики финансовых результатов деятельности предприятия. Результаты анализа оформим в виде таблицы 15.

Таблица - 15 Анализ финансовых результатов организации за период 2005-2007 гг

| Показатели | Абсолютные величины, руб | Уд. вес в ВР, % | Изменения | ||||||||||||

| 2005 г | 2006 г | 2007 г | 2005г | 2006г | 2007 г | в абсолютных величинах, руб | в удельных весах, % | темп роста, % | |||||||

| 2005-2006 | 2006-2007 | 2005-2007 | 2005-06 г | 2006-07 г | 2005-07г | 2005-06 г | 2006-07 г | 2005-07 г | |||||||

| Доходы и расходы по обычным видам деятельности | |||||||||||||||

| Выручка от реализации продукции | 1390 000 | 1580 000 | 1870 000 | 100 | 100 | 100 | 190 000 | 290 000 | 480 000 | --- | --- | --- | 113,6 | 118,3 | 134,5 |

| Себестоимость продажи продукции | 740 000 | 835 000 | 948 000 | 53 | 53 | 51 | 95 000 | 113 000 | 208 000 | --- | - 2 | - 2 | 112,8 | 113,5 | 128,1 |

| Валовая прибыль | 650 000 | 745 000 | 922 000 | 47 | 47 | 49 | 95 000 | 177 000 | 272 000 | --- | 2 | 2 | 114,6 | 123,7 | 141,8 |

| Коммерческие расходы | 5 000 | 10 000 | 12 000 | - | - | - | 5 000 | 2 000 | 7 000 | - | - | - | 200 | 120 | 240 |

| Управленческие расходы | 85 000 | 100 000 | 118 000 | - | - | - | 15 000 | 18 000 | 33 000 | - | - | - | 117,6 | 118 | 138,8 |

| Прибыль от продаж | 560 000 | 635 000 | 792 000 | 40 | 40 | 42 | 75 000 | 157 000 | 232000 | --- | 2 | 2 | 113,4 | 124,7 | 141,4 |

| Операционные доходы и расходы | |||||||||||||||

| Проценты к получению | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Проценты к уплате | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Доходы от участия в других организациях | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Прочие операционные доходы | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Прочие операционные расходы | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Внереализационные доходы | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Внереализационные расходы | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- | --- |

| Прибыль до налогообложения | 560 000 | 635 000 | 792 000 | 40 | 40 | 42 | 75 000 | 157 000 | 232 000 | --- | 2 | 2 | 113,4 | 124,7 | 141,4 |

| Налог на прибыль и иные аналогичные платежи | 134 400 | 152 400 | 190 080 | --- | --- | --- | 18 000 | 37 680 | 55 680 | --- | --- | --- | 113,4 | 124,7 | 141,4 |

| Чистая прибыль | 425 600 | 482 600 | 601 920 | 30,6 | 30,5 | 32,2 | 57 000 | 119 320 | 176 320 | - 0,1 | 1,7 | 1,6 | 113,4 | 124,7 | 141,4 |

По результатам анализа финансовых результатов предприятия за период 2005-2007 гг необходимо сделать следующие выводы:

В 2005 и 2006 гг. удельный вес себестоимости продажи продукции составил 53% в общей величине выручки от реализации продукции. В 2007 году удельный вес себестоимости незначительно сократился и составил 51 %, благодаря чему увеличилась доля валовой прибыли в общей величине выручки и составила 49%.

Удельный вес прибыли от продаж в 2005 и 2006 гг. составил 40% , а в 2007 году 42% в общей величине выручки. Удельный вес чистой прибыли в 2005 году составил 30,6% , в 2006 году – 30,5% т.е. в 2006 году произошло незначительное уменьшение удельного веса на 0,1%. В 2007 году по сравнению с 2006 годом наблюдается увеличение удельного веса на 1,7%, что в общем объеме выручки составляет 32,2%.

Выручка от реализации продукции в 2006 году по сравнению с 2005 годом возросла на 13,6%, что в абсолютном выражении составило 190 000 руб. В 2007 году по сравнению с 2006 годом рост выручки составил 18,3%, что в абсолютном выражении составило 290000 руб. В 2007 году по сравнению с 2005 годом выручка возросла на 34,5%, что составило 480000 руб.

Себестоимость продажи продукции в 2006 году возросла на 12,8%, что в абсолютном выражении составляет 95 000 руб. В 2007 году рост себестоимости продажи продукции составил 13,5%, что в абсолютном выражении составляет 113000 руб. Всего же в 2007 году по сравнению с 2006 и 2005 гг. рост себестоимости составил 28%, что составляет 208000 руб.

Прибыль от продажи в 2006 году по сравнению с 2005 годом возросла на 13,4%, что в абсолютном выражении составляет 75 000 руб. В 2007 году по сравнению с 2006 годом рост составил 24,7%, что составляет 157000 руб. В 2007 году по сравнению с 2005 годом прибыль от продаж возросла на 41,4% т.е. на 232000 руб.

Чистая прибыль в 2006 году по сравнению с 2005 годом возросла на 13,4%, что в абсолютном выражении составляет 57 000 руб. В 2007 году по сравнению с 2006 годом чистая прибыль возросла на 24,7%, что составляет 119 320 руб. А по сравнению с 2005 годом рост составил 41,4% т.е. 176320 руб. Для более детальной характеристики выручки от реализации продукции, себестоимости продажи продукции, прибыли от продажи рассчитаем относительные показатели, представленные в таблице 16, и сформулируем соответствующие выводы.

Таблица - 16 Относительные показатели, характеризующие финансовые результаты деятельности организации за 2005-2007 гг

| Наименование коэффициента | Расчетная формула коэффициента | 2005 год | 2006 год | 2007 год | Темп роста,% | |

| 2005-2006 гг | 2006-2007 гг | |||||

| Рентабельность активов | Чистая прибыль / Итог актива баланса | 0,10 | 0,11 | 0,13 | 110 | 118,2 |

| Рентабельность продаж | Чистая прибыль / Выручка | 0,30 | 0,30 | 0,32 | 100 | 106,7 |

| Рентабельность всего капитала | Чистая прибыль / Валюта баланса | 0,10 | 0,11 | 0,13 | 110 | 118,2 |

| Рентабельность собственного капитала | Чистая прибыль / Собственный капитал | 0,18 | 0,17 | 0,17 | 94,4 | 100 |

На основе расчетов можно сделать следующие выводы:

Рентабельность активов выросла с 0,10 в 2005 году до 0,11 в 2006 году. В 2007 году рост данного показателя продолжился на 18,2 % и составил 0,13. То есть на 1 руб. средств вложенных в активы в 2005 году приходилось 0,10 копеек чистой прибыли. В 2006 году на 1 руб. приходилось 0,11 копеек чистой прибыли. В 2007 году 0,13 копеек. Несмотря на рост данного показателя, значение его находится на низком уровне, что свидетельствует о недостаточно эффективном использовании активов предприятия. Рентабельность продукции в 2005 и 2006 году находилась на одном уровне и составила 0,30. В 2007 году показатель по сравнению с прошедшим годом возрос на 6,7 % и составил 0,32. Рост данного показателя свидетельствует о том, что спрос на продукцию несколько вырос. Таким образом, в 2005 и 2006 гг на 1 руб. реализованной продукции предприятие имело лишь 0,30 копеек чистой прибыли. В 2007 году 0,32 копейки чистой прибыли. Рентабельность всего капитала выросла с 0,10 в 2005 году до 0,11 в 2006 году. В 2007 году рост рентабельности активов продолжился, что составило 0,13. Рентабельность собственного капитала снизилась и составила в 2005 году 0,18. В 2006 году снижение произошло на 5,6% и показатель составил 0,17. В 2007 году по сравнению с 2006 годом показатель не изменился и составил 0,17. Динамика этого показателя за последние годы позволяет сделать вывод о том, что инвестиции собственных средств в производство дали недостаточно хороший результат. В целом можно отметить, что все показатели рентабельности предприятия находятся на низком уровне, это не очень хорошо характеризует финансовые результаты и эффективность деятельности предприятия. В связи с этим нам необходимо провести оценку вероятности банкротства предприятия. Оценка вероятности банкротства. Существует много методик определения вероятности банкротства. Наибольшую известность в этой области получила работа известного западного экономиста Э. Альтмана. Данная модель представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих его кризисное финансовое состояние. Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

Z = 3,3 • К1, + 1,0 • К2 + 0,6 • К3 + 1,4 • К4 + 1,2 • К5 , (9)

где показатели К1, К2, К3, К4, К5 рассчитываются по следующим алгоритмам:

![]() (10)

(10)

![]() (11)

(11)

(12)

(12)

![]() (13)

(13)

![]() (14)

(14)

Критическое значение индекса Z рассчитывалось Альтманом по данным статистической выборки изучаемой им совокупности предприятий и составило 2,675. Расчетное значение индекса кредитоспособности каждого предприятия сопоставляется с критической величиной, и определяется степень возможного банкротства. Если расчетный индекс анализируемого предприятия больше критического (Z > 2,675), то оно имеет достаточно устойчивое финансовое положение, если ниже критического (Z < 2,675), вероятность банкротства существенна. Степень вероятности банкротства на основании индекса Альтмана может быть детализирована в зависимости от его уровня (см. таблицу 17)

Таблица - 17 Значения Z-показателя Е. Альтмана

| Значение Z | Вероятность банкротства |

| менее 1,8 | очень высокая |

| от 1,81 до 2,7 | высокая |

| от 2,71 до 2,99 | средняя |

| от 3,0 | низкая |

Значения данного показателя должны изучаться в динамике. Анализ вероятности наступления банкротства ООО "Бетран – 2" сведен в таблицу 18.

Таблица - 18 Анализ вероятности банкротства ООО "Бетран – 2"

| Показатели | 2005 год | 2006 год | 2007 год | Изменение 2005-2006 | Изменение 2006-2007 | Темп роста,% За 2005-2006 | Темп роста,% за 2006-2007 |

| К1 | 0,14 | 0,14 | 0,17 | - | 0,03 | 100 | 121,4 |

| К2 | 0,34 | 0,36 | 0,40 | 0,02 | 0,04 | 105,9 | 111 |

| К3 | 1,37 | 1,88 | 3,06 | 0,51 | 1,18 | 137,2 | 162,7 |

| К4 | 0,11 | 0,22 | 0,33 | 0,11 | 0,11 | 200 | 150 |

| К5 | 0,22 | 0,28 | 0,38 | 0,06 | 0,1 | 127,3 | 135,7 |

| Z-счет | 2,18 | 2,88 | 4,34 | 0,7 | 1,46 | 132,1 | 150,7 |

В результате анализа вероятности банкротства с помощью Z-счета Альтмана, можно сделать вывод: Несмотря на то, что в 2005 году все значения коэффициентов выросли, значение показателя "Z-счет" ниже критического (Z < 2,675). Таким образом, в 2005 году вероятность банкротства предприятия ООО "Бетран – 2" - была высокой. В 2006 и 2007 гг рост показателей продолжился, и значение показателя "Z-счет" уже находится выше критического (Z<2,675). А это значит, что в 2006 году вероятность банкротства была средней. В 2007 году вероятность банкротства предприятия вообще стала низкой. Значение показателя "Z-счет" в 2005 г. составило 2,18. В 2006 г. по сравнению с 2005 г. данный показатель вырос на 32,1% и составил 2,88. В 2007 г. по сравнению с 2006 г. показатель значения "Z-счет" вырос на 50,7% и составил 4,34. И можно сделать прогноз, что уже в следующем 2008 году значение данного показателя может составить 6,54 (4,34*150,7%) т.е. банкротство организации, скорее всего не угрожает. Не смотря на, положительную тенденцию к росту показателей, руководству предприятия следует обратить внимание на значение коэффициентов К1 и К2 и принять меры по увеличению их значений, т.к. для организации они являются одними из самых важных.

Глава 3. Разработка основных мероприятий по укреплению финансового состояния ООО "Бетран – 2"

Похожие работы

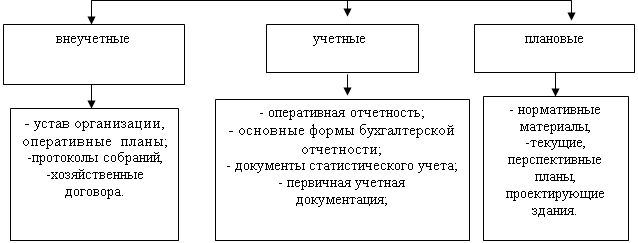

... ; сообщения финансовых органов; информация органов банковской системы; информация товарных, фондовых и валютных бирж; прочая информация. 1.3. Методические основы оценки финансового состояния предприятия Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования потребовали более тщательного и системного (комплексного) подхода к анализу ...

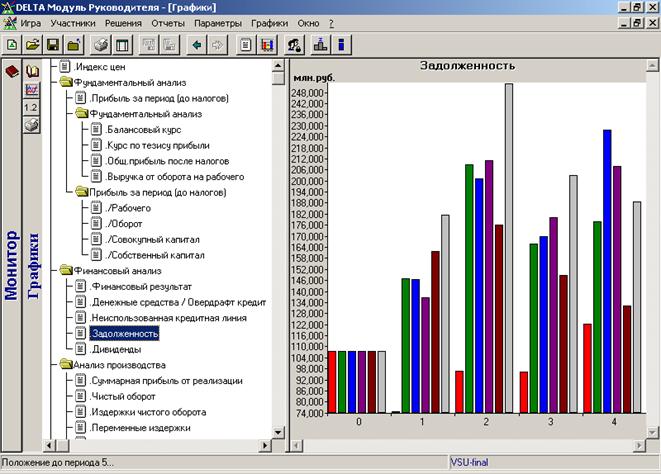

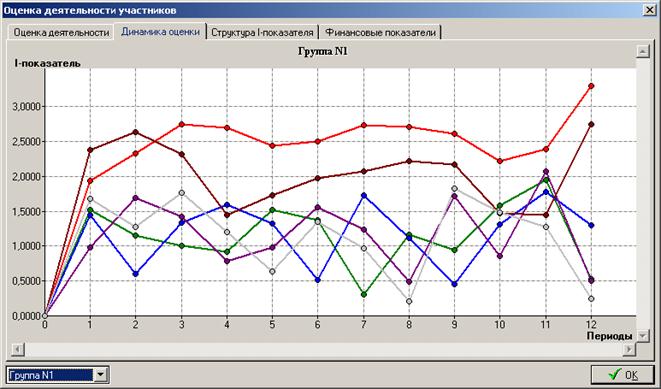

... : Деловая игра «Дельта»»: Учеб. пособие. – Мн.: Белфранс. – 1997. – 107 с. 3. Ковалёв А. И., Привалов В. П. «Анализ финансового состояния предприятия». – Издание 2-е, переработанное и дополненное – М.: Центр экономики и маркетинга. – 1997. - 192 с. 4. Рудая И. Л. «Стратегическая деловая игра «Никсдорф Дельта»»: Учеб. пособие. – М.: Финансы и статистика. – 2002. - 280 с. 5. Рудая И. Л. « ...

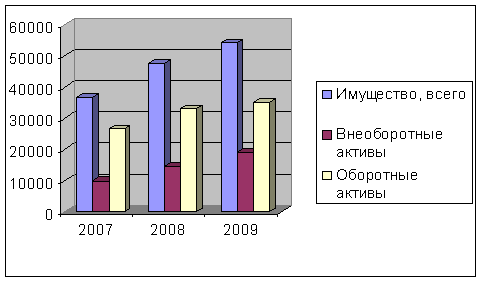

... вес оборотных активов в общей сумме всех активов, % 69,4 64,8 Период оборачиваемости оборотных активов (дни) 82 122 Экономическая рентабельность активов, % 24,5 10,3 Для укрепления финансового состояния организации ЗАО "Железобетонспецстрой" рекомендуется уменьшить дебиторскую задолженность. Для этого следует провести ряд мероприятий: 1) сформировать систему кредитных условий на ...

... – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Рентабельность продукции показывает, сколько прибыли приходится ...

0 комментариев