Навигация

Соціальний податок на заробітну плату та податок на професійну освіту

2.6 Соціальний податок на заробітну плату та податок на професійну освіту

В окрему групу входить соціальний податок на заробітну плату. В Франції його сплачують роботодавці. Об'єктом оподатковування служить фонд заробітної плати в грошовій і натуральній формі, включаючи обов'язкові збори, що відносяться до заробітної плати. Податок носить прогресивний характер. Він вноситься в бюджет по ставці 4,5% для фонду заробітної плати в сумі 35 900 франків, 8,5% — в інтервалі від 35 901 до 71 700 франків і 13,6% для виплат вище зазначеної суми.

Крім цього, роботодавці сплачують податок на професійну освіту по ставці 0,5% річного фонду оплати праці з надбавкою 0,1%. Ціль цього податку складається у фінансуванні розвитку професійно-технічного утворення в країні.

Якщо на підприємстві зайнято 10 і більш людина, то підприємець зобов'язаний брати участь у фінансуванні довгострокової професійної підготовки зайнятих у нього на підприємстві. Розмір податку дорівнює 1,2% загальної суми заробітної плати. Для підприємств, що використовують тимчасову робочу силу, ставка складає 2%. Додатковий збір у 0,3% повинний направлятися на професійну підготовку молоді.

Підприємці, на підприємствах яких працюють 10 і більш людині, зобов'язані прямо або побічно брати участь у фінансуванні житлового будівництва. Вони можуть прямо інвестувати засобу в будівництво житла, можуть надавати позики своїм працівникам або повинні перелічувати відповідні засоби в державну скарбницю. Незалежно від форми участі на ці мети покладено відчисляти 0,65% річного фонду оплати праці.

2.7 Інші особливості французького оподатковування

1). Податковий авуар. Являє собою компенсацію подвійного оподатковування власників акцій, що обкладаються прибутковим податком як фізичні особи з доходів від дивідендів і також обкладається податком доход АТ. Розмір податкового авуара дорівнює половині вартості дивідендів, що розподіляються.

2) Стимулювання росту вкладень у науку. Передбачаються податкові кредити в розмірі 50% від щорічного приросту вкладень на НІОКР. При зниженні вкладень податок зростає на 50% від суми зменшення. Недолік: ризик утрати доходів при зменшенні інвестицій у НІОКР по об'єктивних причинах. З 1988 р. відбулися позитивні зміни: базою відліку приросту вкладень служить не попередній рік, а рік у який ці вкладення були менше поточного.

3) Оподатковування доходів від перепродажу майна. Різниця між продажною і покупною ціною являє собою базу обкладання. До неї застосовуються дві різні ставки:

42%, якщо акт продажу відбувся протягом двох років володіння;

15%, якщо акт продажу відбувся після двох років володіння.

4) Витрати на професійну підготовку. З 1988 р. від оподатковування звільняються 25% від суми приросту витрат на професійну підготовку. Підприємство може бути цілком звільнене від оподатковування витрат на підготовку кадрів у районах з високим рівнем безробіття.

5) Стимулювання експорту. Прямий механізм пільг відсутній, тому що це суперечило б ГАТТ. Є пільги для фірм, що створюють філії за кордоном. Фірма має право відкладати протягом шести років витрати на ризик до складу витрат майбутніх періодів, що веде до зменшення розмірів оподатковування. Потім, у наступні 6 років ця знижка компенсується державі. Підприємство, що експортує продукцію, може одержати дотацію.

РОЗДІЛ 3

ОСНОВНІ МІСЦЕВІ ПОДАТКИ ФРАНЦІЇ

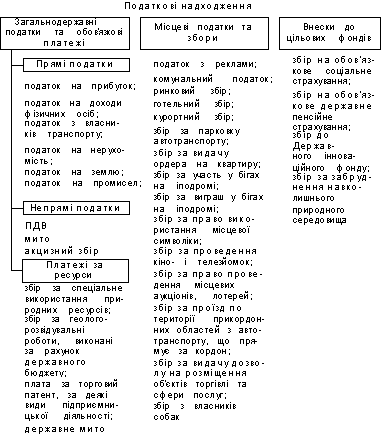

Адміністративно-територіальна структура Франції включає 22 регіона, 95 департаментів і 36 000 комун. Це визначає наявність різних бюджетів і джерел їхніх надходжень. До прямих місцевих податків відносяться:

один податок на підприємства (податок на професію)

три податки на родину (на житло, на землю і на будинки).

Частка податків у місцевому бюджеті 40%, дотації держави 30%, інші 30% власні надходження і позики.

Місцеві органи влади (комуни, об'єднання комун, департаменти і т.д.)

важливі суб'єкти економічного життя. Загальні витрати місцевих адміністративних органів на початку 90х років складали більш 10% валового внутрішнього продукту. Для порівняння помітимо, що в 1970 р. ця величина була в межах 7,3%. Загальна величина місцевих бюджетів доходить до 60% державного бюджету країни.

Із системи місцевих податків варто виділити чотири основних:

земельний податок на забудовані ділянки;

земельний податок на незабудовані ділянки;

податок на житло;

професійний податок.

Ставки цих податків визначаються місцевими органами влади (генеральними радами, муніципальними радами) при визначенні бюджету на майбутній рік. Причому ставки не можуть перевищувати законодавчо встановленого максимуму.

Земельний податок на забудовані ділянки стягується з обладнаних ділянок. Податок стосується всієї нерухомості — будинку, спорудження, резервуари, силосні вежі і т.д., а також ділянок, призначених для промислового або комерційного використання. Оподатковувана частина дорівнює половині кадастрової орендної вартості ділянки.

Від даного податку звільняються державна власність; будинку, що знаходяться за межами міст і призначені для сільськогосподарського використання. Звільнені від цього податку фізичні особи у віці старше 75 років, а також особи, що одержують спеціальні посібники із суспільних фондів або допомоги з інвалідності.

Податок на незабудовані ділянки торкається поля, лугу, лісу, кар'єри, болота, солончаки, ділянки під забудову і т.д. Кадастровий доход, службовець базисом податку, установлений рівним 80% кадастрової орендної вартості ділянки. Від податку звільнені ділянки, що знаходяться в державній власності. Можуть тимчасово звільнятися від податку штучні лісонасадження, ділянки, призначені під розвиток сільськогосподарського виробництва.

Податок на житло стягується як із власників житлових будинків, так і з орендарів. Малозабезпечені особи можуть бути звільнені цілком або частково від сплати даного податку по місцю їхнього основного проживання.

Професіональний податок вноситься юридичними і фізичними особами, що постійно здійснюють професійна діяльність, винагороджують не заробітною платою. Для розрахунку податку береться сума двох елементів, множена на встановлену місцевими органами влади податкову ставку. Це:

орендна вартість нерухомості, який розташовує платник податків для нестатків своєї професійної діяльності:

деякий відсоток заробітної плати (звичайно 18%), що сплачується платником податків своїм співробітникам, а також отриманого їм доходу (звичайно 10%).

Розрахований по цих елементах розмір податку не повинний перевищувати 3,5% зробленої доданої вартості. Це законодавче обмеження.

Крім чотирьох основних, місцеві органи керування можуть вводити й інші місцеві податки:

податок на збирання територій;

мито на утримання сільськогосподарської палати, стягнуте понад податок на незабудовані ділянки з того ж базису;

мито на утримання торгово-промислової палати, внесена тими, хто сплачує професійний податок;

мито на утримання Палати ремесел, що сплачується підприємствами, що зобов'язані бути включеними до реєстру підприємств і ремесел;

місцеві збори на освоєння рудників;

збори на установку електроосвітлення;

мито на використовуване устаткування;

податок на продаж будинків, що перелічується в бюджети департаментів;

мито на автотранспортні засоби, що накладається на всі автотранспортні засоби;

податок за перевищення припустимого ліміту щільності забудови;

податок за перевищення межі питомої зайнятості площі;

податок на озеленення, внесений у бюджети департаментів.

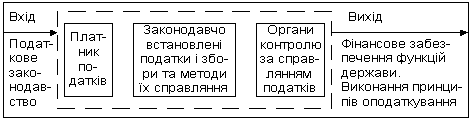

Маються і деякі інші місцеві податки і збори. Головне податкове керування знаходиться в складі Міністерства економіки і фінансів. По всій країні воно має 830 податкових центрів і 16 інформаційних центрів. Податковий контроль здійснюється шляхом камеральних перевірок податкових декларацій і документальних перевірок, якщо податковий інспектор знайде невідповідність у документах. При ухилянні від сплати податку діє досить тверда система відповідальності аж до карної. Але це, звичайно, у виняткових випадках. Звичайно ж помилка в заповненні декларації, тобто ненавмисне заниження доходу, спричиняє сплату податку зі штрафом у розмірі 0,75% на місяць. При навмисному укритті доходу податок стягується в подвійному розмірі.

Похожие работы

... на банки, широкий перелік витрат, що зменшують базу оподаткування за різними видами податків, дієве стимулювання державою інвестиційної активності як самих банків, так і їх клієнтів. 3. Сучасна податкова система розвинутих країн Актуальність даної теми обумовлена тими міркуваннями, що як теоретична розробка питань оподаткування, так і фіскальна практика в західних країнах знаходяться на ...

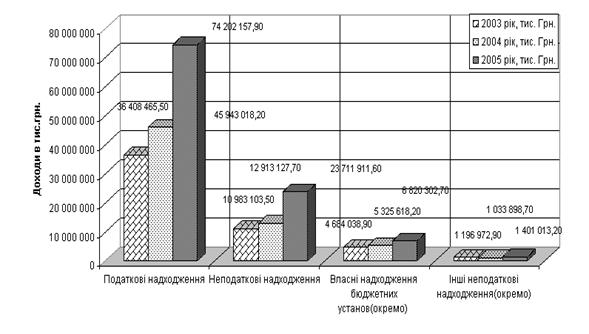

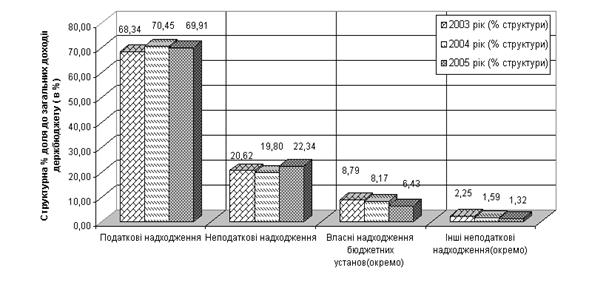

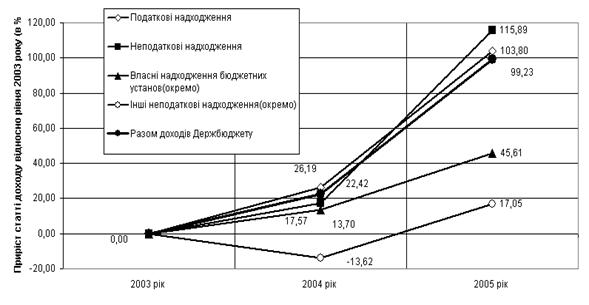

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

... з найпривабливіших країн Західної Європи. Великі корпорації та концерни з інших країн відкривають свої підприємства в Іспанії, хоча рівень освіти та кваліфікації в цих країнах приблизно однаковий. 2. Міжнародне співробітництво з відмиванням «брудних» грошей: становлення нормативно–правових основ У міжнародному праві визначення легалізації (відмивання) доходів від злочинної діяльності було ...

... ів, при тому, що за 35 років (з 1955 до 1990 рр.) вона зросла в Швеції в 2,3 раза, Данії 2,1, Нідерландах 1,7, Норвегії 1,5, Ірландії 1,7, США 1,3, Англії 1,2, ФРН 1,2 раза. Податки та податкова система відтворюють державне регулювання таких економічних процесів: фіскальний аспект забезпечення надходження коштів до державного бюджету, зниження рівня інфляції, вирішення проблеми державного боргу. ...

0 комментариев