Навигация

Анализ показателей кредитоспособности

2.2 Анализ показателей кредитоспособности

Анализ результатов работы предприятия за период произведем на основании оценки финансового состояния предприятия. Финансовое состояние предприятие характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Финансовое состояние предприятия, его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия.

Для оценки финансовой устойчивости используются абсолютные и относительные показатели.

Обобщающим абсолютным показателем является обеспеченность запасов источниками средств:

О=ИС-Зн (2.1)

где О- обеспеченность запасов источниками средств;

ИС- источники средств;

Зн- величина запасов с НДС.

Для расчета обеспеченности запасов и затрат берутся источники средств по видам. При этом не учитывается кредиторская задолженность, поскольку использование ее в деятельности предприятия не является нормальным явлением.

Величина запасов и затрат рассчитывается по данным второго раздела актива баланса как сумма остатков сырья, материалов, животных на выращивании, малоценных и быстро изнашивающихся предметов, затрат в незавершенном производстве, готовой продукции, товаров отгруженных, расходов будущих периодов и прочих запасов и затрат. В балансе предприятия данная сумма отражается по статье «запасы» во втором разделе актива.

Для характеристики источников формирования запасов и затрат используется несколько показателей, отражающих охват различных видов источников:

1. Наличие собственных оборотных средств, равное разнице величине капитала и резервов (собственными источниками) и величины внеоборотных активов.

Нс.р. =КР-ВА (2.2)

где КР- сумма источников собственных средств (итог 4 раздела пассива баланса);

ВА- сумма внеоборотных активов (итог 1 раздела актива баланса).

2. Наличие собственных оборотных и долгосрочных источников формирования запасов и затрат, получаемое из предыдущего показателя увеличением на сумму долгосрочных кредитов и заемных средств:

Нсос =КР-ВА+ДКЗ (2.3)

где: ДКЗ- сумма долгосрочных кредитов и заемных средств (итог 5 раздела пассива баланса).

3. Величина основных источников формирования запасов и затрат, равная сумме предыдущего показателя и величины краткосрочных кредитов и заемных средств:

Но = КР-ВА+ДКЗ+ККЗ (2.4)

где ККЗ- сумма краткосрочных кредитов и заемных средств (сумма по строке «заемные средства» из 6 раздела пассива)

Трем показателям наличия источников формирования запасов и затрат соответствует три показателя обеспеченности запасов и затрат источниками их формирования (таблица 2.2):

1) обеспеченность запасов и затрат собственными оборотными средствами:

Оср =Нср-ЗЗ (2.5)

2) обеспеченность запасов и затрат собственными оборотными и долгосрочными источниками заемных средств:

Осд=Нсд-З (2.6)

3) обеспеченность запасов и затрат основными источниками их формирования:

Оо=Но-З (2.7)

Таблица 2.2

Обеспеченность запасов источниками средств, тыс. руб.

| Показатели | 2007 | 2008 | Изменения (+, -) |

| 1. Капитал и резервы (итог раздела III пассива) | 959 | 1017 | 58 |

| 2. Доходы будущих периодов (стр. 640) | 0 | 0 | 0 |

| 3. Резерв предстоящих расходов (стр. 650) | 0 | 0 | 0 |

| 4. Внеоборотные активы (ВА) (итог раздела I актива) | 78 | 80 | 2 |

| 5. Долгосрочная дебиторская задолженность (ДЗд) (стр. 230) | 0 | 0 | 0 |

| 6. Наличие собственных оборотных средств (НСО) (пок.1 + пок. 2 + пок.3 – пок. 4 – пок. 5) | 881 | 937 | 56 |

| 7. Долгосрочные обязательства (ДО) (итог раздела IV ) | 0 | 0 | 0 |

| 8. Наличие собственных и долгосрочных заемных источников (НСД) (пок. 6 + пок. 7) | 881 | 937 | 56 |

| 9. Краткосрочные кредиты и заемные средства (ККЗ) (стр.610) | 0 | 0 | 0 |

| 10. Наличие основных источников формирования запасов (НО) (пок. 8 .+ пок. 9) | 881 | 937 | 56 |

| 11. Величина запасов (сумма по стр. 210 “Запасы”) | 1541 | 1648 | 107 |

| 12. Налог на добавленную стоимость (стр. 220) | 0 | 0 | 0 |

| 13. Величина запасов с НДС (пок.11 +пок.12) | 1541 | 1648 | 107 |

| 14. Обеспеченность запасов собственными оборотными средствами (ОСО) (пок.6 – пок. 13) | -660 | -711 | -51 |

| 15. Обеспеченность запасов собственными оборотными и долгосрочными заемными источниками (ОСД) (пок.8 - 13) | -660 | -711 | -51 |

| 16. Обеспеченность запасов основными источниками (ОО) (пок.10 – пок. 13) | -660 | -711 | -51 |

| 17. Тип финансовой устойчивости | -,-,- | -,-,- | -,-,- |

Анализируя финансовую устойчивость предприятия по типу финансовых ситуаций, видно, что за анализируемый период существенных изменений не произошло. По существующей классификации, как на начало, так и на конец года финансовую ситуацию можно отнести к 4 типу финансовых состояний.

Кризисное финансовое состояние - это такое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности:

ОС < 0,

ОСД < 0,

ОО < 0,

т.е. (-, -, -).

Причины ухудшения финансового состояния предприятия кроются в неоптимальном сочетании отдельных видов баланса, в частности основного и оборотного капитала, а также политика привлечения необходимых средств за счет увеличения кредиторской задолженности, что является хотя и достаточно простым, но недальновидным решением.

Для повышения финансовой устойчивости предприятию следует порекомендовать:

- не использовать кредиторскую задолженность в качестве источника средств, и сделать необходимые действия для ее снижения;

- привлекать заемный капитал, т.к. во- первых проценты по обслуживанию долга включаются в расходы и не облагаются налогами, а также расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

- принять меры к сокращению дебиторской задолженности, за счет прекращения отгрузки продукции неплательщикам.

Для полной оценки финансовой устойчивости предприятия рассчитывается ряд относительных показателей (таблица 2.3):

Коэффициент финансовой активности (плечо финансового рычага) (К1) рассчитывается по формуле:

К1 =КЗ/КС (2.8)

где КЗ - величина заемного капитала (сумма итогов разделов IV и V баланса минус сумма стр. 640, 650 баланса).

Величина коэффициента показывает размер заемных средств, привлеченных предприятием на один рубль собственного капитала.

Таблица 2.3

Относительные показатели работы предприятия

| Показатели | На начало года | На конец года | Отклонение (+,-) |

| 1.Коэффициент финансовой активности (плечо финансового рычага) | 1,13 | 1,14 | 0,01 |

| 2.Коэффициент обеспеченности оборотных активов собственными оборотными средствами | 0,57 | 0,57 | 0,00 |

| 3.Коэффициент маневренности собственных средств | 0,92 | 0,92 | 0,00 |

| 4.Коэффициент финансовой устойчивости (доля долгосрочных источников в валюте баланса) | 0,47 | 0,47 | 0,00 |

| 5.Коэффициент финансовой независимости | 0,47 | 0,47 | 0,00 |

| 6.Коэффициент обеспеченности запасов и затрат собственными источниками | 0,57 | 0,57 | 0,00 |

Коэффициент обеспеченности оборотных активов собственными оборотными средствами (К2), показывает какая часть оборотных активов финансируется за счет собственных оборотных средств и рассчитывается по формуле:

К2=КС/ОА (2.9)

где ОА - величина оборотных активов (итог раздела II баланса).

Для данного показателя установлен критерий. Коэффициент обеспеченности оборотных активов должен быть больше, или равен величине 0,1, а так как на конец периода коэффициент обеспеченности оборотных активов собственными оборотными средствами имеет значение более величины 0,1, то структура баланса предприятия считается удовлетворительной, а само предприятие платежеспособным.

Коэффициент маневренности собственного капитала (К3) применяется для оценки мобильности (гибкости), использования собственного капитала предприятия, показывает долю собственного оборотного капитала в общей сумме собственного капитала. В данном случае К3 <0,5, что является низким показателем.

Коэффициент исчисляется по формуле:

К3=Нсо/КС (2.10)

Коэффициент финансовой устойчивости (К4) характеризует долю собственного капитала и долгосрочных обязательств в общей сумме источников, показывает какая часть активов финансируется за счет устойчивых источников, определяется по формуле:

К4 =(КС+ДО)/ИС (2.11)

где ИС- сумма источников средств (итог пассива баланса стр.700).

Оптимальным считается значение для К4, если он находится в диапазоне 0,8 – 0,9.

Коэффициент финансовой независимости (коэффициент автономии) (К5) отражает долю собственного капитала в общей сумме источников средств. Оптимальным считается вариант, если значение коэффициента автономии больше или равно 0.5. Он рассчитывается по формуле:

К5=КС/ИС (2.12)

Коэффициент обеспеченности запасов собственными оборотными средствами (К6) показывает какая доля запасов сформирована за счет собственных оборотных средств, рассчитывается по формуле:

К6=КС/З (2.13)

где ![]() - величина запасов (строка 210 баланса).

- величина запасов (строка 210 баланса).

Показатель К5 является частным показателем К6.

Одним из показателей, характеризующих финансовое положение предприятия является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостоверится в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Им важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше времени требуется для инкассации данного актива, тем выше его ликвидность.

Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В тоже время ликвидность характеризует как текущее состояние расчетов, так и на перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем.

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостоверится в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Им важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше времени требуется для инкассации данного актива, тем выше его ликвидность.

Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В тоже время ликвидность характеризует как текущее состояние расчетов, так и на перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем.

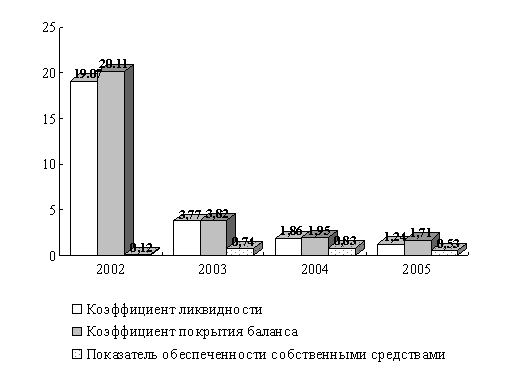

Показатели ликвидности представлены в таблице 2.4.

Таблица 2.4

Показатели ликвидности, характеризующие платежеспособность предприятия

| Показатели | На начало периода | На конец периода | Отклонение (+,-) | Критерий |

| 1. Коэффициент абсолютной ликвидности (К8) | 0 | 0 | 0,00 | >=0,2 |

| 2. Промежуточный коэффициент покрытия (К9) | 0,39 | 0,39 | 0,00 | 0,7-0,8 |

| 3. Общий коэффициент покрытия (К10) | 1,82 | 1,81 | -0,01 | 2 |

Наиболее мобильной частью оборотных средств являются денежные средства и краткосрочные ценные бумаги. Оборотные средства в деньгах готовы к платежу и расчетам немедленно и отношение этой части оборотных активов к краткосрочным обязательствам предприятия называется коэффициентом абсолютной ликвидности (К8):

К8=(ДС+КФВ)/КрО (2.14)

где ДС- денежные средства в кассе, на расчетном счете (величина по строке "денежные средства" из раздела 2 актива баланса);

КФВ- краткосрочные финансовые вложения (величина по строке «краткосрочные финансовые вложения» из 2 раздела актива баланса)

КРО- краткосрочные обязательства предприятия (итог 6 раздела пассива баланса).

![]() на начало периода = 0,02

на начало периода = 0,02

![]() на конец периода = 0,10

на конец периода = 0,10

Значение коэффициента признается теоретически достаточным, если величина > =0.2. В данном случае меньше. Это говорит о том, что на отчетную дату предприятие не может погасить немедленно краткосрочные обязательства. Что отрицательно характеризует уровень платежеспособности предприятия.

Материальные оборотные средства неоднородны. Ликвидность готовой продукции, МБП, сырья материалов, незавершенного производство различаются по времени. Ликвидность средств в дебиторской задолженности зависит от скорости документооборота в банках. Своевременности оформления банковских документов, сроков предоставления кредитов отдельным покупателям, платежеспособность покупателя и множество других причин. Для оценки возможности предприятия мобилизовать средства в расчетах с дебиторами для покрытия кредиторских обязательств в практике анализа финансового состояния предприятия применяется промежуточный коэффициент покрытия.

Кпп =(ОА-З-НДС-ДЗ)/КрО (2.15)

где ДЗ- дебиторская задолженность (величина по строке «дебиторская задолженность» из раздела 2 актива баланса).

![]() на начало года

на начало года

![]() на конец года

на конец года

Данные коэффициенты также не попадают в нормативные, т.е. опять недостаточный уровень платежеспособности.

Наиболее обобщающим показателем платежеспособности выступает общий коэффициент покрытия.

К10 =(ОА-НДС-ДЗ)/КрО (2.16)

![]() на начало года

на начало года

![]() на конец года

на конец года

Величина этого показателя меньше 2. На самом деле под влиянием форм расчетов, оборачиваемости оборотных средств и других факторов вполне удовлетворительные результаты могут быть и при значительно меньше, (но превышающем 1) значении общего коэффициента покрытия. В нашем случае меньше и 1. В этом случае даже мобилизовав все оборотные средства предприятие, может погасить текущие обязательства, и тем более направить оставшуюся часть оборотных средств на погашение долгосрочных долгов или на другие цели.

Так как ни один из показателей не попадает под данный критерий следует сделать вывод что, на отчетную дату предприятие не в силах погасить свои долги так как не имеет высоколиквидных активов.

Финансовое состояние напрямую зависит от того, насколько быстро средства, вложенные в оборотные активы, превращаются в реальные деньги.

Различные виды текущих активов предприятия имеют различную скорость оборота. В целях разработки конкретных мероприятий по ускорению оборачиваемости текущих активов, они рассматриваются по их составным частям: запасы, дебиторская задолженность, денежные средства, прочие оборотные активы.

Анализ оборачиваемости оборотных активов проводится по показателям:

1) количество оборотов текущих активов (Ко) рассчитывается по формуле:

Ко=ВР/ТА (2.17)

где ВР- выручка от реализации из формы №2 «отчет о прибылях и убытках»;

ТА- средняя величина остатков текущих активов за анализируемый период.

ТА =(ТАнп+ТАкп)/2 (2.18)

где ТАнп, ТАкп - текущие активы соответственно на начало периода и на конец периода (из формы №1 итог 2 раздела актива).

2) продолжительность одного оборота (Д) рассчитывается по формуле:

Д=Т/Ко (2.19)

где Т- продолжительность анализируемого периода.

Показатели оборачиваемости текущих активов рассчитываются по общей сумме и по их составным частям: запасам и затратам, дебиторской задолженности и денежным средствам.

По всем текущим активам рассчитывается сумма высвобождения (вовлечения) средств в результате ускорения (замедления) их оборачиваемости (СС) по формуле:

СС= (До-Дб)*Ооб (2.20)

где До,Дб - продолжительность одного оборота текущих активов соответственно в отчётном и базисном периодах;

Ооб- однодневный оборот по базису, рассчитывается по формуле:

Ооб=ВРб/Т (2.21)

где ВРб - выручка от реализации базисного периода, тыс. руб. В качестве базисного периода берётся период, предшествующий отчётному.

Для расчета показателей и их анализа используется таблица 2.5.

Из таблицы видно, что в 2008 году наблюдается рост количества оборотов всех текущих активов предприятия и снижение продолжительности оборотов в днях. В результате из оборота было высвобождено 831,33 тыс.руб.

Таблица 2.5

Динамика показателей оборачиваемости оборотных активов

| Показатели | Периоды | Отклонение (+,-) | |

| Базисный | Отчетный | ||

| 1. Выручка от реализации без НДС, тыс. руб. | 9896,00 | 14429,34 | 4533,34 |

| 2.Средние величины:, тыс.руб. | |||

| - текущих активов | 1961 | 2028 | 67 |

| - запасов и затрат | 1541 | 1595 | 54 |

| - дебиторской задолженности | 420 | 433 | 13 |

| - денежных средств | 0 | 0 | 0 |

| 3. Количество оборотов: | |||

| - текущих активов | 5,05 | 7,12 | 2,07 |

| - запасов и затрат | 6,42 | 9,05 | 2,62 |

| - дебиторской задолженности | 23,56 | 33,32 | 9,76 |

| - денежных средств | - | - | - |

| 4. Продолжительность одного оборота в днях: | |||

| - текущих активов | 71,34 | 50,60 | -20,74 |

| - запасов и затрат | 56,06 | 39,79 | -16,27 |

| - дебиторской задолженности | 15,28 | 10,80 | -4,48 |

| - денежных средств | - | - | - |

| 5. Высвобождение (вовлечение) средств в результате ускорения (замедления) оборачиваемости текущих активов, тыс. руб. | -831,33 | ||

Выводы по главе

Анализ финансового состояния показал, что предприятие находится в кризисном состоянии, наблюдается снижение платежеспособности предприятия.

На создавшуюся ситуацию повлияли внешние факторы: кризисное состояние экономики страны, общий спад производства, инфляция, нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров, снижение платежеспособного спроса со стороны населения. Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения иногда непосилен предприятию.

К внутренним факторам следует отнести: снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как следствие высокий уровень себестоимости.

Конкретные пути выхода предприятия из кризисной финансовой ситуации:

- оптимизация затрат;

- привлечение кредитов под прибыльные проекты, способные принести предприятию высокий доход;

- формирование оптимального ассортимента и структуры производства продукции.

Похожие работы

... привлекательности предприятия обусловили выбор темы. В работе решаются такие задачи как: определение сущности понятия кредитоспособности, информационная база анализа, подход к анализу кредитоспособности, методика анализа, анализ инвестиционной привлекательности. При написании работы использовалась экономическая литература отечественных и зарубежных авторов, финансовая отчетность предприятий и ...

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

... банком и основной ее задачи - выбора метода оценки кредитоспособности заемщика, необходимо рассмотреть, как поставлена эта работа на конкретном примере. 2. Анализ кредитной политики банка 2.1 Краткая характеристика Банка «Казанский» 10 июня 1994 года был создан Коммерческий инвестиционно-трастовый Банк ««Казанский» (Товарищество с ограниченной ответственностью). Была получена лицензия ...

0 комментариев