Навигация

Характеристика и виды государственных ЦБ

14. Характеристика и виды государственных ЦБ

Государственные ценные бумаги (ГЦБ) - это форма существования государственного внутреннего долга; это долговые ценные бумаги, эмитентом которых выступает государство.

Наименование ГЦБ. Хотя по своей экономической сути все виды ГЦБ есть долговые ценные бумаги, на практике каждая самостоятельная ГЦБ получает свое собственное название, позволяющее отличать ее от других видов облигации. Обычно кроме термина "облигация" используются термины "казначейский вексель", "сертификат", "займ" и др. Каждая страна использует свою терминологию для выпускаемых ГЦБ.

В зависимости от критерия, лежащего в основе классификации, существует несколько группировок.

По виду эмитента:

• ценные бумаги центрального правительства; • муниципальные ценные бумаги; • ценные бумаги государственных учреждений; • ценные бумаги, которым придан статус государственных.

По форме обращаемости:

• рыночные ценные бумаги, которые могут свободно перепродаваться после их первичного размещения;

• нерыночные, которые не могут перепродаваться их держателями, но могут быть через определенный срок возвращены эмитенту.

По срокам обращения:

• краткосрочные, выпускаемые на срок обычно до 1 года;

• среднесрочные, срок обращения которых растягивается на период обычно от 1 до 5-10 лет;

• долгосрочные, т.е. имеющие срок жизни обычно свыше 10--15 лет. По способу выплаты (получения) доходов:

• процентные ценные бумаги (процентная ставка может быть: фиксированной, т.е. неизменной на весь период существования облигации; плавающей; ступенчатой).

• дисконтные ценные бумаги, которые размещаются по цене ниже номинальной, и эта разница (дисконт) образует доход по облигации;

• индексируемые облигации, номинальная стоимость которых возрастает, например, на индекс инфляции;

• выигрышные, доход по которым выплачивается в форме выигрышей;

• комбинированные облигации, по которым доход образуется за счет комбинации ранее перечисленных способов

15. История и общая характеристика вексельных отношений

Появившийся еще в XII веке в Италии, вексель пришел в Россию в начале XVIII века, при Петре I, благодаря посредничеству германских купцов. В 1729 г., в царствование Петра II, был принят первый российский Вексельный устав, в котором были воплощены германские воззрения на векселя. По своему содержанию "он представлял собой сколок с действовавших в то время в Германии вексельных норм" и в нем практически не учитывались особенности российской хозяйственной жизни. Основное внимание в Уставе уделялось переводному векселю (служащему у нас, прежде всего, для перевода казенных денег из одной местности в другую при посредничестве купцов), тогда как в России, ввиду слабого развития коммерческого кредитования, большее развитие получил простой вексель, предшественницей которого являлась "кабала" (заемное письмо).

Первоначально в российском вексельном праве не содержалось ограничений вексельной правоспособности, но затем они были введены - сначала для крестьян, а вскоре и для дворян. Таким образом, практически сразу после появления в России вексель становится доступным только представителям торгового класса.

Начиная с XVII века вексель вступает во второй этап своего развития (если считать первым этапом – его появление в Италии). Условно этот этап можно назвать "французским", так как большинство исследователей связывают его с ярмарками Южной Франции. Сказывается это и на вексельном законодательстве России.

большинство проблем вексельного права проистекают из того обстоятельства, что как в теории, так и на практике к вексельным правоотношениям зачастую применяют не специальное вексельное законодательство, а нормы гражданского права.

Отсюда ошибки и неверные точки зрения. Поэтому еще раз подчеркнем: Вексельные сделки, к которым, в частности, относятся выдача векселя, его акцепт, индоссирование, авалирование и т.д., регулируются, в первую очередь, нормами специального вексельного законодательства. Однако в случае отсутствия специальных норм в вексельном законодательстве к таким сделкам, с учетом их особенностей, применяются общие нормы гражданского законодательства о сделках и обязательствах.

16. Виды векселей и обязательные реквизиты векселя

Векселя делятся на два вида: простые и переводные. В свою очередь простые и переводные векселя делятся на процентные и дисконтные.

Процентные векселя - это векселя, на вексельную сумму которых начисляются проценты.

Вексельная сумма - это денежная сумма, указанная векселем, подлежащая платежу.

Дисконтные векселя - это векселя, которые выписываются или продаются с дисконтом.

Дисконт - это скидка или разница, на которую уменьшается сумма при передаче либо продаже векселя.

Банковский вексель - это вексель, по которому банк является основным должником. Банковский вексель может быть валютным, если вексельная сумма указана в иностранной валюте.

Переводный вексель (тратта) - это документ, регулирующий вексельные отношения трех сторон: кредитора (трассанта), должника (трассата) и получателя платежа (ремитента).

Переводный вексель содержит следующие реквизиты: вексельные метки; вексельная сумма; наименование и адрес плательщика; срок платежа; наименование получателя платежа; место платежа; указание места и даты составления; подпись векселедателя.

Теперь мы рассмотрим эти реквизиты подробнее.

• Вексельные метки. В тексте документа, являющегося векселем, обязательно должно быть указано, что данный документ есть вексель и все обязательства, вытекающие из документа, имеют вексельный характер.

Например: "...уплатить по данному векселю...", "...местом платежа по векселю является...".

• Вексельная сумма. Она обычно указывается и цифрами, и прописью. В случае расхождения в сумме, написанной цифрами, и сумме, написанной прописью, если в векселе имеется несколько сумм, то вексель считается выписанным на меньшую. Не допускается разбивка суммы векселя по срокам, т.е. поэтапная оплата векселя. Вексель - это абстрактное обязательство оплатить определенную сумму денег. Вексельная сумма никак не связана с основной сделкой, т.е. невыполнение или частичное невыполнение условий основной сделки не может быть основанием для полной или частичной неуплаты по векселю. Всякое условие, не имеющее отношения к вексельному обращению, считается ненаписанным.

• Наименование и адрес плательщика. Обязательно должны быть указаны юридический адрес плательщика, его полное наименование и форма собственности в случае, если плательщиком является юридическое лицо. Если плательщиком выступает физическое лицо, то указываются фамилия, имя, отчество и место жительства этого лица.

• Срок платежа. Существуют определенные вексельным законодательством сроки платежа:

а) "По предъявлении". Платеж по векселю с таким сроком производится по предъявлении векселя. В векселе с таким сроком платежа могут быть оговорены минимальные и максимальные сроки предъявления к оплате.

б) "Во столько-то времени от предъявления". Данный срок платежа определяет обязательство оплатить вексель через определенный период времени после факта предъявления векселя. Факт предъявления векселя к оплате фиксируется отметкой на лицевой стороне векселя, что фактически является согласием на оплату или днем опротестования векселя в неплатеже;

в) "Во столько-то времени от составления". Такой срок платежа по векселю определяется последней датой периода обращения векселя, причем эта дата является датой платежа, а не следующий за ней день.

Похожие работы

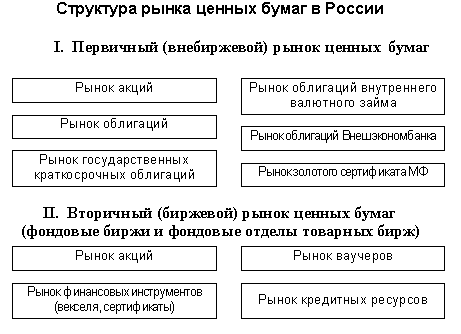

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев