Навигация

ПЛАНИРОВАНИЕ РАЦИОНАЛЬНОЙ СТРУКТУРЫ ИНВЕСТИЦИЙ

3. ПЛАНИРОВАНИЕ РАЦИОНАЛЬНОЙ СТРУКТУРЫ ИНВЕСТИЦИЙ

3.1 Общие положения

В курсовой работе инвестиции запланированы в последнем месяце планируемого периода. Источником инвестиций являются свободные денежные средства, имеющиеся в распоряжении предприятия, а также привлеченные средства. На этом этапе планирования возникает задача определения структуры финансирования.

При формировании рациональной структуры источников средств обычно исходят из установки найти такое соотношение заемных и собственных средств, при котором стоимость акции предприятия будет наивысшей. Это, в свою очередь, становится возможным при достаточно высоком, но не чрезмерном плече финансового рычага.

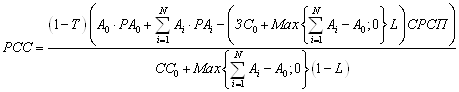

![]() (3.1)

(3.1)

где РСС – рентабельность собственных средств,

РА – рентабельность активов,

СРСП – средняя ставка процентов по кредитам,

ЗС – заемные средства,

СС – собственные средства,

ЗС/СС – плечо финансового рычага,

РА-СРСП – дифференциал финансового рычага.

Чрезвычайно высокий удельный вес заемных средств в пассивах предприятия свидетельствует о повышенном риске банкротства и, следовательно, приводит к падению курсовой стоимости акций предприятия. Если же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но акционеры не получают максимума прибыли, что также приведет к падению цены акций предприятия по сравнению с условиями оптимальной структуры капитала.

При инвестиционном планировании в рамках действующего предприятия финансирование инвестиций может производиться как за счет внутренних источников, так и за счет привлечения дополнительных внешних источников, среди которых выделяют 4 основных:

- Закрытая подписка на акции.

- Привлечение заемных средств в форме кредитов, займов, эмиссии облигаций.

- Открытая подписка на акции.

- Комбинация первых трех источников.

В дальнейшем в качестве доступных источников финансирования рассматриваются внутренние источники, эмиссия акций и заемное финансирование.

Анализ показывает, что в общем случае для принятия обоснованного решения необходимо учитывать следующие показатели:

1) Цены источников финансирования. Необходимо определить цены отдельных источников и оценить влияние структуры привлекаемых средств на цены источников. Наиболее дорогим источником является эмиссия акций, наиболее дешевым – заемное финансирование.

2) Риск. С точки зрения предприятия риск проистекает из обязательств, принятых на себя предприятием перед инвесторами. Заемное финансирование наиболее рискованно, поскольку возврат кредитов и займов, уплата процентов составляют законное, подтвержденное контрактом право кредиторов. Невыполнение предприятием обязательств по кредитам и займам может привести к банкротству. Акционерное финансирование менее рискованно, поскольку невыплата дивидендов не влечет банкротства предприятия.

3) Контроль. Каждая обыкновенная акция дает ее владельцу право голоса при принятии решения на совете акционеров. Поэтому выпуск новых акций может привести к потере контроля над предприятием.

4) Финансовая маневренность предприятия. Принимаемые в данный момент финансовые решения влияют на финансовые решения, которые будут приниматься в дальнейшем. Финансовая маневренность – это способность компании в будущем произвольно изменять структуру финансирования. Потеря финансовой маневренности является следствием наращивания в течение определенного периода времени финансового рычага и выражается в ограничении возможности предприятия в дальнейшем использовать заемное финансирование. В этих условиях предприятие вынуждено осуществлять финансирование за счет эмиссии акций, цена которых при этом занижена вследствие повышенного финансового риска.

С другой стороны предприятие с солидным запасом финансовой маневренности обладает свободой выбора источников, свободой в распределении выпуска ценных бумаг во времени, что дает ему больше возможностей для достижения оптимальных соотношений источников средств.

В начале раздела в качестве основного критерия формирования оптимальной структуры капитала был назван критерий максимизации курсовой стоимости акций предприятия. Однако для выбора сценария финансирования студенты используют критерий максимума прибыли на акцию предприятия. Максимизация прибыли на акцию означает максимизацию стоимости акций только в случае, когда изменение (Р-Е)ratio акций компании (отношение цены акции к чистой прибыли на акцию), вызванное увеличением финансового риска, не компенсируют полностью эффект увеличения прибыли на акцию.

При реализации на предприятии инвестиционной программы перспективная рентабельность собственных средств в зависимости от принятой стратегии финансирования инвестиций может быть выражена детально в следующей формуле:

(3.2)

(3.2)

где Т – ставка налога на прибыль;

А0 - существующие активы предприятия;

Аi - объем инвестиций по i-му проекту;

РА0 - экономическая рентабельность активов предприятия;

РАi - экономическая рентабельность i-го проекта;

СС0 - собственные средства предприятия до инвестиций;

ЗC0 - заемные средства предприятия до инвестиций;

СРСП – средняя ставка процентов по заемным средствам;

Ам - амортизационные отчисления, направляемые на финансирование инвестиций;

L - доля заемных средств в привлекаемых средствах.

Формула 2.2. позволяет рассчитать величину рентабельности собственных средств для произвольной структуры внешнего финансирования инвестиций, которая задается долей заемных средств в привлекаемых средствах (L). В курсовой работе для выбора структуры финансирования применяется упрощенная форма показателя рентабельности собственных средств – прибыль на одну обыкновенную акцию. Оценка рентабельности производится по годовым показателям.

В рассматриваемых условиях чистая прибыль на обыкновенную акцию рассчитывается по формуле:

![]() (3.3)

(3.3)

где ПНТТа – прибыль нетто на обыкновенную акцию,

СтНП - ставка налога на прибыль;

П – годовая валовая прибыль (прибыль до уплаты процентов и налогов),

ПДКП,ПККП - проценты за долгосрочный и краткосрочный кредиты соответственно,

КА – количество обыкновенных акций.

Для определения величины валовой прибыли задается плановая годовая рентабельность активов с учетом инвестиций.

3.2 Выбор структуры финансирования

Выбор структуры финансирования инвестиций при выполнении курсовой работы осуществляется в следующем порядке.

3.2.1 Определение годовой валовой прибыли

Плановая величина годовой валовой прибыли рассчитывается по формуле:

![]() (3.4)

(3.4)

где А – величина активов с учетом инвестиций, рассчитывается как сумма величины активов за третий месяц планового периода и инвестиций,

РА – плановая экономическая рентабельность активов.

Похожие работы

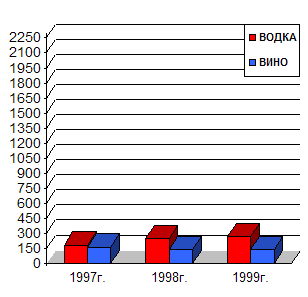

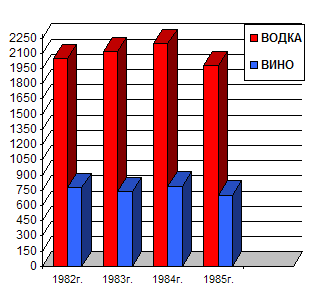

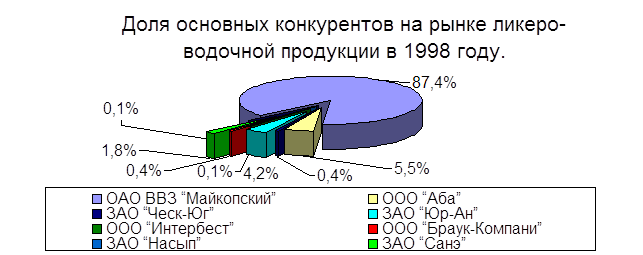

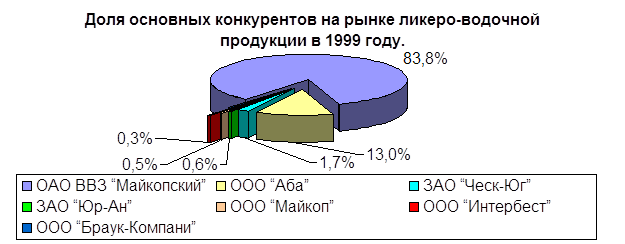

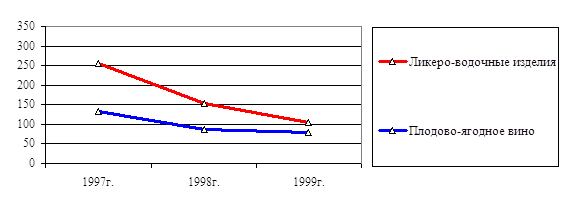

... за производимую нефирменную продукцию завод обязан выплачивать 3,5% от суммы произведенной продукции патентному держателю, что делает данное производство неприбыльным. Продукция винно-водочного завода «Майкопский» считается одной из лучшей по-своему качеству среди своих конкурентов на территории Российской Федерации. Это объясняется тем, что изделия изготавливаются из натуральных ингредиентов и ...

... использования активов предприятия. В 2008 г. на предприятии была получена прибыль. Такая тенденция является свидетельством улучшения производственно- хозяйственной деятельности предприятия и его финансового состояния в целом. В заключение необходимо добавить, что в целях достижения высоких результатов деятельности предприятия руководству необходимо разработать мероприятия, направленные на ...

... .Концепция маркетинга определяет ориентиры компании на настоящие и будущие нужды покупателей с созданием приемлемого предложения для удовлетворения существующей потребности и получения прибыли. Планирование маркетинга, маркетинговые программы в России сегодня вещь не новая. Многие российские предприятия, как они считают, прекрасно жили и худо-бедно продолжают жить без всяких планов маркетинга. Для ...

... «высокий уровень конкурентоспособности», в том числе с учётом предпочтений покупателей, как образцы, имеющие оптимальное соотношение «цена-качество». Глава 3. Направления совершенствования ассортимента и конкурентоспособности косметических товаров, реализуемых в магазине №114 ООО «Южный» 3.1Направления совершенствования ассортимента косметических товаров, реализуемых в магазине №114 ООО « ...

0 комментариев