Навигация

Коэффициент покрытия или текущей ликвидности рассчитывается как отношение всех оборотных средств к сумме срочных обязательств

2. Коэффициент покрытия или текущей ликвидности рассчитывается как отношение всех оборотных средств к сумме срочных обязательств.

Ктл = Ао/(Н+М),

где Ао — оборотные активы.

Нормальное ограничение Ктл > 2. Коэффициент показывает, в какой степени текущие активы покрывают краткосрочные обязательства.

Глава 5 Анализ финансовых результатов

Одна из важнейших составных частей финансового анализа — это анализ формирования прибыли. Анализ прибыли находится в непосредственной связи с порядком ее формирования.

Общая сумма прибыли, полученная организацией за определенный период, состоит из:

1) прибыль от реализации продукции, услуг, выполненных работ рассчитывается в виде разницы между суммой выручки от реализации продукции в действующих ценах и величиной затрат на производство и реализацию продукции услуг, работ, включаемых в себестоимость.

2) прибыль (убыток) от прочей реализации определяется как разность между рыночной ценой за проданные имущество, материальные ценности, принадлежащие организации, и их первоначальной или остаточной стоимостью.

3) прибыль (убыток) от внереализационных операций рассчитывается в виде разницы между доходами и расходами по внереализационным операциям.

Исходя из порядка формирования прибыли организации ведется ее факторный анализ, целью которого является оценка динамики показателей балансовой и чистой прибыли, выявление степени влияния на финансовые результаты организации ряда факторов; анализ рентабельности.

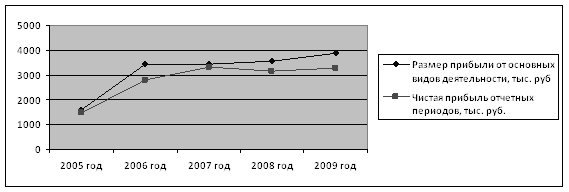

1 этап: Факторный анализ прибыли. Анализ финансовых результатов организации начинается с оценки динамики показателей балансовой и чистой прибыли за отчетный период.

Затем производится количественная оценка влияния на изменение прибыли от реализации продукции следующих основных факторов:

1) влияние на прибыль изменений отпускных цен на реализованную продукцию

И1 = Р1 - Р2,

где Р1 — реализация в отчетном году в ценах отчетного периода, Р2 — реализация в отчетном году в ценах базисного периода.

2) влияние на прибыль изменений в объеме продукции

И2 = ПоК1 -По,

где По — прибыль базисного периода, К1 — коэффициент роста объема реализованной продукции.

3) влияние на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции

И3 = По (К2 – К1),

где К2 — коэффициент роста объема реализации в оценке по отпускным ценам.

4) влияние на прибыль экономии от снижения себестоимости продукции

И4 = С1.о-С1,

где С1.о — себестоимость реализованной продукции за отчетный период в ценах базисного периода, С1 — фактическая себестоимость реализованной продукции за отчетный период.

5) влияние на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции

И5 = СоК2-С1.о

2 этап: Анализ рентабельности. Важнейшим показателем, отражающим конечные финансовые результаты деятельности организации, является рентабельность.

Существует следующая система показателей рентабельности:

1. Рентабельность имущества организации = чистая прибыль / средняя величина активов х 100.

2. Рентабельность внеоборотных активов = чистая прибыль / средняя величина внеоборотных активов х 100.

3. Рентабельность оборотных активов = чистая прибыль / средняя величина оборотных активов х 100.

4. Рентабельность инвестиций = прибыль до уплаты налогов / (валюта баланса — величина краткосрочных обязательств) х 100.

5. Рентабельность собственного капитала = чистая прибыль / величина собственного капитала х 100.

6. Рентабельность заемных средств = плата за пользование кредитами / сумма долгосрочных и краткосрочных кредитов.

7. Рентабельность совокупного используемого капиталам (плата за пользование кредитами + чистая прибыль) / средняя величина активов имущества х 100.

8. Рентабельность реализованной продукции = чистая прибыль / выручка от реализации х 100.

С помощью перечисленных выше показателей можно проанализировать эффективность использования активов организации, т. е. финансовую отдачу от вложенных капиталов.

Глава 6 Пример проведения анализа финансового состояния организации

Исходные данные из бухгалтерского баланса АО «Нева» (тыс. руб.)

Таблица 1

| Статья баланса | На начало года | На конец года |

| Актив | ||

| 1. Основные средства и другие внеоборотные активы – всего | 2540 | 2740 |

| из них: основные средства по остаточной стоимости | 2490 | 2690 |

| 2. Оборотные активы - всего | 12810 | 11960 |

| из них: запасы товарно-материальных ценностей | 7490 | 7560 |

| денежные средства, расчеты и другие активы - всего | 5040 | 4040 |

| из них: расчеты с дебиторами, за товары, работы и услуги | 4900 | 2900 |

| денежные средства в кассе и на расчетном счете | 140 | 140 |

| БАЛАНС (1+2) | 15350 | 14700 |

| Пассив | ||

| 3. Источники собственных и приравненных к ним средств - всего | 8050 | 7470 |

| 4. Долгосрочные обязательства (кредиты банков и другие заемные средства) - всего | 300 | 300 |

| 5. Краткосрочные обязательства (кредиты банков, заемные средства, расчеты с кредиторами) - всего | 7000 | 6930 |

| БАЛАНС (3+4+5) | 15350 | 14700 |

Исходные данные из отчета о финансовых результатах.

Таблица 2

| Показатель | Преды-дущий год | Отчёт-ный год |

| 1. Выручка от реализации продукции (работ, услуг) | 1440 | 1418 |

| 2. Расходы на производство реализованной продукции (работ, услуг) | 1250 | 1346 |

| 3. Прибыль от реализации (стр.1 – стр. 2) | 190 | 72 |

| 4. Доходы от внереализационных операций | 465 | 452 |

| 5. Балансовая прибыль (стр. 3 + стр. 4) | 655 | 524 |

| 6. Платежи из прибыли в бюджет | 230 | 184 |

| 7. Чистая прибыль (стр. 5 – стр. 6) | 425 | 340 |

Похожие работы

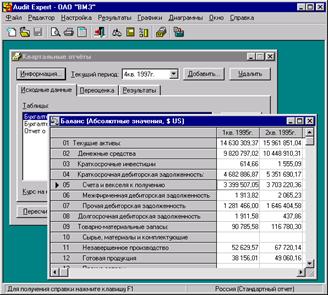

... данных первичных и сводных учетных регистров и отчетности обеспечивает принятие необходимых корректирующих мер, направленных на достижение лучших результатов хозяйствования. Чаще всего источником анализа финансового состояния предпринимательской организации является ее годовая и квартальная бухгалтерская отчетность. Это бухгалтерский баланс – форма №1, форма №2 – «Отчет о прибылях и убытках», ...

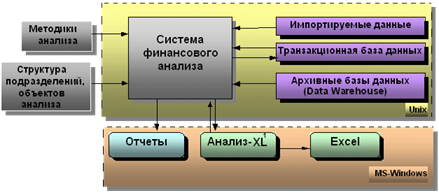

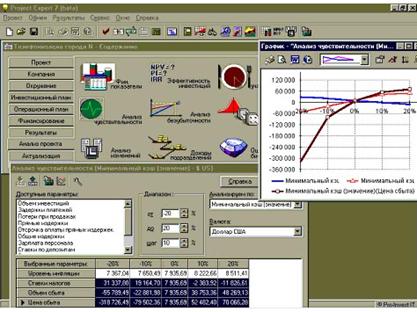

. Поэтому и инструмент, то есть система для финансового анализа, должен быть "заточен" определенным образом. Осложняют проблему выбора и сами компании-разработчики программного обеспечения. Их описания программ трудно сравнимы: зачастую одни и те же возможности называются по-разному, или, напротив, одинаковым, по сути, характеристикам соответствуют разные термины. Единственно правильным ...

... анализа. Их иерархическая структура определяется сложной структурой, которая характерна для предприятий корпоративного типа. В Системе Финансового Анализа основным анализируемым объектом будет, несомненно, банк с филиальной сетью: Весь банк Группа филиалов Филиал, а второстепенными могут быть другие банки, биржи или предприятия. Возможна и более глубокая детализация объектов анализа. Наиболее ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

0 комментариев