Навигация

Загальна оцінка майна підприємства і джерел його формування

1. Загальна оцінка майна підприємства і джерел його формування

Загальна оцінка майна підприємства і джерел його формування включає наступні напрямки:

- Аналіз зміни валюти балансу. Нормальним вважається збільшення валюти балансу. Якщо валюта балансу зменшується, то це може сигналізувати про зниження обсягів виробництва і служити однією з причин неплатоспроможності підприємства.

- Аналіз зміни обсягів і структури активів. Необхідно звернути увагу на зміну іммобілізованих (необоротних) і мобільних (поточних) активів , матеріальних оборотних коштів; дебіторської заборгованості; вільних коштів у наявній і безготівковій формах і короткострокових фінансових вкладень.

- Аналіз зміни величини і структури пасивів. Необхідно звернути увагу на зміну власних і позикових джерел; динаміку і структуру кредиторської заборгованості підприємства.

Загальна оцінка майна підприємства і джерел його формування проводиться на основі агрегованого (ущільненого) балансу (табл. 1.1 і 1.2).

Агрегований баланс будується на основі даних форми №1 «Баланс» реального підприємства, фінансовий стан якого аналізує студент. Угрупування статей агрегованого балансу здійснюється відповідно до таблиці 1.3.

При розрахунку структури абсолютного відхилення майна (стовпець 8) абсолютне відхилення всього майна приймається рівним 100%, а абсолютні відхилення по інших статтях розраховуються в % відносно нього.

Стовпець 9 розраховується як різниця питомої ваги по кожній статті на кінець року в порівнянні з початком року.

На основі даних агрегованого балансу роблять висновки про зміну вартості й структури майна підприємства, а також джерел його формування на кінець року в порівнянні з початком року, описують причини змін.

Таблиця 1.1 – Аналіз активу балансу

| Статті | На початок року | На кінець року | Відхилення | |||||

| тис. грн. | % | тис. грн. | % | тис. грн. (+,-) | темп зростання, % | структура, % | відсоткових пунктів | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Майно, всього | 26864,0 | 100,00 | 23852,5 | 100,00 | -3011,5 | 88,79 | 100 | - |

| 1.Необоротні активи | 131,7 | 0,49 | 143,7 | 0,60 | 12,0 | 109,11 | -0,40 | 0,11 |

| 2. Оборотні активи | 26732,3 | 99,51 | 23708,8 | 99,40 | -3023,5 | 88,69 | 100,40 | -0,11 |

| 2.1 Запаси | 9202,7 | 34,26 | 7851,2 | 32,92 | -1351,5 | 85,31 | 44,88 | -1,34 |

| 2.2Дебіторська заборгованість | 14131,6 | 52,60 | 13041,4 | 54,68 | -1090,2 | 92,29 | 36,20 | 2,07 |

| 2.3Поточні фінансові інвестиції | - | - | - | - | - | - | - | - |

| 2.4Витрати майбутніх періодів | - | - | - | - | - | - | - | - |

| 2.5 Грошові кошти та їх еквіваленти | 3398,0 | 12,65 | 2816,2 | 11,81 | -581,8 | 82,88 | 19,32 | -0,85 |

Як видно в активі підприємства більшу частину становлять оборотні активи в середньому 99,455% від загальної торби активу. Інша частина 0,545% доводиться на необоротні активи. Середньорічна сума необоротних активів 137,7 тис. грн. Збільшення на 12,0 тис. грн. на кінець періоду. Середньорічна сума оборотних активів 25220,55 тис. грн. Спостерігається зменшення суми оборотних активів на 3023,5 тис. грн. на кінець періоду.

Більше половини активів підприємства становить дебіторська заборгованість у середньому 53,64% від загальної суми активу. Середньорічна сума дебіторської заборгованості - 13586,5 тис. грн. На кінець року сума дебіторської заборгованості знижується на 1090,2 тис. грн.

Запаси становлять 33,59 % від загальної суми активу. Середньорічна сума запасів - 8526,95 тис грн. На кінець року знижується на 1351,5 тис. грн.

Кошти і їхні еквіваленти в середньому становлять 12,23% від загальної суми активу. Середньорічна сума - 3107,1 тис. грн. На кінець періоду - зниження на 581,8 тис. грн.

Таким чином незважаючи негативну тенденцію у вигляді зниження абсолютно ліквідних активів у вигляді коштів і їхніх еквівалентів. Знижуються суми дебіторської заборгованості й запасів.

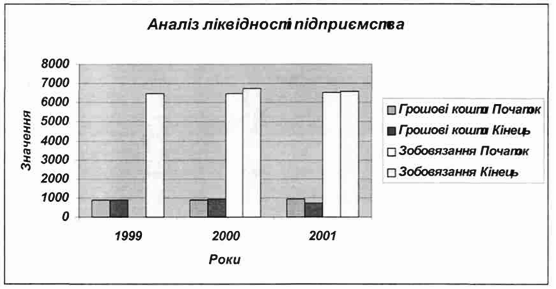

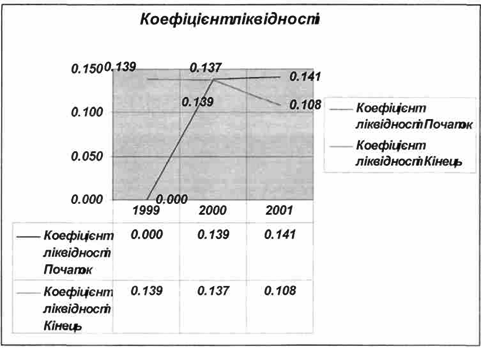

У структурі пасиву позиковий капітал становить у середньому 66,57% у загальній сумі пасиву, інші 34,43% доводиться на власний капітал. Середньорічна сума позикового капіталу 16937,25 тис. грн. На кінець року знижується на 3797,0 тис. грн. Середньорічна сума власного капіталу 8421 тис. грн. На кінець періоду збільшення на 783,4 тис. грн.

Підприємство не використається довгострокові зобов'язання для фінансування активів.

Значні суми зобов'язань становлять короткострокові кредити й позики - 35,57% у загальній сумі пасиву. Середньорічна сума - 9064,75 тис. грн. На кінець періоду знижується на 2751,1 тис. грн.

Кредиторська заборгованість і поточні зобов'язання становлять 31,01% у загальній сумі пасиву. Середньорічна сума 7862,5 тис. грн. На кінець періоду знижується на 1043,8.

Статутний капітал становить у середньому 27,73% у загальній сумі пасиву. У сумі 7000,0 тис. грн. На початок і кінець періоду.

Нерозподілений прибуток становить у середньому 5,7%. Середньорічна сума 1421,00. На кінець періоду зростає на 783,4.

Виходячи з аналізу структури пасиву балансу спостерігається позитивна динаміка в статтях пасиву, а саме зниження короткострокових зобов'язань і кредиторської заборгованості на значні суми, і збільшення власного капіталу на кінець періоду.

Таблиця 1.2

Аналіз пасиву балансу

| Статті | На початок року | На кінець року | Відхилення | |||||

| тис. грн. | % | тис. грн. | % | тис. грн. (+,-) | темп зростання, % | структура, % | Відсоткових пунктів | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Джерела майна, всього | 26864,0 | 100,00 | 23852,5 | 100,00 | -3011,5 | 88,79 | - | - |

| 1. Власний капітал | 8029,3 | 29,9 | 812,7 | 36,95 | 783,4 | 109,76 | -26,01 | 7,06 |

| 1.1 Статутний капітал | 7000,0 | 26,1 | 7000,0 | 29,35 | - | - | - | 3,29 |

| 1.2 Нерозподілений прибуток | 1029,3 | 3,8 | 1812,7 | 7,60 | 783,4 | 176,11 | -26,01 | 3,77 |

| 1.3 Інші джерела | - | - | - | - | - | - | - | - |

| 2. Позиковий капітал | 18834,7 | 70,1 | 15039,8 | 63,05 | -3794,0 | 79,85 | 126,01 | -7,06 |

| 2.1 Довгострокові зобов’язання | - | - | - | - | - | - | - | - |

| 2.2 Короткострокові кредити та позики | 10440,3 | 38,9 | 7689,2 | 32,24 | -2751,1 | 73,65 | 91,35 | -6,63 |

| 2.3 Кредиторська заборгованість та поточні зобов’язання | 8394,4 | 31,2 | 7350,6 | 30,82 | -1043,8 | 87,56 | 34,67 | -0,43 |

Зменшення валюти балансу на кінець періоду на 3011,5 обумовлено зменшенням суми запасів і дебіторської заборгованості в активі й погашенням частини короткострокових зобов'язань у пасиві. Дані зміни не є негативними.

Таблиця 1.3

Порядок угрупування статей агрегованого балансу

| Статті агрегованого балансу | Статті балансу реального підприємства |

| 1 | 2 |

| Актив | |

| Майно, всього | р. 280 |

| 1. Необоротні активи | р.80 |

| 2. Оборотні активи | р. 260+р.270 |

| 2.1 Запаси | р. 100+р.110+р.120+р.130 +р.140 |

| 2.2 Дебіторська заборгованість | р.150+ р.160+ р.170+ р.180+ р.190+ р.200+ р.210 |

| 2.3 Поточні фінансові інвестиції | р.220 |

| 2.4 Витрати майбутніх періодів | р.270 |

| 2.5 Грошові кошти та їх еквіваленти | р.230+ р.240+ р.250 |

| Пасив | |

| Майно, всього | р.640 |

| 1. Власний капітал | р.380+ р.430+ р.630 |

| 1.1 Статутний капітал | р. 300 |

| 1.2 Нерозподілений прибуток | р. 350 |

| 1.3 Інші джерела | р.310+р.320+р.330 +р.340 - р.360 - р.370+ р.430+ р.630 |

| 2. Позиковий капітал | р.480+ р.620 |

| 2.1 Довгострокові зобов’язання | р.480 |

| 2.2 Короткострокові кредити та позики | р.500+ р.510 |

| 2.3 Кредиторська заборгованість та поточні зобов’язання | р.520+р.530+р.540+р.550+р.560+р.570+р.580+ р.590+ р.600+ р.610 |

Поряд з використанням даних аналітичного балансу для аналізу майнового стану підприємства розраховуються наступні показники (на початок і кінець року).

1. Частка оборотних виробничих фондів в оборотних активах:

![]()

де: Ов.ф. – оборотні виробничі фонди, тис. грн.

Ао. – оборотні активи, тис. грн.

Цей коефіцієнт показує частку оборотних коштів у виробничій сфері, його зростання позитивно характеризує майновий стан.

2. Частка основних засобів в активах:

![]()

де: Оо.з. – основні засоби (по залишковій вартості), тис. грн.;

А – загальна величина активів, тис. грн.

Цей показник характеризує частку основних засобів у валюті балансу.

3. Коефіцієнт зносу основних засобів:

![]()

де: Зн.о.з. – величина зносу основних засобів, тис. грн.;

Оз.перв. – величина основних засобів по первісній вартості, тис. грн..

Цей показник характеризує рівень фізичного і морального зносу основних засобів, позитивним вважається зниження коефіцієнта.

4. Коефіцієнт відновлення основних засобів:

![]()

де: ∆Оз.перв - приріст первісної вартості основних засобів, тис. грн.;

Цей коефіцієнт характеризує рівень відновлення основних фондів.

5. Частка оборотних виробничих фондів у загальних активах підприємства:

![]()

Позитивним вважається зростання даного коефіцієнту.

6. Коефіцієнт мобільності активів:

![]()

де: Анеоб. – необоротні активи.

Показує, скільки оборотних коштів приходиться на одну одиницю необоротних коштів, виражає потенційну можливість перетворення активів у ліквідні засоби.

Таблиця 1.4

Показники аналізу майнового стану підприємства

| № з/п | Показники | На початок року | На кінець року | Зміна | |

| +,- | Темп зростання, % | ||||

| 1 | 2 | 3 | 4 | 5 | |

| 1 | Частка оборотних виробничих фондів в оборотних активах (Чо.в.ф.) | 0,35 | 0,34 | -0,1 | 97 |

| 2 | Частка основних засобів в активах (Чо.з) | 0,0049 | 0,006 | +0,01 | 123 |

| 3 | Коефіцієнт зносу основних засобів (Кзн.о.з) | 0,278 | 0,383 | +0,11 | 138 |

| 4 | Коефіцієнт відновлення основних засобів (Квідн.) | 0,339 | 0,255 | -0,09 | 67 |

| 5 | Частка оборотних виробничих фондів у загальних активах підприємства (Чо.в.ф.) | 0,35 | 0,34 | -0,1 | 97 |

| 6 | Коефіцієнт мобільності активів (Км.а.) | 202,98 | 165,98 | -37,0 | 82 |

Частка оборотних виробничих фондів в оборотних активах становить у середньому 0,354. На кінець року збільшення на 0,01. Тобто тільки третина активів підприємства задіяна у виробництві.

Основні кошти становлять незначну частину в загальній сумі активів у середньому 0,0055. Збільшення на кінець періоду на 0,0011.

Коефіцієнт зношування основних коштів не перевищує 0,5 тобто зношування ще незначне. Однак збільшення значення коефіцієнта на 0,105 на кінець періоду говорить про те, що необхідно розглянути питання про відновлення основних коштів.

Для визначення того, наскільки ефективно використовується майно підприємства, необхідно порівняти темпи зростання виторгу від реалізації продукції (Тзрост. вр) і темпи зростання середньорічної валюти балансу (Тзрост. вбср). Якщо Тзрост.вр > Тзрост.вбср – майно підприємства в періоді, що аналізується, використовується ефективно, якщо Тзрост.вр < Тзрост. вбср – неефективно.

Для аналізу впливу інтенсивних і екстенсивних факторів на зміну виторгу від реалізації продукції використовується метод абсолютних різниць (таблиця 1.5).

Середньорічна валюта балансу розраховується за формулою:

![]()

де: ВБн.г і ВБк.г – валюта балансу на початок і на кінець року відповідно, тис.грн.

Ресурсовіддача розраховується за формулою:

![]()

Визначимо, наскільки ефективно використовується майно підприємства, прорывняэмо темпи зростання виторгу від реалізації продукції (Тзрост. вр) і темпи зростання середньорічної валюти балансу (Тзрост. вбср).

(Тзрост. вбср =121>(Тзрост. Вбір)=113 майно підприємства в періоді, що аналізується, використовується ефективно

Таблиця 1.5

Вихідні дані для аналізу впливу факторів на зміну виторгу від реалізації

| № з/п | Показники | Період | Зміни | ||

| Звітний рік | Попередній рік | +,- | Темп зростання , % | ||

| 1 | 2 | 3 | 4 | 5 | |

| 1 | Чистий виторг (ВР), тис.грн | 61348,7 | 50669,0 | +10679,70 | 121 |

| 2 | Середньорічна валюта балансу (ВБср.), тис. грн | 25358,25 | 22503,5 | +2854,75 | 113 |

| 3 | Ресурсовіддача (Ротд.), тис. грн | 2,42 | 2,25 | +0,17 | 108 |

Вплив екстенсивного фактора розраховується за формулою:

∆ВР∆ВБср = ∆ВБср * Рвід.попер.=2854,95*2,25=6423,64

Вплив інтенсивного фактора розраховується за формулою:

∆ВР∆Рвід. = ВБср звітн * ∆ Рвід.= 25358,25*0,17=4310,9

∆ВР∆ВБср + ∆ВР∆Рвід. = ∆ВР

6423,64+4310,9=10734,54

61348,7-50669,0=10679,7

Перевірка:

Для більш докладного аналізу співвідношення між зміною майна підприємства і джерел його формування будується матричний баланс, при цьому рядки матриці – це статті активу, а стовпці – статті пасиву (табл. 1.5).

Розміри матриці повинні відповідати кількості статей агрегованого балансу. У кожному квадраті матриці вказується значення по відповідній статті на початок року, кінець року й абсолютне відхилення.

Побудова матричного балансу включає наступні етапи:

1. Заповнення підсумкових рядків і стовпців матриці.

2. Послідовній вибір джерел засобів.

3. Перевірка всіх балансових підсумків по вертикалі і горизонталі.

З матричного балансу видно, що необоротні активи фінансуються за рахунок власного капіталу. Запаси на початку періоду фінансуються частково за рахунок власного частково за рахунок позикового капіталу, наприкінці періоду запаси повністю фінансуються за рахунок власних коштів. На початку періоду дебіторська заборгованість фінансується за рахунок короткострокових позик і кредиторської заборгованості, наприкінці періоду частина дебіторської заборгованості фінансується за рахунок нерозподіленого прибутку підприємства. Кошти і їхні еквіваленти повністю фінансуються за рахунок позикового капіталу, а саме за рахунок кредиторської заборгованості. Підприємство не використає довгострокові позикові кошти. У даній ситуації це могло б стати виходом із ситуації нестійкої платоспроможності при діяльності за рахунок термінових зобов'язань.

Похожие работы

... витрат; • мінімум поточних витрат; • мінімум вкладення капіталу за максимально ефективного результату; • максимум абсолютної суми отриманого прибутку. Фінансове планування (крім уже згаданих способів розрахунків) потребує широкого використання економіко-математичного моделювання. Цей спосіб застосовується для кількісного вираження взаємозв'язків між фінансовими показниками та факторами, які ...

0 комментариев