Навигация

Особенности налогообложения прибыли в современных условиях

1.3 Особенности налогообложения прибыли в современных условиях

С 1 января 2002 года вступил в силу Федеральный закон от 06.08.2001г.№ 110-ФЗ “О внесение изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие нормативные акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений) законодательства Российской Федерации о налогах и сборах”, которым вводится в действие глава 25 Налогового кодекса РФ. Соответственно Закон РФ от 27.12.91 г. №2116-1 “О налоге на прибыль предприятий и организаций” утрачивает силу.

Основными нормативными документами, в настоящее время, являются Налоговый кодекс РФ и Приказ МНС РФ от 20 декабря 2002 г. № БГ-3-02/729 “Об утверждении Методических рекомендаций по применению главы 25 “Налог на прибыль организаций” части второй НК РФ”, введенная в действие с 01.01.2003 года.

Основные положения главы 25 Налогового кодекса РФ, вносящие изменения в действующий порядок исчисления и уплаты налога на прибыль, заключается в следующем.

Согласно статье 246 НК РФ налогоплательщиками налога на прибыль организаций признаются российские организации, а также иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

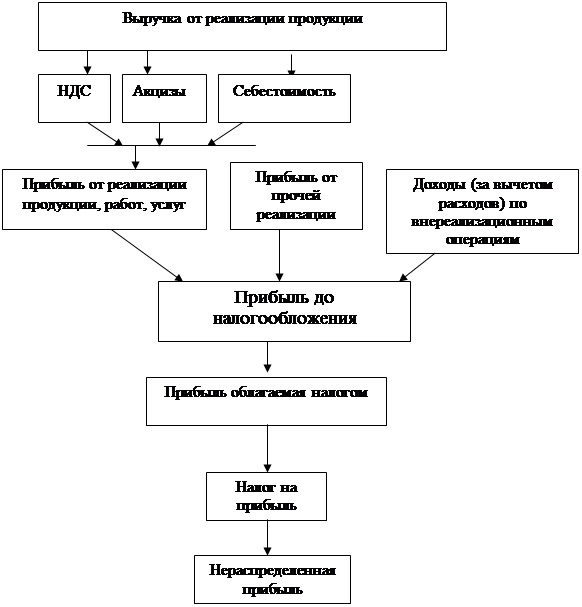

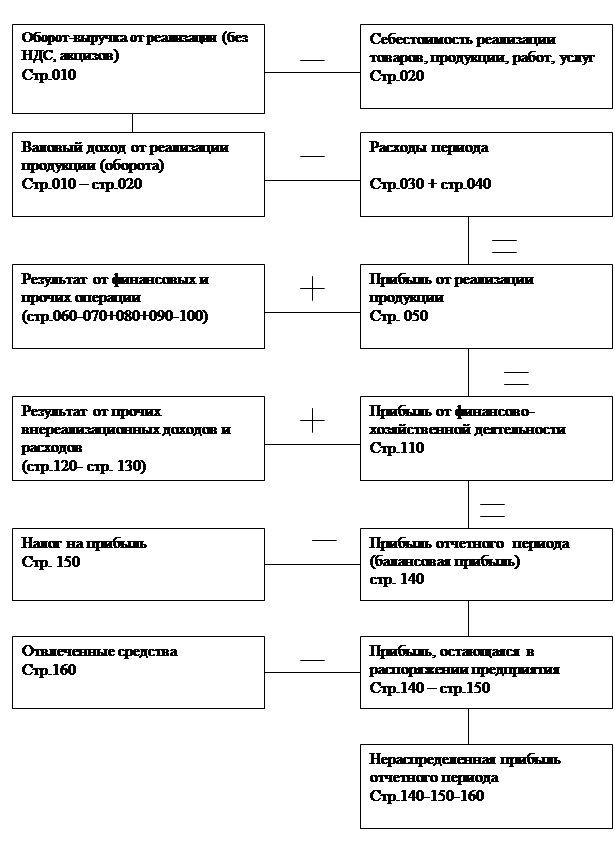

Вместо признаваемого в соответствие с пунктом 1 и 2 статьи 2 Закона о налоге на прибыль объекта налогообложения в виде валовой прибыли, представляющей собой сумму прибыли от реализации продукции (работ, услуг), основных фондов (включая земельные участки) иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям, с 1 января 2002 года объектом налогообложения по налогу на прибыль организаций признается прибыль, определяемая как полученный доход, уменьшенный на величину произведенных расходов, определяемых в установленном порядке. К доходам относятся:

- доходы от реализации продукции (работ, услуг);

- внереализационные доходы.

Доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, от реализации имущества (включая ценные бумаги) и имущественных прав.

Таким образом, с введением в действие главы 25 НК РФ доходы от реализации имущественных прав подлежат обложению налогом на прибыль организаций. Указанное уточнение было необходимо в связи с тем, что согласно статьи 38 пункта 2 НК РФ под имуществом понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ, тогда как согласно статье 128 Гражданского кодекса РФ к объектам гражданских прав, относящихся к имуществу, относятся также и имущественные права.

Принципиально важным нововведением в порядке исчисления налога на прибыль организаций является то, что и доходы, и расходы налогоплательщика определяются исключительно Налоговым кодексом РФ, Федеральным законом от 06.08.2001 г. №110-ФЗ, и лишь отдельные виды расходов ( командировочные, подъемные, нормы естественной убыли товаров) будут утверждаться в порядке, устанавливаемом Правительством РФ.

С 1 января 2002 года положения о составе затрат, а также отраслевые методики (методические рекомендации) и инструкции утрачивают силу. Налогоплательщик имеет право уменьшить полученные доходы на сумму произведенных им расходов, которыми признаются обоснованные и документально подтвержденные затраты.

К внереализационным доходам предприятия относятся:

доходы, получаемые на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий; дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию; присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение услоовий хозяйственных договоров, а также доходы от возмещения причиненных убытков; и другие.

С 1 января 2002года доходы в виде сумм штрафов, пеней, также включаются в состав внереализационных доходов (расходов), вместе с тем изменяется порядок их включения в налоговую базу при исчислении налога на прибыль организаций.

Для налогоплательщиков, определяющих доходы по методу начисления, датой получения доходов (расходов) признается дата начисления процентов (штрафов, пеней и иных санкций) в соответствии с условиями заключенных договоров либо на основании решения суда. При этом, если условием договора не предусморено штрафных санкций или возмещения убытков, у налогоплательщика получателя не возникает обязанности для начисления внереализационных доходов по этому виду доходов. При взыскании долга в судебном порядке обязанность по начислению этого внереализационного дохода у налогоплательщика возникает на основании решения суда.

Для налогоплательщиков, определяющих доходы по кассовому методу, датой получения доходов в виде штрафов, пеней и иных санкций признается день поступления средств на счета в банках и (или) в кассу предприятия, а расходами признаются затраты после их фактической оплаты.

С 1 января 2002 года изменяется порядок исчисления налоговой базы по налогу на прибыль при реализации основных фондов и иного имущества.

Так в соответствии с пунктом 4 статьи 2 Закона о налоге на прибыль при определении прибыли от реализации основных фондов и иного имущества предприятия для целей налогообложения учитывается разница между продажной ценой и перовоначальной или остаточной стоимостью этих фондов и имущества, увеличенной на индекс инфляции, исчисленный в порядке, устанавливаемом Правительством РФ.

С 1 января 2002 года при реализации имущества налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализуемого

имущества (без применения индекса инфляции), в том числе:

- амортизируемого имущества на - остаточную стоимость;

- прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров)- на цену приобретения этого имущества;

- покупных товаров – на стоимость приобретения этих товров, определяемую в соответствии с принятой организацией учетной политикой для целей налогообложения.

При реализации указанного имущества налогоплательщик вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с данной реализацией, в частности расходов по хранению, обслуживанию и транспортировке реализуемого имущества.

При этом если до 1 января 2002 года налоговая база не может быть уменьшена на суммы убытка от реализации основных средств и иного имущества (кроме ценных бумаг), то с 1 января 2002 года при превышении остаточной стоимости амортизируемого имущества с учетом расходов по его реализации над выручкой от его реализации полученная разница признается убытком, который включается в целях налогообложения в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Если цена приобретения прочего имущества и покупных товаров с учетом расходов по их реализации превышает выручку от реализации, полученная разница признается убытком налогоплателдьщика, учитываемым в целях налогообложения.

Следует иметь ввиду, что согласно пункта 12 статьи 250 НК РФ положительная разница полученная от переоценки имущества признается в целях налогообложения внереализационными доходами.

Порядок признания доходов и расходов. С 1 января 2002 года налогоплательщики должны определять доходы и расходы по методу начисления. Согласно пункта 1 статьи 273 НК РФ налогоплательщик имеет право на определение даты получения доходоа (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров без учета налога на добавленную стоимость и налога с продаж на превысила 1 млн.руб. за каждый квартал. Если налогоплательщиком в течение налогового периода превышен пределеьный размер выручки от реализации товаров, он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

Доходы при методе начисления признаются в том налоговом периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества или имущественных прав.

Для доходов от реализации датой получения дохода признается день отгрузки товаров, которым считается день реализации этих товаров, независимо от фактического поступления денежных средств в их оплату.

Расходы при методе начисления признаются таковыми в отчетном периоде, к которому относятся, независимо от времени фактической выплаты денежных средств или иной их оплаты.

Доходы относящиеся к нескольким налоговым периодам и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, то расходы по таким доходам распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

Расходы связанные с производством и реализацией, осуществленные в течение отчетного периода, подразделяются на прямые и косвенные.

Прямые расходы: материальные расходы; расходы на оплату труда; амортизационные отчисления по основным средствам, непосредственно используемым при производстве товаров, работ, услуг).

Косвенные расходы: все иные суммы расходов, осуществляемые налогоплательщиком в течение отчетного периода.

Косвенные расходы на производство и реализацию, осуществленные в отчетном периоде, в полном объме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода.

Прямые расходы, осуществленные в отчетном периоде, также уменьшают доходы от реализации отчетного периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в отчетном периоде продукции.

При кассовом методе датой получения дохода (как от реализации, так и внереализационного) признается день поступления денежных средств на счета в банках или в кассу, поступления иного имущества или имущественных прав, либо погашения задолженности иным способом.

Расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг) считается прекращение встречного обязательства налогоплательщиком-приобретателем указанных товаров перед продавцом, которое непосредственно связано с поставкой этих товаров.

Доходы и расходы учитываются в денежной форме.

Особенности исчисления налоговой базы при переходе налогоплательщика на определение доходов и расходов по методу начисления: по состоянию на 1 января 2002 года налогоплательщик обязан отразить в составе доходов от реализации выручку от реализации которая ранее не учитывалась при формировании налоговой базы по налогу на прибыль, также обязан отразить внереализационные доходы, которые ранее не учитывались при формировании налоговой базы по налогу на прибыль.

При этом по состоянию на 1 января 2002 года налогоплательщик обязан включить в состав расходов, уменьшающих доходы от реализации, суммы, подлежащие единовременному списанию в связи с различиями в оценке объектов или операций, подлежащих учету в целях налогообложения.

К таким объектам относятся:

-себестоимость отгруженной, но не оплаченной продукции, товаров, которая ранее не учитывалась при формировании налоговой базы по налогу на прибыль;

- суммы прямых расходов, относящихся к реализованной продукции, и косвенных расходов, учитываемых по состоянию на 31 декабря 2001 года в составе остатков незавершенного производства, готовой продукции на складе, товаров, отгруженных, но не реализованных.

Впервые федеральным законом устанавливается порядок ведения налогового учета в целях исчисления и уплаты налога на прибыль организаций.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов; порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом периоде; сумму остатка расходов (убытков), подлежащих отнесению на расходы в следующих налоговых периодах; порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу на прибыль.

Подтверждением данных налогового учета являются: первичные учетные документы (включая справку бухгалтера); аналитические регистры налогового учета; расчет налоговой базы.

Ставки налога на прибыль и доходы предприятия устанавливаются Федеральным Законом РФ. Действующая ставка налога на прибыль 24 % распределена законодательством таким образом: 6 % от налогооблагаемой прибыли зачисляется в федеральный бюджет; 16 % зачисляется в бюджеты субъектов Российской федерации; сумма налога, исчисленная по налоговой ставке в размере 2 %, зачисляется в местные бюджеты. Законодательным и представительным органам субъектов Российской Федерации не предоставлено право перераспределять ставки между бюджетами. Таким образом, зачисление налога на прибыль в бюджет субъекта Российской Федерации и в местные бюджеты должно производиться в суммах, исчисленных соответственно по ставкам в размере 16 процента и 2 процентов, без разбивки указанных ставок по этим двум уровням бюджетов. Эти же ставки налога применяются и организациями, имеющими в своем составе обособленные подразделения, при распределении общей суммы авансовых платежей и налога на прибыль между бюджетами субъектов Российской Федерации и местными бюджетами по месту нахождения обособленных подразделений. Следует учесть, что законами субъектов Российской Федерации может быть уменьшен размер предусмотренной ставки в размере 16 процента для отдельных категорий налогоплательщиков. При этом размер указанной ставки не может уменьшаться более чем на 4 пункта, то есть ставка налога в части зачисляемой в бюджет субъекта Российской Федерации не может быть ниже 12 % . При этом необходимо иметь в виду, что под отдельными категориями налогоплательщиков следует понимать совокупность налогоплательщиков, расположенных на территории субъекта Российской Федерации, для которых характерны общие признаки. К таковым, в частности, могут быть отнесены признаки отраслевой общности, однородности деятельности (в том числе имеющей социальную направленность). Декларации по налогу на прибыль организаций представляются централизованными бухгалтериями по месту нахождения каждого учреждения, обслуживаемого указанной бухгалтерией, в установленном порядке.

Налоговые льготы. С 1 января 2002 года отменяются практически все льготы, предусмотренные Законом о налоге на прибыль, за исключением отдельных льгот, которые утрачивают силу в следующем порядке:

- порядок освобождения от уплаты налога предприятий по прибыли, полученной от реализации произведенной им сельскохозяйственной продукции, а также произведенной и переработанной на данных предприятиях собственной сельскохозяйственной продукции;

- налоговые льготы для малых предприятий, срок действия которых не истек на день введения в действие главы 25 НК РФ, применяется до истечения срока, на который они были предоставлены.

Глава 2. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ООО “ЕВРОПЕЙСКИЕ ОКНА”

Похожие работы

... и активно оно окажется в процессе формирования Федеральных и региональных отношений будет зависеть стабилизация экономики и ее экономический рост. Глава 2. Анализ формирования, распределения и использования прибыли ООО «Стройкомплект» 2.1 Анализ деятельности предприятия по данным бухгалтерской отчетности Целью анализа финансового состояния фирмы является построение эффективной системы ...

... чистой прибыли Так, на ООО «Трэк« из чистой прибыли образуются фонды: накопления, потребления, социальной сферы. Рассмотрим на примере ООО «Трэк» анализ распределения и использования прибыли. Резервный фонд на данном предприятии не сформирован, поэтому средства на пополнение резервного фонда не направлялись. Анализ распределения прибыли Принять данные коэффициенты ...

... нужды, дивиденды по привилегированным акциям, дивиденды по обыкновенным акциям, целевые отчисления. Объектом распределения на любом предприятии является балансовая прибыль предприятия. Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии. Распределение прибыли регулируется законодательно в той части, которая поступает в бюджеты различных уровней ...

... механизированных и автоматизированных средств для решения задач анализа прибыли и рентабельности. 2. Анализ распределения и использования прибыли Прибыль, помимо других, призвана выполнять стимулирующую функцию. Ее суть в том, что прибыль является основным элементом финансовых ресурсов предприятия. Сегодня частные, коллективные, акционерные, иностранные предприятия функционируют на началах ...

0 комментариев