Навигация

Теоретические аспекты формирования государственной пошлины

1 Теоретические аспекты формирования государственной пошлины

1.1 Понятие государственной пошлины и принципы ее формирования

На сегодняшний день государственная пошлина регулируется Главой 25.5 Налогового Кодекса Российской Федерации.

Государственная пошлина - сбор, взимаемый с лиц, указанных в статье 333.17 Налогового Кодекса РФ, при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации, законодательными актами субъектов Российской Федерации и нормативными правовыми актами органов местного самоуправления, за совершением в отношении этих лиц юридически значимых действий[1].

Ранее законодательно определение понятия государственной пошлины давалось в ст. 1 Закона РФ "О государственной пошлине", согласно которой под государственной пошлиной понимался установленный названным Законом обязательный и действующий на всей территории Российской Федерации платеж, взимаемый за совершение юридически значимых действий либо выдачу документов уполномоченными на то органами или должностными лицами[2].

Глава 25.3 НК РФ определила правовую природу государственной пошлины – это не просто платеж, а именно сбор, под которым в соответствии с п. 2 ст. 8 НК РФ понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)[3].

Поскольку государственная пошлина определена Налоговым кодексом РФ как сбор, отличительные признаки сбора характерны и для государственной пошлины. Основными признаками сбора и государственной пошлины являются, прежде всего, те свойства, которые присущи как налогам, так и сборам и пошлинам - это обязательность их уплаты. Следующим признаком государственной пошлины является принудительный характер ее уплаты. По общему правилу государственная пошлина уплачивается до подачи заявлений и иных документов на совершение юридически значимых действий. В этом проявляется добровольный характер уплаты государственной пошлины. Принудительность ее уплаты проявляется в тех последствиях, которые влечет неуплата или неполная уплата государственной пошлины[4].

Четкого критерия отграничения государственной пошлины от иных сборов законодателем не установлено. Сборы взимаются за совершение юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), а государственная пошлина - за совершение юридически значимых действий, предусмотренных главой 25.3. Налогового кодекса РФ (выдача документов их копий и дубликатов приравнивается к юридически значимым действиям).

1.2 Плательщики государственной пошлины, объекты обложения, система ставок, порядок и сроки уплаты

Налоговый кодекс РФ называет в качестве плательщиков государственной пошлины физических лиц и организаций (п. 1 ст. 333.17 Налогового кодекса РФ)[1].

Под объектом взимания государственной пошлины необходимо понимать юридически значимое действие, совершение которого обуславливает возникновение у заинтересованного лица обязанности уплаты пошлины. С принятием Налогового кодекса РФ перечень юридически значимых действий, за которые предусматривается уплата государственной пошлины, был значительно расширен. В данный перечень включены такие действия, за совершение которых ранее взимались сборы или иные платежи, например: за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц ранее взимался сбор; лицензионный сбор взимался за совершение действий связанных с лицензированием; пробирная плата взималась за клеймение изделий из драгоценных металлов государственным пробирным клеймом и связанные с этим действия, ныне все перечисленные действия должны оплачиваться государственной пошлиной.

В Налоговом кодексе РФ представлены следующие группы юридически значимых действий:

- действия, связанные с рассмотрением дел в судах общей юрисдикции, мировыми судьями;

- действия, связанные с рассмотрением дел в арбитражных судах;

- действия, связанные с рассмотрением дел Конституционным Судом РФ, конституционными (уставными) судами субъектов РФ;

- нотариальные действия;

- действия, связанные с государственной регистрацией актов гражданского состояния и другие юридически значимые действия, совершаемые органами записи актов гражданского состояния и иными уполномоченными органами;

- действия, связанные с приобретением гражданства РФ или выходом из гражданства РФ, а также с въездом в РФ или выездом из РФ;

- действия по официальной регистрации программы для электронных вычислительных машин, базы данных и топологии интегральной микросхемы;

- действия, связанные с осуществлением федерального пробирного надзора;

- государственная регистрация, а также прочие юридически значимые действия[5].

Сроки уплаты государственной пошлины установлены п. 1 ст. 333.18 Налогового кодекса РФ. По общему правилу, государственная пошлина уплачивается или до совершения действий (например, до совершения нотариальных действий) или до подачи заявлений и иных документов на совершение юридически значимых действий.

В главе 25.3 содержится ряд исключений из данного правила. Так, государственная пошлина уплачивается в течение 10 дней со дня вступления в законную силу решения суда:

- лицами, выступающими ответчиками в судах, если решение суда принято не в их пользу и истец освобожден от уплаты государственной пошлины (подп. 2 п. 1 ст. 333.18 НК РФ)

- при затруднительности определения цены иска в момент его предъявления в суд общей юрисдикции, мировому судье размер государственной пошлины предварительно устанавливается судьей с последующей доплатой недостающей суммы государственной пошлины на основании цены иска, определенной судом при разрешении дела (подп. 9 п. 1 ст. 333.20 НК РФ)

- при доплате государственной пошлины в случае увеличении истцом размера исковых требований (подп. 10 п. 1 ст. 333.20 и подп. 3 п. 1 ст. 333.22 НК РФ)

- при доплате государственной пошлины, в случае если суд выйдет за пределы исковых требований (подп. 10 п. 1 ст. 333.20 и подп. 3 п. 1 ст. 333.22 НК РФ)

Сроки уплаты государственной пошлины, установленные Налоговым кодексом РФ, могут быть изменены органом, совершающим юридически значимое действие, по ходатайству заинтересованного лица об отсрочке или рассрочке уплаты государственной пошлины в порядке, установленным ст. 333.41 Налогового кодекса РФ.

Государственная пошлина должна быть уплачена по месту совершения юридически значимых действий. Согласно Гражданскому кодексу РФ платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов (ст. 140 Гражданского кодекса РФ)[6]. Данное правило закреплено и в общей части Налогового кодекса РФ (ст. 58 Налогового кодекса РФ) и продублировано в статье, регулирующей порядок уплаты государственной пошлины.

Доказательством уплаты государственной пошлины наличными денежными средствами является:

- квитанция, выдаваемой плательщику банком;

- квитанция, выдаваемой плательщику должностным лицом или кассой органа, в который произведена оплата[3].

Лишь при предоставлении указанных доказательств, подтверждающих уплату государственной пошлины в соответствующий бюджет, уполномоченный орган (должностное лицо) вправе совершить юридически значимое действие в отношении плательщика.

До введения в действие главы 25.3 Налогового кодекса РФ иностранным организациям, не имеющим в Российской Федерации ни рублевых счетов, ни филиалов, ни представительств, физическим лицам, не являющимся налоговыми резидентами РФ, предоставлялось право уплачивать государственную пошлину через уполномоченных представителей-резидентов Российской Федерации, имеющих валютные и рублевые счета.

Обязанность по уплате государственной пошлины возникает:

- в случае обращения за совершением юридически значимых действий, предусмотренных Налоговым кодексом РФ;

- если указанные лица выступают ответчиками в судах общей юрисдикции, арбитражных судах или по делам, рассматриваемым мировыми судьями, и если при этом решение суда принято не в их пользу и истец освобожден от уплаты государственной пошлины в соответствии с Налоговым кодексом РФ.

1.3 Особенности уплаты государственной пошлины при обращении в суды, арбитражные суды, Конституционный Суд РФ. Особенности уплаты государственной пошлины при совершении в отношении плательщика различных юридически значимых действий (нотариальные действия, регистрация актов гражданского состояния и др.)

По делам, рассматриваемым в судах общей юрисдикции, мировыми судьями, государственная пошлина уплачивается с учетом следующих особенностей:

– при подаче исковых заявлений, содержащих требования как имущественного, так и неимущественного характера, одновременно уплачиваются государственная пошлина, установленная для исковых заявлений имущественного характера, и государственная пошлина, установленная для исковых заявлений неимущественного характера;

–цена иска, по которой исчисляется государственная пошлина, определяется истцом, а в случаях, установленных законодательством, судьей по правилам, установленным гражданским процессуальным законодательством Российской Федерации;

– при подаче исковых заявлений о разделе имущества, находящегося в общей собственности, а также при подаче исковых заявлений о выделе доли из указанного имущества, о признании права на долю в имуществе размер государственной пошлины исчисляется в следующем порядке: если спор о признании права собственности истца (истцов) на это имущество ранее не решался судом - в соответствии с подп. 1 п. 1 ст. 333.19 НК; если ранее суд вынес решение о признании права собственности истца (истцов) на указанное имущество - в соответствии с подп. 3 п. 1 ст. 333.19 НК;

– при предъявлении встречного иска, а также заявлений о вступлении в дело третьих лиц, заявляющих самостоятельные требования относительно предмета спора, государственная пошлина уплачивается в соответствии с положениями ст. 333.19 НК;

– при замене по определению суда выбывшей стороны ее правопреемником (в случае смерти физического лица, реорганизации организации, уступки требования, перевода долга и в других случаях перемены лиц в обязательствах) государственная пошлина уплачивается таким правопреемником, если она не была уплачена замененной стороной;

– в других случаях.

По делам, рассматриваемым в арбитражных судах, государственная пошлина уплачивается с учетом следующих особенностей:

– при подаче исковых заявлений, содержащих одновременно требования как имущественного, так и неимущественного характера, одновременно уплачиваются государственная пошлина, установленная для исковых заявлений имущественного характера, и государственная пошлина, установленная для исковых заявлений неимущественного характера;

– цена иска определяется истцом, а в случае неправильного указания цены иска - арбитражным судом. В цену иска включаются указанные в исковом заявлении суммы неустойки (штрафов, пеней) и проценты;

– при увеличении истцом размера исковых требований недостающая сумма государственной пошлины доплачивается в соответствии с увеличенной ценой иска в срок, установленный подп. 2 п. 1 ст. 333.18 НК. При уменьшении истцом размера исковых требований сумма излишне уплаченной государственной пошлины возвращается в порядке, предусмотренном статьей 333.40 НК. В аналогичном порядке определяется размер государственной пошлины, если суд в зависимости от обстоятельств дела выйдет за пределы заявленных истцом требований. Цена иска, состоящего из нескольких самостоятельных требований, определяется исходя из суммы всех требований;

– в случае, если истец освобожден от уплаты государственной пошлины в соответствии с настоящей главой, государственная пошлина уплачивается ответчиком (если он не освобожден от уплаты государственной пошлины) пропорционально размеру удовлетворенных арбитражным судом исковых требований;

– в других случаях, предусмотренных статьей 333.22

За совершение нотариальных действий государственная пошлина уплачивается с учетом следующих особенностей:

– за нотариальные действия, совершаемые вне помещений государственной нотариальной конторы, органов исполнительной власти и органов местного самоуправления, государственная пошлина уплачивается в размере, увеличенном в полтора раза;

– при удостоверении доверенности, выданной в отношении нескольких лиц, государственная пошлина уплачивается однократно;

– при наличии нескольких наследников (в частности, наследников по закону, по завещанию или наследников, имеющих право на обязательную долю в наследстве) государственная пошлина уплачивается каждым наследником;

– за выдачу свидетельства о праве на наследство, выдаваемого на основании решений суда о признании ранее выданного свидетельства о праве на наследство недействительным, государственная пошлина уплачивается в соответствии с порядком и в размерах, которые установлены настоящей главой. При этом сумма государственной пошлины, уплаченной за ранее выданное свидетельство, подлежит возврату в порядке, установленном ст. 333.40 НК. По заявлению плательщика государственная пошлина, уплаченная за ранее выданное свидетельство, подлежит зачету в счет государственной пошлины, подлежащей уплате за выдачу нового свидетельства, в течение одного года со дня вступления в законную силу соответствующего решения суда. В таком же порядке решается вопрос при повторном удостоверении договоров, признанных судом недействительными;

– в других случаях, предусмотренных в ст. 333.25

При государственной регистрации актов гражданского состояния и другие юридически значимые действия, совершаемые органами записи актов гражданского состояния и иными уполномоченными органами настоящего государственная пошлина уплачивается с учетом следующих особенностей:

1) при внесении исправлений и (или) изменений в записи актов гражданского состояния на основании заключения органа записи актов гражданского состояния государственная пошлина уплачивается в размере, установленном подп. 5 п. 1 ст. 333.26 НК, независимо от количества записей актов гражданского состояния, в которые вносятся исправления и (или) изменения, и количества выданных свидетельств;

2) за выдачу свидетельств о государственной регистрации актов гражданского состояния в связи с переменой имени государственная пошлина уплачивается в размере, установленном подп. 6 п. 1 ст. 333.26 НК, за каждое свидетельство.

За выдачу свидетельства о государственной регистрации акта гражданского состояния государственная пошлина не уплачивается, если соответствующая запись акта гражданского состояния восстановлена на основании решения суда.

Существуют также другие особенности уплаты государственной пошлины: в случаях совершения действий, связанных с приобретением гражданства Российской Федерации или выходом из гражданства Российской Федерации, а также с въездом в Российскую Федерацию или выездом из Российской Федерации; совершения действий уполномоченными государственными учреждениями при осуществлении федерального пробирного надзора; уплаты государственной пошлины за государственную регистрацию выпуска ценных бумаг, средств массовой информации, за право вывоза (временного вывоза) культурных ценностей, за право использования наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний в наименованиях юридических лиц, за получение ресурса нумерации[1].

Похожие работы

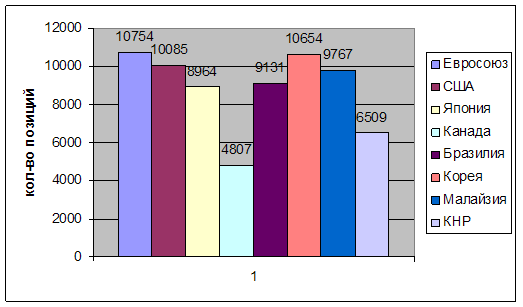

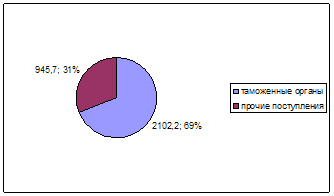

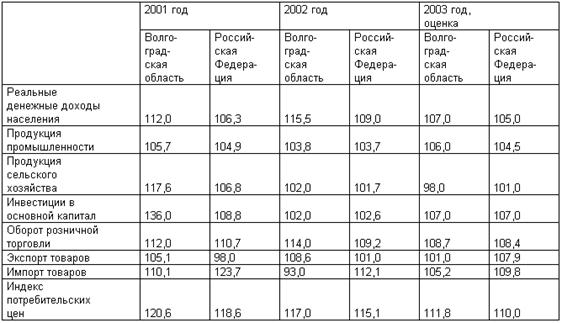

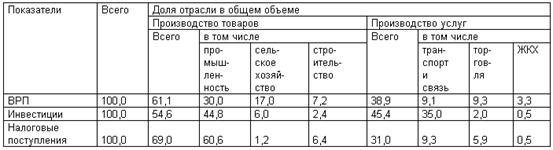

... сделок. Одобренная Правительством Российской Федерации Концепция развития таможенных органов Российской Федерации определила систему мер, направленных на решение указанных проблем. 3. ПРАКТИКА ПРИМЕНЕНИЯ ТАМОЖЕННЫХ ТАРИФОВ НА ПРИМЕРЕ ВОЛГОГРАДСКОЙ ОБЛАСТИ 3.1 Исследование экономического потенциала Волгоградской области Южный федеральный округ – целостный природно-хозяйственный комплекс ...

... физического лица в качестве индивидуального предпринимателя - за выдачу дубликата свидетельства индивидуального предпринимателя 200 руб.; 20 процентов государственной пошлины, уплаченной за регистрацию; 3) за регистрацию (перерегистрацию) средства массовой информации в уполномоченном федеральном органе: а) периодического ...

... соблюдения положений налогового законодательства возложены на налоговые органы. Они осуществляют проверку правильности исчисления и уплаты государственной пошлины в государственных нотариальных конторах, органах записи актов гражданского состояния и других органах, организациях, осуществляющих в отношении плательщиков действия, за осуществление которых в соответствии с действующим налоговым ...

... оценивается на основе анализа последствий импорта, установления причинной связи между импортом товаров и национальной отраслью промышленности. Глава 2 Практика применения сезонных пошлин в Российской Федерации 2.1 Порядок применения сезонных пошлин С целью более гибкого реагирования на изменение конъюнктуры цен в отношении ряда сельскохозяйственных продуктов следую активизировать ...

0 комментариев