Навигация

Коэффициенты оборачиваемости дебиторской задолженности и денежных средств и краткосрочных финансовых вложений;

3. Коэффициенты оборачиваемости дебиторской задолженности и денежных средств и краткосрочных финансовых вложений;

Коэффициент оборачиваемости дебиторской задолженности, характеризующий отношение выручки от продаж к средней величине дебиторской задолженности, показывает расширение или снижение коммерческого кредита, предоставляемого предприятием.

Период оборачиваемости дебиторской задолженности (погашения):

(13)

(13)

Чем больше период оборачиваемости дебиторской задолженности, тем выше риск её непогашения.

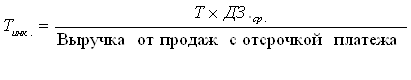

Период инкассации долга (Tинк.) рассчитывается исходя из ожидаемой выручки от реализации с отсрочкой платежа за анализируемый период:

(14)

(14)

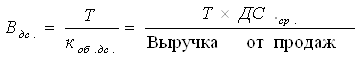

Расчёт периода оборачиваемости денежных средств и краткосрочных финансовых вложений выглядят следующим образом:

(15)

(15)

(16)

(16)

Список рассчитываемых коэффициентов может быть расширен, в зависимости от целей анализа и составных элементов оборотного капитала (например коэффициент оборачиваемости готовой продукции и др).

4. Рентабельность оборотного капитала

Рентабельность оборотного капитала даёт комплексную оценку эффективности использования оборотных средств предприятия. Рентабельность показывает объём прибыли от реализации продукции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность предприятия[13]. Показатель рентабельности оборотного капитала рассчитывается по формуле: (17)

(17)

Р об.кап. = стр. 140 (Ф.№2) / средняя по стр. 290 (Ф.№1);

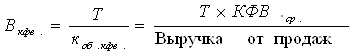

Показатель может быть представлен в виде произведения двух других индикаторов: рентабельности продаж и оборачиваемости текущих активов:

Схема 5.

Рентабельность текущих активов

Рентабельность средств наиболее полно характеризует эффективность финансовой деятельности предприятий, соизмеряя результаты с затратами. Рентабельность оборотного капитала обычно изучают за длительный период (5-10 лет); анализируют абсолютные размеры и темпы ее изменения, а главное выявляют прогнозные резервы роста.

2.3 Факторный анализ показателей оборачиваемости оборотных средств

Факторный анализ – это постепенный переход от исходной факторной системы к конечной факторной системе (или наоборот), т.е. раскрытие полного набора прямых количественно измеримых факторов, оказывающих влияние на изменение результативного показателя.

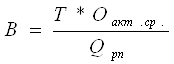

|

Данная факторная система является детерминированной моделью кратного типа, и поэтому для ее факторного анализа мы будем использовать метод цепных подстановок. Суть этого метода заключается в том, что для измерения влияния одного из факторов его базовое значение заменяется на фактическое, при этом остаются неизменными значения всех других факторов. Последующее сопоставление результативных показателей до и после замены анализируемого фактора дает возможность рассчитать его влияние на изменение результативного показателя.

Совокупное влияние двух факторов на изменение результативного показателя выглядит следующим образом:

![]() (19)

(19)

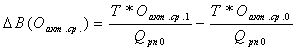

Изменение продолжительности оборота оборотных средств за счет изменения среднего размера оборотных активов рассчитывается таким образом:

(20)

(20)

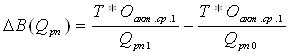

Влияние фактора второго порядка (выручки от реализации продукции) на изменение результативного показателя выражается:

(21)

(21)

Нам известно, что средняя величина оборотных средств представляет собой алгебраическую сумму средних величин материальных оборотных запасов, дебиторской задолженности, краткосрочных финансовых вложений и денежных средств; а выручка нетто – это сумма переменных затрат, коммерческих расходов, управленческих расходов и результата от продаж. Поэтому на следующем этапе факторного анализа оборачиваемости оборотных средств целесообразно количественно измерить влияние вышеназванных факторов на изменение результативного показателя, т.е. рассчитать влияние изменения средних величин материальных оборотных активов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств, переменных затрат, коммерческих расходов, управленческих расходов, результата от продаж на общее изменение оборачиваемости оборотных средств предприятия. Для вышеназванных расчетов используется метод долевого участия.

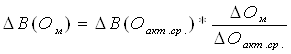

Так, изменение продолжительности оборота оборотных средств за счет:

материальных оборотных активов (Ом),

(22)

(22)

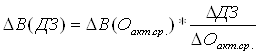

Дебиторской задолженности (ДЗ),

(23)

(23)

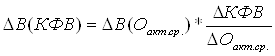

Краткосрочных финансовых вложений (КФВ),

(24)

(24)

Денежных средств (Д),

(25)

(25)

Баланс отклонений имеет следующий вид:

![]() (26)

(26)

Изменение оборачиваемости оборотных средств за счет:

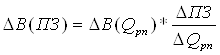

Переменных затрат (себестоимость) (ПЗ),

(27)

(27)

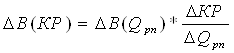

Коммерческих расходов (КР),

(28)

(28)

Управленческих расходов (УР),

(29)

(29)

Результата от продаж (РП),

(30)

(30)

Баланс отклонений имеет вид:

![]() (31)

(31)

Расчёт влияния зависимости может быть расширен, в зависимости от целей анализа и составных элементов оборотного капитала.

Глава III. Анализ оборотного капитала ООО Ремсервис»

Похожие работы

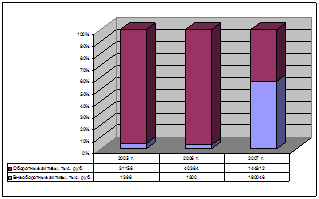

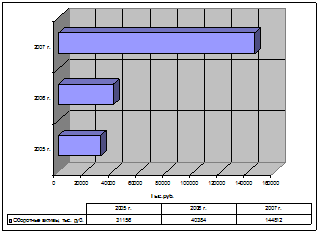

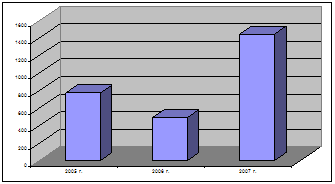

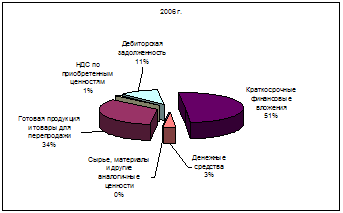

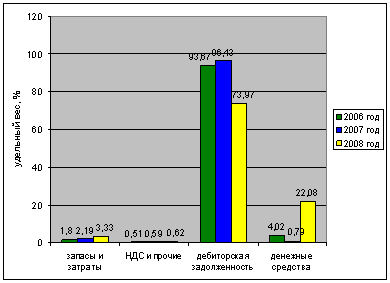

... нашем случае товарооборота), тем выше эффективность и рентабельность деятельности экономического субъекта. Глава 3. Выявление резервов эффективности использования оборотных активов 3.1 Последствия ускорения (замедления) оборачиваемости оборотных средств В рамках исследования, в соответствии с изученной методикой анализа оборотных активов необходимо графически представить их структуру (рис ...

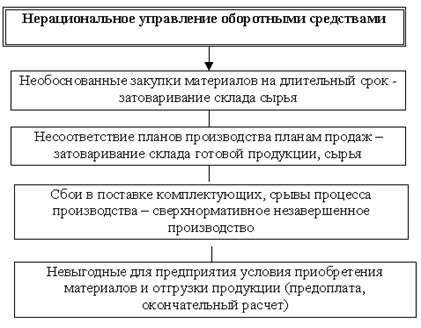

... . Заключение Задача эффективного управления оборотными активами для предприятий наиболее актуальна в современной экономики, поскольку состояние и эффективность использования оборотных активов − одно из главных условий успешной деятельности предприятия, предопределяющее финансовое состояние и устойчивость его положения на рынке. Развитие рыночных отношений определяет новые условия ...

... Заключение Проведенное исследование убедило в многоаспектности темы курсовой работы. В процессе написания курсовой работы было выявлено, что организация управления формированием и использованием оборотного капитала предприятия с учетом методов, адекватных рыночной экономике, осуществляется в рамках финансового менеджмента. В условиях рыночной экономики руководство фирмы должно иметь четкое ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

0 комментариев