Навигация

Розрахункове дослідження впливу структури активів та пасивів ВАТ КБ «НАДРА» на рівень рентабельності роботи

3.2 Розрахункове дослідження впливу структури активів та пасивів ВАТ КБ «НАДРА» на рівень рентабельності роботи

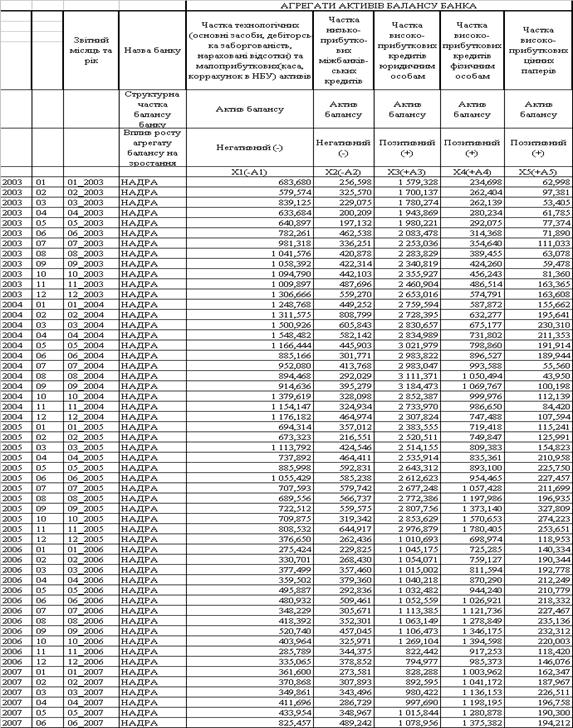

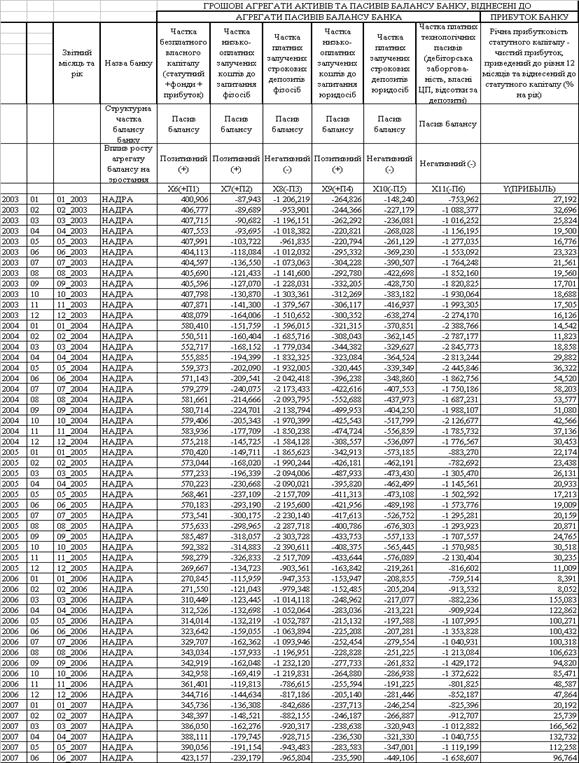

В табл. 3.3 –3.4 представлені розраховані за формулами 3.6 –3.19 вихідні дані за 2003–2007 рік по ВАТ КБ «НАДРА» – відносні агрегати балансу та фактична рентабельність статутного капіталу для регресійного аналізу.

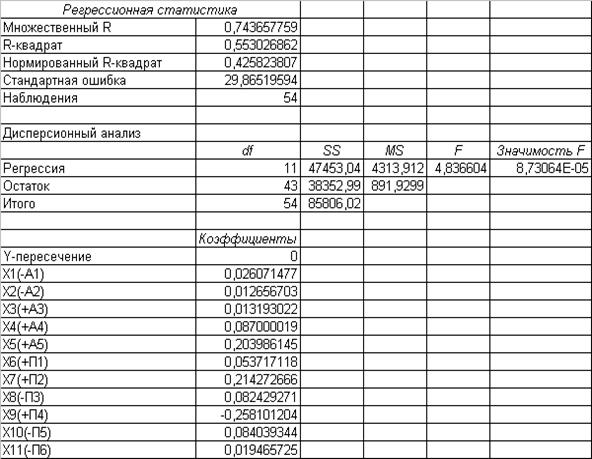

В табл. 3.5 представлені результати побудови в «електронних таблицях» Excel –2000 багатомірного регресійного лінійного аналізу з допомогою вбудованого математичного алгоритму.

|

Таблиця 3.5. Результати багатомірного регресійного аналізу по ВАТ КБ «НАДРА»

Таблиця 3.3

Таблиця 3.4

Як показують результати регресійного аналізу (табл. 3.5), найбільший вплив на показник рентабельності статутного капіталу ВАТ КБ «НАДРА» мають наступні агрегати балансу, зростання відносного рівня яких веде до підвищення рентабельності роботи банку:

- Х4 (кредити фізичним особам) – коефіцієнт +0,087;

- Х5 (вкладення і цінні папери) – коефіцієнт +0,204;

- Х6 (власний капітал) – коефіцієнт +0,054;

- Х7 (поточні кошти юридичних осіб) – коефіцієнт +0,214;

- Х8 (строкові кошти юридичних осіб) – коефіцієнт +0,082;

- Х10 (строкові кошти фізичних осіб) – коефіцієнт +0,084;

Таким чином, отримані результати логічно описують необхідність вкладення банком активів в найдорожчі кредити фізичним особам та найприбутковіші цінні папери при підвищенні частки залучених найдешевших поточних коштів фізичних осіб та власного капіталу.

На рис. 3.6 – 3.7 наведене порівняння структурних часток характерних агрегатів активів та пасивів в ВАТ КБ «НАДРА» та АКБ «СІТІ-БАНК». Спільний аналіз даних рис. 3.6 – 3.7 показує, що АКБ «СІТІ-БАНК» зовсім не працює з фізичними особами, тобто у нього відсутні витрати на розвиток інфраструктури багаточислених філій та відділень, а, відповідно, в нього є суттєва економія на чисельності обслуговуючого персоналу банку.

Тобто проведене порівняння впливу структур активів та пасивів банків на рентабельність роботи виявляє суттєвий вплив стратегії роботи банку з різними слоями клієнтури. Так в проведеному дослідженні показано, що ВАТ КБ «НАДРА» та АКБ «ПРИВАТБАНК», які пріоритетом вважають стратегію розширення банківського обслуговування населення, рівні рентабельності роботи банку практично однакові.

Висновки

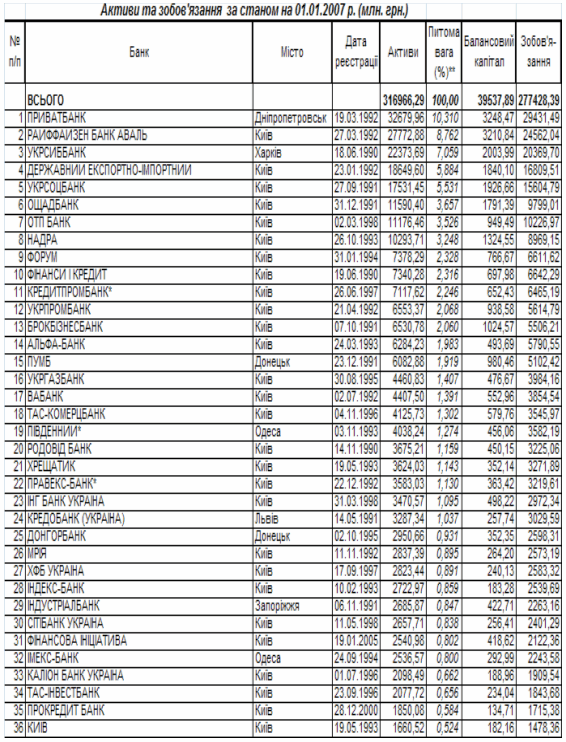

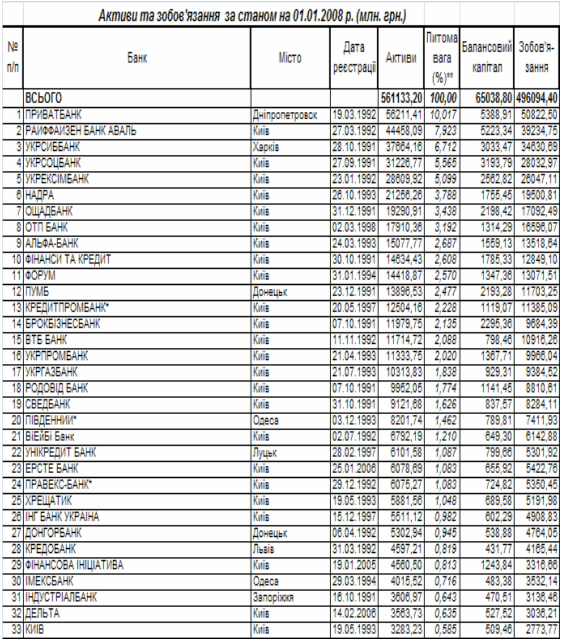

Рейтингові показники дослідженого в курсовій роботі ВАТ КБ «НАДРА» в банківській системі України (164 комерційних банка), проведені Асоціацією українських банків станом на 01.01.2007, мають наступні рівні:

1. Обсяг активів балансу – 10 293,7 млн. грн. (8 місце), що становить 3,248% від сумарних активів банківської системи України.

2. Обсяг кредитно-інвестиційного портфелю – 8987,4 млн. грн. (7 місце).

3. Обсяг власного капіталу – 1 343,9 млн. грн. (7 місце).

4. Обсяг депозитів фізичних осіб – 3 749,78 млн. грн. (5 місце).

5. Обсяг депозитів юридичних осіб – 1 897,0 млн. грн. (13 місце).

6. Фінансовий результат (прибуток 2006 року) – 186,6 млн. грн. (6 місце).

7. Обсяг статутного капіталу (капітал 1 рівня) – 58,6 млн.євро (17 місце), що перевищує мінімальне нормативне значення загального регулятивного капіталу (капітал 1+2 рівня) – 7,0 млн. євро, встановлене НБУ станом на 01.01.2007 року.

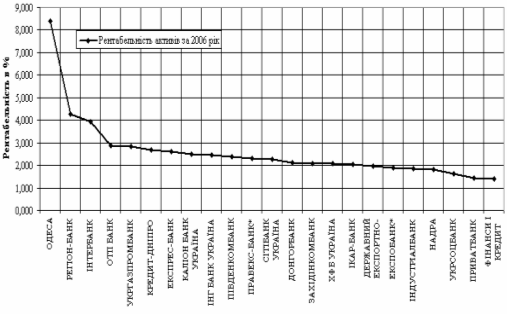

8. Рентабельність активів – 1,813%, що в 1,5 рази вище середнього рівня (1,25%) рентабельності активів банків в банківській системі України [25].

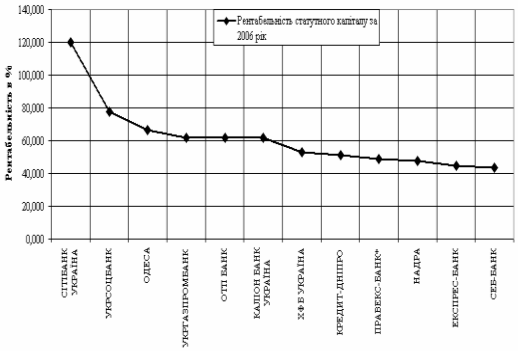

9. Рентабельність статутного капіталу – 47,86%, що в 5 рази вище середнього рівня (15,9%) рентабельності статутного капіталу банків в банківській системі України [25].

Рейтингові показники ВАТ КБ «НАДРА» в банківській системі України (164 комерційних банка), проведені Асоціацією українських банків станом на 01.07.2007 [24], мають наступні рівні:

1. Рентабельність активів – 1,221%, що в 2,0 рази вище середнього рівня (0,59%) рентабельності активів банків в банківській системі України [25].

2. Рентабельність статутного капіталу – 48,38%, що в 6 разів вище середнього рівня (8,11%) рентабельності статутного капіталу банків в банківській системі України [25].

Проведений мікроаналіз показує, що в структурі основних доходів ВАТ КБ «НАДРА» з 1 кварталу 2006 року розпочався суттєвий перерозподіл – банк різко наростив обсяги торговельних операцій з валютою та цінними паперами, при цьому в 1 кварталах 2006–2007 років питома вага торговельного доходу досягла рівнів 41,8% (1 квартал 2006) – 45,6%(1 квартал 2007) в загальній сумі доходу банку. При цьому структурна частка цінних паперів в кредитно-інвестиційному портфелі ВАТ КБ «НАДРА» складає всього 5,5% (1 квартал 2006) та 7,5% (1 квартал 2007), тобто окремі торговельні операції з цінними паперами в банку – надприбуткові, оскільки у наступних кварталах такого приросту доходу не відмічено.

Процентний серед між доходами процентних активів та витратами на залучення підпроцентних пасивів носить стабільний характер на рівні 5% у 2004–2007 роках. В той же час чиста процентна маржа загальних робочих активів має суттєві «всплески» у 1 кварталі 2006 та 1 кварталі 2007 року за рахунок надзвичайно прибуткових торговельних операцій банка по продажу цінних паперів.

Як показує аналіз ВАТ КБ «НАДРА» у 2004–2007 роках суттєво знизив витратну загрузку на операційний дохід:

– витрати на утримання інфраструктури скоротилися з 45%(1 квартал 2005) до 32%(2 квартал 2007) від рівня операційного доходу;

– витрати на утримання персоналу скоротилися з 35%(1 квартал 2005) до 20%(2 квартал 2007) від рівня операційного доходу;

За результатами макроаналіза на рівні банківської системи України ВАТ КБ «НАДРА» знаходиться на 20 місці по рентабельності активів за 2006 рік, при чому досягнутий рівень у 1,9% в 4 рази нижче, ніж найкращий рівень рентабельності активів в банківській системі України. ВАТ КБ «НАДРА» також знаходиться на 10 місці по рентабельності статутного капіталу за 2006 рік, при чому досягнутий рівень у 43,5% в 2,5 рази нижче ніж найкращий рівень рентабельності статутного капіталу в банківській системі України.

Для розробки шляхів підвищення рентабельності роботи ВАТ КБ «НАД-РА» в курсовій роботі запропонована регресійна економіко-математична модель пошуку показників впливу структури активів та пасивів банку на рентабельність його роботи.

Як показують результати регресійного аналізу, найбільший вплив на показник рентабельності статутного капіталу ВАТ КБ «НАДРА» мають наступні агрегати балансу, зростання відносного рівня яких веде до підвищення рентабельності роботи банку:

- Х4 (кредити фізичним особам) – коефіцієнт +0,087;

- Х5 (вкладення і цінні папери) – коефіцієнт +0,204;

- Х6 (власний капітал) – коефіцієнт +0,054;

- Х7 (поточні кошти юридичних осіб) – коефіцієнт +0,214;

- Х8 (строкові кошти юридичних осіб) – коефіцієнт +0,082;

- Х10 (строкові кошти фізичних осіб) – коефіцієнт +0,084;

Таким чином, отримані результати логічно описують необхідність вкладення банком активів в найдорожчі кредити фізичним особам та найприбутковіші цінні папери при підвищенні частки залучених найдешевших поточних коштів фізичних осіб та власного капіталу.

Проведене порівняння структурних часток характерних агрегатів активів та пасивів в ВАТ КБ «НАДРА» та АКБ «СІТІ-БАНК» показує, що більш рентабельний АКБ «СІТІ-БАНК» зовсім не працює з фізичними особами, тобто у нього відсутні витрати на розвиток інфраструктури багаточислених філій та відділень, а, відповідно, в нього є суттєва економія на чисельності обслуговуючого персоналу банку.

Тобто проведене порівняння впливу структур активів та пасивів банків на рентабельність роботи виявляє суттєвий вплив стратегії роботи банку з різними слоями клієнтури. Так в проведеному дослідженні показано, що ВАТ КБ «НАД-РА» та АКБ «ПРИВАТБАНК», які пріоритетом вважають стратегію розширення банківського обслуговування населення, рівні рентабельності роботи банку практично однакові.

Практична цінність отриманих результатів полягає в наданні комерційним банкам нових методологій по аналізу умов підвищення прибутковості та рентабельності роботи банку.

Перелік використаної літератури

1. ЗАКОН УКРАЇНИ №2121-III «Про банки і банківську діяльність» від 7 грудня 2000 року // Із змінами і доповненнями, внесеними Законами України станом від 22 грудня 2005 року №3273-IV // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA, квітень 2006 року2. Закон України №679-XIV «Про Національний банк України» від 20 травня 1999 року // Із змінами і доповненнями, внесеними Законами України станом від 10.01. 2002 року №2922-III) // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA, квітень 2006 року

3. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року №280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 грудня 2005 року №457) // Законодавчо-довідкова система законодавства України WWW.LIGA – ZAKON.COM.UA, квітень 2006 року

4. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року №368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 листопада 2005 року №407) // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA, квітень 2006 року

5. Про затвердження Інструкції про порядок складання та оприлюднення фінансової звітності банків України // Постанова Правління Національного банку України від 7 грудня 2004 року №598 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 13 березня 2006 року №82) // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA, квітень 2006 року

6. Правила бухгалтерського обліку доходів і витрат банків України // Постанова Правління Національного банку України від 18 червня 2003 року N255 // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA, квітень 2006 року

7. Аналіз банківської діяльності: Підручник / А.М. Герасимович та ін.; За ред. А.М. Герасимовича. – К.: КНЕУ, 2003. – 599 с.

8. Банковское дело: Учебник /Под ред. О.И. Лаврушина – Москва, «Финан-сы и статистика», 1998 – 576 с.

9. Банківські операції: Підручник. – 2-ге вид., випр. і доп./ А.М. Мороз, М.І. Савлук, М.Ф. Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М. Мороза. – К.: КНЕУ, 2002. – 476 с.

10. Банківські операції:Підручник / За ред. Міщенка В.І., Славянської Н.Г. – Київ: Знання-Прес, 2006. – 727 с.

11. Банківський нагляд: Навчальний посібник / Міщенко В.І.; Яценюк А.П.; Коваленко В.В.; Коренєва О.Г. – К.: Знання, 2004. – 406 с. – (Вища освіта ХХI століття)

12. Банківський нагляд: Навчальний посібник / Мін-во освіти і науки України; Ун-т економіки та права «Крок»; Грушко В.І.; Лаптєв С.М.; Любунь О.С.; Раєвський К.Є. – К.: ЦНЛ, 2004. – 264 с.

13. Васюренко О.В. Банківські операції: Навчальний посібник. – 4-те вид., перероблене і доповнене – Київ: Знання, 2004. – 324 с.

14. Васюренко О.В. Банківський менеджмент: Навчальний посібник. – Київ: Академія, 2001. – 313 с.

15. Васюренко Л.В., Федосік І.М. Ресурси комерційного банку: теоре-тичний та прикладний аналіз: Монографія. – Харків: ПП Яковлєва, 2003. – 88 с.

16. Гроші та кредит: Підручник / М.І. Савлук, А.М. Мороз, М.Ф. Пуховкіна та ін.: За заг. ред. М.І. Савлука. – К.: КНЕУ, 2001. – 602 с.

17. Кириченко О.А. Менеджмент зовнішньоекономічної діяльності: Навч. посіб. – 3-тє вид., перероб. і доп. – К.: Знання-Прес, 2002. – 384 с.

18. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. – К.: КНЕУ, 2002. – 316 с.

19. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. – 2-е вид., доп. і перероб. – К.: КНЕУ, 2004. – 468 с.

20. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд. – М.: «Дело ЛТД», 1995. – 768 с.

21. Синки, Дж. мл. Управление финансами в коммерческих банках. Пер. с англ. 4-го переработанного изд. / под ред. Р.Я. Левиты, Б.С. Пинкерса. – М.: 1994, Catallaxy. – 820 c.

22. Шевченко Р. І. Банківські операції: Навч. – метод. посіб. для самост. вивчення дисципліни / Київський національний економічний ун-т – К.: КНЕУ, 2000. – 160 с.

23. Шевченко Р. І. Банківські операції: Навч.-метод. посіб. для самост. вивч. дисципліни / Київський національний економічний ун-т – К.: КНЕУ, 2003. – 276 с.

24. Офіційний сайт Асоціації банків України // WWW.AUB.COM.UA

25. Офіційний сайт НБУ // www.bank.gov.ua

26. Офіційний сайт ВАТ КБ «НАДРА» // WWW.NADRA.COM.UA

[1] Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Финансы и статистика», 1998

[2] Иванов В.М. Деньги и кредит. К.,1999, МАУП

Похожие работы

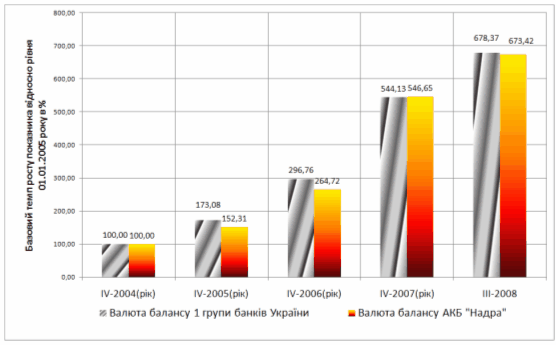

... роках Рис.2.14. – Динаміка рентабельності власного капіталу в АКБ «Надра» та в сумарно в банках 1 групи рейтинга НБУ за 2004 -2008 роках Висновки Рейтингові показники дослідженого в контрольній роботі ВАТ КБ “НАДРА” в банківській системі України (164 комерційних банка), проведені Асоціацією українських банків станом на 01.01.2007 , мають наступні рівні: 1. Обсяг активів балансу – 10 ...

... кредитного договору. Банк повинний у кожнім випадку визначити ступінь ризику, що він готовий узяти на себе, і розмір кредиту, що може бути наданий у даних обставинах. Процес визначення кредитоспроможності клієнта комерційного банку можна поділити на два етапи: На першому етапі аналізу кредитоспроможності банка вивчає діагностичну інформацію про клієнта. До складу інформації в ходить акуратність ...

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

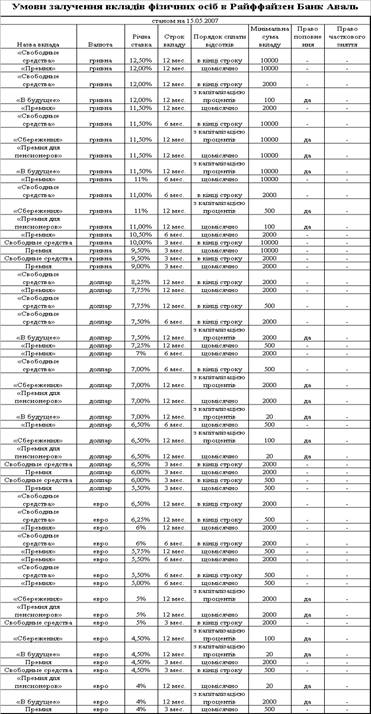

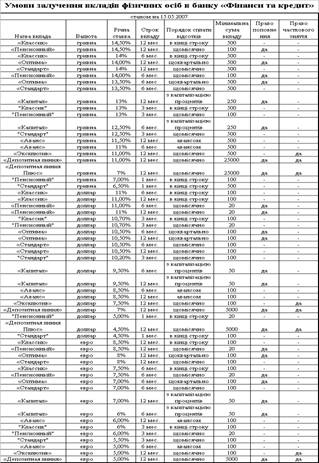

... 16,5% 16,5% 01.01.1998 15% 15% 15% 15% 15% 15% 15% 1ЮО — юридичні особи; ФО — фізичні особи РОЗДІЛ 2. ДІАГНОСТИКА СИСТЕМИ УПРАВЛІННЯ ЗАЛУЧЕНИМИ КОШТАМИ БАНКУ ТОВ БАНК “ФІНАНСИ ТА КРЕДИТ” 2.1 Загальна оцінка потенціалу банку щодо залучення коштів За станом на 1 січня 2007 року ліцензію Національного банку на здійснення банківських операцій в Україні мали 170 банків, у тому ...

0 комментариев