Навигация

Система межбанковских переводов денежных средств в Республике Беларусь и в ряде зарубежных стран

1.3 Система межбанковских переводов денежных средств в Республике Беларусь и в ряде зарубежных стран

Платежная система – это основа межбанковских расчетов, а следовательно, и безналичного оборота.

Платежная система – это набор механизмов, правил норм и инструментов, используемых для осуществления обмена финансовыми ценностями (перевода денег) между сторонами в процессе выполнения ими своих обязательств.

Элементами платежной системы являются:

- участники платежной системы;

- финансовые институты, участвующие в платежах;

- средства перевода (сообщения, коммуникации);

- связи между системами расчетов;

- разные денежные и другие инструменты;

- законодательная база, определяющая права и обязанности участников системы; договорные отношения.

Основными принципами организации платежных систем, сформулированными в докладе рабочей группы при Комитете по платежным и расчетным системам Базельского банка международных расчетов, являются:

- Система должная иметь хорошо обоснованную правовую базу.

- Действующие в системе правила и процедуры должны давать ее участникам четкое понимание о воздействии системы на каждый из финансовых рисков, которым они подвергаются, участвуя в ней.

- Система должна иметь четко установленные процедуры управления кредитными рисками и рисками ликвидности, которые определяют соответствующую ответственность оператора и участников системы, побуждающие к управлению этими рисками и к их сдерживанию.

- Система должна обеспечивать быстрый окончательный расчет, как минимум, к концу дня валютирования.

- Система, в которой осуществляются многосторонние неттинговые расчеты, должна, как минимум, обеспечивать своевременное завершение дневных расчетов в случае невозможности проведения расчета участником с самым крупным единичным расчетным обязательством.

- Расчетные активы, используемые системой, должны обеспечивать небольшой риск или вообще никакого риска для их держателя.

- Система должна обеспечивать высокую степень защиты и операционной надежности и иметь схемы для своевременного завершения дневной обработки при возникновении непредвиденных обстоятельств.

- Система должна обеспечивать осуществление платежей в соответствии с условиями рынка и потребностями экономики.

- Система должна иметь объективные и открытые для общественности критерии участия, обеспечивающие честный и открытый доступ.

Управление системой должно быть эффективным, прозрачным и подотчетным.

Платежная система, включающая совокупность правил, платежных инструментов и технических механизмов перевода денежных средств, охватывающая различные институты, является составной частью денежно-кредитной системы любого государства и играет во многом определяющую роль в развитии рыночной экономики. В условиях глобализации и интеграции рынков и сопровождающего их роста частных капитальных потоков возникла настоятельная необходимость в реформировании и дальнейшем развитии национальных платежных систем с целью повышения их экономической, эксплуатационной эффективности и конкурентоспособности платежных операций при одновременном снижении любых финансовых рисков. Масштабность реформирования определялась как темпами экономического роста, структурных преобразований в стране, степенью либерализации денежных, валютных рынков и рынков капитала, так и появлением новых технологий, повышающих экономическую эффективность некоторых видов деятельности. Таким образом, различные государства испытывали в этой связи воздействие различных условий, отражающих степень развития их экономик и финансовых рынков, уровень их интеграции в мировую экономику и географические размеры, а также темпы проведения структурных преобразований и реформ в экономике.

Сегодня в Беларуси реализована технология осуществления расчетов через корреспондентский счет банка, открытый в Национальном банке Республики Беларусь. Операции по корреспондентскому счету банка в Национальном банке проводятся при наличии средств на его корреспондентском счете. В условиях непредоставления со стороны Национального банка овердрафта в течение операционного дня банки обязаны обеспечить своевременное поступление средств на свои корреспондентские счета в размерах, необходимых для осуществления платежей.

Начиная с 1 января 1998 года в Республике Беларусь поток межбанковских платежей был разделен на крупные и срочные платежи для обработки в системе валовых расчетов в режиме реального времени (BISS – Белорусская межбанковская расчетная система) и на прочие денежные переводы (несрочные и мелкие суммы), проводимые в течение дня в клиринговой системе расчетов на чистой основе, с обязательным условием завершения в системе BISS и отражением результатов по корреспондентским счетам банков. При этом банки – участники системы BISS имеют возможность в любой момент времени в течение операционного дня получать оперативную информацию о текущем состоянии своих корреспондентских счетов, а также о суммах предстоящих платежей и ожидаемых поступлений. Отличительными особенностями системы BISS являются безотзывность платежа с момента его приема системой и реализация механизма очереди для платежей, расчет которых невозможен из-за недостаточности средств на корреспондентском счете банка. Клиринговую систему расчетов, действующую в нашей стране, можно отнести к системам расчетов на чистой основе в назначенное время. Электронные расчетные документы обрабатываются в системе BISS по мере их поступления по принципу FIFO, т.е. «первым получено – первым отправлено». Если на момент поступления в систему BISS электронного расчетного документа на корреспондентском счете банка-отправителя нет достаточных средств, электронный расчетный документ ставится в очередь ожидания до поступления средств на корреспондентский счет. При поступлении на корреспондентский счет банка-отправителя средств электронные расчетные документы автоматически исполняются в системе BISS.

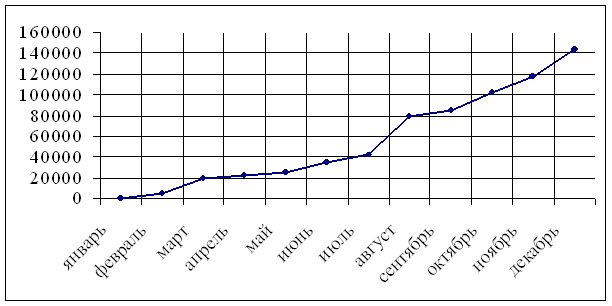

На рис. 1.1 продемонстрирована динамика количества платежей, проведенных в системе BISS за 1998 год, т.е. за первый год введения данной системы расчетов. Данные рисунка показывают устойчивое увеличение количества платежей в течение года, что объясняется как ростом числа участников, так и увеличением отправленных банком платежных сообщений. Если в январе в системе BISS было проведено 0,06 % общего количества платежей, то в декабре этот показатель достиг 4,9 %. В течение же года в системе валовых расчетов в режиме реального времени обработано 2,1 % от общего объема платежных сообщений. В последующие годы вплоть до настоящего времени работа банков в системе расчетов на валовой основе в режиме реального времени активизируется.

Рис.1.1 Динамика количества платежей, проведенных в системе BISS за 1998 г.

Сегодня вопросы безопасности и операционной надежности в платежных системах приобрели особую значимость. Это повлияло на улучшение стандартов по операционной надежности. На уровне центральных банков предусматривается целый комплекс плановых мероприятий, позволяющих обеспечить нормальное функционирование платежной системы в экстремальных ситуациях. В Немецком Федеральном банке создана соответствующая рабочая группа. Особое внимание обращается на резервирование и необходимость постоянного поддержания в активном состоянии резервного центра.

Вышеописанные составляющие организации функционирования платежной системы нашей республики во многом предопределили дальнейшую перспективу ее развития в рамках современных международных требований.

Участниками АС МБР являются Национальный банк (в части непосредственного осуществления электронных переводов денежных средств АС МБР), банки ( небанковские кредитно- финансовые организации) Республики Беларусь и банки-нерезиденты.

Межбанковские расчеты в системе BISS осуществляются с учетом следующих принципов:

- разделение платежного потока на электронные платежные документы Национального банка, срочные электронные платежные документы и несрочные электронные платежные документы;

- обработка электронных платежных документов в режиме реального времени;

- проведение межбанковских расчетов по срочным электронным платежным документам, включая электронные платежные документы Национального банка на дебетование корреспонденских счетов банков в соответствии с законодательством Республики Беларусь, на валовой основе в пределах денежных средств на корреспонденских счетах банков;

- проведение межбанковских расчетов по несрочным электронным платежным документам с использованием алгоритмов неттинга платежей с учетом денежных средств, зарезервированных на корреспондентских счетах банков для осуществления расчетов по несрочным денежным переводам в системе BISS;

- наличие технологической возможности комплексного управления состояния корреспонденских счетов, включая мониторинг состояния расчетов и использование предоставляемых Национальным банком инструментов поддержания ликвидности.

Показатели работы АС МБР приведены в табл. 1.3 [15,с.13,табл.11].

Таблица 1.3 Основные показатели работы автоматизированной системы межбанковских расчетов

| Показатели | Январь 2005 год | Январь 2006 год | Отклонение | |

| 1) Проведено платежей 1.1 по количеству-всего,тыс. единиц в том числе: в системе BISS в % к общему количеству в клиринговой системе в % к общему количеству 1.2 по сумме – всего,млрд.рублей в том числе: в системе BISS в % к общей сумме в клиринговой системе в % к общей сумме | 2949,1 240,0 8,1 2709,1 91,9 24457,0 22950,3 93,8 1506,7 6,2 | 3470,5 437,3 12,6 3033,2 87,4 30612,6 29203,1 95,4 1409,5 4,6 | 521,4 197,3 324,1 6155,6 6252,8 -97,2 | 117,7 182,2 112,0 125,2 127,2 93,5 |

| 2) Среднедневной оборот 2.1 по количеству-всего,тыс.единиц в том числе: в системе BISS в клиринговой системе 2.2 по сумме-всего, млрд.рублей в том числе: в системе BISS в клиринговой системе | 147,5 12,0 135,5 1222,9 1147,5 75,3 | 157,8 19,9 137,9 1391,5 1327,4 64,1 | 10,3 7,9 2,4 168,6 179,9 -11,3 | 107,0 165,8 101,8 113,8 115,7 85,1 |

| 3) Средний размер платежа, тыс.рублей в системе BISS в клиринговой системе | 95626,3 556,2 | 66780,5 464,7 | -28845,8 -91,5 | 69,8 83,5 |

| 4) Аннулировано платежей 4.1 по количеству-всего,тыс.единиц в % к общему кол-ву отправленных плат. 4.2 по сумме-всего, млрд.рублей в % к общей сумме отправленных плат. | 0,0 0,0 0,8 | 0,0 0,0 0,0 | 0,0 0,0 -0,8 | 0,0 0,0 |

Данные показатели в табл. 1.3 свидетельствуют о том, что в январе 2006 года в системе BISS проведено 117,7% от суммы всех платежей, что практически адекватно аналогичному показателю платежных систем, функционирующих в странах Европейского союза на принципах расчетов в режиме реального времени [15].

В целях повышения ликвидности банковской системы, а также более эффективного использования банками денежных средств и обеспечения осуществления платежей, проводимых субъектами хозяйствования, Национальным банком Республики Беларусь предоставлено право использования банками части средств фонда обязательных резервов, депонированных от привлеченных ресурсов в белорусских рублях, в пределах установленных лимитов. Это позволило банкам расширить свои возможности по совершенствованию собственной политики управления платежами. В 2002 году для сокращения сроков нахождения средств в расчетах Национальным банком Республики Беларусь внедрен электронный документооборот при проведении операций по поддержанию, а также изъятию текущей ликвидности банковской системы (перечисление средств из фонда обязательных резервов, выдача кредитов овернайт и ломбардных кредитов, размещение средств на депозитах).

Платежные системы экономически развитых стран предлагают пользователям широкий ассортимент платежных услуг и разнообразие конкурирующих между собой поставщиков этих услуг (включая частный сектор). Основной акцент в них делался на эффективное расходование ресурсов (контроль системных и кредитных рисков) с одновременным стремлением не допустить отставание в быстродействии и надежности платежных систем от потребностей участников финансового рынка, а также выработку адекватных правовых основ, с одной стороны, и гармонизацию подходов к регулированию с целью снижения стимулов к проявлению нормативного произвола, с другой стороны.

Как показывает опыт Евросоюза, большинство центральных банков в настоящее время пришло к выводу, что одной из функций центрального банка является надзор за платежной системой, - условие ее безопасного, эффективного и стабильного функционирования.

Рассматривая состояние платежной системы в Беларуси на фоне платежных систем развитых государств, следует отметить, что она является достаточно эффективной и развивается в русле мировых тенденций, обеспечивая потребности реального сектора экономики, бюджета и банков в проведении расчетов. Основной функциональной компонентой национальной платежной системы является автоматизированная система межбанковских расчетов. Она состоит из системы расчетов по крупным и срочным денежным переводам на валовой основе в режиме реального времени (BISS) и клиринговой системы расчетов по прочим (мелким несрочным суммам) денежным переводам.

Сравнительная характеристика систем межбанковских переводов крупных сумм приведена в табл.1.4 [19,с.44,табл.2].

Таблица 1.4 Сравнительная характеристика систем межбанковских переводов крупных сумм

| Страна- наименование системы | Тип обработки | Собственник оператор | Механизм расчетов | Расчетные активы | Ценовая политика |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Канада LVTS | в реальном времени | платежная ассоциация | Нетто | Залоговое обеспечение + суммы входящих платежей | Полное покрытие затрат |

| США Fedwire CHIPS | в реальном времени в реальном времени | центральный банк банки | RTGS Нетто | Дневной овердрафт без обеспечения Двухсторонние кредитные лимиты | Полное покрытие затрат |

| Франция TBF PNS | в реальном времени в реальном времени | центральный банк центральный банк + банки + платежные ассоциации | RTGS Нетто/двухсторонний неттинг/ RTGS | Расчетные активы на счете в национальном центральном банке | Полное покрытие затрат |

| Европейский союз TARGET | в реальном времени | Европейский центральный банк | Валовой | Расчетные активы на счете в национальном центральном банке | Полное покрытие затрат |

| EURO 1 | в реальном времени | банки | Одно расчетное обязательство | Лимиты, устанавливаемые участниками | Полное покрытие затрат |

| Беларусь BISS | в реальном времени | Центральный банк | Система вал расчетов с механизмом очереди | Средства на корсчетах, Овернайт | Дотационное Ценообразование |

Похожие работы

... "Банковский процессинговый центр" предоставляет полный комплекс услуг в области информационно-технологического обеспечения безналичных расчетов с использованием банковских пластиковых карточек системы "БелКарт" и международных систем VISA International и MasterCard WorldWide на территории Республики Беларусь. Платежная система "БелКарт" продолжает свое развитие. В текущем месяце Национальный банк ...

... 2003 года). В 2005 году рентабельность активов банковского сектора достигла 1,3 процента. [15] ГЛАВА 3. ПУТИ ЭФФЕКТИВНОЙ АКТИВИЗАЦИИ СЕКТОРА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ 3.1 ОБЩИЕ ПУТИ РЕШЕНИЯ АКТИВИЗАЦИИ БАНКОВСКОГО РЫНКА УСЛУГ Для устойчивого инновационного развития экономики Республики Беларусь сфера услуг является наиболее доступным и естественным обеспечением. Увеличение ...

... и удержания клиентов, но и создания интереса в использовании пластиковых карточек при платежах является реализация банками Республики Беларусь «программ лояльности» на основе co-brand-карточек. При получении данной карточки физическое лицо имеет возможность воспользоваться различными дополнительными услугами, а также скидками, благодаря которым можно сэкономить деньги. Банк-эмитент co-brand- ...

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

0 комментариев