Навигация

Информационная база финансового анализа

1.2 Информационная база финансового анализа

Качество результата анализа финансового состояния предприятия зависит от информационной базы. Информационной базой анализа финансового состояния предприятия является финансовая отчетность. Бухгалтерская отчетность представляет собой единую систему данных об имущественном и финансовом положении предприятия и о результатах его хозяйственной деятельности и формируется на основе данных финансового учета по установленным формам. Информация об имущественном положении предприятия отражается в бухгалтерском балансе и приложениях к нему. Для оценки текущей платежеспособности привлекается информация бухгалтерского баланса, а также информация отчета о движении денежных средств. Структура капитала предприятия характеризуется с помощью информации, содержащейся в бухгалтерском балансе и отчете об изменениях капитала. Вне зависимости от того, какую финансовую характеристику деятельности предприятие предполагается оценить, необходимым элементом информационной базы анализа являются сведения, содержащиеся в пояснениях к отчетности. Они позволяют раскрыть, уточнить дополнить данные основных отчетных форм [5, с.22].

Согласно ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденному приказом Минфина России от 6 июля 1999 года №43н, в составе бухгалтерского отчета выделяют основные отчетные формы - бухгалтерский баланс (форма №1) и отчет о прибылях и убытках (форма №2), а также формы, выступающие в качестве приложений к ним: отчет об изменениях капитала (форма №3), отчет о движении денежных средств (форма №4), и приложение к бухгалтерскому балансу (форма №5) [6, с.39].

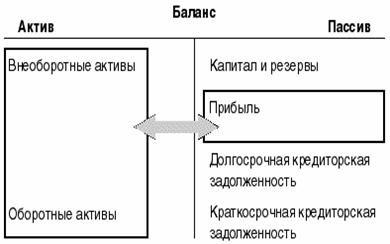

Бухгалтерский баланс, в котором отражается финансовое состояние предприятия на определенную дату, содержит информацию об имуществе, обязательствах и капитале предприятия. Анализ бухгалтерского баланса связан с рассмотрением каждой статьи актива с позиции ее ликвидности; статьи пассивов оцениваются с точки зрения срочности требований к погашению обязательств и возможных источников их погашения. Информация о собственном капитале рассматривается с позиции способности предприятия сохранить свою финансовую устойчивость. Информация отчета о прибылях и убытках в процессе финансового анализа позволяет составить представление о способности предприятия распоряжаться своими ресурсами и обеспечить прибыльное функционирование в долгосрочном плане.

Общие подходы к формированию показателей бухгалтерской отчетности позволяют применять типовые алгоритмы расчетов финансовых показателей, а также приводить сравнение с аналогичными показателями других предприятий.

Вместе с тем ключевая для финансового состояния информация финансовой отчетности может быть использована только при условии полного понимания тех принципов и правил, на основе которых она была сформирована, а также условностей и допущений, которыми сопровождаются измерение ресурсов, источников их образования, доходов и расходов предприятия [6, с.40].

Бухгалтерская отчетность имеет достаточно широкие аналитические возможности. По данным бухгалтерского баланса можно осуществить следующие аналитические процедуры:

- проанализировать состав, структуру и динамику активов (имущества) и источников их формирования (собственных и заемных);

- путем сопоставления отдельных статей актива и пассива баланса оценить платежеспособность предприятия;

- на основе изучения соотношения величины собственного и заемного капитала оценить финансовую устойчивость предприятия;

- по данным отчета о прибылях и убытках можно оценить рентабельность капитала, эффективность использования собственных и заемных средств, оборачиваемость активов и изменение этих показателей [7, с.17].

Бухгалтерский баланс представляет собой таблицу в которой по состоянию на определенную дату характеризуется имущественное и финансовое положение фирмы. Баланс всегда составляется в стоимостном выражении, состоит из актива и пассива. Итоговая сумма строк по активу равна итоговой сумме строк по пассиву. Эта сумма называется валютой баланса. По каждой строке баланса заполняются две графы, в первую заносятся данные на начало отчетного года, во вторую данные на отчетную дату. Актив баланса содержит сведения о составе и размещении имущества предприятия. Пассив баланса представляет собой информацию об источниках формирования имущества. Статьи актива баланса сгруппированы по степени ликвидности, то есть скорости превращения их в денежную наличность. В пассиве баланса находят свое отражение обязательства предприятия по срокам их погашения.

В форме № 2 бухгалтерской отчетности «Отчет о прибылях и убытках» содержатся данные о доходах, расходах и финансовых результатах в денежном выражении нарастающим итогом с начало года до отчетной даты. Он позволяет дать оценку деятельности предприятия за отчетный период. В отличие от баланса, где приводятся данные в статике, отчет о прибылях и убытках дает динамику хозяйственного процесса, в отчете деятельности предприятия показывается с двух сторон: с одной стороны приводятся данные о доходах; с другой - о расходах, понесенных для получения этих доходов. Разница между доходами и расходами образует финансовый результат. Если доходы превышают расходы, то результатом является прибыль, в противном случае получается убыток. Доходы и расходы в отчете показываются полностью за определенный период [4, с.33].

Форма № 3 бухгалтерской отчетности «Отчет о движении капитала» состоит из двух разделов. В разделе "Собственный капитал» отражаются данные о наличии и движении его составляющих: уставного (складочного) капитала, добавочного капитала, резервного капитала, а также средств целевого финансирования и нераспределенной прибыли.

Каждый показатель содержит по четыре графы (с третьей по шестую): "Остаток на начало года" (кредитовое сальдо по соответствующему балансовому счету на начало года), "Поступило в отчетном году" (кредитовый оборот с начала года), "Израсходовано (использовано) в отчетном году" (дебетовый оборот с начала года), «Остаток на конец года».

Уменьшение уставного капитала возможно в случае изъятия вкладов участниками (учредителями), аннулирования собственных акций акционерным обществом, уменьшения вкладов или номинальной стоимости акций при доведении размера уставного капитала до величины чистых активов.

По статье "Добавочный капитал" отражается движение добавочного капитала в виде прироста стоимости имущества предприятия в результате его дооценки в соответствии с установленным порядком, безвозмездного получения имущества, в результате осуществления капитальных вложений, полученного эмиссионного дохода.

По строке 030 "Резервный капитал" в графе 3 отражается его сумма

на начало отчетного года. Отчисления в резервный капитал, производимые в течение отчетного года в установленном порядке, показываются в графе 4.

По статьям «Целевое финансирование» показывается движение средств, полученных предприятием из бюджета и внебюджетных фондов на финансирование капитальных вложений, научно-исследовательских работ, на покрытие убытков по конверсии и другие нужды, учет которых ведется на счете 96 "Целевое финансирование".

Во втором разделе отражаются данные о наличии и движении резервов предстоящих расходов и платежей, оценочных резервов.

По строкам 150—156 отражаются данные о движении резервов предстоящих расходов и платежей, образуемых предприятием в соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации и принятой учетной политикой.

По строкам 160—170 отражаются данные о движении оценочных резервов (резервов по сомнительным долгам, под обесценение финансовых вложений и обесценение материальных ценностей).

Форма № 4 бухгалтерской отчетности «Отчет о движении денежных средств» представляется в валюте Российской Федерации. В случае наличия (движения) денежных средств в иностранной валюте сначала составляется расчет в иностранной валюте по каждому ее виду. После этого данные каждого расчета, составленного в иностранной валюте, пересчитываются по курсу Центрального банка Российской Федерации на дату составления бухгалтерской отчетности.

В разделах 2 «Поступило денежных средств» и 3 «Направлено денежных средств» отражаются суммы денежных средств, фактически поступивших в кассу или на счета учета денежных средств за период с начала года, и фактически выданных из кассы или перечисленных с расчетного и иных счетов предприятия.

Движение денежных средств составляется в разрезе текущей деятельности, инвестиционной деятельности и финансовой деятельности предприятия.

При этом для целей составления отчета о движении денежных средств понимается:

- под текущей деятельностью - деятельность предприятия, преследующая извлечение прибыли в качестве основной цели, либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, т.е. производством промышленной продукции, выполнением строительных работ, сельским хозяйством, торговлей, общественным питанием, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и другими аналогичными видами деятельности;

- под инвестиционной деятельностью – деятельность предприятия, связанная с долгосрочными инвестициями организации в связи с приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей; с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера и т.п.;

- под финансовой деятельность – деятельность предприятия, связанная с осуществлением краткосрочных финансовых вложений, выпуском облигаций и иных ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

В форме № 5 бухгалтерской отчетности «Приложение к бухгалтерскому балансу в разделе «Движение заемных средств» предприятие показывает наличие и движение средств, взятых взаймы как в виде кредитов банков, так и у других организаций. По строкам «в том числе не погашенные в срок» отражаются заемные средства, просроченные и отсроченные к погашению.

В разделе «Дебиторская и кредиторская задолженность» отражается состояние и движение дебиторской и кредиторской задолженности, учитываемой на счетах учета расчетов, включая обязательства, обеспеченные векселями, и авансы. При этом к краткосрочной относится задолженность со сроком погашения до одного года включительно, а к долгосрочной - более одного года.

В разделе «Амортизируемое имущество» расшифровывается состав нематериальных активов, основных средств, принадлежащих предприятию. Данные приводятся по первоначальной стоимости с указанием суммы начисленной амортизации.

Раздел «Нематериальные активы» состоят из двух таблиц. В первой таблице приводятся показатели, отражающие движение нематериальных активов (НМА). Причем название строк в ней соответствуют видам НМА, которые указаны в пункте ПБУ 14/2000 «Учет нематериальных активов». Во второй таблице отражаются суммы начисленной амортизации по НМА. В таблице предусмотрены строки для расшифровки сумм начисленной амортизации по тем видам НМА, которые были указаны в первой таблице.

Раздел «Доходные вложения в материальные ценности» отражает сведения о наличии и движении доходных вложений в материальные ценности и суммы начисленной по ним амортизации. Поступление доходных вложений отражается по первоначальной стоимости в том же порядке, что и основные средства. Показатели, характеризующие выбытие доходных вложений, указываются в круглых скобках.

Раздел «Расходы на научно-исследовательские, опытно-конструкторские и технологические работы» раскрывает информацию о стоимости завершенных НИОКР, которые не относятся к нематериальным активам. Это результаты НИОКР, которые не подлежат госрегистрации или не зарегистрированы в установленном порядке. Этот раздел предназначен для организаций, которые проводили в отчетном году горно-подготовительные работы, осуществляли поиск месторождений, разведку полезных ископаемых.

Раздел «Финансовые вложения» отражает информацию о долгосрочных и краткосрочных финансовых вложениях организации в отчетном году. Названия строк раздела соответствуют видам финансовых вложений, которые предусмотрены ПБУ 19/02. Финансовые вложения, по которым можно определить текущую рыночную стоимость, показываются по рыночной стоимости. В том случае, если такую стоимость определить невозможно, они отражаются по первоначальной стоимости.

Раздел «Дебиторская и кредиторская задолженность» приводит расшифровку сумм краткосрочной и долгосрочной дебиторской и кредиторской задолженности.

Раздел «Расходы по обычным видам деятельности (по элементам затрат) » расшифровывает суммы расходов по обычным видам деятельности, а также указываются суммы изменения остатков НЗП, расходов будущих периодов и резервов предстоящих расходов за отчетный и предыдущий годы. Показатели в разделе приводятся в целом по организации без учета внутрихозяйственного оборота, связанного с передачей изделий, продукции, работ и услуг внутри предприятия для нужд собственного производства, обслуживающих хозяйств и др. В графе 3 «За отчетный год» по строке «Материальные затраты» отражается стоимость МПЗ, списанных на себестоимость продаж.

По строке «Затраты на оплату труда» приводятся суммы начисленной зарплаты, включая расходы на оплату отпусков, премии и др. Суммы компенсаций и пособий, выплачиваемых за счет средств ФСС России, в этой строке не указываются. По строке «Отчисления на социальные нужды» отражаются начисленные к уплате суммы ЕСН, страховых взносов на обязательное пенсионное страхование и на обязательное социальное страхование от несчастных случаев на производстве.

По строке «Амортизация» отражается сумма начисленной амортизации по основным средствам и НМА, которые организация использует в обычных видах деятельности.

По строке «Прочие затраты» отражается сумма других расходов по обычным видам деятельности, которые не указаны в предыдущих строках. По строке «Изменение остатков незавершенного производства» показываются прирост или уменьшение остатка НЗП по сравнению с предыдущим годом. По строке «Изменение остатков расходов будущих периодов» отражается прирост (уменьшение) суммы таких расходов.

По строке «Изменение остатков резервов предстоящих расходов» показывается прирост (уменьшение) таких резервов. Показатели строк, характеризующие изменение остатков НЗП, расходов будущих периодов и резервов предстоящих расходов, показываются со знаком «+», если сальдо соответствующих счетов на конец года больше остатка по этим счетам на начало года, а если наоборот, то со знаком «–».

Раздел «Обеспечения» представляет организации, которые получали от покупателей их собственные векселя в обеспечение дебиторской задолженности, выдавали свои векселя другим предприятиям в обеспечение кредиторской задолженности, получали или передавали имущество в залог. Стоимость векселей, учтенных в составе финансовых вложений, в этом разделе указывать не надо.

1.3Методика расчета показателей финансового состояния предприятия

Методика оценки финансового состояния предприятия включает следующие этапы:

- экономическое чтение финансовой отчетности, т.е. изучение абсолютных показателей, представленных в отчетности;

- анализ изменения имущественного положения предприятия;

- анализ финансового состояния:

1) анализ платежеспособности;

2) анализ ликвидности;

3) анализ финансовой устойчивости;

4) анализ деловой активности;

5) анализ рентабельности.

Одним из важных критериев оценки финансового состояния предприятия является ее платежеспособность. Платежеспособностью предприятия называется возможность и способность его своевременно и полностью погашать свои финансовые обязательства перед внутренними и внешними партнерами, а так же перед государством. Платежеспособность характеризует финансовое состояние предприятия с точки зрения краткосрочной перспективы. При нормальном финансовом состоянии предприятие платежеспособно, при кризисном периодически или постепенно не платежеспособно. Платежеспособность непосредственно влияет на формы и условия осуществления коммерческих сделок, в том числе на возможность получения кредитов и займов. Платежеспособность предприятия связана с ликвидностью баланса. Ликвидность определяется способностью предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства, таким образом, ликвидность - это необходимое и обязательное условие платежеспособности. Понятия платежеспособности и ликвидности не тождественны. Термин «платежеспособность» несколько шире чем «ликвидность», т.к. включает в себя не только возможность превращения активов в быстро реализуемые активы, но и способность своевременно и полно выполнять свои обязательства, следовательно, ликвидность баланса является основой платежеспособности.

Для оценки платежеспособности предприятия и ликвидности баланса используют:

- анализ ликвидности баланса по абсолютным показателям;

- расчет и оценка финансовых коэффициентов ликвидности.

При анализе ликвидности баланса и, следовательно, платежеспособности используют способ группировки, т.е. сравнивают активы сгруппированные по степени ликвидности с обязательствами по пассиву расположенными по срокам их погашения. Этот способ является более эффективным, с его помощью не только определяют ликвидность, но и находят, в какой группе произошел сбой. Для этого все активы пассива делят на группы, представленные в таблице 1.1.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства, представленные в виде неравенств абсолютно ликвидных показателей: А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4.

Обязательным условием абсолютной ликвидности баланса является выполнение первых трех неравенств, т.е. текущие активы должны превышать внешние обязательства. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (собственного оборотного капитала).

Теоретически дефицит средств по одной группе активов компенсируется избытком у другой группы активов. Однако на практике наименее ликвидные активы не могут заменить более ликвидные средства, поэтому если любое из неравенств имеет знак противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сравнение А1 с П1 позволяет установить текущею ликвидность предприятия, что свидетельствует о его платежеспособности на ближайшее время. Сравнение А3 с П3 выражает перспективную ликвидность, что является базой для прогноза долгосрочной платежеспособности.

Расчет и оценка коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными средствами.

Таблица 1.1 - Группы активов и пассивов по степени ликвидности

| Активы | Пассивы | ||

| А1 | Наиболее ликвидные активы -денежные средства и краткосрочные финансовые вложения. | П1 | Наиболее срочные обязательства – кредиторская задолженность. |

| А2 | Быстро реализуемые активы – дебиторская задолженность, платежи по которым ожидаются в течении 12 месяцев и прочие оборотные активы. | П2 | Краткосрочные пассивы – краткосрочные кредиты и займы и прочие краткосрочные пассивы. |

| А3 | Средне реализуемые активы – НДС по приобретенным ценностям, запасы и дебиторская задолженность, платежи по которым ожидаются более чем через 12 месяцев. | П3 | Долгосрочные пассивы долгосрочные обязательства. |

| А4 | Трудно реализуемые активы – внеоборотные активы. | П4 | Постоянные запасы - собственный капитал организации и доходы будущих периодов. |

Этот метод используется для качественной оценки финансового положения предприятия. Цель такого расчета оценить соотношение оборотных

активов и краткосрочных обязательств для их возможного последующего покрытия.

Различают следующие показатели ликвидности:

- коэффициент абсолютной ликвидности показывает какую часть краткосрочной задолженности предприятия составило в ближайшее время (на дату составления баланса) и определяется по формуле (1.1):

Кал = (ДС + КФВ) / КО (1.1)

где, ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

Рекомендуемое значение составляет 0,20-0,25, т.е. краткосрочные обязательства на 20-25% должны покрываться первоклассными активами. Более низкое значение указывает на снижение платежеспособности;

- коэффициент срочной ликвидности показывает прогнозирующую платежеспособность предприятия не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, т.е. при условии своевременных расчетов с дебиторами, и определяется по формуле (1.2):

Ксл = (ДС + КФВ + КДЗ) / КО, (1.2)

где КДЗ – краткосрочная дебиторская задолженность.

Нормативное значение 0,7-0,8, низкое значение коэффициента указывает на необходимость систематической работы с дебиторами, чтобы обеспечить превращение дебиторской задолженности в денежные средства [8, с.359];

- коэффициент ликвидности при мобилизации средств рассчитывается по формуле (1.3):

Клмс = (З + НДС - РБП) / КО, (1.3)

где З – запасы;

РБП – расходы будущих периодов.

Этот показатель характеризует степень зависимости платежеспособности предприятия от материальных запасов. Нормативное значение 0,5-0,7. Нижняя граница характеризует достаточность мобилизации запасов для покрытия краткосрочных обязательств;

- коэффициент текущей ликвидности рассчитывается по формуле (1.4);

Ктл = (ОА - РБП) / КО, (1.4)

где ОА – оборотные активы.

Коэффициент показывает в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности предприятия при условии не только своевременных расчетов с дебиторами и благоприятной реализацией готовой продукции, но и продажу в случае нужды прочих материальных активов. Рекомендуемое значение 2-3. Значение показателя не должно быть ниже единицы, т.е. оборотных средств должно быть достаточно для покрытия краткосрочных обязательств.

Одной из характеристик стабильного положения предприятия служит финансовая устойчивость. Она обусловлена стабильностью экономической среды, в которой осуществляется деятельность предприятия и результатами его функционирования. Анализ финансовой устойчивости позволяет установить на сколько рационально предприятие управляет собственными и заемными средствами. Финансовая устойчивость хозяйственного субъекта – это такое состояние денежных ресурсов которое обеспечивает развитие предприятия преимущественно за отчет собственных средств при сохранении платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска.

Для оценки финансовой устойчивости используются вспомогательные и абсолютные показатели:

- наличие собственного оборотного капитала, рассчитывается по формуле (1.5):

СОК = СК – ВОА , (1.5)

СОС = ОА – КО или (1.6)

СОС = СК + ДО – ВА (1.7)

где СОК – собственный оборотный капитал,

СК – собственный капитал,

ВОА – внеоборотные активы;

- наличие собственных и долгосрочных заемных источников формирования запасов, рассчитывается по формуле (1.8):

СДИ = СОК + ДК + ДЗ, (1.8)

где СДИ – собственные и долгосрочные заемные источники формирования

запасов,

ДК – долгосрочные кредиты,

ДЗ – долгосрочные займы;

- общая величина основных источников формирования запасов рассчитывается по формуле (1.9):

ОИ = СДИ + КК + КЗ, (1.9)

где КК – краткосрочные кредиты;

КЗ – краткосрочные займы.

На основе выше указанных трех вспомогательных показателей рассчитываются три абсолютных показателя:

- излишек (+) или недостаток (-) собственного оборотного капитала, рассчитывается по формуле (1.10):

ΔСОК = СОК – З, (1.10)

где З – запасы;

- излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов рассчитывается по формуле (1.11):

ΔСДИ = СДИ – З; (1.11)

- излишек (+) или недостаток (-) общей величины источников покрытия запасов - рассчитывается по формуле (1.12):

ΔОИ = ОИ – З. (1.12)

На базе абсолютных показателей финансовой устойчивости можно определить тип финансовой устойчивости. Рассмотренные показатели обеспеченности запаса соответственными источниками финансирования складываются в трех факторную модель, представленную формулой (1.13):

М (ΔСОК, ΔСДИ, ΔОИ) (1.13)

Выделяют 4 типа финансовой устойчивости:

- абсолютная финансовая устойчивость представлена формулой (1.14):

М1 (1;1;1) ΔСОК ≥ 0; ΔСДИ > 0; ΔОИ >0; (1.14)

- нормальная финансовая устойчивость представлена формулой (1.15):

М2 (0;1;1) ΔСОК < 0; ΔСДИ > 0; ΔОИ >0; (1.15)

- неустойчивое финансовое состояние представлено формулой (1.16):

М3 (0;0;1) ΔСОК < 0; ΔСДИ < 0; ΔОИ >0; (1.16)

- кризисное финансовое состояние представлено формулой (1.17):

М4 (0;0;0) ΔСОК < 0; ΔСДИ < 0; ΔОИ < 0. (1.17)

Наряду с абсолютными показателями финансовой устойчивости рассчитываются относительные показатели:

- коэффициент финансовой независимости. Он характеризует долю собственных средств в валюте баланса и определяется по формуле (1.18):

Кфн = СК / ВБ, (1.18)

где СК – собственный капитал;

ВБ – валюта баланса.

Рекомендуемое значение показателя не меньше 0,5. Превышение значений указывает на укрепление финансовой независимости предприятия от внешних источников;

- коэффициент финансовой напряженности характеризует долю заемных средств в валюте баланса и определяется по формуле (1.19):

Кфн = ЗК / ВБ, (1.19)

где ЗК – заемный капитал.

Рекомендуемое значение не более 0,5. превышение верхней границы свидетельствует о повышении зависимости предприятия от внешних источников финансирования;

- коэффициент самофинансирования. Он характеризует соотношение между собственными и заемными средствами и определяется по формуле (1.20):

Ксф = СК / ЗК. (1.20)

Рекомендуемое значение не меньше 1. Если величина показателя меньше 1, следует, что большая часть имущества сформирована за счет заемных средств;

- коэффициент задолженности характеризует соотношение заемного и собственного капитала. Он показывает сколько заемных средств привлечено на 1 рубль собственных средств. Значение коэффициента не должно быть больше 1. Рост коэффициента свидетельствует об усилении зависимости предприятия от внешних источников, об утрате финансовой устойчивости и рассчитывается по формуле (1.21):

Кз = ЗК / СК; (1.21)

- коэффициент обеспеченности собственным оборотным капиталом рассчитывается по формуле (1.22):

Косок = СОК / ОА, (1.22)

где СОК – собственный оборотный капитал;

ОА – оборотные активы.

Характеризует долю собственного оборотного капитала в общей стоимости оборотных активов предприятия. Рекомендуемое значение не менее 0,1;

- коэффициент маневренности собственного оборотного капитала показывает степень мобилизации использования собственных средств предприятия. Рекомендуемое значение 0,2-0,5 и определяется по формуле (1.23):

Кмсок = СОК / СК; (1.23)

- коэффициент соотношения мобильных и иммобилизованных активов показывает сколько оборотных активов приходится на каждый рубль внеоборотных активов предприятия и определяется по формуле (1.24):

Ксмиа = ОА / ВА, (1.24)

где ВА – внеоборотные активы.

Рекомендуемое значение индивидуально для каждого предприятия;

- коэффициент имущества производственного назначения характеризует долю имущества производственного назначения в активах предприятия и определяется по формуле (1.25):

Кипн = (ВА + З) / ВБ. (1.25)

Рекомендуемое значение меньше или равно 0,5. При снижении показателя ниже данного значения необходимо привлекать заемные средства для пополнения предприятия.

Анализ осуществляется путем расчета и сравнения отчетных показателей с базисными, а также изучение динамики их изменения за определенный период.

Деловая активность измеряется с помощью системы количественных и качественных критерий. Качественный критерий – это широта рынков сбыта, деловая репутация предприятия его конкурентоспособность, наличие постоянных поставщиков и покупателей готовой продукции. Количественный критерий деловой активности характеризуется абсолютными и относительными. Среди абсолютных показателей необходимо выделить объем продаж готовой продукции, работ, услуг, прибыль, величину авансированного капитала.

Относительные показатели деловой активности характеризуют эффективность использования ресурсов:

- коэффициент оборачиваемости активов характеризует количество оборотов, совершенных им за анализируемый период и определяется по формуле (1.26):

Коа = ВР / А, (1.26)

где ВР – выручка от реализации продукции,

А – средняя стоимость активов;

- продолжительность одного оборота активов в днях характеризует продолжительность одного оборота всего авансируемого капитала активов в днях и определяется по формуле (1.27):

Пооа= Д / Коа, (1.27)

где Д – количество дней в анализируемый период,

Коа – коэффициент оборачиваемости активов;

- коэффициент оборачиваемости оборотных активов показывает скорость оборота мобильных активов предприятия за анализируемый период и определяется по формуле (1.28):

Кооа= ВР / ОА, (1.28)

где ОА – средняя стоимость оборотных активов;

- продолжительность одного оборота оборотных активов выражает продолжительность оборота мобильных активов за анализируемый период, т.е. длительность производственного цикла предприятия и определяется по формуле (1.29):

Поа= Д / Кооа; (1.29)

- коэффициент оборачиваемости собственного капитала отражает активность собственность капитала рост в динамике означает повышение эффективности использования собственного капитала и определяется по формуле (1.30):

Коск = ВР / СК, (1.30)

где СК – средняя стоимость собственного капитала;

- продолжительность одного оборота собственного капитала характеризует продолжительность одного оборота собственного капитала. Снижение показателей динамики отражает благоприятную для предприятия тенденцию и определяется по формуле (1.31):

Пооск = Д / Коск. (1.31)

Финансовое состояние предприятия во многом зависит от ее способности поддерживать достаточный уровень прибыли. Рентабельность - один из важнейших показателей характеризующих эффективность работы предприятия. Рентабельность более полно, чем прибыль характеризует окончательные результаты хозяйствования, т.к. величина показывает соотношение эффекта с использованными ресурсами. Рентабельность является относительным показателем деятельности предприятия и выражается в процентах.

Показатели рентабельности:

- рентабельность продаж – характеризует сколько бухгалтерской прибыли на один рубль объема продаж и рассчитывается по формуле (1.32):

Рп = (БП / ВР) *100% , (1.32)

где БП – бухгалтерская прибыль,

ВР – выручка от реализации продукции;

- рентабельность совокупных активов – отражает величину прибыли приходящейся на каждый рубль совокупных активов предприятия и рассчитывается по формуле (1.33):

Рса = (БП / А) *100%, (1.33)

где А – средняя стоимость совокупных активов;

- рентабельность внеоборотных активов – характеризует бухгалтерскую прибыли приходящейся на каждый рубль внеоборотных активов предприятия и рассчитывается по формуле (1.34):

Рвоа = (БП / ВА) *100%, (1.34)

где ВА – средняя стоимость внеоборотных активов;

- рентабельность оборотных активов – определяется отношением величины бухгалтерской прибыли приходящейся на один рубль оборотных активов предприятия и рассчитывается по формуле (1.35):

Роа = (БП / ОА) *100%, (1.35)

где ОА – средняя стоимость оборотных активов;

- рентабельность собственного оборотного капитала – характеризует величину бухгалтерской прибыли приходящейся на рубль собственного оборотного капитала и определяется по формуле (1.36):

Рсок = (БП / СОК) *100%, (1.36)

где СОК – средняя стоимость собственного оборотного капитала;

- рентабельность собственного капитала – показывает величину чистой прибыли приходящейся на рубль собственного капитала и определяется по формуле (1.37):

Рск = (ЧП / СК) *100%, (1.37)

где ЧП – чистая прибыль,

СК – средняя стоимость собственного капитала;

Таким образом, финансовое состояние является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности. Основными показателями, характеризующими финансовое состояние предприятия, являются:

- обеспеченность собственными оборотными средствами и их сохранность;

- эффективность использования банковского кредита и его материальное обеспечение;

- платежеспособность предприятия;

- финансовая устойчивость;

- деловая активность;

- рентабельность.

Анализ финансового состояния состоит в том, чтобы установить и оценить финансовое состояние предприятия и постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить сильные и слабые позиции предприятия.

Похожие работы

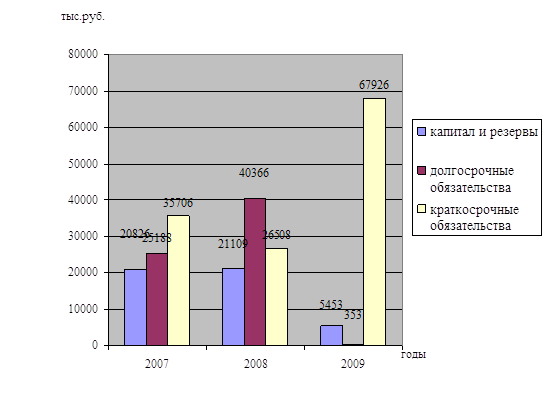

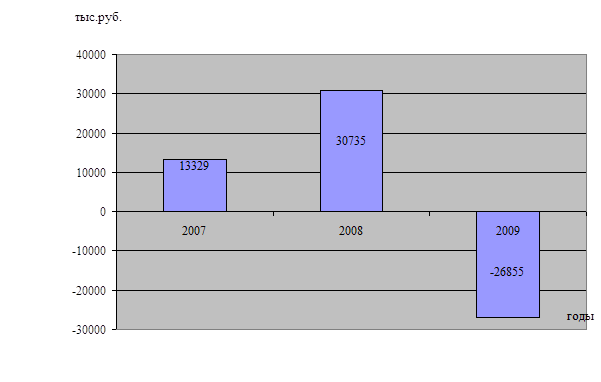

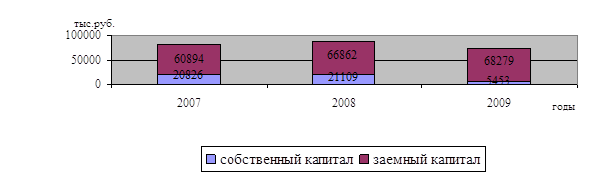

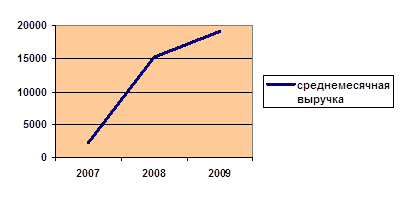

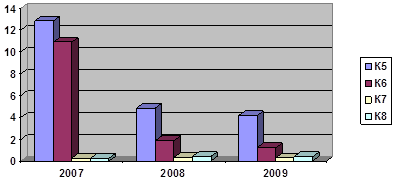

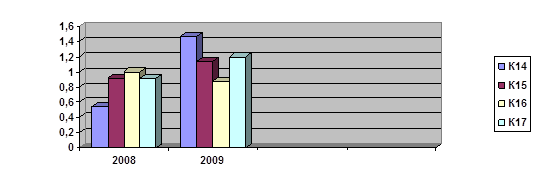

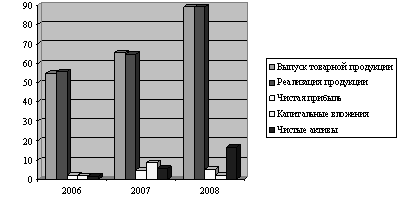

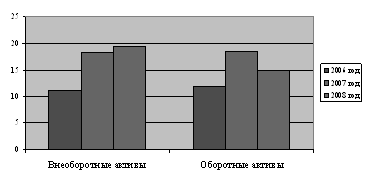

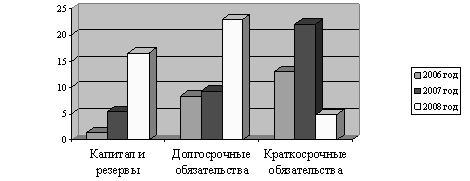

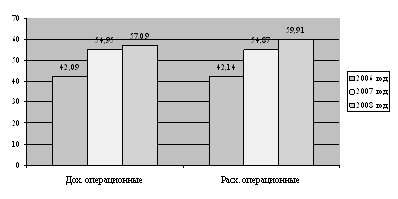

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

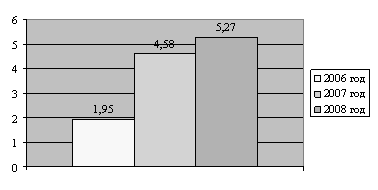

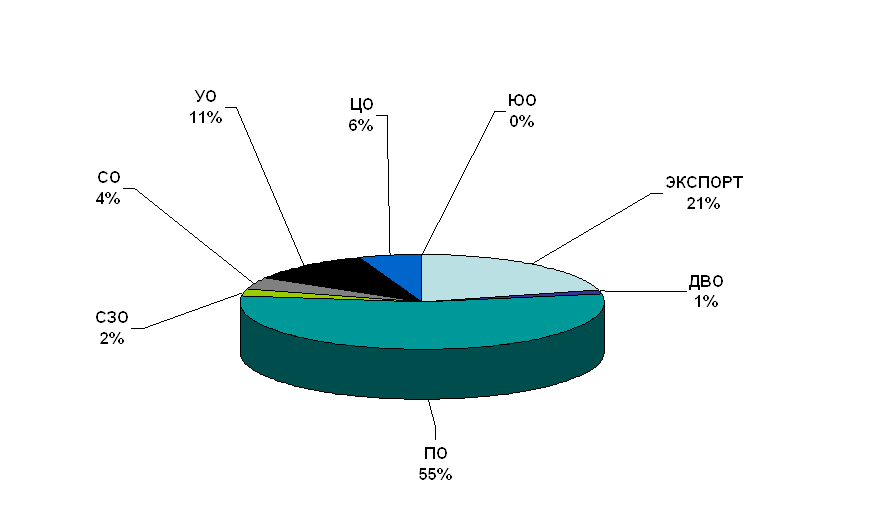

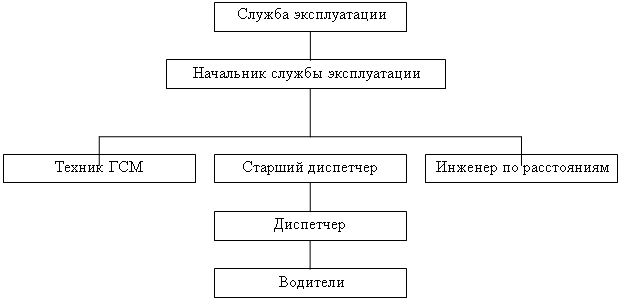

... предупреждению излишних затрат. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности. 2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП" 2.1 Общая характеристика деятельности предприятия В ходе знакомства с основными организационными документами получены следующие сведения о предприятии. Организационно – правовая форма ...

... эффективных стратегий отражены в научных трудах многих зарубежных ученых: Ансоффа И., Портера М., Кини Р.Л., РайфаХ. и др. Можно выделить некоторые характерные особенности оценки эффективности финансово-хозяйственной деятельности предприятий в зависимости от целей: - в американских компаниях главное - это объединение стратегий всех подразделений и распределение ресурсов; - в английских ...

... Для их замены у предприятия на сегодня средства отсутствуют. Глава 3. Технико-экономическое обоснование мероприятий по повышению эффективности деятельности ТЭП ОАО «НефАЗ» 3.1. Техническая суть мероприятий и организация их реализации. Основными мероприятиями по повышению эффективности деятельности Транспортно-экспедиционного предприятия являются: 1. Повышение производительности подвижного ...

0 комментариев