Навигация

Направления развития рынка ценных бумаг на современном этапе

3. Направления развития рынка ценных бумаг на современном этапе

3.1 Основные проблемы инвестирования в ценные бумаги

Мировой опыт свидетельствует: одной из фундаментальных основ уверенного и качественного экономического роста в современных условиях является наличие развитого финансового рынка, где особая роль принадлежит рынку ценных бумаг, или, как принято его называть, фондовому рынку. Наличие рынка ценных бумаг является необходимым условием функционирования экономики развитых стран. В нашей стране рынок ценных бумаг еще не получил должного развития, хотя, разумеется, и в этом секторе экономики налицо определенный прогресс.

История фондового рынка Казахстана началась в 1992 году. С тех пор отечественный рынок ценных бумаг прошел ряд этапов в своем развитии:

- создана необходимая, отвечающая современным требованиям законодательная база;

- рынок ценных бумаг РК обеспечен достаточно развитой технической инфраструктурой;

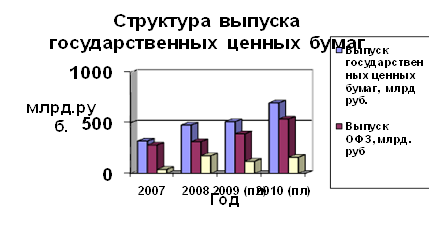

- укрепился рынок государственных ценных бумаг;

- начиная с 1999 года существенное развитие получил рынок негосударственных облигаций, где наблюдается значительный прогресс;

- в 2005 году началось бурное развитие паевых инвестиционных фондов и акционерных инвестиционных фондов. Они продемонстрировали сверхвысокие темпы роста: если активы ПИФов на первое января 2005 года составляли 389 млн. тенге, то к 1.01.2006 года этот показатель вырос до 12311 млн. тенге – более чем в 31 раз. Активы акционерных инвестиционных фондов выросли также более чем в 31 раз – с 555 млн. тенге на 1.04.2005 г. до 17478 млн. тенге на 1.01.2006 года.

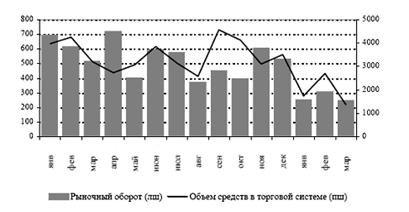

Однако несмотря на позитивные тенденции, рынок ценных бумаг Казахстана остается пока слаборазвитым. Высокие темпы роста в значительной степени можно объяснить небольшими масштабами рынка ценных бумаг Казахстана. На Казахстанской фондовой бирже объемы сделок с негосударственными ценными бумагами за весь 2006 год составили 974, 2 млрд. тенге, объем сделок с государственными ценными бумагами – 8111, 9 млрд. тенге. А к примеру, дневной оборот одной Нью-Йоркской фондовой биржи часто превышает три миллиарда долларов.

Пять-шесть лет назад существовало распространенное мнение, что финансовая система представляет собой некое автономно-суверенное образование, благополучие которого никоим образом не зависит от состояния других сфер экономической жизни общества. Эту иллюзию разделяли многие специалисты, полагавшие, будто можно без ущерба для общего дела сначала заняться укреплением финансовой системы, а уж затем перейти к стабилизации и подъему промышленного и сельскохозяйственного производства.

На протяжении 1993–1995 годов неуклонно сокращалось производство на отечественных предприятиях. В результате непродуманной налоговой политики уже к 1994 году промышленные предприятия в массе своей не только «проели» оборотный капитал, но и в ряде случаев их задолженность превысила стоимость основных фондов. А сельскохозяйственные производители в силу длительности оборотного цикла выбыли из сферы рентабельного банковского кредитования еще раньше. Одновременно снижались рентабельность, скорость и объемы оборота импортных операций, последовательно падала рентабельность торговой деятельности как таковой из-за уменьшения емкости внутреннего рынка и платежеспособного спроса на нем. Однако процесс сокращения сферы рентабельности хозяйственной деятельности и вытеснения за ее рамки ценных категорий хозяйствующих субъектов имел существенно разные результаты для производственной сферы и для финансового капитала. Если в результате накопления кризисных факторов производственные предприятия просто останавливались или существенно сокращали производство, то для субъектов финансового рынка достаточно своевременно оказалась сформирована ниша, обеспечившая их псевдорентабельное функционирование. Начиная с весны 1994 года практически единственной сферой достаточно надежного массового применения финансового капитала, кроме рентабельных в целом спекулятивных операций с валютой, стал фондовый рынок.

Характерно, что сейчас практически все инструменты фондового и денежного рынков по большей части утратили функцию обеспечения инвестиционной деятельности и используются преимущественно для обеспечения спекулятивного оборота капитала. Так, корпоративные ценные бумаги при нынешней модели приватизации обеспечивают поступление денежных ресурсов предприятиям – эмитентам в минимально возможных объемах, оставляя основную долю привлекаемого капитала во вторичном, спекулятивном обороте на фондовом рынке. Субъекты фондового рынка в настоящее время полностью ориентированы в качестве источника доходов от ценных бумаг не на дивиденд от прибыли хозяйствующего субъекта, а на рост курсовой стоимости акций. Вексельное и иное привлечение банками средств вкладчиков имеет целью опять-таки преимущественно расширение игры на фондовом и денежном рынках. Даже государство в лице Министерства финансов, выступая на денежном рынке в качестве эмитента ценных бумаг, вынуждено было ориентироваться на построение тривиальной «финансовой пирамиды», чтобы минимизировать бюджетные расходы на погашение внутреннего долга.

Сворачивание инвестиций и одновременно расширение объемов операций на фондовом и денежном рынках означает формирование тенденции накопления денежных ресурсов в национальной валюте в колоссальном спекулятивном масштабе. Будучи никак не связан с реальным производством и не обеспечен материальными активами, финансовый капитал в этой ситуации превращается просто в «воздух».

Текущее состояние фондового рынка Казахстана характеризуется отсутствием ликвидности вторичного рынка. Контрольные пакеты акций находятся в руках стратегических инвесторов, которые в основном не заинтересованы в продаже акций миноритарным акционерам. В то же время права миноритарных акционеров не являются достаточно защищенными. Кроме того, более половины сделок с акциями, совершаемых на Казахстанской Фондовой Бирже проходят в режиме прямых договорных сделок. Это указывает на нерыночный характер подобных операций. Прямые сделки являются удобным инструментом налогового планирования, в связи с освобождением от налогообложения дохода от прироста стоимости акций, входящих в листинг «А» и «В» биржи. Агентство и KASE предпринимают меры по борьбе с прямыми сделками, но их доля в объемном и количественном выражении остается высокой. По оценкам экспертов, рынок акций KASE – это прежде всего «схемный» рынок, на котором трудно работать розничному инвестору.

Несмотря на значительный объем первичных размещений облигаций на внутреннем рынке Казахстана, вторичный рынок остается неликвидным. Одной из главных причин низкой ликвидности рынка является доминирование на рынке институциональных инвесторов, стратегия которых заключается в том, чтобы держать долговые инструменты до погашения, не производя значительного объема активных спекулятивных операций.

Существующий на KASE институт маркет-мейкеров не решает задачи поддержания ликвидности. Брокеры, обладающие статусом маркет-мейкеров, не обладают достаточной капитализацией, что не позволяет им выставлять заявки значительного размера.

Кроме того, отсутствует рынок производных финансовых инструментов. Многие казахстанские банки и компании, между тем, имеют доступ к недорогим источникам финансирования за рубежом. Пенсионные фонды, будучи крупнейшими институциональными инвесторами, не имеют таких долгосрочных прибыльных инструментов, привлекательных для инвестирования. Мелких инвесторов на рынке практически не наблюдается.

При этом малые и средние предприятия испытывают трудности в доступе на фондовый рынок. Низкая конкурентоспособность промышленного сектора казахстанской экономики препятствует привлечению финансовых ресурсов с использованием фондового рынка. Также среди причин отказа казахстанских эмитентов от выхода на фондовый рынок следует отметить нежелание компаний раскрывать финансовую информацию и допускать к управлению предприятием внешних акционеров.

Около трети наименований акций официального списка недоступны на рынке. Среди них – ценные бумаги крупнейших компаний, которые являются флагманами казахстанской экономики.

Отраслевая структура оборота ценных бумаг не отвечает структуре официального списка KASE. Доля вторичного рынка акций в общем обороте фондовой биржи ничтожна мала. Несмотря на то, что казахстанский организованный рынок акций значительно вырос за последние годы в количественном выражении, но качественно он изменился мало. Котировки акций не адекватно реагируют на результаты деятельности эмитентов.

Из вышесказанного следует, что стоимость акций меняется в основном под влиянием факторов, непонятных розничному инвестору. Действие этих факторов часто невозможно прогнозировать. Поэтому участие в рынке розничного инвестора сопряжено с очень высоким риском. На данном этапе развития рынка необходимо использовать коллективные формы инвестирования и профессиональное управление активами.

Рынок ценных бумаг в развитых странах является одним из основных источников финансирования инвестиций в реальном секторе экономики. В последние годы эта роль рынка ценных бумаг возрастает ускоренными темпами, что выражается в значительном уменьшении доли банковского кредита в финансировании экономики и возрастании удельного веса инвестиций через приобретение инвесторами ценных бумаг корпораций. Причем главной фигурой в инвестиционном процессе в развитых странах выступают индивидуальные инвесторы.

Из всех вышеприведенных проблем необходимо выделить по своей серьезности проблему неразвитости рынка негосударственных акций. Это проблема не только самого рынка ценных бумаг, но и реального сектора экономики и, прежде всего, перерабатывающих отраслей. В настоящий момент в добывающий сектор экономики вливаются серьезные иностранные инвестиции в форме прямых инвестиций, в то время как в остальные отрасли народного хозяйства нашей страны иностранный капитал особо не торопится. И в этой ситуации привлечение инвестиций, как отечественных, так и иностранных, через размещение акций предприятий на рынке ценных бумаг стало бы альтернативным способом стимулирования развития отраслей недобывающего сектора экономики.

В результате развития рынка ценных бумаг создается все больше условий для деловой активности не только предпринимателей, но и других членов общества, которые могут выступать в роли частных инвесторов. Таким образом, будет ускоряться формирование среднего класса, который во всех развитых странах является устойчивой опорой общества. Человек, владеющий акциями предприятий, является не только получателем дохода в форме дивидендов, он практически совладелец предприятия. В этом случае граждане, во-первых, кровно заинтересованы в результатах деятельности предприятия, акциями которых они владеют; во-вторых, объективно вынуждены на постоянной основе повышать уровень своей экономической грамотности, что приводит к повышению развитости в целом населения страны. Вложения своего капитала в ценные бумаги заставляют человека быть более активным и неравнодушным к проблемам экономического развития своей страны.

Похожие работы

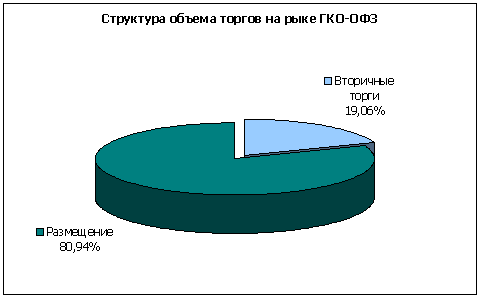

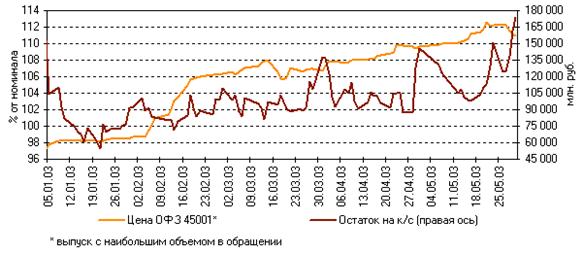

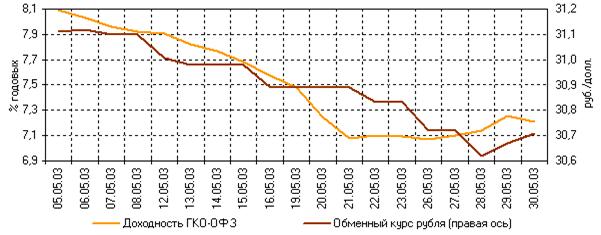

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

... , так и рынка капиталов, которые также включают движение прямых банковских кредитов, перераспределение денежных ресурсов через страховую отрасль, внутрифирменные кредиты и т.д. В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Фондовый рынок создает рыночный механизм свободного, хотя и регулируемого, перелива капиталов в наиболее ...

... в экономической и политической жизни той или иной страны. Курсы резко падают в годы кризисов и неблагоприятной конъюнктуры и, наоборот, повышаются в периоды оживления и подъема производства. 4. Классификация ценных бумаг Многообразие видов ценных бумаг предопределяет множественность критериев классификации. Традиционным является деление ценных бумаг по признаку принадлежности прав, ...

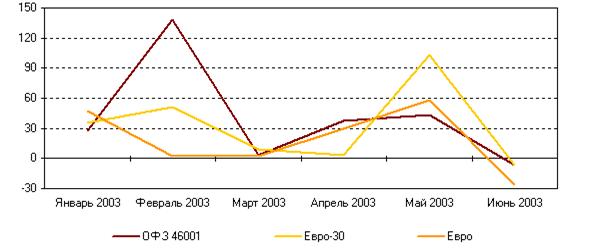

... , расширение использования возможностей российского фондового рынка акционерными обществами для привлечения инвестиционных ресурсов создает более устойчивую основу функционирования российского рынка государственных ценных бумаг, его большую ориентированность на потребности национальной экономики и снижение относительной зависимости от конъюнктуры мировых финансовых рынков. Особенно наглядно рост ...

0 комментариев