Навигация

Теории влияния дивидендной политики на цену капитала

1.5 Теории влияния дивидендной политики на цену капитала

1. Учет фактора риска при принятии решений о распределении прибыли. Критика подхода ММ базируется на идеалистичности предположений, на которых строится теоретическая конструкция. В теории ММ предполагается, что реинвестирование прибыли за счет сокращения дивидендных выплат не влияет на стоимость собственного капитала. Однако, в работах Гордона (M.J. Gordon. Optimal Investment and Financing Policy//Journal of Finance. May 1963. p. 264—272) и Линтнера (J. Lintner. Dividends, Earnings, Leverage, Stock Prices and the Supply of Capital to Corporations // Review of Economics and Statistics. August 1962, p. 243—269) доказывалось, что стоимость собственного капитала возрастает при уменьшении дивидендного выхода ψ так как возрастает риск акционеров.

Текущее получение дивидендов менее рискованно, чем будущий рост капитала, и за компенсацию большего риска акционеры требуют большую доходность, что увеличивает стоимость капитала корпорации ks. Увеличение стоимости капитала понижающе действует на цену капитала.

В выражении ожидаемой доходности по модели Гордона

k = da1 / ро + g,

где da1 / Po — дивидендная доходность.

В равновесной ситуации требуемая инвесторами доходность с учетом риска равна ожидаемой доходности и стоимость капитала ks есть требуемая доходность владельцев капитала (ks = da1 / ро + g). Гордон утверждает, что слагаемые требуемой доходности ks имеют различный риск, и их изменение будет оказывать влияние на значение ksi так дивидендная доходность da1/Po менее рискованна, чем слагаемое g:

1) дивиденд более прогнозируем по публикуемой информации о корпорации, чем прирост ожидаемой доходности от роста цены;

2) даже если корпорация сообщает о имеющихся высокодоходных инвестиционных программах, то эти сообщения не всегда внушают доверие. Инвестор понимает несовершенство мира и возможность подтасовки фактов со стороны менеджера. Цифры в отчете и в инвестиционной программе и цифры в ведомости на получение дивидендов оцениваются различно;

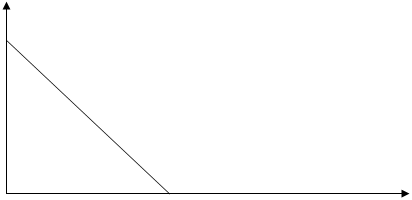

3) дивиденд устанавливает менеджер, на которого инвестор может воздействовать, а цены акций устанавливаются на рынке, и на них большое влияние оказывают рыночные факторы. Инвестор придерживается принципа «лучше синица в руках, чем журавль в небе». Если дивидендная политика не влияет на значение ks, то по теории ММ любая комбинация дивидендной доходности и темпа прироста будет давать постоянное значение.

Дивидендная доходность

Дивидендная доходность

16

10

Темп прироста g, %

10 16

Рисунок 2. Равноценность дивидендной доходности и прироста капитала

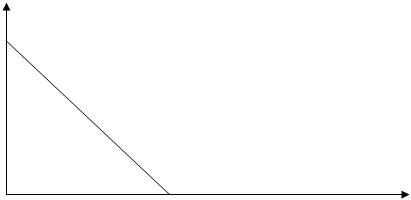

Дивидендная доходность

16

16

10

Темп прироста g, %

10 16 20

Рисунок 3. Неравноценность дивидендной доходности и прироста капитала

Например, дивидендная доходность может быть равна 10%, а темп прироста 6%, и наоборот. При нулевых дивидендах требуемая доходность будет по теории ММ определяться только прогнозируемым темпом прироста чистой прибыли (в данном примере ks = 16%).

В работах Гордона и Линтнера утверждается, что «дивиденд в руках» менее рискован, чем возможный прирост капитала «в небе», и инвесторы требуют премию за более высокое значение слагаемого g. Если на конкретный момент требуемая доходность была 16%, то рост g приведет к увеличению kg, как показано на рис. 3.

ks = da1/P0 + g + kv,

где kv — премия за риск выбора «журавля в небе», kv растет с ростом g, т. е. с увеличением доли g в ожидаемой доходности.

Для инвестора увеличение g не будет компенсироваться соответствующим падением дивидендной доходности. И наоборот, сокращение на 1% дивидендной доходности компенсируется инвесторам увеличением g более чем на 1%.

2. Учет налогообложения доходов инвестора. Рассматривая формулу ожидаемой доходности (k = Дивидендная доходность + Доходность прироста капитала) видно, что при различии в подоходном налогообложении дивидендов и прироста капитала ожидаемая доналоговая и посленалоговая доходности будут различаться для инвестора. Инвестор будет оценивать акции в зависимости от дивидендной политики (от выбора низкой или высокой доналоговой дивидендной доходности). Чистый доход акционера после получения дивидендов равен

(da)(n)(l-Ts),

где n — число акций у данного акционера,

Ts — предельная ставка подоходного налога, которая при прогрессивном налогообложении растет с ростом доходов. При продаже акций (при политике выкупа корпорацией своих акций или при недостатке текущих денежных средств у акционера) чистый доход составит

(P1 - Р0)(n)(1 - Тк),

где P1 - цена продажи акции,

n - число проданных акций,

Тк - ставка налога с прироста капитала.

Если прирост капитала, получаемый инвестором, облагается налогом больше, чем дивидендные поступления, то инвесторы в целях экономии на налогах предпочтут акции корпорации, которые мало растут в цене, зато обещают высокие дивиденды на акцию. И наоборот, если дивиденды облагаются налогом по более высокой ставке, чем прирост капитала, то инвесторы предпочтут акции с низкой доналоговой дивидендной доходностью. В этом случае акции корпорации, которая характеризуется низкой доналоговой дивидендной доходностью и высокой доходностью прироста капитала будут цениться на рынке выше, то есть цена этих акций будет больше, чем цена акций аналогичного риска, но иного подхода к размеру дивиденда. Если корпорация будет увеличивать размер дивиденда на акцию (т. е. повышать дивидендную доходность), то для компенсации налоговых платежей общая доналоговая доходность возрастет, а цена акции упадет, то есть произойдет уменьшение рыночной цены капитала. Теория, объясняющая выбор дивидендной политики эффектом на цену акции различий в налогообложении текущего дохода акционера и прироста его капитала, была предложена в 1979 году Литзенбергером и Рамасвами (R.H.Litzenberger and Ramaswamy. The Effects of Personal Taxes and Dividends on Capital Asset Prices //Journal of Financial Economics. June 1979, p. 163-196). Для того периода в США налоговые ставки по текущему доходу и приросту капитала значительно отличались. С 1986 года налог на дивидендный доход - 31%, на прирост капитала - 28%.

Налоговые ставки на прирост капитала более низкие, чем на дивиденды во многих странах (например, в Великобритании налог на прирост капитала - 30%, а на дивиденды выше).

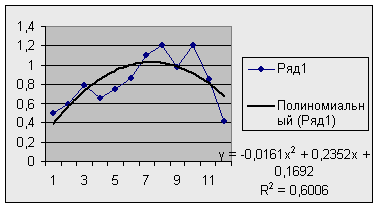

3. Учет асимметричности информации. Если инвесторы ожидают прирост дивидендов, например, на 10% в год, и если дивиденды действительно возросли на 10%, то цена акции слабо прореагирует на этот факт. Другое дело, если ожидался прирост 10%, а по окончании года менеджеры объявили о 35%-ном приросте дивидендов. В этом случае цена акций резко возрастет. Практика показывает, что цена реагирует не столько на ожидаемый рост (падение) дивидендов, сколько на неожиданные изменения в выплатах. Чем больше сюрпризов, тем сильнее реагирует цена. Если дивиденды растут, но темп роста меньше, чем ожидалось, то цена акций будет падать. Сторонники консервативного подхода объясняют этот факт предпочтением дивидендных выплат по сравнению с приростом капитала. В этой связи делается вывод, что принципиальные решения в дивидендной политике связаны с изменением дивиденда на акцию. Платить в текущем году дивиденд 2$ на акцию, когда платился 1$ в прошлом, более важное решение, чем значение дивидендного выхода. Миллер и Модильяни объясняли реагирование цены на объявленные дивиденды, как следование инвесторами рыночным сигналам, в данном случае сигналу о будущем росте. Менеджеры обладают большей информацией, чем инвесторы, и объявляют дивиденды, исходя из реального положения дел. Если объявляется рост дивидендов больше ожидаемого инвесторами, то это воспринимается как дополнительная положительная информация (сигнал) об улучшении финансового состояния корпорации. Корпорации следует учитывать рыночные ожидания и строить дивидендную политику таким образом, чтобы объявление дивидендов не приводило к снижению рыночной капитализации S

S = PN,

где Р — рыночная цена акции,

N -число акций в обращении.

Разница между рыночной капитализацией до объявления дивидендов S0 и после объявления S1 должна быть меньше фактической оценки дивидендов.

S1 + d>Soиd>So — S1.

Корпорации следует увеличивать выплату дивидендов до тех пор, пока темп прироста дивидендов будет превышать темп прироста рыночной цены.

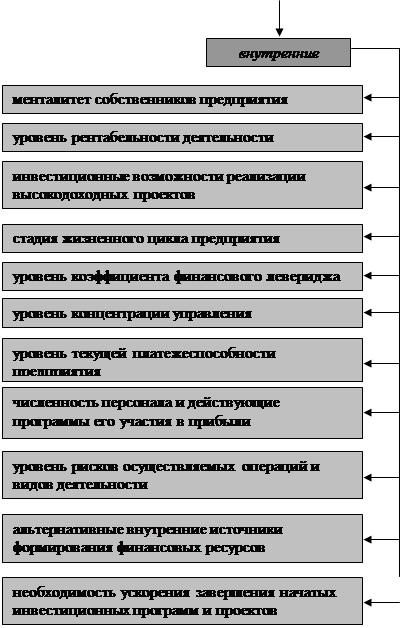

4. Учет возможности повышения цены через привлечение акционеров с одинаковыми предпочтениями дивидендной политики (по определению ММ, «эффект клиентуры» — clientele effect). Корпорации стремятся привлечь и сохранить тех акционеров, которых устраивает проводимая дивидендная политика. Предпочтения акционеров различны. Есть группа акционеров с невысоким личным доходом, которых интересуют текущие выплаты (пенсионеры, благотворительные фонды), и есть высокодоходные акционеры, которых не интересуют текущие выплаты и которые в любом случае будут реинвестировать дивиденды. Для этих акционеров дивидендные выплаты нежелательны:

1) из-за налогообложения, так как дивидендные выплаты увеличат общую сумму дохода и переведут акционера в более высокую налоговую категорию при прогрессивном налогообложении;

2) из-за трансакционных издержек по реинвестированию полученных денежных средств (в том числе вмененные издержки потери времени на поиск инвестиционных вариантов).

Если корпорация не удовлетворяет акционера своей дивидендной политикой, то акционер будет стремиться найти другую корпорацию. В итоге инвесторы, которых интересует текущий доход, будут преобладать среди акционеров корпорации с высоким значением дивидендного выхода и, наоборот, высокодоходные акционеры предпочтут корпорацию с низким дивидендным выходом. Менеджеры должны учитывать этот факт и не менять часто дивидендную политику, так как это приводит к затратам инвесторов на трансакционных издержках и налогах. В противном случае корпорация потеряет интерес для всех акционеров и цена ее акций упадет. С другой стороны, если менеджер видит реальный круг акционеров, которых устраивает новая дивидендная политика, и спрос на акции с их стороны будет превышать предложение акций недовольных акционеров, то корпорация может подтолкнуть неудовлетворенных акционеров продать акции тем, кто поддерживает новую дивидендную политику. В этом случае изменение дивидендной политики приведет к росту цены акции. Сформировавшийся рынок учитывает интересы акционеров, и если 30% инвесторов предпочитают низкие дивиденды, а оставшиеся 70% - высокие, то рынок ответит на эту потребность приблизительно 30% корпораций, проводящих политику низкого дивидендного выхода и 70% — высокого. В долгосрочной перспективе стремление к рыночному равновесию сократит влияние дивидендной политики на рыночную цену акции.

Недостаточная развитость фондового рынка и высокие трансакционные издержки ведут в России к невозможности осуществления эффекта клиентуры и как результат — к конфликту интересов. Руководство корпораций вынуждено учитывать интересы акционеров — бывших работников (ставших владельцами капитала в результате приватизации), а ныне пенсионеров с низкими доходами, и акционеров, которых интересует перспективный рост.

Похожие работы

... и директорами предприятии, руководителями их подразделений, информация глубоко обоснованная, составлена на базе выверенных объективных данных, используемых для управления своим предприятием. Методика экономического анализа конечных результатов интенсификации использования производственных и финансовых ресурсов Экономический анализ является неотъемлемой частью и одним из основных ...

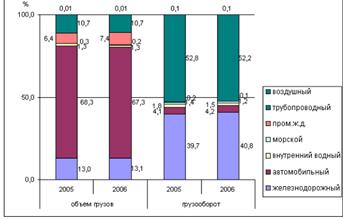

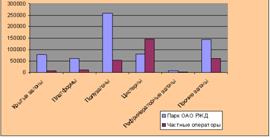

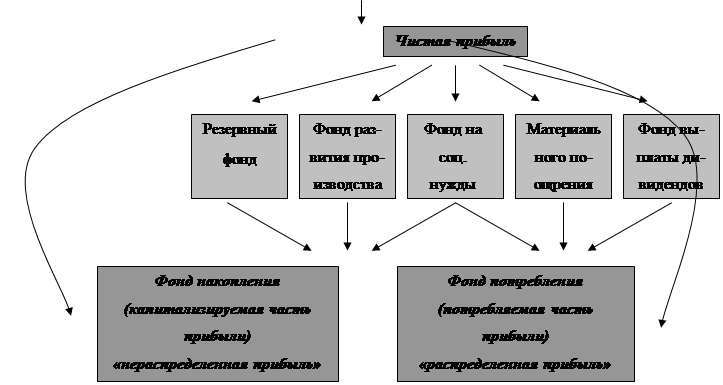

... 400 Дивидендные выплаты согласно дивидендной политике 10% 10% 10% 10% 10% Оптимальный размер дивиденда 17,24 23,5 8,26 35,64 39,26 40 3.2 Основные направления по формированию дивидендной политики ОАО «РЖД» Эффективность политики управления прибылью предприятия определяется не только результатами ее формирования, но и характером ее распределения. В идеале, на ...

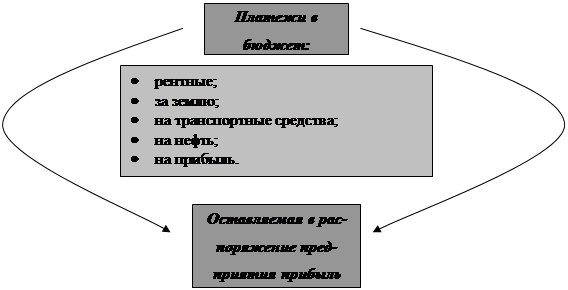

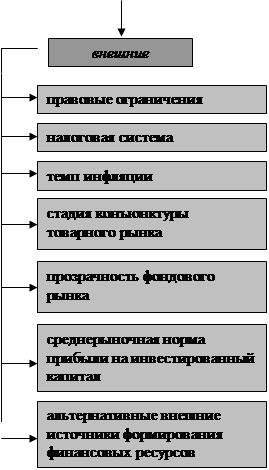

... по неотложным финансовым обязательствам. При большом объеме выплат прибыли на цели потребления, уровень может существенно снизиться. Распределение прибыли осуществляется в соответствии со специально подработанной политикой (ее основу составляет дивидендная политика), формирование которой представляет собой одну из наиболее сложных задач общей политики управления прибылью предприятия. Эта ...

... всей прибыли с тем, чтобы избежать налога; другие интересы могут быть у относительно небогатых акционеров. 6. Ограничения рекламно-финансового характера В условиях рынка информация о дивидендной политике компаний тщательно отслеживается аналитиками, менеджерами, брокерами и др. Сбои в выплате дивидендов, любые нежелательные отклонения от сложившейся в данной компании практики могут привести к ...

0 комментариев