Навигация

Анализ результатов финансово-хозяйственной деятельности предприятия ООО «Самородок»

2.3 Анализ результатов финансово-хозяйственной деятельности предприятия ООО «Самородок»

Перед тем как начать анализ результатов деятельности предприятия ООО «Самородок» необходимо произвести анализ текущего состояния фирмы. Важнейшими источниками информации служат Бухгалтерский баланс (форма №1), а также Отчет о прибылях и убытках (форма №2) (см. Приложение).

Чтобы наглядно представить изменения, произошедшие в основных статьях баланса проведем горизонтальный и вертикальный анализ баланса.

Горизонтальный анализ проведем без вычисления относительного изменения, т.к. эти вычисления не входят в задачи данной исследовательской работы.

Таблица 1

Горизонтальный анализ баланса за 2005г.

| Баланс предприятия на | 01.01.05 | 01.01.06 | абсолют, изменен. | относит, изменен. | |||

| Актив | |||||||

| 1.Внеоборотные активы | |||||||

| Нематериальные активы | 18 | 15 | -3 | ||||

| Основные средства | 751 | 1466 | 715 | ||||

| Незавершенное строительство | 58 | 54 | -4 | ||||

| Внеоборотные активы, всего | 827 | 1535 | 708 | ||||

| 2.Оборотные активы | |||||||

| Запасы | 1985 | 2949 | 964 | ||||

| НДС по приобретенным ценностям | 4 | 1 | -3 | ||||

| Дебиторская задолженность | 1530 | 265 | -1265 | ||||

| Денежные средства | 765 | 68 | -697 | ||||

| Оборотные активы,всего | 4284 | 3283 | -1001 | ||||

| Актив,всего | 5111 | 4818 | -293 | ||||

| Пассив | |||||||

| 3.Собственный капитал | |||||||

| Уставной капитал | 30 | 30 | - | ||||

| Добавочный капитал | 260 | 260 | - | ||||

| Нераспределенная прибыль | 3459 | 3627 | 168 | ||||

| Собственный капитал,всего | 3749 | 3917 | 168 | ||||

| 4.Долгосрочные обязательства | 0% | 0% | - | ||||

| 5.Краткосрочные обязательства | |||||||

| Кредиторская задолженность | 1362 | 901 | -461 | ||||

| Краткосрочные обязательства,всего | 1362 | 901 | -461 | ||||

| Пассив,всего | 5111 | 4818 | -293 | ||||

Представленные данные позволяют сделать следующие выводы:

1) общая сумма активов уменьшилась на 293, в то же время сумма обязательств также уменьшилась;

2) нераспределенная прибыль незначительно увеличилась;

3) сумма оборотных средств предприятия уменьшилась на 1001;

4) на фоне значительного уменьшения оборотных средств величина краткосрочных задолженностей уменьшилась на 461.

Таблица 2

Горизонтальный анализ баланса за 2006г.

| Баланс предприятия на | 01.01.06 | 01.01.07 | абсолют, изменен. | относит, изменен. | |||||

| Актив | |||||||||

| 1.Внеоборотные активы | |||||||||

| Нематериальные активы | 15 | 10 | -5 | ||||||

| Основные средства | 1466 | 1293 | -173 | ||||||

| Незавершенное строительство | 54 | 97 | 43 | ||||||

| Внеоборотные активы, всего | 1535 | 1400 | -135 | ||||||

| 2.Оборотные активы | |||||||||

| Запасы | 2949 | 2941 | -8 | ||||||

| НДС по приобретенным ценностям | 1 | 1 | - | ||||||

| Дебиторская задолженность | 265 | 695 | 430 | ||||||

| Денежные средства | 68 | 86 | 18 | ||||||

| Оборотные активы,всего | 3283 | 3723 | 440 | ||||||

| Актив,всего | 4818 | 5123 | 305 | ||||||

| Пассив | |||||||||

| 3.Собственный капитал | |||||||||

| Уставной капитал | 30 | 220 | 190 | ||||||

| Добавочный капитал | 260 | 260 | - | ||||||

| Нераспределенная прибыль | 3627 | 3866 | 239 | ||||||

| Собственный капитал,всего | 3917 | 4346 | 429 | ||||||

| 4.Долгосрочные обязательства | 0% | 0% | 0% | ||||||

| 5.Краткосрочные обязательства | |||||||||

| Кредиторская задолженность | 901 | 777 | -124 | ||||||

| Краткосрочные обязательства,всего | 901 | 777 | -124 |

| |||||

| Пассив,всего | 4818 | 5123 | 305 |

| |||||

Представленные данные позволяют сделать следующие выводы:

1) общая сумма активов увеличилась на 305, в то же время как сумма обязательств незначительно уменьшилась;

2) увеличение общей суммы активов произошло исключительно за счет увеличения нераспределенной прибыли: компания не эмитировала новые финансовые инструменты, и не увеличивала задолженности;

3) сумма оборотных средств предприятия увеличилась на 440. Это увеличение произошло главным образом за счет дебеторской задолженности;

4) на фоне значительного увеличения оборотных средств величина краткосрочных задолженностей уменьшилась на 124.

Таблица 3

Горизонтальный анализ баланса за 2007г.

| Баланс предприятия на | 01.01.06 | 01.01.07 | абсолют, изменен. | относит, изменен. | ||||

| Актив | ||||||||

| 1.Внеоборотные активы | ||||||||

| Нематериальные активы | 10 | 20 | 10 | |||||

| Основные средства | 1293 | 1186 | -107 | |||||

| Незавершенное строительство | 97 | 130 | 33 | |||||

| Внеоборотные активы, всего | 1400 | 1336 | -64 | |||||

| 2.Оборотные активы | ||||||||

| Запасы | 2941 | 4145 | 1204 | |||||

| НДС по приобретенным ценностям | 1 | 1 | - | |||||

| Дебиторская задолженность | 695 | 632 | -63 | |||||

| Денежные средства | 86 | 25 | -61 | |||||

| Оборотные активы,всего | 3723 | 4803 | 1080 | |||||

| Актив,всего | 5123 | 6139 | 1016 | |||||

| Пассив | ||||||||

| 3.Собственный капитал | ||||||||

| Уставной капитал | 220 | 220 | - | |||||

| Добавочный капитал | 260 | 260 | - | |||||

| Нераспределенная прибыль | 3866 | 4535 | 669 | |||||

| Собственный капитал,всего | 4346 | 5015 | 669 | |||||

| 4.Долгосрочные обязательства | 0% | 0% | 0% | |||||

| 5.Краткосрочные обязательства | ||||||||

| Кредиторская задолженность | 777 | 1124 | 347 | |||||

| Краткосрочные обязательства,всего | 777 | 1124 | 347 | |||||

| Пассив,всего | 5123 | 6139 | 1016 | |||||

Представленные данные позволяют сделать следующие выводы:

1) общая сумма активов увеличилась на1016, в то же время сумма обязательств увеличилась;

2) увеличение общей суммы активов произошло за счет увеличения нераспределенной прибыли: компания не эмитировала новые финансовые инструменты, и не увеличивала задолженности;

3) сумма оборотных средств предприятия увеличилась на 1080;

4) на фоне значительного увеличения оборотных средств величина краткосрочных задолженностей увеличилась на 347.

Теперь проанализируем баланс предприятия за 2006 и 2007г.г. методом вертикального анализа.

Таблица 4 Вертикальный анализ баланса за 2005,2006,2007г.г.

| Баланс предприятия на | 01.01.05 | 01.01.06. | 01.01.06 | 01.01.07 | 01.01.06 | 01.01.07 | |||||

| Актив | |||||||||||

| 1.Внеоборотные активы | |||||||||||

| Нематериальные активы | 0,35% | 0,31% | 0.31% | 0.20% | 0.20% | 0.33% | |||||

| Основные средства | 14,69% | 30,42% | 30.42% | 25.24% | 25.24% | 19.32% | |||||

| Незавершенное строительство | 1,13% | 1,12% | 1.12% | 1.89% | 1.89% | 2.12% | |||||

| Внеоборотные активы,всего | 16,17% | 31,85% | 31.85% | 27.33% | 27.33% | 21.77% | |||||

| 2.Оборотные активы | |||||||||||

| Запасы | 38,84% | 61,21% | 61.21% | 57.41% | 57.41% | 67.52% | |||||

| НДС по приобретенным ценностям | 0,08% | 0,02% | 0.02% | 0.02% | 0.02% | 0.02% | |||||

| Дебеторская задолженность | 29,94% | 5,5% | 5.5% | 13.57% | 13.57% | 10.29% | |||||

| Денежные средства | 14,98% | 1,41% | 1.41% | 1.68% | 1.68% | 0.41% | |||||

| Оборотные активы,всего | 83,84% | 68,14% | 68.14% | 72.68% | 72.68% | 78.24% | |||||

| Актив,всего | 100% | 100% | 100% | 100% | 100% | 100% | |||||

| Пассив | |||||||||||

| 3.Собственный капитал | |||||||||||

| Уставной капитал | 0,59% | 0,62% | 0.62% | 4.29% | 4.29% | 3.58% | |||||

| Добавочный капитал | 5,09% | 5,4% | 5.4% | 5.08% | 5.08% | 4.24% | |||||

| Нераспределенная прибыль | 67,68% | 75,28% | 75.28% | 75.46% | 75.46% | 73.87% | |||||

| Собственный капитал,всего | 73,36% | 81,30% | 81.30% | 84.83% | 84.83% | 81.69% | |||||

| 4.Долгосрочные обязательства | 0% | 0% | 0% | 0% | 0% | 0% | |||||

| 5.Краткосрочные обязательства | |||||||||||

| Кредиторская задолженность | 26,65% | 18,70% | 18.70% | 15.17% | 15.17% | 18.31% | |||||

| Краткосрочные обязательства,всего | 26,65% | 18,70% | 18.70% | 15.17% | 15.17% | 18.31% | |||||

| Пассив,всего | 100% | 100% | 100% | 100% | 100% | 100% | |||||

Представленные данные позволяют сделать следующие выводы:

1) Доля оборотных средств предприятия составляет больше половины активов предприятия, причем с каждым годом она возрастает;

2) Доля основных средств уменьшается;

3) Доля краткосрочных задолжностей находится приблизительно на уровне одной шестой от величины активов предприятия и не претерпивает существенных изменений;

4) Собственный капитал предприятия находится на уровне более 80% от общей суммы его пассивов, что говорит о низком уровне рискованности предприятия стать банкротом.

Теперь проведу анализ деятельности предприятия с помощью финансовых коэффициентов за 2005,2006,2007г.г.:

1) Коэффициент изменения валовых продаж - служит целям количественной характеристики приращения объема продаж текущего периода по отношению к объему валовых продаж предыдущего периода.

Расчет ведется по формуле:

(Выручка за текущий год - выручка за прошлый год) / (Выручка за прошлый год)

(14609-14277) / 14277=0,02 (2005г.) (10457-14609) / 14609= -0,28 (2006г.) (13519-10457) / 10457 =0,29(2007г.) В 2007г. объем продаж увеличился в сравнении с 2006г.

2) Показатель валового дохода - показывает какую долю валовый доход занимает в выручке предприятия.

Расчет ведется по формуле:

Валовый доход / Выручка от реализации 2322/14609= 0,16(2005г.) 1549/ 10457=0,15(2006г.) 2202/13519= 0,16 (2007г.)

В течении всего исследуемого периода валовый доход находится примерно на одном уровне.

З Жоэффициент операционной прибыли - показывает эффективность основной деятельности предприятия вне связи с финансовыми операциями и нормами фискального регулирования, принятыми в стране.

Расчет ведется по формуле:

Прибыль до процентных платежей и налогооблажения / выручка от реализации

779/14609=0,05(2005г.) 565/10457= 0,05(2006г.) 1017/13519 = 0,08(2007г.)

Т.к. коэффициент операционной прибыли в 2007г. увеличивается, то можно сказать, что производственная деятельность предприятия эффективна.

4)Коэффициент производственной себестоимости реализованной продукции — является дополнением коэффициента валового дохода в том смысле, что эти два коэффициента в сумме должны составлять 100%.

Расчет ведется по формуле: Себестоимость реализованной продукции / выручка от реализации

-12287 / 14609= -0,84(2005г.)

-8908/10457= -0,85(2006г.)

-11317/13519 = -0,84(2007г.)

5) Коэффициент оборачиваемости активов - показывает, какое количество вложенных активов необходимо для обеспечения данного уровня реализации продукции.

Расчет ведется по формуле:

2* выручка от реализации / (активы всего на начало года + активы всего на конец года)

2*14609 / (5111+4818)=29218/9929= 2,94 (2005г.) 2*10457/(4818+5123)=20914/9941=2,10 (2006г.) 2*13519/(5123+6139)=27038/11262=2,40(2007г.)

7)Коэффициент оборачиваемости дебиторской задолженности расчитывается по формуле:

2* выручка от реализации /(дебеторская задолженность на начало года + дебеторская задолженность на конец года)

2*14609/(1530+265)=29218/1795=16,28(2005г.)

2* 10457 / (265+695)=20914/ 960=21,79(2006г.)

2* 13519 / (695+632)= 27038 /1327=20,38(2007г.)

8) Коэффициент оборачиваемости кредиторской задолженности расчитывается по формуле:

2* материальные затраты / (кредиторская задолженность на начало года + кредиторская задолженность на конец года)

9) «Собственные оборотные средства»(показатель ликвидности) показывают степень платежеспособности предприятия по краткосрочным долгам.

Расчитываются по формуле:

Оборотные средства- краткосрочная задолженность 4284- 1362=2922(2005г.) 3283-901=2382(2006г.) 3723- 777=2946(2007г)

В 2007г. степень платежеспособности предприятия увеличилась на 564 в сравнении с 2006г.

10) Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. Основные показатели рентабельности можно объединить в следующие группы:

• рентабельность продукции, продаж - показывает, сколько прибыли приходится на единицу реализованной продукции;

• рентабельность производственных фондов;

• рентабельность вложений в предприятия - показывает эффективность использования всего имущества предприятия.

Расчет данных показателей по предприятию представлен в таблице 5.

Таблица 5

Показатели рентабельности продукции предприятия за 2005-2007г.г.

| Показатели | Расчет | 2005 | 2006 | 2007 | Отклонения+/- | |

| стр. | 2006г.от 2005 | 2007г.от 2006 | ||||

| 1.выручка от реализации товаров, работ,услуг(без НДС,акцизов и аналогичных обязательных платежей) | 010 | 14609 | 10457 | 13519 | -4152 | 3062 |

| 2.прибыль от реализации | 050 | 884 | 465 | 939 | -419 | 474 |

| 3. балансовая прибыль | 140 | 779 | 565 | 1017 | -214 | 452 |

| 4.чистая прибыль | 140-150 | 1390 | 891 | 1365 | -499 | 474 |

| Расчетные показатели (%) | * | |||||

| 1.рентабельность всей реализо- | 050 | 0,06 | 0,04 | 0,07 | -0,02 | 0,03 |

| ванной продукции | 010 | |||||

| 2.общая рентабельность | 140 | 0,05 | 0,05 | 0,07 | 0 | 0,02 |

| 010 | ||||||

| 3.рентабельность продаж по чистой прибыли | 140-140-150 | 0,10 | 0,09 | 0,10 | -0,01 | 0,01 |

| 010 | ||||||

На основе расчетов можно сделать следующие выводы:

• Показатель общей рентабельности за отчетный период вырос с 0,05 в 2006 до 0,07 в 2007г., т.е. в 1,4 раза.

• Показатель рентабельности продаж от чистой прибыли также вырос с 0,09 в 2006 до 0,10 в 2007г. Это говорит о том, что спрос на продукцию несколько возрос. Таким образом, в 2007г. на 1руб. реализованной продукции предприятие имело лишь 0,1коп. чистой прибыли.

• Рентабельность всей реализованной продукции увеличилась на 0,03% и составила к концу 2007г. 0,07%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 0,03коп. больше прибыли от реализации.

Как видно из вышесказанного, все показатели рентабельности продукции очень низкие.

В таблице 6 представлены показатели для расчета рентабельности предприятия.

Таблица 6 Показатели для расчета рентабельности предприятия

| показатели | Код стр. | 2005г. | 2006г. | 2007г. |

| 1.прибыль балансовая | 140(ф№2) | 779 | 565 | 1017 |

| 2.прибыль чистая | 140-150(ф№2) | 1390 | 891 | 1365 |

| 3.собственные средства | 490(ф№1) | 3749 | 3917 | 4346 |

| 4.доходы от участия в других организациях | 080(ф №2) | |||

| 5.долгосрочные финансовые вложения | 140(ф№1) | |||

| 6.долгосрочные заемные средства | 590(ф№1) | - | - | - |

На основе данных таблицы 6 можно сделать вывод о том, что если за 2006г. все показатели рентабельности вложений упали по сравнению с 2005г.,то в 2007г. произошла противоположная ситуация. Все показатели рентабельности вложений увеличились.

Глава 3. Пути увеличения прибыли на ОООСамородок

3.1 Пути снижения непроизводственных расходов и потерь

Проведенный анализ показывает, что ООО «Самородок» проводит большую работу по повышению эффективности производства, выполнения работ.

В результате этого на предприятии за 2007 год получены следующие результаты:

1. Выручка от реализации продукции (работ, услуг) составила 13519 тыс. руб.

2. Себестоимость реализованной продукции —11317 тыс. руб.

3. Прибыль от реализации -939 тыс. руб.

4. На величину балансовой прибыли, которая составила 2202 тыс. руб. повлияли увеличение прибыль от реализации продукции.

Как показывает анализ на ООО «Самородок» наблюдается повышение прибыли от реализации продукции. Так в 2006 году она составила 465 тыс. руб., а в 2007 году - 939 тыс. руб.

На изменение прибыли повлияли следующие факторы: себестоимость, разновидность выполняемых работ, объем реализации. Широкая гамма выполняемых работ и услуг укрепляет позиции ООО «Самородок» на рынке, расширяет объем оказываемых услуг.

Их данных анализа рентабельности фирмы ООО «Самородок» видно, что прирост рентабельности за отчетный период составляет 0,03%, т.к. увеличилась прибыль, которую предприятие имеет с каждого рубля реализованной продукции.

Для увеличения положительного результата на фирме «Самородок» предлагается разработать мероприятия обеспечивающие:

• Качество выполняемых работ, что приведет к конкурентоспособности и строгое соблюдение заключенных договоров на выполнение работ. Особо важно предприятию, найти заказчиков на выполнение престижных и наиболее нужных для рынка работ;

• Проведение масштабной и эффективной политики в области подготовки персонала, что представляет собой особую форму вложения капитала;

• Повышение эффективности деятельности предприятия по сбыту продукции.

• Прежде всего, необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращению всех видов запасов, добиваться

• максимально быстрого продвижения готовых изделий от производителя к потребителю;

• Улучшать заинтересованности выбора данного предприятия заказчи-ками работ;

• Увеличение объема производства выполняемых работ за счет более полного использования производственных мощностей предприятия;

• Сокращение затрат на производство за счет повышения уровня производительности труда, экономичного использования сырья, материалов,

• топлива, электроэнергии, оборудования;

• Сокращение не производственных расходов и производственного брака;

• Применение самых современных механизированных и автоматизированных средств для выполнения работ.

Выполнение этих предложений значительно повысит получаемую прибыль на предприятии.

Похожие работы

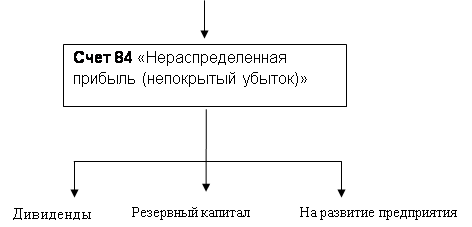

... прошлых лет, свидетельствуют о финансовой устойчивости предприятия, о наличии источника для последующего развития. Вывод: распределение и использование прибыли является важным хозяйственным процессом, обеспечивающим как покрытие потребностей предпринимателей, так и формирование доходов России. Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать ...

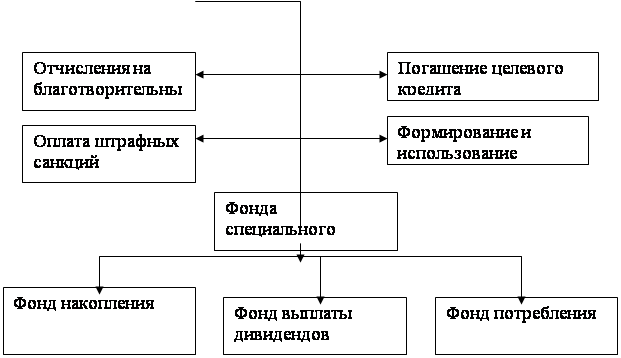

... чистой прибыли Так, на ООО «Трэк« из чистой прибыли образуются фонды: накопления, потребления, социальной сферы. Рассмотрим на примере ООО «Трэк» анализ распределения и использования прибыли. Резервный фонд на данном предприятии не сформирован, поэтому средства на пополнение резервного фонда не направлялись. Анализ распределения прибыли Принять данные коэффициенты ...

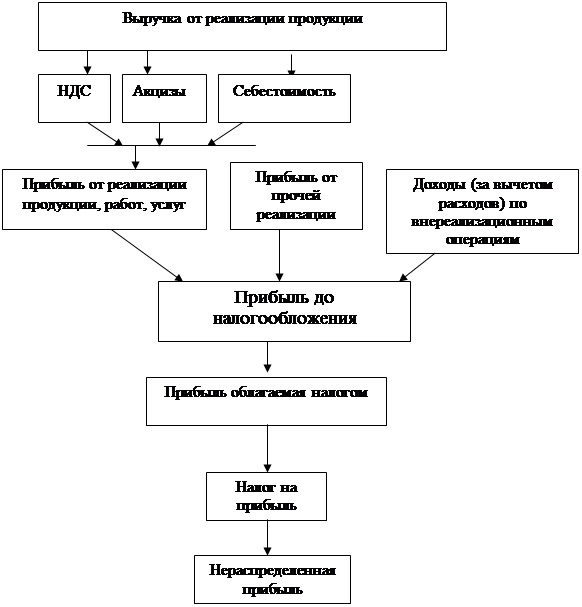

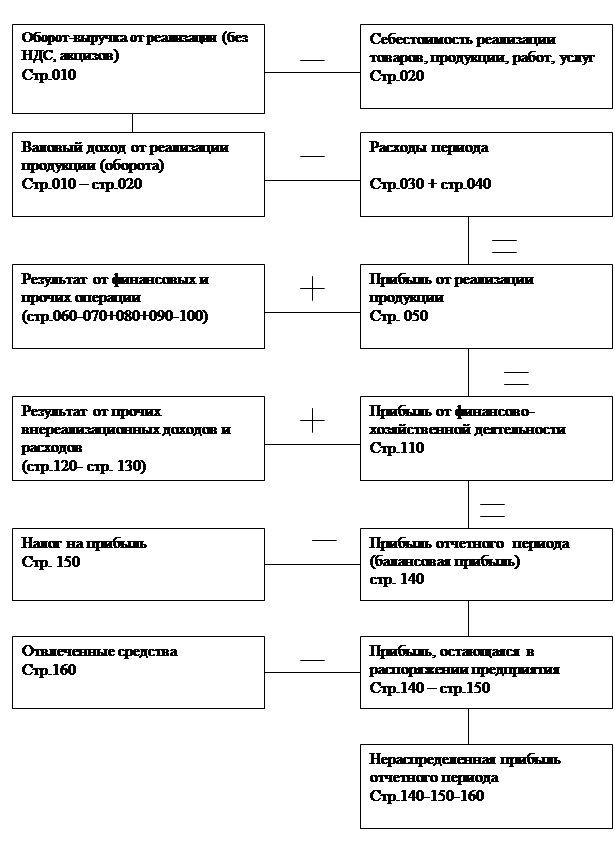

... механизированных и автоматизированных средств для решения задач анализа прибыли и рентабельности. 2. Анализ распределения и использования прибыли Прибыль, помимо других, призвана выполнять стимулирующую функцию. Ее суть в том, что прибыль является основным элементом финансовых ресурсов предприятия. Сегодня частные, коллективные, акционерные, иностранные предприятия функционируют на началах ...

... (11. с.19.) Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики возрастает. Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия. ...

0 комментариев