Навигация

Уменьшение дебиторской задолженности

3.2 Уменьшение дебиторской задолженности

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а вместе с тем и на финансовое состояние организации, оказывает увеличение или уменьшение дебиторской задолженности. Как видно из приведенного анализа (таблица 2.9) ее удельный вес в оборотных активах имеет достаточно большое колебание (56,75%, 63,56%, 51,96%).

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике организации по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности организации.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение – положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как на деятельность организации отразится недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшения прибыли, поэтому каждая организация заинтересована в сокращении сроков причитающихся ему платежей.

Анализируя данные о структуре дебиторской задолженности (таблица 2.13), следует обратить внимание, что на конец 2008 года резко возросла дебиторская задолженность прочих дебиторов. В основном это переплаты по налогам и сборам в бюджет. Конечно, вернуть деньги из бюджета страны проблематично, а иногда даже и не возможно. Но даже в данной ситуации есть выход: следует написать письмо в налоговую инспекцию с просьбой зачесть переплаты по одним налогам в счет других налогов, срок платежей по которым наступит в ближайшем будущем. Таким образом данную дебиторскую задолженность можно свести к минимуму. Считаю, что при проведении данной работы дебиторская задолженность прочих должников сократилась до 50 млн.р.

Что касается дебиторской задолженности поставщиков, то здесь следует проанализировать, какая часть данной дебиторской задолженности сформировалась за счет ошибочных переплат, а какая - за счет выдачи авансов поставщикам и подрядчикам в счет будущих поставок. На основании данных бухгалтерского учета переплаты составляют 13 млн.р. В данной ситуации отделу снабжения необходимо направить письмо поставщикам с просьбой вернуть излишне перечисленные суммы денежных средств. Дебиторская задолженность поставщиков в части переплат может быть снижена до нуля.

Оставшаяся часть дебиторской задолженности поставщиков и подрядчиков (435 млн.р.) представляет собой авансы выданные в счет будущих поставок. В 2007 году были проведены мероприятия по поиску поставщиков и подрядчиков, которые согласились работать на условиях последующих оплат. Это провело к сокращению дебиторской задолженности поставщиков и подрядчиков почти в 3 раза. На сегодня мировая экономическая обстановка не позволяет провести подобные мероприятия, т.к. многие поставщики пытаются снизить свои коммерческие риски и требуют хотя бы 50% - ой предоплаты за поставленные материалы.

Наибольший удельный вес в дебиторской задолженности занимает задолженность покупателей. На конец 2008 года данная величина достигла 15 008 млн.р. (таблица 2.13). Просроченная дебиторская задолженность составляет 1 533,21 млн.р. (таблица 2.15).

Предлагаю предприятию подать исковое заявление в суд о взыскании долгов с покупателей, просрочивших сроки погашения платежей. Договором поставки предусмотрено, что за каждый день просрочки начисляется пеня в размере 0,1% от суммы долга.

Рассчитаем размер пени, возможную к взысканию с покупателей.

Пеня (30дней просрочки) = 756 · 0,001 · 30 = 22,68 (млн.р.);

Пеня (60дней просрочки) = 186,82 · 0,001 · 60 = 11,21 (млн.р.);

Пеня (90дней просрочки) = 590,39 · 0,001 · 90 = 53,14 (млн.р.).

Договором поставки также предусмотрены штрафы за нарушение хозяйственных договоров в размере 5% от суммы долга.

Рассчитаем размер штрафов, возможных к взысканию с покупателей.

Штраф = 1533,21 · 0,05 = 76,66 (млн.р.)

Учитывая, что некоторые должники могут находиться на стадии банкротства либо не иметь средств на расчетных счетах для погашения своего долга, предположим, что через суд будет погашено 60% задолженности. Следовательно, сумма дебиторской задолженности покупателей после проведения данных мероприятий будет равна:

ДЗ покуп. = 1533,21 – 1533,21 · 0,6 = 613,28 (млн.р.)

Суммы полученных пени и штрафов будут соответственно равны:

Пеня = (22,68 + 11,21 + 53,14) · 0,6 = 52,22 (млн.р.)

Шраф = 76,66 · 0,6 = 46 (млн.р.)

После проведения всех выше перечисленных мероприятий сумма дебиторской задолженности в общей сумме оборотных активов будет равна:

ДЗ = 0 + 43 5+ 14380,79 + 613,28 = 15429,07 (млн.р.)

Общая сумма экономии средств за счет уменьшения дебиторской задолженности составит:

Э = 15914 – 15429,07 = 484,93 (млн.р.)

3.3 Расчет экономической эффективности использования оборотных активов от предлагаемых мероприятий

Для проведения анализа экономической эффективности использования оборотных активов используется ряд показателей:

1. Коэффициент оборачиваемости оборотных активов (п) характеризует размер выручки от продажи продукции в расчете на один рубль оборотных активов, а также показывает число оборотов, которые совершают оборотные активы за анализируемый период (формула 1.6).

Рост коэффициента оборачиваемости свидетельствует о более эффективном использовании оборотных активов.

2. Продолжительность одного оборота в днях (t) показывает средний срок, за который возвращаются в хозяйственный оборот денежные средства, вложенные в производственно-коммерческие операции и рассчитывается делением количества дней в анализируемом периоде на коэффициент оборачиваемости (формула 1.7).

3. Коэффициент закрепления средств в обороте (Кз) характеризует сумму оборотных активов, авансируемых на один рубль выручки от продажи продукции, и является показателем, обратным коэффициенту оборачиваемости (формулы 1.8, 1.9).

Чем меньше коэффициент закрепления, тем эффективнее используются оборотные активы.

4. Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли.

Сумма высвобожденных средств из оборота за счет ускорения оборачиваемости (-ΔОА) или дополнительно привлеченных средств в оборот (+ΔOА) при замедлении оборачиваемости определяется умножением фактического однодневного оборота по реализации на изменение продолжительности одного оборота в днях:

ΔОА = (t1 - t0) · В : Д , (3.3)

где t1, t0 - продолжительность одного оборота оборотных средств до проведения мероприятий и после проведения мероприятий соответственно, дн.;

В - выручка (нетто) от реализации продукции, млн.р.

Увеличение (уменьшение) суммы прибыли от реализации продукции можно рассчитать умножением относительного прироста (снижения) коэффициента оборачиваемости на сумму прибыли от реализации продукции до проведения мероприятий:

ΔП = По · Δп , (3.4)

где По - сумма прибыли от реализации продукции до проведения мероприятий, млн.р.;

Δп - коэффициент относительного прироста (снижения) числа оборотов оборотных активов. Рассчитывается по формуле:

Δп = (п1 - п0) : п0 , (3.5)

где п1 и п0 - коэффициенты оборачиваемости до проведения мероприятий и после проведения мероприятий соответственно, количество раз.

Ниже в таблице 3.1 представлена исходная информация для расчета экономической эффективности предлагаемых мероприятий.

Таблица 3.1 – Сравнительная таблица показателей использования оборотных активов

| Показатели | 2008 г. | после проведения мероприятий | Изменение (+,-), гр.3-гр.2 |

| 1 | 2 | 3 | 4 |

| Выручка-нетто от реализации продукции, млн.р. | 57 788,95 | 57 788,95 | 0,00 |

| Средняя величина оборотных активов, млн.р. | 30 627,00 | 28 783,07 | -1 843,93 |

| Число дней в периоде, дн. | 360,00 | 360,00 | 0,00 |

| Продолжительность оборота оборотных активов, дн. (стр.2*стр.3/стр.1) | 190,79 | 179,31 | -11,48 |

| Коэффициент оборачиваемости, кол-во раз (стр.3/стр.5) | 1,89 | 2,01 | 0,12 |

| Коэффициент закрепления средств в обороте (стр.2/стр.1) | 0,53 | 0,50 | -0,03 |

На основании данных таблицы можно произвести расчет экономической эффективности предлагаемых мероприятий. В начале рассчитаем сумму высвобожденных средств из оборота за счет ускорения оборачиваемости:

ΔОА = (t1 - t0) · В : Д = (179,31 - 190,79) · 57788,95 : 360 = - 1842,83 (млн.р.)

Далее произведем расчет коэффициента относительного прироста (снижения) числа оборотов оборотных средств:

Δп = (п1 – п0) : п0 = (1,89 - 2,01) : 1,89 = - 0,06

Рассчитаем, на какую сумму увеличится прибыль от реализации продукции за счет увеличения оборачиваемости оборотных активов:

ΔП = По · Δп = 5180,48 · 0,06 = 310,83 (млн.р.)

Как следует из данных таблицы 3.1, после проведения мероприятий продолжительность оборота оборотных активов составила 179,31 дней, по сравнению с 2008 годом она сократилась на 11,48 дней. Это привело к изменению коэффициентов оборачиваемости (увеличился с 1,89 до 2,01) и закрепления оборотных средств (снизился с 0,53 до 0,5).

В результате ускорения оборачиваемости оборотных активов относительная сумма средств, высвобожденных из хозяйственного оборота, составила 1 842,83 млн.р. Оборачиваемость оборотных активов после проведения мероприятий составила 2,01 раза, следовательно, за весь год сумма высвобожденных из хозяйственного оборота средств равна 3 704,09 млн.р. (1842,83 · 2,01).

Сумма прибыли вследствие ускорения оборачиваемости оборотных средств увеличилась на 310,83 млн.р.

Похожие работы

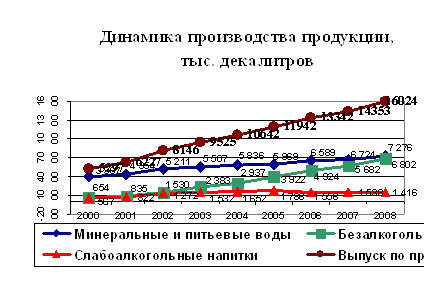

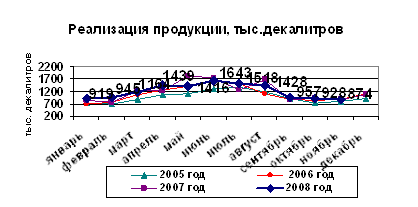

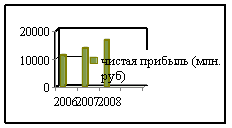

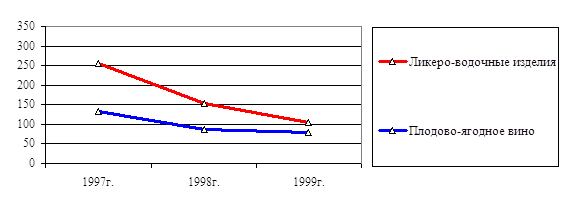

... -экономические мероприятия по улучшению показателей производственно-хозяйственной деятельности предприятия Проведённый анализ позволяет сделать вывод о том, что важнейшим резервом совершенствования производственно-хозяйственной деятельности предприятия ЗАО «МЗБН» является увеличение объёмов реализации продукции и рост прибыли, а также снижение себестоимости производимой продукции. Комплекс ...

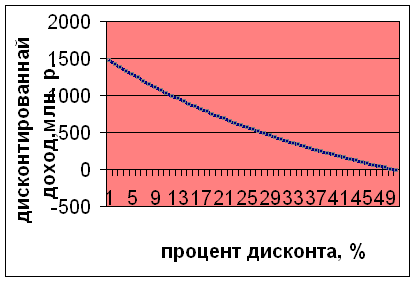

... фондовом рынке и, естественно, нет информации о рыночной цене акции. Таким образом вследствие недостатка информации нет возможности оценить инвестиционную привлекательность предприятия. 3. Оценка результатов хозяйственной деятельности предприятия в рыночной экономике (на примере ОАО «Винзавод «Георгиевский»). 3.1. Оценка экономического потенциала предприятия и источников его формирования. ...

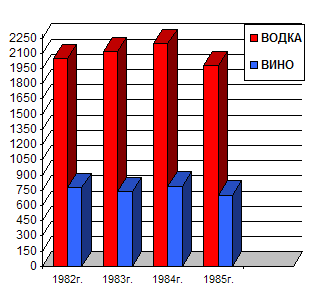

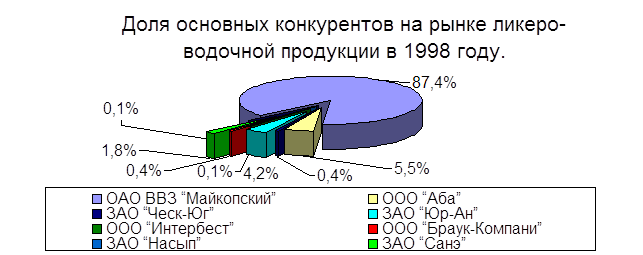

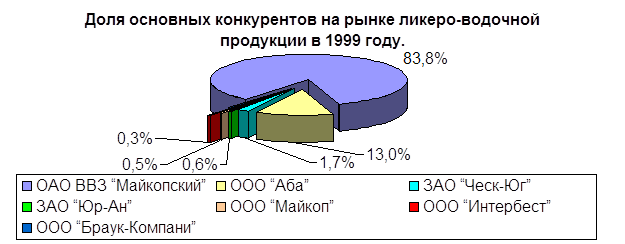

... за производимую нефирменную продукцию завод обязан выплачивать 3,5% от суммы произведенной продукции патентному держателю, что делает данное производство неприбыльным. Продукция винно-водочного завода «Майкопский» считается одной из лучшей по-своему качеству среди своих конкурентов на территории Российской Федерации. Это объясняется тем, что изделия изготавливаются из натуральных ингредиентов и ...

... встречного движения налогов. Необходимо иметь самостоятельные,устойчивые источники формирования доходов местных бюджетов. Местные органы государственной власти могут стимулировать деятельность тех предприятий, которые наиболее нужны для социального и экономического развития региона с помощью системы льготустановление льготных ставок арендной платы за аренду территории, льготного кредитования, ...

0 комментариев