Навигация

Сутність прибутку, його економічний зміст та значення

1.2 Сутність прибутку, його економічний зміст та значення

Прибуток є однією з основних категорій товарного виробництва. Це передусім виробнича категорія, що характеризує відносини, які складаються в процесі суспільного виробництва.

Водночас прибуток є однією з важливих форм розподілу національного доходу. Відтак прибуток характеризує відносини, які складаються в процесі первинного розподілу національного доходу, його перерозподілу і кінцевого використання.

Поява прибутку безпосередньо зв'язана з появою категорії «витрати виробництва». Прибуток — це та частина вартості продукту, що реалізується підприємством, яка залишається після покриття витрат виробництва. Обособления частини вартості продукції у вигляді витрат виступає в грошовому виразі як собівартість продукції [40].

Визначення економічної сутності прибутку, як і інших форм, що їх набирає національний дохід за його первинного розподілу і наступного перерозподілу, неможливе без правильного тлумачення сутності необхідного й додаткового продукту в суспільстві.

Необхідний і додатковий продукт — це категорії виробництва. Для з'ясування сутності цих категорій необхідно уточнити, що лежить в основі поділу чистого продукту на необхідний і додатковий. Згідно з економічною теорією це поділ часу праці, витраченої у сфері матеріального виробництва, на необхідний і додатковий. Протягом необхідного часу забезпечується створення «... фонду життєвих коштів або робочого фонду, що необхідний робітнику для підтримання і відтворення його життя і що за всіх систем суспільного виробництва він сам постійно повинен виробляти й відтворювати».

Додатковий продукт — частина чистого продукту, створювана безпосередніми виробниками понад вартість необхідного продукту. Додатковий продукт властивий усім суспільно-економічним формаціям і є однією з важливих умов їхнього успішного розвитку. У необхідному й додатковому продукті втілено заново створену вартість, грошове вираження якої становить національний дохід.

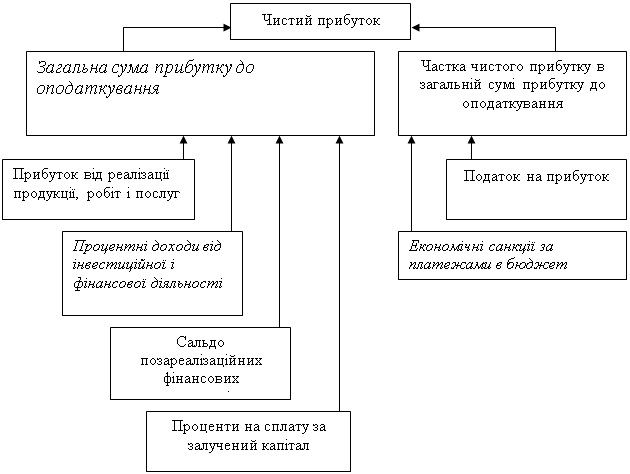

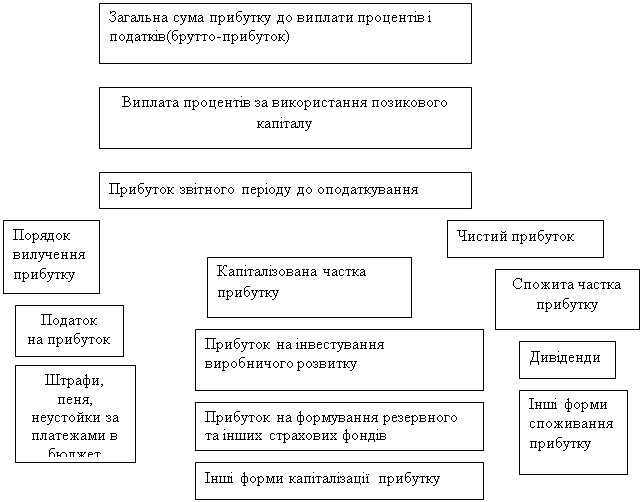

Прибуток — це частина заново створеної вартості, виробленої і реалізованої, готової до розподілу. Підприємство одержує прибуток після того, як втілена у створеному продукті вартість пройде відповідну стадію обороту і набере грошової форми.

Отже, об'єктивна основа існування прибутку пов'язана з необхідністю первинного розподілу додаткового продукту. Прибуток — це форма реалізації вартості в основному додаткового продукту. Однак прибуток включає і частину вартості необхідного продукту. Прибуток підприємств сфери матеріального виробництва — це частина національного доходу, що в результаті його первинного розподілу набирає форми чистого доходу підприємств.

Таким чином, прибуток є об'єктивною економічною категорією.

Тому на його формування впливають об'єктивні процеси, що відбуваються в суспільстві, у сфері виробництва й розподілу суспільного продукту, національного доходу.

Водночас прибуток — це підсумковий показник, результат фінансово-господарської діяльності підприємств як суб'єктів господарювання.

Тому прибуток відбиває її результати і зазнає впливу багатьох чинників.

Є особливості у формуванні прибутку підприємств залежно від сфери їхньої діяльності, галузі господарства, форми власності, розвитку ринкових відносин.

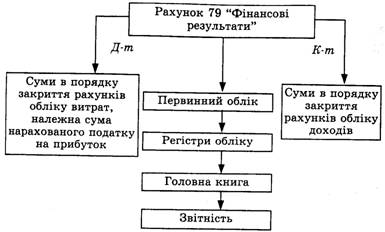

На формування прибутку, як фінансового показника роботи підприємства, що відбивається в бухгалтерському обліку, в офіційній звітності суб'єктів господарювання, впливає встановлений державою порядок формування витрат на виробництво продукції (робіт, послуг); обчислення й калькулювання собівартості продукції (робіт, послуг); визначення позареалізаційних прибутків і витрат; визначення балансового (валового) прибутку.

Отже, на формування абсолютної суми прибутку підприємства впливають результати, тобто ефективність його фінансово-господарської діяльності; сфера діяльності; галузь господарства; установлені законодавством умови обліку фінансових результатів [42].

Прибуток — це показник, що формується на мікрорівні. Прибуток народного господарства — це результат діяльності окремих підприємств, галузей економіки, розвитку окремих сфер, структурних зрушень в економіці, змін в порядку обліку фінансових результатів.

1.3 Загальна фінансово-економічна характеристика ДП «Трнасгарант-Україна»

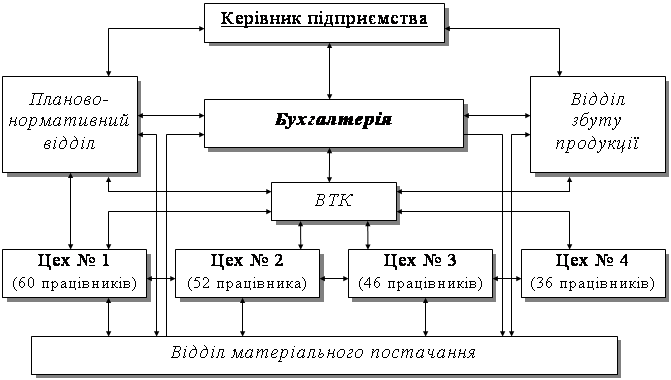

ДП «Трансгарант-Україна» надає послуги з перевезення вантажів залізничним транспортом з 2003 року. Є дочірньою компанією ТОВ «Фірма «Трансгарант» (Росія), яка входить до транспортної групи FESCO.

Стратегічним завданням компанії є доставка вантажів в найкоротші терміни на максимально вигідних умовах для клієнтів. Пріоритетним напрямом - обслуговування підприємств металургійної галузі.

ДП «Трансгарант-Україна» здійснює перевезення вантажів на всіх залізницях України, а також на залізницях країн СНД і Балтії.

Головний офіс ДП «Трансгарант-Україна» знаходиться в Києві. Філії компанії розташовані в Донецьку і Дніпропетровську. Планується відкриття представництва в Одесі.

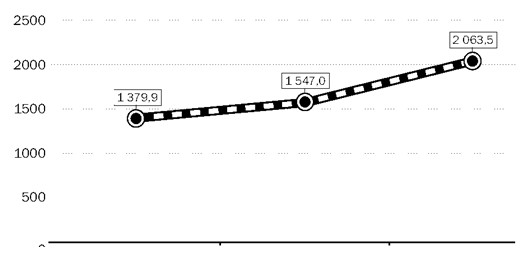

Річний об'єм перевезених ДП «Трансгарант-Україна» вантажів складає більше 5 млн. тонн. Наступна діаграма показує динаміку середньої дальності перевезень у період з 2005 по 2007 роки (рис. 1.2.).

Рис. 1.2. Динаміка середньої дальності перевезень вантажів, км.

В управлінні компанії знаходиться понад 3 тисячі одиниць рухомого складу, з них 50% - власні вагони.

Парк рухомого складу складається з піввагонів і окатишевозів. У перспективі заплановано перевезення великотоннажних контейнерів і труб.

Основними конкурентними перевагами Компанії можна вважати:

- багаторічний досвід роботи фахівців компанії на ринку транспортних послуг;

- парк власного рухомого складу, який має стабільну тенденцію до збільшення;

- філії в Україні;

- оперативна взаємодія з Укрзалізницей.

У наступній таблиці ми розглядаємо основні фактори, що впливають на діяльність підприємства та ступінь їх впливу (табл. 1.1).

Таблиця 1.1 Основні фактори, що впливають на діяльність підприємства [11]

| Група факторів | Опис проблем | Ступінь впливу на діяльність емітента | Які зміни, що прогнозуються, мають вплинути на підприємство | ||

| незначний вплив | середній вплив | значний вплив | |||

| Політичні | Політична нестабільність у державі | X | Законодавча база не сприяє розвитку вітчизняного товаровиробника. Удосконалення законодавчої бази буде сприяти процесу розвитку вітчизняного виробництва, створення сприятливих умов для залучення інвестицій в народногосподарчій комплекс | ||

| Фінансово-економічні | Високий рівень цін на ТМЦ, паливо та газ, включення до валових витрат тільки 10% балансової вартості основних технологічних засобів при фактичному їх зносу більш 80%. Високий рівень податків. | X | 1. Збільшення цін на газ призведе до зниження обсягів хімічної продукції та, як слідство, до погіршення фінансового стану товариства. 2. Удосконалення податкової та цінової політики. | ||

| Виробничо-технологічні | Зростання цін на основні засоби залізничного транспорту та їх ремонт, зростання фізичного зносу рухомого складу | X | Розробка плана технічного розвитку, економне витрачання всіх ресурсів для можливості модернізації та оновлення | ||

| Соціальні | зниження рівня життя. Недостатній рівень пенсій і заробітної плати. | X | Зменшення купівельної спроможності робітників, зменшення доходів, старіння кваліфікованих кадрів. | ||

| Екологічні | Місце знаходження Товариства у екологічно-небезпечній зоні впливає на стан здоров'я працівників | X | Законодавчі дії на рівні держави, податкові пільги, удосконалення медичного страхування. Необхідні додаткові витрати на оздоровчи заходи для робітників Товариства. | ||

| Примітки: | Основними факторами, які впливають на діяльність Товариства є нестабільність податкового законодавства. | ||||

Для загальної характеристики підприємства слід провести фінансовий аналіз його показників, вивчити їх у динаміці, в порівнянні з середніми показниками у галузі. Основні показники, показники платоспроможності, фінансової стійкості, автономії, маневреності оборотних засобів, фінансування, кредитоспроможності, ліквідності й інші. З метою проведення такого аналізу рекомендується складання порівняльного аналітичного балансу, до якого входять основні агреговані показники бухгалтерського балансу. Порівняльний аналітичний баланс дає змогу спростити роботу з проведення аналізу основних фінансових показників підприємства (табл. 1.2).

Таблиця 1.2 Порівняльний аналітичний баланс

| Найменування статті балансу | Код строки | 2005 рік | 2006 рік | 2007 рік | |||||||

| абсолютні величини (тис. грн.) | відносні величини (%) | абсолютні величини (тис. грн.) | відносні величини (%) | абсолютні величини (тис. грн.) | відносні величини (%) | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||

| АКТИВ | |||||||||||

| 1. Необоротні активи: | |||||||||||

| Основні засоби і нематеріальні активи | 010, 030 | 5824,4 | 65,5 | 7125,3 | 59,1 | 8243,1 | 74,5 | ||||

| Довгострокові фінансові інвестиції | 045, 060 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| Інші оборотні активи | 070 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| Усього за розділом 1 | 080 | 6337,3 | 71,3 | 7125,8 | 59,1 | 8243,8 | 74,5 | ||||

| 2. Оборотні активи: | 0,0 | 0,0 | 0,0 | ||||||||

| Запаси | 100-140 | 1815,6 | 20,4 | 2414,7 | 20,0 | 2502,7 | 22,6 | ||||

| Векселі одержані | 150 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| Дебіторська заборгованість | 160,170, 180, 190, 200, 210 | 653,6 | 7,4 | 281,2 | 2,3 | 269,3 | 2,4 | ||||

| Поточні фінансові інвестиції | 220 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| Грошові кошти та їх еквіваленти | 230-240 | 60,4 | 0,7 | 2134,6 | 17,7 | 8,6 | 0,1 | ||||

| Інші оборотні активи | 250 | 11,5 | 0,1 | 89,1 | 0,7 | 20,9 | 0,2 | ||||

| Усього за розділом 2 | 260 | 2541,1 | 28,6 | 4919,6 | 40,8 | 2801,5 | 25,3 | ||||

| 3. Витрати майбутніх періодів | 270 | 9,0 | 0,1 | 8,1 | 0,1 | 23,3 | 0,2 | ||||

| Валюта балансу (Б) | 280 | 8887,4 | 100,0 | 12053,5 | 100,0 | 11068,6 | 100,0 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||

| ПАСИВ | |||||||||||

| 1. Власний капітал | 380 | 8092,1 | 91,1 | 11276,1 | 93,6 | 10075,3 | 91,0 | ||||

| 2. Забезпечення наступних витрат і платежів | 430 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| 3. Довгострокові зобов'язання | 480 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| 4. Поточні зобов'язання | 620 | 795,3 | 8,9 | 777,4 | 6,4 | 993,3 | 9,0 | ||||

| 5. Доходи майбутніх періодів | 630 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | ||||

| Валюта балансу (Б) | 640 | 8887,4 | 100,0 | 12053,5 | 100,0 | 11068,6 | 100,0 | ||||

Всі основні засоби Товариства виробничого призначення-використовуються в процесі діяльності вантажного залізничного транспорту. Середній прогнозуємий термін їх експлуатації по групам - будівлі, споруди та передавальні пристрої 20-40 років, машини та обладнання 7-13 років, транспортні засоби 5-10 років, інші основні засоби 10 років

За 2005, 2006, 2007 роки первісна вартість основних засобів збільшувалась за рахунок придбання нових основних засобів. Також спостерігається позитивна тенденція до зменшення поточних зобов’язань та до збільшення власного капіталу. Довгострокових зобов’язань підприємство не має.

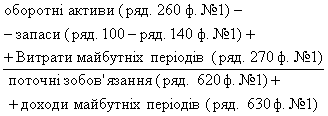

У ході аналізу кредитоспроможності проводяться розрахунки з визначення ліквідності активів підприємства і ліквідності його балансу (див. табл. 1.3.).

Ліквідність балансу виявляється в ступені покриття зобов'язань підприємстві його активами, строк перетворення яких на гроші відповідає строку погашення зобов'язань. Ліквідність балансу досягається встановленням рівності між зобов’язаннями підприємства та його активами.

Баланс вважається абсолютно ліквідним, якщо виконуються наступні умови: А1>П1, А2>П2, А3>П3 і А4<П4.

Таблиця 1.3 Аналіз ліквідності балансу (тис. грн.)

| актив | Код рядка | Рік | на початок періоду | на кінець періоду | пасив | Код рядка | Рік | на початок періоду | на кінець періоду | Платіжний надлишок або недостача | |

| на початок періоду | на кінець періоду | ||||||||||

| Найбільш ліквідні активи (А1) | 220+ 230+ 240 | 2007 | 2134,6 | 8,6 | Негайні пасиви (П1) | 530 | 2007 | 56,4 | 0,0 | -2078 | -8,6 |

| 2006 | 60,4 | 2134,6 | 2006 | 114,8 | 56,4 | 54,4 | -2078 | ||||

| 2005 | 158,4 | 60,4 | 2005 | 370,7 | 114,8 | 212,3 | 54,4 | ||||

| Активи, що швидко реалізуються (А2) | 130+ 140+ 150+ 160+ 170+ 180+ 190+ 200+ 210 | 2007 | 281,2 | 269,3 | Коротко- строкові пасиви (П2) | 640-380-480-530 | 2007 | 721,0 | 993,3 | 439,8 | 724,0 |

| 2006 | 693,1 | 281,2 | 2006 | 680,5 | 721,0 | -12,6 | 439,8 | ||||

| 2005 | 446,1 | 693,1 | 2005 | 641,0 | 680,5 | 194,9 | -12,6 | ||||

| Активи, що реалізуються повільно (А3) | 100+ 110+ 120+ 250+ 270 | 2007 | 2511,9 | 2546,9 | Довго- строкові пасиви (П3) | 430+ 480+ 630 | 2007 | 0,0 | 0,0 | -2512 | -2547 |

| 2006 | 1796,6 | 2511,9 | 2006 | 0,0 | 0,0 | -1797 | -2512 | ||||

| 2005 | 1590,7 | 1796,6 | 2005 | 0,0 | 0,0 | -1591 | -1797 | ||||

| Активи, що важко реалізуються (А4) | 080 | 2007 | 7125,8 | 8243,8 | Постійні пасиви (П4) | 380 | 2007 | 11276 | 10075 | 4150 | 1832 |

| 2006 | 6337,3 | 7125,8 | 2006 | 8092 | 11276 | 1755 | 4150 | ||||

| 2005 | 5936,5 | 6337,3 | 2005 | 7120 | 8092 | 1184 | 1755 | ||||

| Баланс | 280 | 2007 | 12053,5 | 11068,6 | Баланс | 640 | 2007 | 12054 | 11069 | 0,0 | 0,0 |

| 2006 | 8887,4 | 12053,5 | 2006 | 8887 | 12054 | 0,0 | 0,0 | ||||

| 2005 | 8131,7 | 8887,4 | 2005 | 8132 | 8887 | 0,0 | 0,0 | ||||

2005 - {А1< П1; А2 >П2; А3 > П3; А4 < П4}

2006 - {А1> П1; А2 <П2; А3 > П3; А4 < П4}

2007 - {А1> П1; А2 <П2; А3 > П3; А4 < П4}

Аналіз виявив недостатню ліквідність балансів підприємства за три роки. У 2005 воно було не в змозі розрахуватися з негайними боргами. Найбільш ліквідні активи то зростали, то знижувались у період з 2005 по 2007 роки. Ці скачки можна пояснити нестабільністю у державі, інфляційними процесами, зростанням цін.

Коефіцієнти, які використовуються при аналізі ліквідності (табл. 1.4.), дозволяють оцінити ефективність використання активів.

Таблиця 1.4 Коефіцієнти ліквідності балансу

| Найменування коефіцієнту | Формула розрахунку | Рік | На початок періоду | На кінець періоду | Зміна |

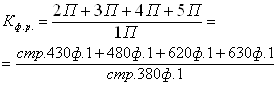

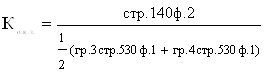

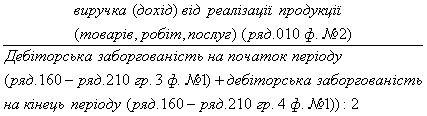

| Коефіцієнт поточної ліквідності (коефіцієнт покриття) |

| 2007 | 6,34 | 2,84 | -3,49 |

| 2006 | 3,21 | 6,34 | 3,13 | ||

| 2005 | 2,17 | 3,21 | 1,04 | ||

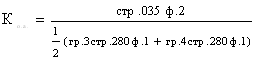

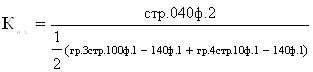

| Коефіцієнт швидкої ліквідності |

| 2007 | 3,11 | 0,28 | -2,83 |

| 2006 | 0,95 | 3,11 | 2,16 | ||

| 2005 | 0,60 | 0,95 | 0,35 | ||

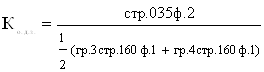

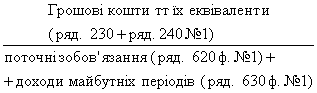

| Коефіцієнт абсолютної ліквідності |

| 2007 | 2,75 | 0,01 | -2,74 |

| 2006 | 0,08 | 2,75 | 2,67 | ||

| 2005 | 0,16 | 0,08 | -0,08 |

Ліквідність означає здатність перетворити актив в гроші без втрат його ринкової вартості. Коефіцієнти, які використовуються при аналізі ліквідності, дозволяють оцінити ефективність використання активів.

Коефіцієнт абсолютної ліквідності показує, яка частина поточних зобов’язань може бути погашена негайно. Нижня межа коефіцієнта дорівнює 0,25.

Коефіцієнт абсолютної ліквідності за 2004 рік становив – 0,16, за 2005 рік - 0,08 за 2006р. – 2,75, за 2007р. зменшився до 0,01, тобто тільки у 2006 рр. його значення було оптимальним.

Коефіцієнт поточної ліквідності дає загальну оцінку ліквідності активів, показуючи скільки гривень поточний активів підприємства доводиться на одну гривню поточних зобов’язань. Коефіцієнт поточної ліквідності, рівний 1 і більше, свідчить про сприятливий стан активів підприємства.

Коефіцієнт поточної ліквідності зменшився з 6,34 за 2006р. (2004 р. – 2,17, 2005 р. – 3,21) до 2,84 за 2007р., але величина коефіцієнту свідчить про сприятливий стан активів підприємства. Негативним можна визначити різкі коливання значення коефіцієнту.

Коефіцієнт швидкої ліквідності враховує якість оборотних активів, при його розрахунку враховуються найбільш ліквідні поточні активи. Орієнтовне нижнє значення дорівнює 0,6 – 0,8. Коефіцієнт швидкої ліквідності за 2004 р. становив 0,6, 2005р. - 0,95, тобто поліпшився та досягнув оптимального значення, за 2006р. він поліпшився ще, до 3,11, а у 2007 р. погіршився до 0,28, тобто впав нижче оптимального значення.

Більш наочно загальне фінансове положення становище підприємства можна відобразити за допомогою розрахунку коефіцієнтів фінансової стійкості. (див. табл. 1.5.)

Таблиця 1.5 Коефіцієнти фінансової стійкості

| Найменування коефіцієнту | Формула розрахунку | Рік | На початок періоду | На кінець періоду | Зміна |

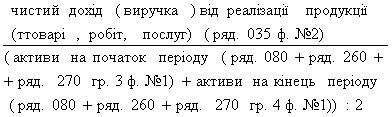

| Коефіцієнт фінансової автономії |

| 2007 | 0,94 | 0,91 | -0,03 |

| 2006 | 0,91 | 0,94 | 0,02 | ||

| 2005 | 0,88 | 0,91 | 0,03 | ||

| Коефіцієнт фінансової залежності |

| 2007 | 1,07 | 1,10 | 0,03 |

| 2006 | 1,10 | 1,07 | -0,03 | ||

| 2005 | 1,14 | 1,10 | -0,04 | ||

| Коефіцієнт фінансового ризику |

| 2007 | 0,07 | 0,10 | 0,03 |

| 2006 | 0,10 | 0,07 | -0,03 | ||

| 2005 | 0,14 | 0,10 | -0,04 |

Коефіцієнт фінансової стійкості (незалежності, автономії) визначає частку коштів власників підприємства в загальній сумі коштів, вкладених в майно підприємства. Чим вище значення цього коефіцієнта, тим більш стійко, стабільно і незалежно від кредиторів підприємство (оптимальне значення 0,5 і більш).

На протязі 2004-2006рр. значення коефіцієнта зросло до 0,94, за 2007рік зменшилось до 0,91. Тобто у 2007р. фінансова стійкість осталась в межах оптимального значення, але стала гірше.

Коефіцієнт покриття зобов’язань власним капіталом характеризує співвідношення власних і позикових коштів, та вказує залежність підприємства від залучених засобів (теоретичне значення менше 1). Чим вище цей показник, тим менше заборгованість підприємства, тим стійкіше його положення. За 2004-2006 рр. значення цього показника зменшилося до 1,07, за 2007р. коефіцієнт збільшився до 1,1. Тобто фінансова незалежність підприємства погіршилась, рівень залежності від залучених засобів збільшився.

Ділова активність у фінансовому аспекті проявляється перш за все в швидкості обороту засобів. Прискорення оборотності оборотних коштів знижує потребу в них, дозволяє підприємству вивільняти частину оборотних коштів. Швидкість обороту засобів - комплексний показник організаційно-технічного рівня підприємства.

Загальна оборотність всіх оборотних коштів складається з приватної оборотності окремих елементів оборотних коштів. Швидкість обороту (як загальна так і приватна) характеризується наступними показниками (табл. 1.6.)

Таблиця 1.6 Коефіцієнти ділової активності

| Найменування коефіцієнту | Формула розрахунку | Рік | На початок періоду | На кінець періоду | Зміна | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||||

| Коефіцієнт оборотності активів |

| 2007 | 2,1 | 1,8 | -0,3 | ||||

| 2006 | 1,9 | 2,3 | 0,4 | ||||||

| 2005 | 1,6 | 2,3 | 0,8 | ||||||

| Коефіцієнт оборотності дебіторської заборгованості |

| 2007 | 281,0 | 236,8 | -44,2 | ||||

| 2006 | 59,1 | 71,5 | 12,4 | ||||||

| 2005 | 25,0 | 37,4 | 12,4 | ||||||

| Тривалість обороту дебіторської заборгованості |

| 2007 | 1,3 | 1,5 | 0,2 | ||||

| 2006 | 6,2 | 5,1 | -1,1 | ||||||

| 2005 | 14,6 | 9,8 | -4,9 | ||||||

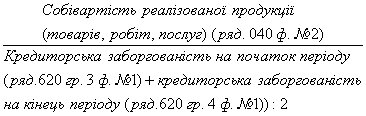

| Коефіцієнт оборотності кредиторської заборгованості |

| 2007 | 0,0 | 0,2 | 0,2 | ||||

| 2006 | 0,0 | 0,0 | 0,0 | ||||||

| 2005 | 0,0 | 0,0 | 0,0 | ||||||

| Тривалість обороту кредиторської заборгованості |

| 2007 | - | 1805,8 | - | ||||

| 2006 | - | - | - | ||||||

| 2005 | - | - | - | ||||||

| Коефіцієнт оборотності запасів |

| 2007 | 7,2 | 7,6 | 0,4 | ||||

| 2006 | 7,7 | 8,5 | 0,7 | ||||||

| 2005 | 6,6 | 9,7 | 3,1 | ||||||

| Тривалість обороту запасів |

| 2007 | 50,7 | 48,0 | -2,7 | ||||

| 2006 | 47,1 | 43,2 | -3,9 | ||||||

| 2005 | 54,9 | 37,6 | -17,3 | ||||||

| Тривалість операційного циклу | То.ц. = То.з. + То.д.з. | 2007 | 52,0 | 49,5 | -2,4 | ||||

| 2006 | 53,3 | 48,3 | -5,0 | ||||||

| 2005 | 69,5 | 47,4 | -22,1 | ||||||

| Тривалість оборотності оборотного капіталу | То.о.к. = То.з. + То.д.з. - То.к.з. | 2007 | - | 1756,3 | - | ||||

| 2006 | - | - | - | ||||||

| 2005 | - | - | - | ||||||

У період з 2005 по 2007 р. відбуваються позитивні тенденції зниження тривалості оборотності та ріст коефіцієнтів ділової активності підприємства.

Показники рентабельності характеризують ефективність роботи підприємства в цілому, прибутковість різних напрямів діяльності (виробничою, комерційною, інвестиційною), окупність витрат і так далі.

Вони більш повно, чим прибуток, відображають остаточні результати господарювання, тому що їх величина показує співвідношення ефекту з наявними або використаними ресурсами.

Їх використовують для оцінки діяльності підприємства і як інструмент в інвестиційній політиці і ціноутворенні (див. табл. 1.7).

Таблиця 1.7 Коефіцієнти рентабельності

| Найменування коефіцієнту | Формула розрахунку | Рік | На початок періоду (%) | На кінець періоду (%) | Зміна (%) |

| Рентабельність сукупного капіталу |

| 2007 | 39,2 | 0,0 | -39,2 |

| 2006 | 28,0 | 39,2 | 11,3 | ||

| 2005 | 14,5 | 28,0 | 13,5 | ||

| Рентабельність власного капіталу |

| 2007 | 28,3 | 0,0 | -28,3 |

| 2006 | 12,0 | 28,3 | 16,3 | ||

| 2005 | 2,6 | 12,0 | 9,4 | ||

| Валова рентабельність продаж |

| 2007 | 26,5 | 8,0 | -18,6 |

| 2006 | 20,1 | 26,5 | 6,4 | ||

| 2005 | 16,2 | 20,1 | 3,9 | ||

| Операційна рентабельність продаж |

| 2007 | 19,4 | 0,0 | -19,4 |

| 2006 | 11,6 | 19,4 | 7,8 | ||

| 2005 | 7,8 | 11,6 | 3,8 | ||

| Чиста рентабельність продаж |

| 2007 | 13,2 | 0,0 | -13,2 |

| 2006 | 4,9 | 13,2 | 8,4 | ||

| 2005 | 1,4 | 4,9 | 3,5 |

Зниження показників рентабельності у період з 2006 р. по 2007 р. до -0 обумовлене підвищенням собівартості продукції, також тим, що підприємство не впоралось покриттям витрат. Витрати зростали, а політика підприємства не була досить ефективною, щоб покрити їх, тому на кінець періоду підприємство має замість прибутку чисті збитки.

Проаналізувавши показники фінансового стану Підприємства, можливо зробити висновок, що підприємство станом на 31.12.2007р. має відносно ліквідний баланс і достатній рівень фінансової стійкості та платоспроможності, але є збитковим підприємством.

Усі коефіцієнти у звітному періоді погіршились, але деякі залишились в межах оптимального значення. Загалом підприємство сировиною і матеріалами забезпечене, зарплату виплачує своєчасно. Ознаки банкрутства відсутні.

Підвищення рівня ліквідності та рентабельності можливе через раціоналізацію організації використання фінансових ресурсів, поліпшення результатів виробничої і комерційної діяльності.

Похожие работы

... України "Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами" від 21.12.2000р. №2181. 2.2 Ознайомлення з фінансово-господарською діяльністю підприємства ТОВ "Валтекс" – товариство з обмеженою відповідальністю, засноване 04 липня 2000 року. Засновниками товариства являються фізичні особи. Товариство є юридичною особою відповідно до чинного ...

... період з 1 січня 2006 р. по 31 березня 2006 р. Директор АП „ Eco Plast”______________ Сертифікат аудиторської серії А № 35465768 ВИСНОВКИ В даній курсовій роботі я розглядав методичні засади формування в бухгалтерському обліку та аудиту, інформацію про доходи підприємства. Виходячи з бухгалтерського обліку я побачив різновиди доходів, їх класифікацію для подання у Звіті про фінансові ...

... ї інформації, дозволяє більше приділяти проведенню економічного і фінансового аналізу роботи підприємства та пошуку резервів щодо підвищення ефективності цієї роботи. 3 КОНТРОЛЬ ФІНАНСОВИХ РЕЗУЛЬТАТІВ 3.1 Економічний аналіз результатів господарської діяльності Термін "Аналіз" буквально означає розкладання об'єкта, що вивчається на окремі частини (елементи), на внутрішні властиві цьому ...

... бізнес-планів, при контролі за їх реалізацією, в системі маркетингу, тобто в системі управління виробництвом і реалізації продукції, робіт і послуг, орієнтованої на ринок. 1.5. Особливості аналізу фінансових результатів в умовах інфляції. Інфляція характеризується забезпеченням національної грошової одиниці і загальним підвищенням цін всередині країни. У теорії і практиці розрізнюють декі ...

0 комментариев