Навигация

Ввоз товаров на таможенную территорию Республики

3. Ввоз товаров на таможенную территорию Республики.

4. Приобретение объектов на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь.

Как видно, в объектах налогообложения участвуют товары, работы, услуги, основные средства и нематериальные активы.

Товаром признается имущество (за исключением имущественных прав), реализуемое либо предназначенное для реализации, если иное не установлено таможенным законодательством [14, ст. 29]. Законом также предусмотрено, что к товару не относятся деньги [7, п. 1-1 ст. 2].

Работой признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц [14, п. 1 ст. 30].

Услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности [14, п. 2 ст. 30].

Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения.

По общему правилу налоговая база при реализации товаров (работ, услуг), имущественных прав равна стоимости товаров (работ, услуг), имущественных прав, исчисленной исходя из рыночных цен (без включения НДС).

Таким образом, порядок определения налоговой базы при реализации зависит от суммы расчетов с покупателем.

Если товар подакцизный (сигареты, алкоголь, бензин), то в его стоимости учитывается сумма акциза. Сумма НДС, которую вы должны предъявить покупателю, в стоимость при этом не включается.

Таким образом, налоговая база = цена товаров (работ, услуг), имущественных прав.

В таком же порядке определяется налоговая база:

1) по товарообменным (бартерным) операциям;

2) при передаче права собственности на предмет залога залогодержателю в случае неисполнения обеспеченного залогом обязательства;

3) при передаче товаров (результатов выполненных работ, оказании услуг), имущественных прав для оплаты труда в натуральной форме.

4) при реализации произведенных товаров (работ, услуг), имущественных прав;

5) при реализации приобретенных товаров (работ, услуг), имущественных прав;

6) при реализации товаров (работ, услуг), имущественных прав их собственником, правообладателем на основе договоров поручения, комиссии или консигнации либо иных аналогичных договоров.

Налоговая база при реализации товаров (работ, услуг), имущественных прав собственного производства по ценам ниже их себестоимости определяется исходя из цены реализации таких товаров (работ, услуг), имущественных прав.

Рассмотрим общие правила определения налоговой базы:

1. Если ставка налога на добавленную стоимость одна, то налоговая база общая.

Следует суммарно определять налоговую базу по хозяйственным операциям, которые осуществляются на внутреннем рынке и которые облагаются по одной ставке.

Пример 1.

В течение января КУП «Золотая житница», осуществляющая оптовую торговлю, реализовала 100 т макаронных изделий по цене 100 тыс. руб. за тонну (без учета налога на добавленную стоимость). Макаронные изделия были реализованы 20 покупателям по 5 т каждому согласно договорам поставки. Кроме того, организация поставила 30 т крупы по цене 40 тыс.руб. за тонну (без учета налога на добавленную стоимость) 10 покупателям.

Решение.

Макаронные изделия и крупа облагаются по одной ставке налога на добавленную стоимость в размере 10%. Следовательно, налоговая база по всем осуществленным в январе операциям определяется организацией суммарно.

Итак, по итогам января при исчислении суммы налога на добавленную стоимость налоговая база равна:

НБ = (НБм1 + НБм2+.. + НБм20) + (НБк1 + НБк2 +.. + НБк10),

где НБ - общая сумма налоговой базы;

НБм - налоговая база по реализации макаронных изделий;

НБк - налоговая база по реализации крупы.

Общая сумма НДС по итогам января исчисляется следующим образом:

сумма НДС = НБ x 10%.

2. Если ставки налога на добавленную стоимость разные, то и налоговые базы разные.

Следует отдельно определять налоговые базы по каждому виду товаров (работ, услуг), имущественных прав, операции по реализации (передаче) которых облагаются по разным ставкам.

Пример 2.

За основу возьмем условия примера 1, с тем дополнением, что в январе КУП «Золотая житница» также реализовала остатки материалов, не использованных при выполнении строительных работ.

Решение.

Реализация макаронных изделий и крупы облагается по общей ставке налога на добавленную стоимость в размере 10%.

Реализация строительных материалов облагаются налогом на добавленную стоимость по ставке 18%.

Следовательно, налоговая база по реализации продовольственных товаров определяется отдельно от налоговой базы по реализации строительных материалов.

Итак, по итогам января при исчислении суммы налога на добавленную стоимость КУП «Золотая житница» определяет две налоговые базы:

1) НБ1 = (НБм1 + НБм2 +.. + НБм20 + НБк1 + НБк2 +.. + НБк10),

где НБ1 - налоговая база по реализации продовольственных товаров;

НБм - налоговая база по реализации макаронных изделий;

НБк - налоговая база по реализации крупы;

2) НБ2 = НБмат,

где НБ2 - налоговая база по реализации строительных материалов;

НБмат - налоговая база по реализации строительных материалов;

Общая сумма НДС по итогам января исчисляется следующим образом:

сумма НДС = (НБ1 x 10%) + (НБ2 x 18%).

Похожие работы

... . В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.[9]Раздел 2. Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “ Предприятие Приднепровских магистральных нефтепроводов ” 2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов” ...

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

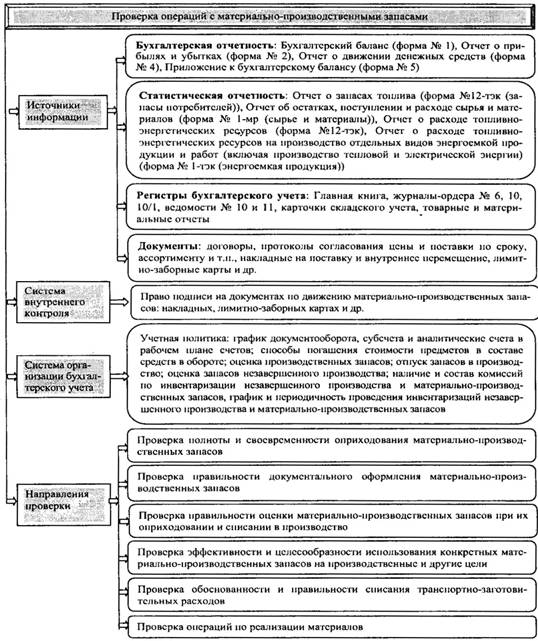

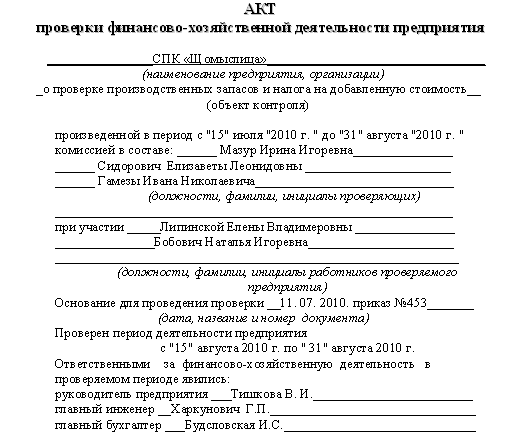

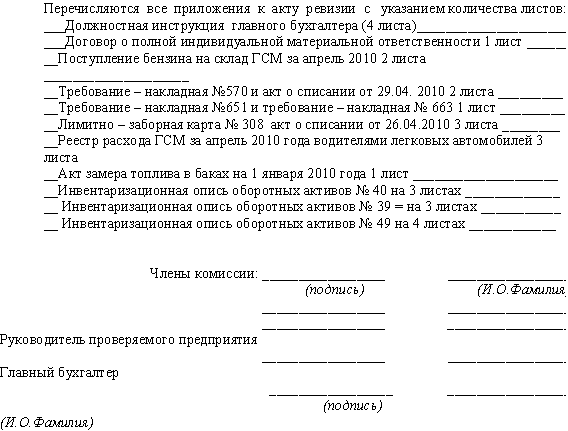

... № 210/161/151; Положение о приемке товаров по количеству и качеству, утвержденное постановлением Совета Министров Республики Беларусь от 03.09.2008 № 1290; 2. АУДИТ ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ И НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ 2.1 Проверка состояния складского хозяйства и обеспечения сохранности производственных запасов Для осуществления непрерывности процессов расширенного производства ...

... № 32 - АПК. 4. Учет расчетов по налогам и сборам на предприятии и его совершенствование 4.1 Синтетический и аналитический учет расчетов по налогам и сборам Сельскохозяйственное предприятие ОАО "Акр - Агро", как и другие с/х предприятия, а т. ж. предприятия других отраслей народного хозяйства, участвует в формировании общегосударственного фонда финансовых ресурсов. В зависимости от ...

0 комментариев