Навигация

Анализ финансовой устойчивости предприятия

2.2.2 Анализ финансовой устойчивости предприятия

Финансовая устойчивость – определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

| Долгосрочные активы (основной капитал) | Собственный основной капитал и долгосрочные кредиты | Перманентный капитал | |

| Текущие активы (рабочий капитал) | Постоянная часть | Собственный оборотный капитал | |

| Переменная часть | Краткосрочный заемный капитал | ||

Поскольку в условиях рыночной экономики осуществление процесса производства, его расширение, удовлетворение социальных нужд предприятия производится за счет самофинансирования, т.е. собственных средств. А при их недостаточности – заемных, то большое значение имеет финансовая независимость от внешних заемных источников, хотя обойтись без них сложно. Поэтому изучаются соотношения заемного, собственного и общего капитала с различных позиций.

Таблица 2.6 – Анализ показателей финансовой устойчивости

| Показатели (коэффициенты) | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1.Коэффициент автономии (собственности) Кав =Собственный капитал/Валюта баланса(общий капитал) нормативное значение 0,5-0,8 | 0,3 | 0,2 | -0,1 |

| 2.Коэффициент соотношения заемного и общего капитала К1 з.=Заемный капитал / Общий капитал | 0,7 | 0,8 | +0,1 |

| 3.Коэффициент долгосрочного привлечения заемного капитала К1 з.= Долгосрочные обязательства / Собственный оборотный капитал | 0,11 | 0,11 | - |

| 4.Коэффициент маневренности собственных средств Км= Собственный оборотный капитал / Собственный капитал Нормативное значение не менее 0,3-0,5 | 0,12 | 0,12 | - |

| 5.Коэффициент финансового риска Кф.р.=Заемный капитал / Собственный капитал | 3,618 | 6,600 | +2,982 |

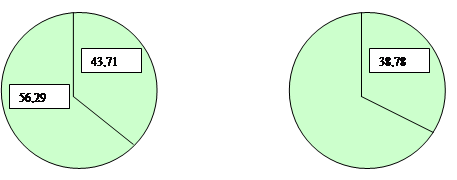

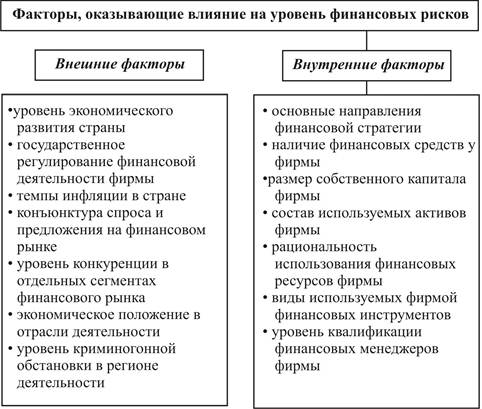

Величина коэффициента финансового риска (плеча финансового рычага) зависит от доли заемного капитала в общей сумме активов, соотношения оборотного и основного капитала, доли собственного оборотного капитала в формировании текущих активов, а также от доли собственного оборотного капитала в общей сумме собственного капитала.

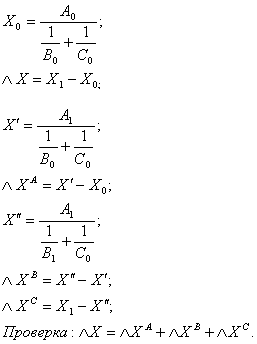

![]() =

= ![]() :

: ![]() :

: ![]() :

:

![]() :

: ![]() (4)

(4)

Расчет влияния данных факторов произвожу способом цепной подстановки:

Кф.русл.о = 0,783/0,548/0,522/0,847/0,893=3,618

Кф.русл.1= 0,868/0,548/0,522/0,847/0,893 = 4,011

Кф.русл.2 = 0,868/0,470/0,522/0,847/0,893 = 4,677

Кф.русл.3 = 0,868/0,470/0,372/0,847/0,893 = 6,563

Кф.русл.4 = 0,868/0,470/0,372/0,846/0,893 = 6,571

Кф.русл.5 = 0,868/0,470/0,372/0,846/0,889 = 6,600

Общий прирост коэффициента финансового риска за отчетный период составляет 2,982 (6,600-3,618), в том числе за счет изменения:

- доли заемного капитала в общей валюте баланса

4,011-3,618=+0,393

-доли основного капитала в общей сумме активов

-4,677-4,011 = +0,666

-соотношения текущих активов с основным капиталом

-6,563 – 4,677 = +1,886

-доли собственного оборотного капитала в формировании текущих активов

-6,571-6,563 = +0,008

-соотношения суммы собственного капитала с суммой собственного оборотного капитала

-6,600-6,571 = +0,029

Расчет нормативной величины доли заемного капитала

Нз.кап. = dосн.*0,25 + dоб.*0,5(5)

Где, dосн. –удельный вес основного капитала

dоб - удельный вес оборотного капитала

Нз.кап = 0,47*0,25+0,52*0,5 = 0,37

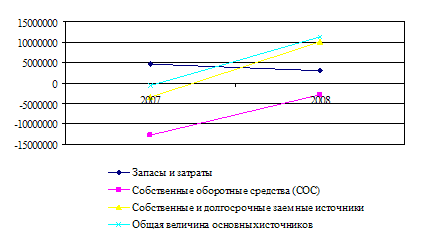

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат. Для характеристики источников формирования запасов и затрат используются следующие показатели:

Таблица 2.7 – Анализ показателей источников формирования запасов и затрат

| Показатели | На начало года Тыс.руб. | На конец года Тыс.руб. | Изменение (+), (-) |

| 1 | 2 | 3 | 4 |

| 1.Наличие собственных оборотных средств Ес = Сс – F 2. Наличие собственных и долгосрочных заемных источников Ет= (Сс + Сд) – F 3.Общая величина основных источников формирования E∑ =(Cc +Cд) – F + Cк = Ет + Ск | -131872 -121631 -104269 | -151409 -144092 -132114 | -19537 -22461 -27845 |

Где, Сс - источник собственных средств, тыс.руб.

F – величина основного капитала, тыс.руб.

Сд – долгосрочные обязательства, тыс.руб.

Cк – краткосрочные кредиты и займы, тыс.руб.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспечения запасов и затрат источниками их формирования.

Таблица 2.8 – Анализ показателей обеспечения запасов и затрат источников формирования.

| Показатели | На начало года Тыс.руб. | На конец года Тыс.руб. | Изменение (+), (-) |

| 1 | 2 | 3 | 4 |

| 1.Излишек (+) или недостаток (-) собственных оборотных средств ± Ес = Ес – Z 2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников ± Ет = Ет – Z =(Cc + Cд) – Z 3.Излишек (+) или недостаток (-) общей величины основных источников формировани ± E∑ = E∑ - Z = (Cc + Cд+Ск)- Z | +1167 +11408 +28770 | -80371 -73054 -61076 | -79204 -61646 -32306 |

Где Z –величина запасов и затрат

Вычисление трех показателей обеспеченности запасов и затрат источниками их формирования позволяет классифицировать финансовые ситуации предприятия по степени их устойчивости.

Таблица 2.9 – Определение типа финансового состояния

| Тип финансовой устойчивости | Значение за ряд лет | |||

| 2004г. | 2005г. | 2006г. | 2007г. | |

| 1 | 2 | 3 | 4 | 5 |

| 1.Абсолютная устойчивость Z < Ec + Ck 2.Нормальная устойчивость Z ≈ Ec + Ck (±10%Z) 3.Неустойчивое (предкризисное) финансовое состояние Z < Ec + Ck + Co Co= Кз-Dз 4.Кризисное финансовое состояние (предприятие находится на грани банкротства) Z > Ec + Ck + Co | - - + - | - - + - | - - + - | - - + - |

Определяя запас финансовой устойчивости предприятия (зоны безубыточности) все затраты в зависимости от объема производства и реализации продукции разбиваются на переменные и постоянные, определяется сумма максимального дохода и его доля в выручке от реализации продукции, рассчитывается безубыточный объем продаж (порог рентабельности), т.е. сумма выручки, которая необходима для возмещения постоянных расходов предприятия. Прибыли при этом нет, но нет и убытка. Рентабельность при такой выручке равна нулю.

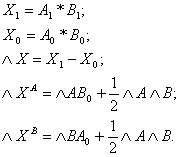

Порог рентабельности = ![]() (6)

(6)

Запас фин.устойчивости= ![]() *100(7)

*100(7)

Таблица 2.10 – Расчет порога рентабельности и запаса финансовой устойчивости предприятия

| Показатели | 2005г. | 2007г. |

| 1 | 2 | 3 |

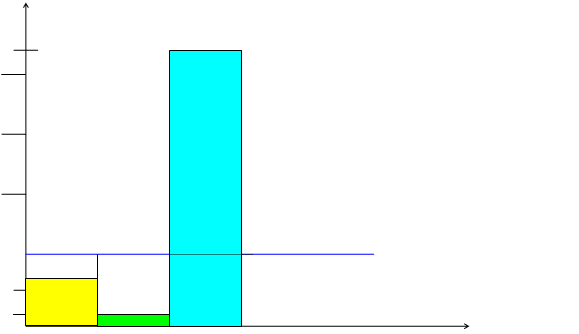

| 1.Выручка от реализации продукции без НДС, акцизов и др, тыс. руб. 2.Полная себестоимость реализованной продукции, тыс. руб 3.Сумма переменных затрат, тыс. руб. 4.Сумма постоянных затрат, тыс. руб. 5.Сумма маржинального дохода, тыс. руб. (п.1 - п.3) 6.Доля маржинального дохода в выручке, % 7.Прибыль, тыс. руб (п.5 - п.4) 8.Порог рентабельности, тыс. руб 9.Запас финансовой устойчивости : тыс.руб. % | 196042 180649 157462 23187 38580 19,68 15393 117820 78222 39,9 | 322710 302842 276967 25875 45743 14,17 19868 182604 140106 43,4 |

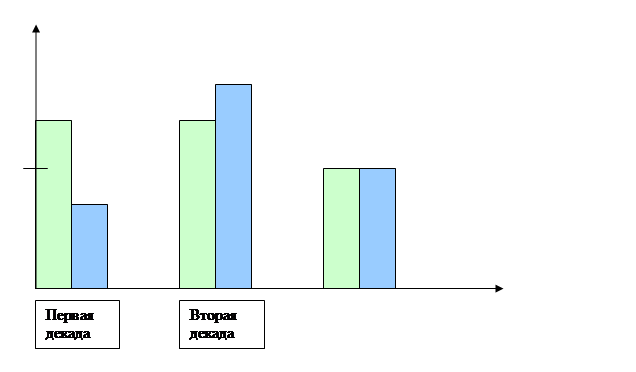

Графический запас финансовой устойчивости представлен на рисунке 6

Определение запаса финансовой устойчивости за отчетный период.

Где ось Х – объем реализации и продукции, тыс.руб.

Ось Y – постоянные, переменные затраты и прибыль, тыс.руб.

Пересечение линии выручки и затрат и есть порог рентабельности. В этой точке выручка равна затратам. Выше ее зона прибыли, ниже – зона убытков.

Коэффициент автономии предприятия на достаточно низком уровне 0,3, что меньше нормативного значения, к концу года он составил0,2. А доля заемного капитала, наоборот, увеличилась на 0,1 и имеет достаточно высокий уровень 0,8. Это оценивается отрицательно, т.к. увеличивается финансовый риск предприятия. Коэффициент долгосрочного привлечения заемных средств также достаточно низок – 0,11. Это значит, что каждый рубль долгосрочных активов финансировался из заемных источников на 11копеек. А коэффициент маневренности собственных средств на начало т конец года составил 1,12 руб., что гораздо выше нормативного значения. Это является положительным моментом, собственные средства находятся в мобильной форме. Доля собственного капитала имеет тенденцию к понижению. За отчетный год она снизилась на 31,7%, т.к.темпы прироста собственного капитала значительно ниже темпов прироста заемного. Нормативная доля заемного капитала на конец года должна составлять 0,37, а фактически величина его значительно выше. Вследствие этого плечо финансового рычага увеличилась на 2,982%. Это также свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно увеличилась. Кроме этого запасы и затраты превышают источники формирования на 61076 тыс.руб. Этот недостаток средств покрывается за счет кредиторской задолженности. По данным таблицы 2.10 в прошлом году нужно было реализовать продукции на сумму 117820 тыс.руб., чтобы покрыть все затраты. При такой выручке рентабельность равна нулю. Фактически выручка составила 196042 тыс.руб., что выше пороговой на 78222 тыс. руб., или на 39,9%. Это и есть запас финансовой устойчивости или зона безубыточности предприятия. В отчетном году запас финансовой устойчивости несколько увеличился и составил 43,4%. Данное увеличение произошло в основном за счет увеличения объема продаж и уровня цен на продукцию. В дальнейшем выручка может снизиться, но только на 43,4%. Если же выручка станет еще ниже предприятие находится в неустойчивом финансовом положении (предкризисном), которое сохраняется на протяжении нескольких лет. Если нехватка собственных источников будет расти предприятие также может стать на грани банкротства.

Устойчивость финансового состояния может быть восстановлена путем:

а)ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

б)пополнение собственного оборотного капитала за счет внутренних и внешних источников;

в)обоснованного уменьшения запасов и затрат (до норматива), выяснить причины их резкого увеличения на конец года.

Похожие работы

ым видам деятельности (по элементам затрат). Пояснительная записка, необходимая для анализа финансово – хозяйственной деятельности предприятия, нам не была предоставлена. В целом, бухгалтерскую отчетность за два года можно считать достоверной и качественной для проведения анализа. Потому, что все данные на конец прошлого года соответствуют началу отчетного. Отсутствуют данные лишь за 2002 год, ...

... 4 Анализ финансовых результатов деятельности предприятия 4.1 Анализ прибыли Показатели прибыли используются в анализе хозяйственной деятельности предприятия. Факторы, формирующие балансовую прибыль предприятия, рассмотрим в таблице 11. Таблица 11. Анализ прибыли № пп Показатель Ед. изм. Обозначение формулы План Отчет Отклонения абсолютное % 1. Выпуск продукции ...

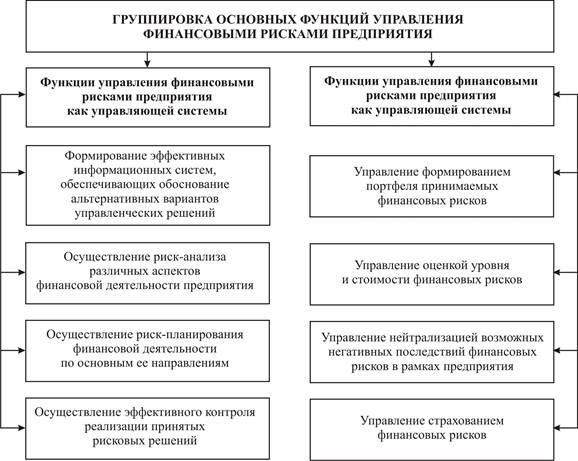

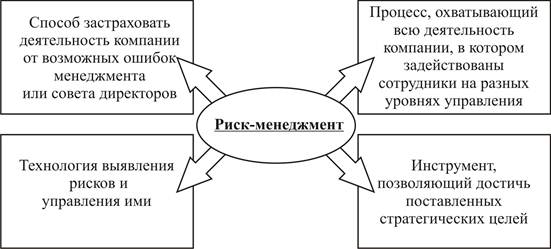

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

0 комментариев