Навигация

Анализ платежеспособности предприятия

2.2.3 Анализ платежеспособности предприятия

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим срочным обязательствам.

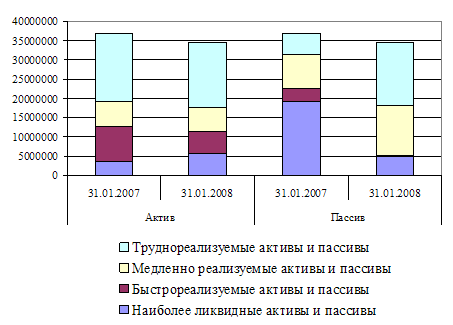

Для анализа активы и пассивы группируются:

А1 – наиболее ликвидные активы: краткосрочные вложения и денежные средства (стр.250 + стр260)

А2 – быстрореализующие активы : дебиторская задолженность (стр,230+стр,240

А3 – медленнореализуемые активы: запасы и прочие оборотные активы (стр.210+стр220+стр270)

А4 – труднореализуемые активы : внеоборотные активы (стр190)

П1 – наиболее срочные обязательства: кредиторская задолженность (стр620)

П2 – краткосрочные обязательства: все прочие краткосрочные пассивы (стр 690- стр420)

П3 – долгосрочные обязательства (стр590)

П4 – постоянные пассивы: собственные средства (стр 490)

Интерпретация показателей ликвидности является наиболее ответственным этапом анализа, поэтому используется информация за ряд лет, что позволяет выявить тенденции их изменения

Таблица2.11 – Анализ показателей ликвидности

| Показатели | Нормат. значение | Значение за ряд лет | |||

| 2004г | 2005г | 2006г | 2007г | ||

| 1.Чистый оборотный капитал, тыс.руб 1.1Доля чистого оборотного капитала в текущих активах 2.Коэффициент текущей ликвидности (Ктл.) 3. Коэффициент “критической” ликвидности (Ккл.) 4. Коэффициент абсолютной ликвидности (Каб.л.) 5.Доля денежных ср-в и краткосрочных ценных бумаг в текущих активах | ≥1,5 ≥0,7 ≥0,2 | 161214 -1,53 0,40 0,1 0,01 0,02 | -101279 -0,72 0,58 0,3 0,01 0,02 | -121631 -0,68 0,60 0,3 0,01 0,01 | 144092 -0,61 0,62 0,3 0,02 0,03 |

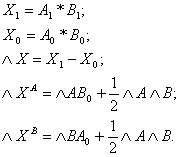

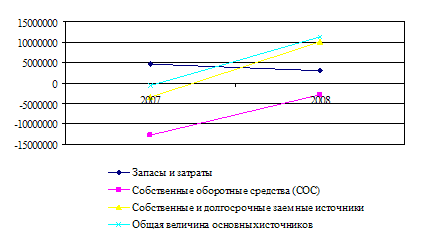

Чистый оборотный капитал = текущие активы – текущие пассивы.

Коэффициент абсолютной ликвидности - оценивает возможность погашать краткосрочную задолженность за счет денежных средств и краткосрочных вложений

Каб.л = А1/П1+П2(8)

Коэффициент “критической” ликвидности – характеризует платежные возможности за счет денежных средств, которые вложены и при условии своевременного расчета с дебиторами

Ккл. = А1 + А2/ П1 + П2(9)

Коэффициент текущей ликвидности - оценивает возможности при условии полного использования для оплаты обязательств всех оборотных средств

Кт.л. = А1 + А2 + А3/ П1 + П2 (10)

Таблица 2.12 – Определение ликвидности баланса на ОАО КМЗ

| Тип ликвидности баланса | Значение за ряд лет | |||

| 2004г. | 2005г. | 2006г | 2007г | |

| Условие абсолютной ликвидности: А1≥П1 А2≥П2 А3≥П3 А4≥П4 | - + + + | - + + + | - + + - | - + + - |

| Условие достаточной ликвидности: А1+А2+А3≥П1+П2+П3 Или А4≤П4 | - + | - + | - - | - - |

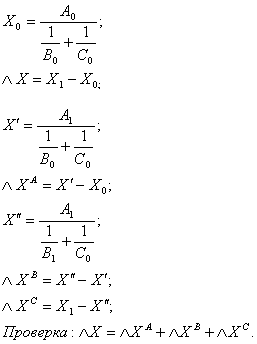

Так как коэффициент текущей ликвидности меньше нормативного значения рассчитываю коэффициент восстановления платежеспособности (Кв), который характеризует реальную возможность предприятия восстановить платежеспособность в течении определенного срока.

Кв = ![]() не менее 1.0

не менее 1.0

Где, Ктл, Ктл, Ктлн.- коэффициенты текущей ликвидности на начало, коней отчетного периода, нормативный

М – период восстановления платежеспособности, мес.

Т – продолжительность отчетного периода, мес.

М = 6 месяцев

Кв = ![]() =0,42

=0,42

Для более точной оценки платежеспособности предприятия исчисляется величина чистых активов

Таблица 2.13 – Расчет чистых активов на ОАО КМЗ

| Наименование показателя | 2006 год | 2007 год | Отклонение |

| 1 | 2 | 3 | 4 |

| Активы: 1.Нематериальные активы 2.Основные средства 3.Незавершенное строительство 4.Долгосрочные финансовые вложения 5.Прочие внеоборотные активы 6.Производственные запасы, МБП, готовая продукция и товар 7.Затраты в незавершенном производстве и расходы будущих периодов 8.Денежные средства 9.Дебиторская задолженность 10.Краткосрочные финансовые вложения | 37 152145 31878 34106 - 66655 12043 927 92517 1293 | - 149467 20879 39987 - 110754 22252 4029 91178 2202 | 37 -2678 -10999 +5881 - +44099 +10209 +3102 -1339 +909 |

| 11.Прочие оборотные активы | - | - | - |

| 12Итого активы (∑стр1-11) | 391601 | 440748 | +49147 |

| Пассивы 13.Целевое финансирование и поступления 14.Кредиты банков 15.Заемные средства 16.Кредиторская задолженность 17.Резервы предстоящих расходов и платежей 18.Прочие пассивы | 704 6756 20847 281442 2168 103 | 94 10078 9217 362237 6102 53 | -610 +3322 -11630 +80795 +3937 -50 |

| 19.Итого пассивы (∑стр13-18) | 312020 | 387781 | +75761 |

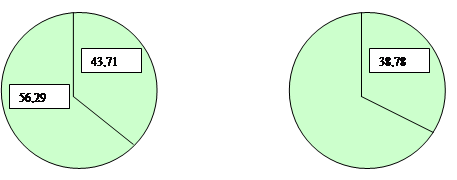

| 20.Стоимость чистых активов (стр12-стр19) | 79581 | 52967 | -26614 |

| В % к итогу | 20,3 | 12,0 | -8,3 |

С анализом платежеспособности темно связан т анализ кредитоспособности предприятия.

Кредитоспособность – это право и возможность получения кредита.

Платежеспособность же характеризует такое финансовое состояние предприятия, которое позволяет своевременно вернуть взятый кредит.

Считается, если Rnk <1 – предприятие неплатежеспособное, Ктл. = 1-1,5 – имеется определенный риск своевременного взыскания долга, при уровне коэффициента свыше 1,5 – гарантии обеспеченности долга и его возврата достаточны

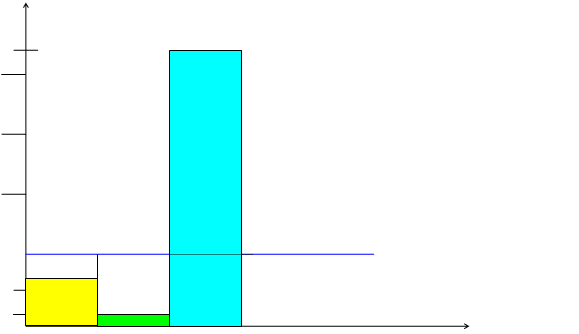

Динамика показателей ликвидности, отраженная в таблице 2.11, говорит о незначительном увеличении текущей ликвидности при неизменном значении коэффициента абсолютной ликвидности, который свидетельствует об недостаточном уровне платежеспособности предприятия. (Все коэффициенты ликвидности меньше их нормативных значений) Так, сумма чистого оборотного капитала имеет тенденцию к снижению. На протяжении нескольких лет недостаток в чистом оборотном капитале, т.е. предприятие не обеспечено в достаточной мере собственными оборотными средствами. Также о понижении степени платежеспособности предприятия говорит расчет чистых активов. По сравнению с началом года сумма чистых активов уменьшилась на 26614 тыс., руб.,(8,3%) и составила на 01.01.2005г.52067 тыс.руб. Уставной капитал на конец года составляет 42243 тыс.руб. Сумма чистых активов превышает Уставной капитал на 10724 тыс.руб.

Таблица 2.12 показывает, что в 2004-2005г.г. баланс предприятия был достаточно ликвидным, но за последние годы деятельности ликвидность баланса снизилась. У предприятия неудовлетворительная структура баланса. Кроме .этого, у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность, а значит нет возможности вернуть предоставленные ему кредиты. В дальнейшем кредиты предприятию могут представляться только на особых условиях.

Похожие работы

ым видам деятельности (по элементам затрат). Пояснительная записка, необходимая для анализа финансово – хозяйственной деятельности предприятия, нам не была предоставлена. В целом, бухгалтерскую отчетность за два года можно считать достоверной и качественной для проведения анализа. Потому, что все данные на конец прошлого года соответствуют началу отчетного. Отсутствуют данные лишь за 2002 год, ...

... 4 Анализ финансовых результатов деятельности предприятия 4.1 Анализ прибыли Показатели прибыли используются в анализе хозяйственной деятельности предприятия. Факторы, формирующие балансовую прибыль предприятия, рассмотрим в таблице 11. Таблица 11. Анализ прибыли № пп Показатель Ед. изм. Обозначение формулы План Отчет Отклонения абсолютное % 1. Выпуск продукции ...

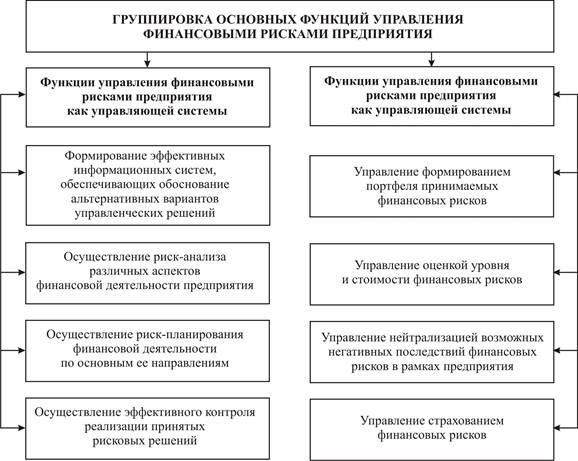

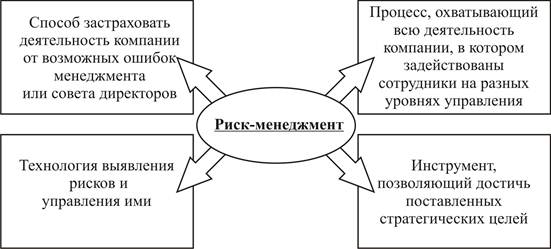

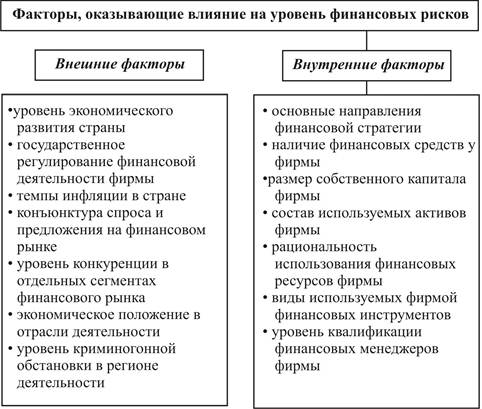

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

0 комментариев