Навигация

Крупнейшие кредитные рынки в структуре мирового кредитного и финансового рынков

2. Крупнейшие кредитные рынки в структуре мирового кредитного и финансового рынков

2.1 Кредитный рынок США в системе мирового рынка кредитных и финансовых ресурсов

США – единственная страна мира, чья экономика вышла из второй мировой войны значительно окрепшей. В первые послевоенные десятилетия лидирующее положение США в мировом хозяйстве было бесспорно. Война избавила эту страну от серьезных конкурентов, но ненадолго. Экономический подъем Западной Европы, и промышленный рывок Японии существенно изменили это положение.

Кредитная система США представляет собой совокупность государственных и частных кредитных институтов, ее основным государственно-монополистическим компонентом является Федеральная резервная система, выполняющая функции центрального банка США.

Федеральная резервная система (ФРС) была создана Законом о Федеральной резервной системе, принятым Конгрессом в 1913 г. для обеспечения более безопасной и более гибкой банковской и кредитно-денежной системы. Если рассматривать деятельность ФРС подробнее, нетрудно выявить и сформулировать две наиболее важные и взаимосвязанные ее функции:

1. Упорядочение деятельности банков и поддержание банковской системы в целом на уровне, достаточном для полноценного функционирования. Это происходит путем регулирования финансового состояния каждого банка и облегчения проведения зачета взаимных банковских требований. Кроме того, будучи по сути своей центральным банком страны, а именно «банком банков», ФРС является кредитором в последней инстанции для коммерческих банков.

2. Вторая и наиболее важная функция ФРС – контроль за предложением денег в экономике. Принимая решения связанные с контролем денежной массы, ФРС является основным исполнителем кредитно-денежной политики США. Совокупность решений в отношении предложения денег составляет суть кредитно-денежной политики.

Структура ФРС:

- двенадцать региональных Федеральных резервных банков – фискальных агентов Казначейства США;

- многочисленные частные банки (получающие неотчуждаемые, фиксированной доходности акции Федеральных резервных банков в обмен на вносимый резервный капитал).

Публикация ФРС США данных о расходовании государственных средств в рамках программ по оказанию финансовой помощи в период с декабря 2007 по июль 2010 года обернулась скандалом. Из выделенных на эти цели 3,3 трлн. долл. значительную часть получили зарубежные компании как финансового, так и нефинансового сектора.

Совокупный объем предоставленных кредитов составил почти 15 трлн. долл., правда, большая их часть, около 9 млрд. долл., представляла собой краткосрочные займы overnight, которые возвращались компаниями уже на следующий день.

В числе получателей финансовой поддержки неожиданно оказались многие европейские финансовые институты. В частности, банки из Великобритании получили от ФРС около 1,5 трлн. долл. Крупнейшим заемщиком здесь оказался Barclays – 863 млрд. долл. В число других крупных должников из Соединенного Королевства также вошли Royal Bank of Scotland (446 млрд долл.) и Bank of Scotland (181 млрд долл.).

К экстренной помощи ФРС прибегали также французский Societe Generale, бельгийский Dexia, немецкие Bayerische Landesbank, Dresdner Bank и Commerzbank, а также ряд азиатских финансовых структур.

ФРС в своей деятельности использует следующие ставки:

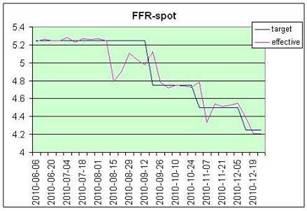

1. ставка по федеральным фондам и учетная ставка ФРС. В США ставка по федеральным фондам является той ставкой, по которой банки кредитуют друг друга – одалживают свои резервы, хранящиеся на счетах ФРС. Средневзвешенная ставка по кредитным сделкам, заключенным в ходе дневной торговли, называется «эффективной ставкой». Федеральная Комиссия по открытым рынкам устанавливает целевую ставку по федеральным фондам, которую еще называют «номинальной ставкой». Когда в новостях сообщается об изменении ставки, почти всегда имеется в виду именно номинальная ставка по федеральным фондам, а не учетная ставка, как пишут. В реальной жизни номинальная ставка может наблюдаться только случайно, когда совпадет с эффективной или в отдельных межбанковских сделках. Она служит в качестве цели, в диапазоне вокруг которой происходит торговля резервами. На графике внизу это хорошо видно.

Рисунок 3 – Номинальная и эффективная ставки по федеральным фондам

2. Банки также могут занимать напрямую у ФРС через т.н. «дисконтное окно». Эти займы контролируются Федеральной Системой жестче, под них, как правило, требуется залог в виде пакета первоклассных ценных бумаг, чаще всего государственных векселей или облигаций, и ставка (дисконтная, или учетная) в последнее время выше, чем по федеральным фондам, хотя и тесно коррелирует с ней. Обращение к «дисконтному окну» свидетельствует о том, что банк не может прокредитоваться в другом месте, и обращается к ФРС как «кредитору последней инстанции», что свидетельствует о его финансовых затруднениях; поэтому банки с большой неохотой пользуются этим кредитом. Дисконтную ставку устанавливает ФРС, и ее часто путают корреспонденты и аналитики со ставкой на федеральные фонды. В последнее время ФРС держит учетную ставку выше FFR, чтобы с одной стороны, стимулировать торги на федеральные фонды как основной монетарный инструмент, с другой – оставаться на рынке в качестве кредитора последней инстанции.

3. Первоклассная ставка (прайм-рейт) Уолл-Стрит Джорнал (WSJ Prime rate) – важная банковская ставка, рассчитываемая журналом по опросам 30 ведущих банков США, на основе консенсуса. Когда ставку меняют 23 из 30 банков, WSJ меняет (пересчитывает) ставку прайм-рейт, которая начинает действовать с момента публикации. На прайм-рейт основываются многочисленные коммерческие ставки – ипотечные, автокредит, карточный кредит и прочие. Прайм-рейт обычно составляет FFR+3 процентных пункта.

Рисунок 4 – График фьючерсов на евродоллар, квартальный (ближайшие месяцы)

В последнее время в США наблюдается рост государственного долга. Обычно в государственном долге видят две опасности: банкротство нации и переложение долгового бремени на будущие поколения.

В целях финансирования государственного долга США Казначейством на регулярной основе выпускаются государственные ценные бумаги. Казначейство выпускает несколько типов государственных ценных бумаг – казначейские векселя (T-bills), казначейские ноты (treasury notes), казначейские облигации (treasury bonds).

Таблица 1 – Баланс ФРС США

| Декабрь 2007 года | Декабрь 2008 года | Декабрь 2009 года | Декабрь 2010 года |

| 903,2 | 1845,8 | 2213,0 | 2349,7 |

В декабре 2010 года общая сумма активов на балансе выросла на 0,9 млрд. долл. и составила 2349,7 млрд. долл. ФРС купил на баланс облигаций Казначейства на сумму 16,22 млрд. долл. Банковские резервы выросли на 54 млрд. долл., то есть банки начали наращивать деньги на балансах. За декабрь ФРС погасил долговых бумаг на сумму 638 млрд. долл., анонсировано аукционов приблизительно на 715–730 млрд. долл.

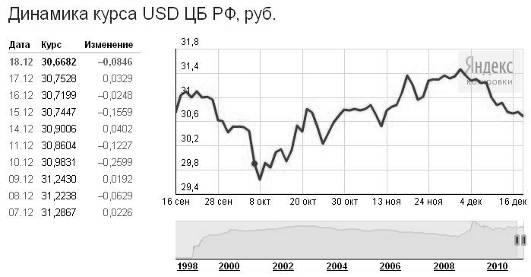

Рисунок 5 – Динамика курса доллара относительно российского рубля за 4 квартал 2010 года

Начиная с 8 октября, курс доллара относительно рубля постепенно растет. Наивысшего своего значения доллар достиг 2 декабря и равнялся 31,45 рублям.

Похожие работы

... капитала являются размещение облигационных займов, главным образом на американском рынке, и средства, полученные от продажи облигаций. Глава 4. Региональные международные кредитные организации Наряду с мировыми валютно-финансовыми учреждениями активно функционируют региональные банки развития, образовавшиеся в связи с необходимостью решения региональных проблем, развития регионального ...

... бумаг, а в нем — зарубежный сегмент рынка (около 70%). В целом в структуре источников финансирования долгосрочных инвестиций доли российской банковской системы и рынка ценных бумаг приблизительно равны, и их роль в финансировании экономики не просто сравнима, но и, сточки зрения количественных параметров, уже приблизительно одинакова. Капитализация российского фондового рынка и активы российской ...

... их индивидуальные роли довольно разные. 1. Всемирный банк представляет собой кредитное учреждение, чья цель заключается в том, чтобы помочь интегрированию стран в более широкую мировую экономику и способствовать долгосрочному экономическому росту в целях снижения уровня бедности в развивающихся странах. МВФ осуществляет мониторинг мировых валют, содействуя в поддержании организованной платежной ...

... и за ее пределами, хотя доллары, используемые для операций на валютных рынках в Азии, часто называют азиатскими долларами (азиадолларами), а в арабских странах – арабодолларами. 6. Универсальность мирового рынка ссудных капиталов. На нем осуществляются международные валютные, кредитные, финансовые, расчетные, гарантийные операции. 2/3 операций еврорынка совершаются на межбанковском рынке, 1/3 – ...

0 комментариев