Навигация

Финансовый рынок ФРГ, Великобритании и Франции в 1990-е годы

3.2 Финансовый рынок ФРГ, Великобритании и Франции в 1990-е годы

Европейские финансы более ориентированы на банковское посредничество, чем на рынок долговых ценных бумаг. На финансовых рынках Европы происходят существенные изменения, в том числе и в области объединения этих рынков. Некоторые частные рынки стран еврозоны стали более или менее интегрированными, особенно благодаря межбанковскому валютному рынку и – в меньшей степени – быстрому росту рынка корпоративных долговых ценных бумаг.

На протяжении многих десятилетий ХIХ и начала ХХ века финансовый рынок Великобритании был крупнейшим и наиболее развитым в мире, что соответствовало ведущему месту Британской империи в мировой экономике. После двух мировых войн Великобритания постепенно сдала былые позиции в мировом производстве и торговле, но при этом сохранила, а в 1970–1980-е годы даже упрочила роль международного финансового центра. По объему международных финансовых операций рынок Соединенного Королевства не знает себе равных.

На долю Великобритании приходится более 40% оборота торговли акциями зарубежных эмитентов (то есть иностранными акциями, торгуемыми за пределами национальных рынков), треть валютных операций, более 40% внебиржевого рынка деривативов, пятая часть международного банковского кредитования, 60% первичного и до 70% вторичного рынка еврооблигаций. Лондон – ведущий центр торговли драгоценными металлами. На Англию приходится пятая часть всех собранных премий по морскому страхованию. Страна занимает первое место в мире по положительному сальдо в торговле финансовыми услугами – около 50 млрд. долл. в 2006 году, причем с большим отрывом от Швейцарии, занимающей второе место. В отрасли финансовых услуг Великобритании занято 1071 тыс. чел. Из них в Лондоне работает 338 тыс., но при этом в нем создается 43% ВВП, производимого в финансовом секторе Великобритании.

По величине ВВП, объему экспорта, трудовым ресурсам ФРГ занимает лидирующие позиции в Европейском Союзе. Однако по масштабам финансового рынка Германия по многим позициям уступает Великобритании и Франции. Традиционно после Второй мировой войны по сравнению с англосаксонскими странами за счет выпуска акций в Германии финансировалась заметно более низкая доля капиталовложений, а по отношению капитализации к ВВП ФРГ в два с лишним раза уступает США и в пять раз – Великобритании. Ценными бумагами владеет меньшая доля населения, чем в англосаксонских странах. Совсем невелик рынок облигаций нефинансовых компаний.

Эта специфика объясняется особой ролью банков в экономике страны. Они удовлетворяют большую часть потребностей крупных предприятий в долгосрочном капитале. Финансовый сектор Германии являет собой образец финансовой системы, «основанной на банках» (bank-based).

В 1990-е годы проблема недостаточного развития рынка кредитных и финансовых ресурсов, его отставания от конкурентов приобрела приоритетный характер для правительства страны. С его участием и поддержкой была разработана общенациональная стратегия развития финансовых рынков под названием «Финансовая площадка Германия» (Finanzplatz Deutschland), и по ряду показателей Германия заметно усилила свои позиции в Европе и мире, в частности, в области торговли производными финансовыми инструментами. Тем не менее, амбициозная цель перехватить лидерство у Лондона как международного финансового центра реализована не была.

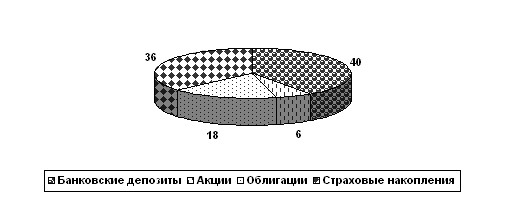

Рисунок 11 – Структура финансовых активов населения Германии, %

Структура финансовых активов населения Германии весьма напоминает японскую: около 40% финансовых активов приходится на банковские депозиты, на акции 6%, облигации 18%. Значительная часть приходится на страховые накопления (36%, данные на середину десятилетия). В отличие от США и Японии относительно большая доля в акционерном капитале принадлежит государству – около 7%.

Финансовая система Франции многозвенная, но отличается высокой степенью централизации. Центральный бюджет (общий бюджет, присоединенные бюджеты различных государственных организаций, специальные счета казначейства) аккумулирует приблизительно 80% всех доходов и расходов финансовой системы Франции.

3.3 Перспективы развития мирового финансового рынка

В основу очередного прогноза развития мировой экономики на 2010–2011 гг., составленного группой сотрудников Департамента анализа и прогнозирования Французской обсерватории экономической конъюнктуры под руководством Ксавье Тембо, положены данные на середину октября 2010 г.

В течение последнего года мировая экономика вступила на путь оживления после беспрецедентной рецессии, связанной с глобальным финансовым кризисом. 2009 г. в экономическом отношении был наихудшим со времени Великой депрессии 1930-х годов. Лишь немногие районы мира смогли избежать катастрофы; экономика продолжала расти только в странах Азии (исключая Японию), Африки и Среднего Востока. В том же 2009 г. падение приостановилось, однако темпы роста в первом полугодии 2010 г. были недостаточными для того, чтобы достичь уровня докризисного 2007 г. Бюджетные трудности в некоторых странах зоны евро развязали весной 2010 г. новый локальный финансовый кризис. Политика государственной поддержки экономического роста привела к сильной деградации государственных финансов, что заставило правительства разрабатывать планы оздоровления. После подъема мировой экономики в 2010 г. ожидается замедление роста в 2011 г. (с 4,5% до 3,7%), что связано с падением темпов в развитых странах (с 2,2% до 1,8%), а также в странах с формирующимися рынками (с 3,1% до 2,8%).

В 2008–2011 гг. отношение бюджетного дефицита к ВВП во всех странах мира увеличится на 3 пп, в том числе, например, в Испании – на 10 пп. Борьба за оздоровление государственных финансов требует международной координации соответствующих национальных политик, поскольку невозможно эффективно бороться с последствиями глобального финансового кризиса в одиночку. Если в конце 2008 г. и в начале 2009 г. все страны были единодушны в анализе финансово-банковского кризиса и вопросах борьбы с ним, то сегодня такого единодушия уже нет. Так, все или почти все развитые страны согласны с необходимостью оздоровления государственных финансов. Однако синхронное оздоровление может иметь обратный эффект, то есть ухудшит экономическое положение. Ограничительная бюджетная политика способствует уменьшению бюджетного дефицита, но вместе с тем тормозит развитие экономической активности.

Сегодня экономика многих развитых стран находится в сложном положении. Многочисленные показатели позволяют диагностировать так называемую ловушку ликвидности, что свидетельствует о неэффективности денежно-кредитной политики, которая не может компенсировать негативное влияние бюджетной политики. В условиях, когда кризис не до конца преодолен, возникает риск того, что замедление экономической активности будет способствовать усилению дефляционных тенденций и погружению мировой экономики в длительную рецессию. Экспансионистская бюджетная политика уже не стимулирует экономическую активность, а реальная процентная ставка, необходимая для обеспечения полной занятости, становится отрицательной.

В современных условиях главной причиной ловушки ликвидности является неопределенность, усиливающаяся под действием таких факторов, как постоянная уязвимость балансов финансовых институтов и предприятий, непредсказуемость экономической политики в ответ на новую спекулятивную панику на финансовых рынках, высокий уровень безработицы и волатильность обменных курсов ведущих валют.

Одним из симптомов ловушки ликвидности является разрыв между частными и государственными процентными ставками, которые в зоне евро составляют, соответственно, 3,2% и 0,5%. Другой симптом – самые низкие за последние 11 лет темпы изменения пассивов компаний, что может свидетельствовать об «истощении» источников финансирования.

Выводы и предложения

Кредитный рынок – это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Деятельность мирового кредитного рынка тесно связана с мировым финансовым рынком.

Финансовый рынок – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал.

После беспрецедентной рецессии, связанной с глобальным финансовым кризисом, мировая экономика (и в том числе кредитный рынок) вступила на путь оживления. В 2009 г. падение приостановилось, но это не должно создавать иллюзию, что кризис благополучно завершился. Темпы роста в первом полугодии 2010 г. оказались недостаточными, чтобы достичь докризисного уровня.

В конце 2008 г. и начале 2009 г. во многих странах были приняты масштабные планы поддержки финансового сектора, включая экспансионистскую денежно-кредитную политику и содействие межбанковскому рынку. В США первый такой план был принят в феврале 2008 г., в Японии – в августе, в Германии – в ноябре и во Франции – в декабре 2008 г. В конце 2008 г. принятые планы были скоординированы, в частности, в рамках Группы двадцати (G20). Эти меры позволили исключить или ограничить действие опасных депрессивных механизмов.

В то же время реализация планов поддержки экономики привела к росту бюджетных дефицитов, особенно в англосаксонских странах, Японии и Испании. Меньшим был этот рост в Германии, Франции и Италии. В 2007–2010 гг. в зоне евро отношение бюджетного дефицита к ВВП возросло на 5,7 процентных пунктов (пп), а отношение суммы государственного долга к ВВП увеличилось с 66% до 85%, или почти на 20 пп; в США отношение бюджетного дефицита к ВВП увеличилось на 8 пп, а отношение госдолга к ВВП – почти на 25 пп.

Во многих развитых странах падение экономической активности оказалось наиболее сильным за весь период после Второй мировой войны. Свою роль в этом сыграли интеграция национальных финансовых систем в рамках глобальной системы и возросшая роль внешнеторговых связей.

В разных странах зоны евро экономика восстанавливается по-разному. Наиболее успешна Германия – в основном благодаря мерам по распространению частичной занятости, что позволило предприятиям снизить издержки, а домашним хозяйствам не лишиться всех доходов из-за безработицы. Франция занимает среднее положение, опережая Италию, в которой почти не было принято никаких бюджетных мер.

Среди развитых стран США оказались в наибольшей степени затронутыми кризисом на рынке недвижимости, что парализовало банковский сектор и привело к банкротству ряда банков. Падение цен на недвижимость вызвало снижение стоимости имущества домохозяйств. К этому добавились потери, связанные с ростом безработицы. Сегодня американские банки проводят осторожную политику, предпочитая помещать свою ликвидность в резервы центрального банка, а не предоставлять кредиты. Кажется, американская «машина для потребления» сломалась.

Так или иначе, темпы роста мировой экономики в ближайшем будущем будут снижаться. Борьба за оздоровление государственных финансов потребует международной координации соответствующих национальных политик, поскольку невозможно эффективно бороться с последствиями глобального финансового кризиса в одиночку. Локомотивом такой координации являются крупнейшие кредитные рынки США, Японии, а также ФРГ, Франции и Великобритании.

Список использованной литературы

1. Авдокушин Е.Ф. Международные экономические отношения: учебное пособие. – М.: Маркетинг, 2008.

2. Анализ мировых государственных ценных бумаг, индексируемых на темпы роста инфляции // Рынок ценнных бумаг №21 (348), 2007.

3. Колесова В.П. Мировая экономика. Экономика зарубежных стран. – М.: «Флинта», 2004.

4. Лаврушина О.И. Деньги. Кредит. Банки. – М.: КНОРУС, 2007.

5. Ромаш, М.В. Государственный бюджет: учебно-методическое пособие. – Минск: Международный институт трудовых и социальных отношений, 2008.

6. Стрипование государственных облигаций: международный опыт // Банковское дело, №2, 2007.

7. Суэтин А.А. Международный финансовый рынок: учебник для студентов. – М.: КНОРУС, 2009.

8. Тимошенко И.И. Мировая экономика: пособие по одноименному курсу для студентов специальностей дневной и заочной форм обучения. – Гомель: ГГТУ, 2009.

9. Толкачев С.А. Международная экономика: теория и практика. – М., 2009.

10. http://www.ec.europa.eu/eurostat

11. http://www.imf.org

12. http://www.expert.ru

13. http://www.kommersant.ru

14. http://www.rbc.ru

15. http://www.yandex.ru

16. http://www.cmegroup.com

Похожие работы

... капитала являются размещение облигационных займов, главным образом на американском рынке, и средства, полученные от продажи облигаций. Глава 4. Региональные международные кредитные организации Наряду с мировыми валютно-финансовыми учреждениями активно функционируют региональные банки развития, образовавшиеся в связи с необходимостью решения региональных проблем, развития регионального ...

... бумаг, а в нем — зарубежный сегмент рынка (около 70%). В целом в структуре источников финансирования долгосрочных инвестиций доли российской банковской системы и рынка ценных бумаг приблизительно равны, и их роль в финансировании экономики не просто сравнима, но и, сточки зрения количественных параметров, уже приблизительно одинакова. Капитализация российского фондового рынка и активы российской ...

... их индивидуальные роли довольно разные. 1. Всемирный банк представляет собой кредитное учреждение, чья цель заключается в том, чтобы помочь интегрированию стран в более широкую мировую экономику и способствовать долгосрочному экономическому росту в целях снижения уровня бедности в развивающихся странах. МВФ осуществляет мониторинг мировых валют, содействуя в поддержании организованной платежной ...

... и за ее пределами, хотя доллары, используемые для операций на валютных рынках в Азии, часто называют азиатскими долларами (азиадолларами), а в арабских странах – арабодолларами. 6. Универсальность мирового рынка ссудных капиталов. На нем осуществляются международные валютные, кредитные, финансовые, расчетные, гарантийные операции. 2/3 операций еврорынка совершаются на межбанковском рынке, 1/3 – ...

0 комментариев